Goodmorning from Dubaotiente. Tổng hợp thị trường 24.02: Chứng khoán Mỹ diễn biến trái chiều dù có tin tức về khả năng đạt được thỏa thuận hòa bình sớm hơn.

Phố Wall gặp khó khăn trong việc tìm động lực tăng trưởng vào thứ Hai, kết thúc phiên giao dịch với diễn biến trái chiều sau khi giảm mạnh vào tuần trước. Trong khi đó, kết quả bầu cử tại Đức đã giúp cổ phiếu Đức tăng điểm và hỗ trợ đồng euro, khi các nhà đầu tư chờ đợi báo cáo tài chính giữa tuần của Nvidia. Các chỉ số chứng khoán Mỹ biến động lên xuống trong suốt phiên giao dịch, nhưng cuối cùng vẫn chịu áp lực giảm do những lo ngại kéo dài về tăng trưởng kinh tế, định giá cổ phiếu và tình hình địa chính trị. Những yếu tố này đã khiến S&P 500 tiếp tục rời xa mức đỉnh lịch sử đạt được vào đầu tuần trước. Kết thúc phiên, S&P 500 giảm 0.53%, Nasdaq Composite mất 1.19%, trong khi Dow Jones tăng nhẹ 0.08%. Nhóm cổ phiếu công nghệ chịu áp lực mạnh với mức giảm lớn của Nvidia (-3.1%), Broadcom (-4.9%), Amazon (-1.8%) và Palantir (-10.5%), chủ yếu do lo ngại về nhu cầu chip AI cũng như mức chi tiêu ngày càng cao trong lĩnh vực công nghệ.

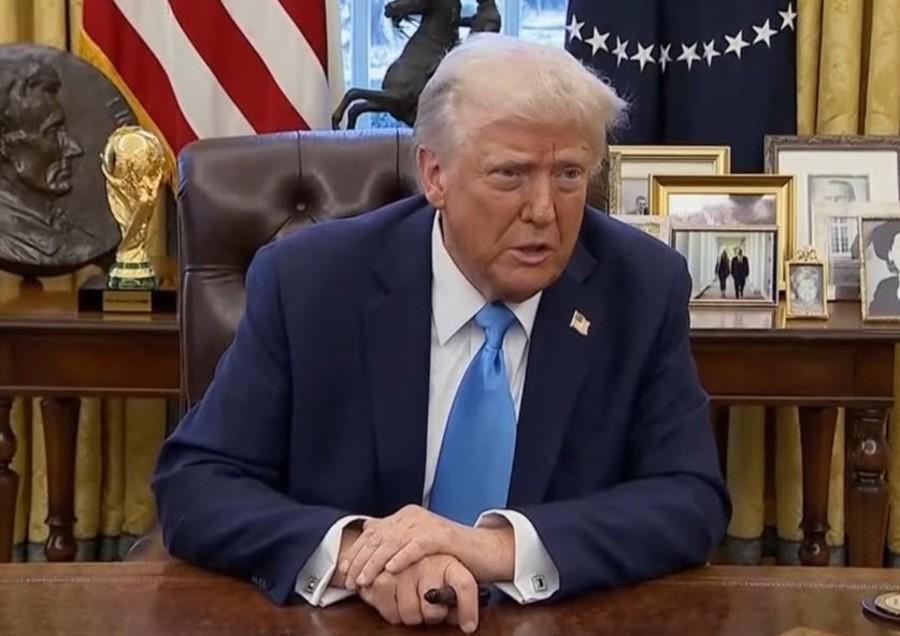

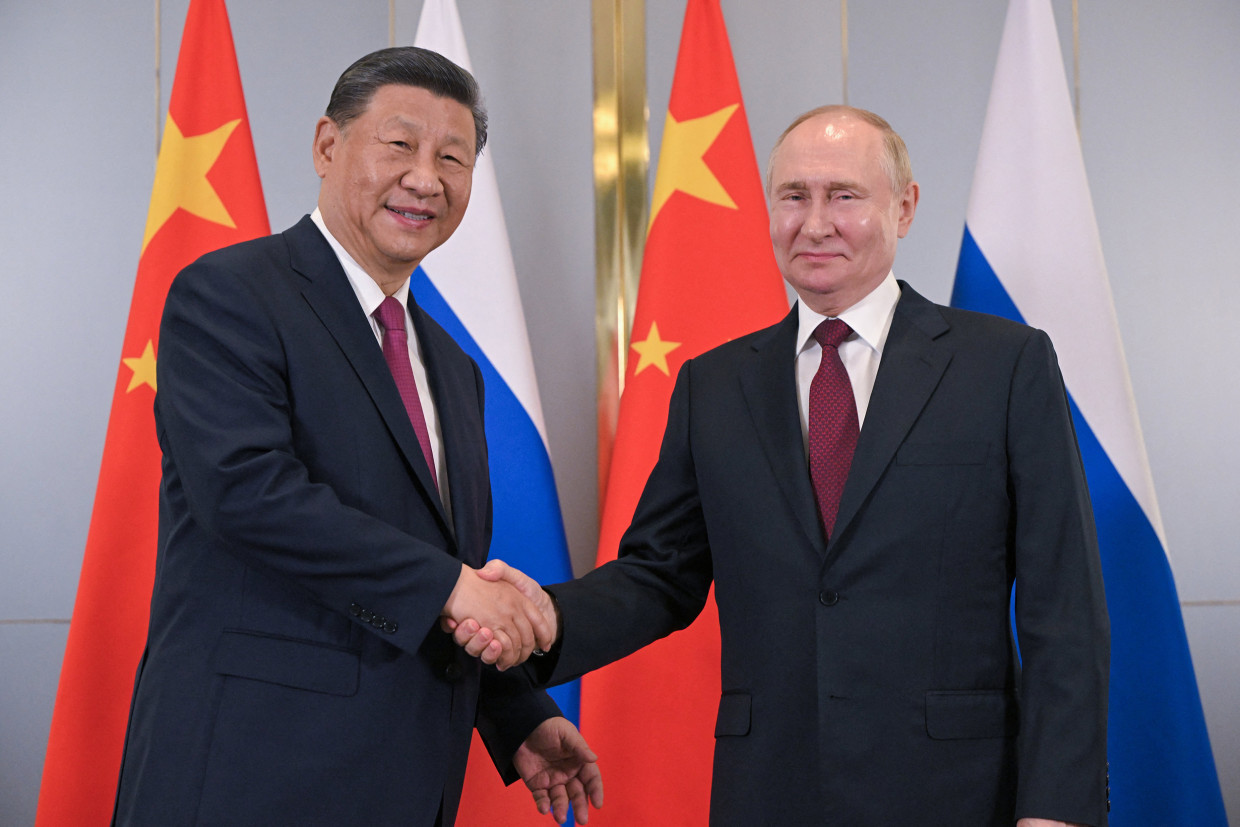

Trong những phiên gần đây, tâm lý thị trường đã bị ảnh hưởng tiêu cực bởi hàng loạt dữ liệu kinh tế không khả quan, bao gồm doanh số bán lẻ suy yếu, niềm tin tiêu dùng giảm sút và báo cáo PMI dịch vụ thấp hơn kỳ vọng. Đồng thời, lạm phát tiêu dùng cao hơn dự đoán càng làm gia tăng lo ngại về tình trạng đình lạm. Ngoài ra, sự bất ổn liên quan đến làn sóng cắt giảm nhân sự hàng loạt trong chính phủ liên bang Mỹ cũng làm gia tăng tâm lý thận trọng của nhà đầu tư. Vào giữa phiên giao dịch, thị trường đã có dấu hiệu phục hồi nhẹ sau thông tin tích cực về thỏa thuận khoáng sản đất hiếm giữa Mỹ và Ukraine sắp hoàn tất. Bộ trưởng Tài chính Mỹ Bessent xác nhận rằng tiến trình đàm phán đang tiến gần đến giai đoạn cuối. Cùng lúc đó, cựu Tổng thống Donald Trump tuyên bố rằng cuộc chiến Nga-Ukraine có thể chấm dứt trong "vài tuần tới." Phản hồi trước tuyên bố này, Tổng thống Nga Vladimir Putin cho rằng thỏa thuận giữa Mỹ và Ukraine "không liên quan đến Nga", nhưng ông cũng bày tỏ sự sẵn sàng hợp tác với Mỹ trong lĩnh vực kim loại đất hiếm và nhôm, mở ra cơ hội hợp tác kinh tế song phương. Nhưng những tín hiệu tích cực từ yếu tố địa chính trị chưa đủ động lực thúc đẩy đà phục hồi của thị trường chứng khoán. Lợi suất trái phiếu chính phủ Mỹ giảm mạnh với lợi suất 10 năm giảm 3.7 điểm cơ bản xuống 4.394%.

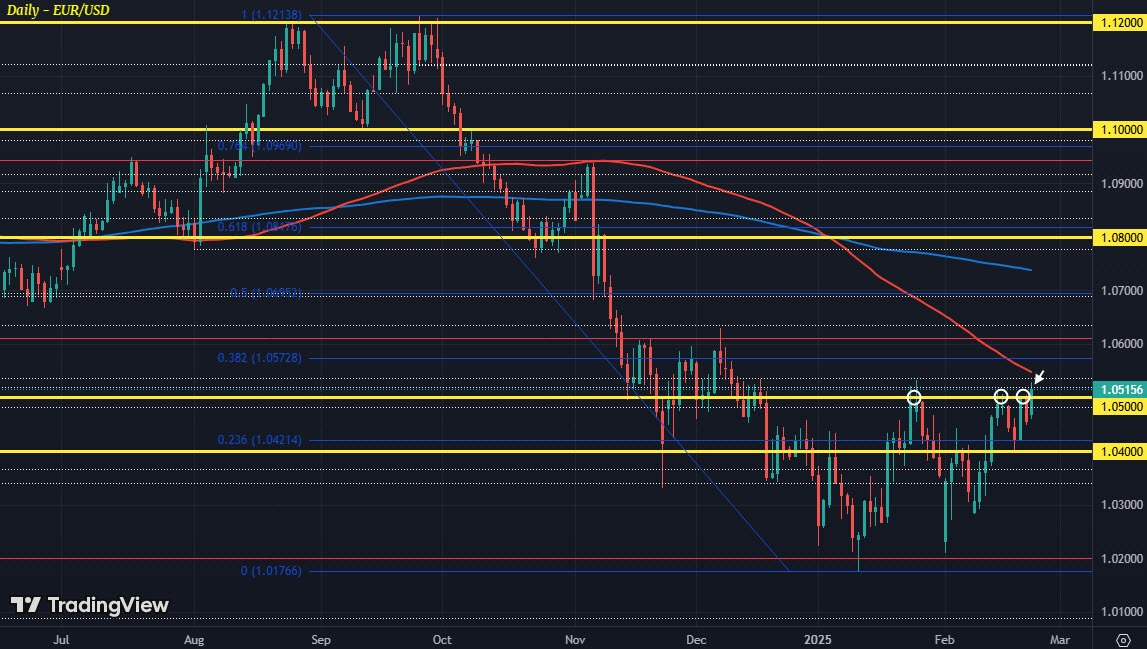

Sự suy giảm của lợi suất trái phiếu đã gây áp lực lên đồng USD. Chỉ số DXY dao động quanh mức cân bằng sau khi giảm phần lớn thời gian trong phiên. Thuế nhập khẩu mới với Canada và Mexico sẽ có hiệu lực vào tuần tới, làm dấy lên lo ngại về tác động đối với thương mại và tăng trưởng kinh tế. Thị trường lao động Mỹ cũng đối mặt với rủi ro từ chính sách cắt giảm chi tiêu của Elon Musk tại Bộ Hiệu quả Chính phủ, có thể dẫn đến làn sóng sa thải lớn. Ngoài ra, khảo sát mới nhất cho thấy kỳ vọng lạm phát 5 năm của người tiêu dùng Mỹ đã tăng lên 3.5%, mức cao nhất kể từ năm 1995. EUR/USD đạt mức cao nhất trong một tháng tại 1.0528, trước khi giảm nhẹ và giao dịch quanh 1.0465, tăng 0.07% so với phiên trước. GBP/USD giao dịch trong biên độ hẹp nhưng vẫn duy trì mức hỗ trợ quan trọng tại 1.26076. USD/JPY tăng 0.3% lên 149.75, sau khi giảm vào tuần trước do kỳ vọng BoJ sẽ tiếp tục tăng lãi suất.

Trong khi đó, trên thị trường hàng hóa, vàng tiếp tục duy trì đà tăng, tăng 0.5% lên 2,950.80 USD/ounce. Thị trường dầu có xu hướng giảm, một phần do suy đoán rằng một thỏa thuận hòa bình tại Ukraine có thể dẫn đến việc dỡ bỏ lệnh trừng phạt đối với Nga, làm gia tăng nguồn cung dầu trên thị trường toàn cầu. Tuy nhiên, giá dầu Brent vẫn tăng nhẹ 0.47% lên 74.78 USD/thùng, trong khi dầu WTI của Mỹ tăng 0.43% lên 70.70 USD/thùng.

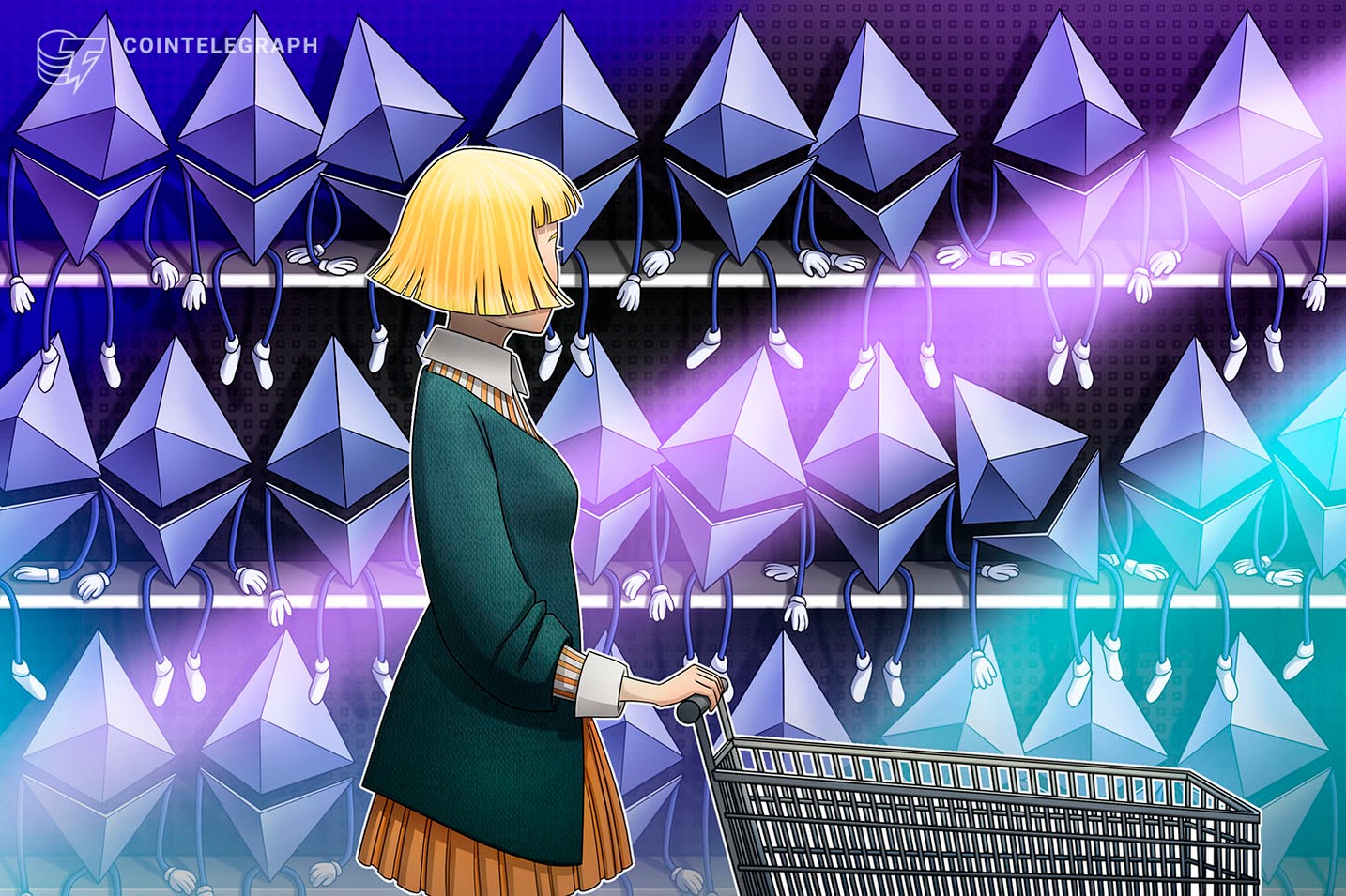

EU thông qua gói trừng phạt thứ 16 đối với Nga, lần đầu tiên nhắm vào sàn giao dịch tiền điện tử

Các bộ trưởng ngoại giao EU đã thông qua gói trừng phạt thứ 16 đối với Nga, trong đó lần đầu tiên nhắm đến một sàn giao dịch tiền điện tử. Tuần trước, các nhà ngoại giao cho biết gói trừng phạt này bao gồm lệnh cấm nhập khẩu nhôm, cấm bán máy chơi game, và đưa 73 tàu thuộc "hạm đội bóng tối" vào danh sách đen, vì chúng bị nghi ngờ dùng để lách trừng phạt.

Lệnh cấm nhôm sẽ được thực hiện theo lộ trình. Trong vòng một năm tới, EU vẫn cho phép nhập khẩu tối đa 275,000 tấn nhôm, trước khi lệnh cấm chính thức có hiệu lực vào ngày 26/2 năm sau. Ngoài ra, các hợp đồng ký trước ngày 25/2 vẫn được miễn trừ, với giới hạn 50,000 tấn đến cuối tháng 12/2026.

EU đang nỗ lực kiểm soát việc Nga sử dụng tiền điện tử để lách lệnh trừng phạt của phương Tây. Trong gói trừng phạt lần này, EU đưa Garantex, một sàn giao dịch tiền điện tử của Nga, vào danh sách trừng phạt vì có liên hệ chặt chẽ với các ngân hàng Nga bị EU cấm vận.

Chứng khoán Mỹ dự kiến tăng điểm trong phiên mở cửa

- HĐTL Dow Jones tăng 207 điểm

- HĐTL S&P 500 tăng 27 điểm

- HĐTL NASDAQ tăng 92 điểm

Các tin tức từ doanh nghiệp:

Starbucks sẽ sa thải 1.100 nhân viên văn phòng trên toàn cầu nhằm tinh giản hoạt động theo chiến lược của CEO Brian Niccol. Các nhân viên bị ảnh hưởng sẽ được thông báo trước trưa thứ Ba, đồng thời nhiều vị trí chưa tuyển cũng sẽ bị cắt giảm. Mục tiêu của Niccol là tăng hiệu suất, trách nhiệm và sự kết nối trong công ty, đồng thời giảm sự phức tạp trong vận hành. Các nhân viên pha chế, nhà máy rang xay và kho vận sẽ không bị ảnh hưởng. Hiện Starbucks có 16.000 nhân viên hỗ trợ văn phòng. Cổ phiếu Starbucks đang tăng 0.49% trong phiên giao dịch trước giờ mở cửa.

Có thông tin Microsoft sẽ cắt giảm hợp đồng thuê một số trung tâm dữ liệu tại Mỹ. Tuy nhiên, công ty đã bác bỏ thông tin này, khẳng định chiến lược trung tâm dữ liệu vẫn giữ nguyên theo CNBC. Cổ phiếu Microsoft tăng 0.32% trước giờ mở cửa.

Apple CEO Tim Cook đã gặp Donald Trump vào cuối tuần trước. Đêm qua, Apple công bố kế hoạch đầu tư 500 tỷ USD vào Mỹ trong bốn năm tới – khoản đầu tư lớn nhất từ trước đến nay của công ty. Khoản đầu tư này sẽ hỗ trợ AI, phát triển chip và mở rộng nhân sự, bao gồm tăng gấp đôi Quỹ Sản Xuất Tiên Tiến của Apple và phát triển công nghệ tại Texas. Công ty dự kiến tuyển thêm 20.000 nhân viên. Dù vậy, cổ phiếu Apple vẫn giảm 0.64% trước giờ mở cửa.

Nvidia sẽ công bố báo cáo tài chính vào thứ Tư sau khi thị trường đóng cửa. EPS dự kiến đạt 0.84 USD, tăng mạnh so với 0.51 USD cùng kỳ năm ngoái, trong khi doanh thu dự kiến đạt 38.08 tỷ USD, so với 22.1 tỷ USD năm trước. Giá cổ phiếu Nvidia đã tăng khoảng 84% so với cùng kỳ năm ngoái. Cổ phiếu Nvidia hiện tăng 1.76% trước giờ mở cửa.

AMD đang tìm kiếm cơ hội bán mảng trung tâm dữ liệu. Cổ phiếu AMD tăng 0.73% trong phiên giao dịch sớm, nhưng vẫn giảm khoảng 50% so với mức đỉnh tháng 3/2024.

Khảo sát sản xuất của Fed Dallas là điểm nhấn trong phiên giao dịch ảm đạm

Hôm nay là một ngày hiếm hoi yên tĩnh trong một tháng Hai đầy biến động. Không có quan chức nào của Fed phát biểu, và chỉ có một chỉ số kinh tế đáng chú ý là khảo sát sản xuất của Fed Dallas lúc 22h, nhưng thường không gây ảnh hưởng lớn đến thị trường.

Hợp đồng tương lai S&P 500 đang tăng 31 điểm, tương đương 0.5%, một khởi đầu tích cực sau đợt bán tháo mạnh hôm thứ Sáu. Cuối tuần qua, một báo cáo từ TD Cowen thu hút sự chú ý khi cho thấy chi tiêu cho AI có dấu hiệu chậm lại, nhưng thị trường dường như không phản ứng quá tiêu cực.

Tâm lý này sẽ đóng vai trò quan trọng trong tuần này, đặc biệt khi Nvidia công bố báo cáo tài chính vào thứ Tư và Vistra công bố vào thứ Năm.

Đảng Dân chủ Xã hội Đức không chắc chắn về việc tham gia vào chính phủ mới

Đảng SPD của Đức cho biết họ chưa chắc chắn liệu họ có tham gia chính phủ mới hay không, đồng thời nhấn mạnh rằng họ không có quyền quyết định việc ai sẽ đàm phán để thành lập liên minh.

Điều đáng chú ý là cách Friedrich Merz hình dung về khả năng hợp tác với SPD. SPD đã chịu thất bại nặng nề trong cuộc bầu cử cuối tuần qua, với tỷ lệ ủng hộ thấp nhất từ trước đến nay trong một cuộc bầu cử liên bang. Vì vậy, Liên minh Dân chủ/Xã hội Cơ đốc giáo của Merz có thể không mặn mà hợp tác với SPD, đặc biệt là trong bối cảnh phản ứng tiêu cực từ công chúng. Ở thời điểm hiện tại, việc bắt tay với đảng Xanh dường như là một lựa chọn được đánh giá cao hơn.

Bản tin FX phiên Âu: Đà tăng của EUR/USD suy yếu, chứng khoán châu Âu phần lớn tăng điểm

- Chứng khoán châu Âu phần lớn tăng điểm; hợp đồng tương lai S&P 500 tăng 0.5%

- Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng 1.9 điểm cơ bản lên 4.439%

- Giá vàng tăng 0.4% lên 2,946.66 USD

- Dầu WTI đi ngang ở mức 70.40 USD

- Bitcoin giảm 0.4% xuống 95,869 USD

Sau một số biến động ban đầu do kết quả bầu cử Đức cuối tuần qua, thị trường châu Âu sáng nay dần trở nên trầm lắng hơn. EUR ban đầu tăng giá nhưng đã mất đi đà tăng ngay khi phiên châu Âu mở cửa. Cặp EUR/USD giữ quanh mức 1.0515 khi chuyển giao từ phiên châu Á sang châu Âu nhưng nhanh chóng giảm xuống khoảng 1.0470 trong giờ giao dịch đầu tiên tại châu Âu.

Sau đó, thị trường không có nhiều biến động, với cặp tỷ giá chủ yếu dao động quanh mức 1.0465-1.0480 và đóng cửa dưới ngưỡng 1.0500.

Ngoài ra, DXY không có nhiều thay đổi và diễn biến khá trái chiều. USD/JPY tăng 0.3% lên 149.75. USD/CAD giảm 0.1% xuống 1.4210, trong khi AUD/USD tăng 0.1% lên 0.6365.

Chứng khoán Đức giữ mức tăng nhẹ nhưng đã có một chút lo ngại ngay sau khi mở cửa. Chỉ số DAX mở cửa tăng 1% nhưng nhanh chóng xóa sạch mức tăng này. Tuy nhiên, sau khi giảm nhẹ, chỉ số đã phục hồi và hiện tăng 0.8% trong ngày.

Hợp đồng tương lai chứng khoán Mỹ cũng tăng, phục hồi sau đợt bán tháo mạnh hôm thứ Sáu. Trọng tâm của Phố Wall và các cổ phiếu công nghệ hiện đang hướng đến báo cáo thu nhập của Nvidia vào cuối tuần này.

CPI của Eurozone tăng phù hợp với dự kiến

Lạm phát tại Eurozone trong tháng 1 không có thay đổi so với ước tính ban đầu, với CPI tăng 2.5% so với cùng kỳ năm trước, nhỉnh hơn mức 2.4% của tháng trước. Lạm phát cơ bản (CPI lõi) giữ nguyên ở mức tăng 2.7%, đúng như dự báo sơ bộ và không đổi so với tháng 12. Việc số liệu không có bất ngờ đáng kể đồng nghĩa với việc nó khó có thể tác động đến quyết định chính sách của ECB trong cuộc họp tháng 3 tới.

Bộ trưởng Tài chính Đức cho biết cải cách giới hạn nợ là không thực tế trong quốc hội hiện tại

Bộ trưởng Tài chính Đức cho biết cải cách giới hạn nợ là không thực tế trong quốc hội hiện tại, đặc biệt sau khi SPD - Đảng Dân chủ Xã hội Đức - chịu thất bại nặng nề trong cuộc bầu cử. Ngay cả với liên minh chính phủ mới, khả năng đạt được thỏa hiệp về vấn đề này vẫn rất mong manh. Trên thị trường, tỷ giá EUR/USD gần như không biến động, duy trì ở mức 1.0470. Trong khi đó, chỉ số DAX vẫn giữ đà lạc quan, tăng 0.8% trong ngày sau khi trải qua một đợt giảm nhẹ vào đầu phiên giao dịch.

Chủ tịch Trung Quốc Tập Cận Bình hoan nghênh những nỗ lực tích cực của Nga và các bên liên quan trong vấn đề Ukraine

Ông còn khẳng định quan hệ Trung - Nga sẽ tiếp tục tiến lên một cách ổn định, bất chấp những biến động trên trường quốc tế. Theo truyền thông nhà nước Trung Quốc, chiến lược phát triển và chính sách ngoại giao giữa hai nước mang tính dài hạn, không bị chi phối bởi các yếu tố bên ngoài. Cả hai bên cũng nhất trí duy trì liên lạc và phối hợp chặt chẽ.

Cập nhật kỳ vọng thị trường về lãi suất điều hành của các NTHW lớn

Cắt giảm lãi suất:

- Cục Dự trữ Liên bang Mỹ (Fed): 45 điểm cơ bản (Xác suất 98% giữ nguyên lãi suất tại cuộc họp sắp tới)

- Ngân hàng Trung ương Châu Âu (ECB): 80 điểm cơ bản (Xác suất 97% cắt giảm lãi suất tại cuộc họp sắp tới)

- Ngân hàng Trung ương Anh (BoE): 56 điểm cơ bản (Xác suất 84% giữ nguyên lãi suất tại cuộc họp sắp tới)

- Ngân hàng Trung ương Canada (BoC): 46 điểm cơ bản (Xác suất 63% giữ nguyên lãi suất tại cuộc họp sắp tới)

- Ngân hàng Dự trữ Úc (RBA): 47 điểm cơ bản (Xác suất 83% giữ nguyên lãi suất tại cuộc họp sắp tới)

- Ngân hàng Dự trữ New Zealand (RBNZ): 55 điểm cơ bản (Xác suất 82% cắt giảm lãi suất tại cuộc họp sắp tới)

- Ngân hàng Quốc gia Thụy Sĩ (SNB): 30 điểm cơ bản (Xác suất 81% cắt giảm lãi suất tại cuộc họp sắp tới)

Tăng lãi suất:

- Ngân hàng Trung ương Nhật Bản (BoJ): 35 điểm cơ bản (Xác suất 97% giữ nguyên lãi suất tại cuộc họp sắp tới)

Chỉ số môi trường kinh doanh Ifo của Đức trong tháng 2 thấp hơn kỳ vọng

- Chỉ số môi trường kinh doanh Ifo của Đức trong tháng 2 đạt 85.2, thấp hơn một chút so với kỳ vọng 85.8.

- Điều kiện hiện tại: 85.0 kỳ vọng 86.3.

- Chỉ số kỳ vọng: 85.4, dự báo 85.0.

Tổng tiền gửi thanh toán của SNB tăng nhẹ trong tuần vừa qua

Tổng tiền gửi không kỳ hạn của SNB trong tuần kết thúc vào ngày 14 tháng 2: 438.1 tỷ CHF, cao hơn so với mức 432.5 tỷ CHF trước đó.

Tiền gửi không kỳ hạn trong nước: 430.2 tỷ CHF.

Sự lạc quan sau cuộc bầu cử tại Đức đang dần suy yếu

- Đồng Euro đang chứng kiến đà tăng suy yếu trong khi DAX gần như đi ngang trong ngày

Kết quả bầu cử Đức đã mang lại một tia hy vọng cho sự xoay chuyển trong nền kinh tế Đức. Nhưng sau một cú hích ban đầu, có vẻ như các nhà giao dịch vẫn đang dè dặt. Vẫn còn rất nhiều việc phải làm để liên minh hoạt động.

EUR/USD hiện chỉ tăng 24 pip lên 1.0475, giảm từ mức đỉnh khoảng 1.0515 vào đầu phiên. Trong khi đó, DAX đã khởi động ngày mới tăng khoảng 1%, nhưng nhanh chóng thoái lui và hiện chỉ tăng 0.2%.

Vẫn còn sớm để phân tích từ các động thái của thị trường sau cuộ bầu cử. Nhưng việc EUR/USD thất bại trong việc bứt phá khỏi mốc 1.0500 không phải là một dấu hiệu tốt.

Cổ phiếu Đức tích cực trong bối cảnh thị trường chứng khoán châu Âu biến động trái chiều

- Chỉ số Eurostoxx -0.2%

- Chỉ số DAX Đức +0.5%

- Chỉ số CAC 40 Pháp -0.4%

- Chỉ số FTSE Anh +0.1%

- Chỉ số IBEX Tây Ban Nha +0.2%

- Chỉ số FTSE MIB Ý -0.1%

Cổ phiếu Đức tăng cao hơn, nhờ vào kết quả bầu cử, nhưng hiện tại vẫn chưa đủ để kích thích thị trường khu vực. Hợp đồng tương lai S&P 500 cũng đã cắt giảm mức tăng, hiện chỉ tăng 0.3% trong ngày. Kết quả kinh doanh của Nvidia vào cuối tuần này là yếu tố chính cần theo dõi đối với khẩu vị rủi ro của thị trường.

Bybit đã bù đắp được khoản thâm hụt ETH trị giá 1.4 tỷ USD sau cuộc tấn công của Lazarus

Giám đốc điều hành Bybit, Ben Zhou, cho biết sàn giao dịch tiền điện tử của ông đã thay thế hoàn toàn số ETH trị giá 1.4 tỷ USD bị tấn công vào ngày 21 tháng 2.

Zhou cho biết trong một bài đăng trên X vào ngày 24 tháng 2, một báo cáo bằng chứng dự trữ mới sẽ sớm được công bố để cho thấy tài sản của khách hàng Bybit đã trở lại tỷ lệ 1:1 thông qua cây Merkle.

Điều này xảy ra khi công ty phân tích blockchain Lookonchain ước tính rằng Bybit đã nhận được 446,870 ETH, trị giá khoảng 1.23 tỷ USD từ các khoản vay, tiền gửi của cá voi và mua hàng - chiếm gần 88% trong số 1.4 tỷ USD bị đánh cắp từ tổ chức tin tặc do Bắc Triều Tiên hậu thuẫn, Lazarus Group, vào ngày 21 tháng 2.

Trong số đó, Lookonchain phát hiện ra rằng địa chỉ ví "0x2E45...1b77" liên kết với Bybit đã mua 157,660 ETH, trị giá 437.8 triệu USD từ các công ty đầu tư tiền điện tử Galaxy Digital, FalconX và Wintermute thông qua giao dịch OTC. Lookonchain cho biết thêm 304 triệu USD ETH được mua bằng địa chỉ ví "0xd7CF...A995" thông qua các sàn giao dịch tập trung và phi tập trung cũng "có thể" liên quan đến Bybit, trích dẫn dữ liệu từ Arkham Intelligence.

Vụ tấn công gần đây của Lazarus vào Bybit là vụ hack lớn nhất trong lịch sử tiền điện tử. Số tiền mà khách hàng Bybit rút ra sau vụ tấn công cũng đã vượt quá 5.3 tỷ USD vào ngày 22 tháng 2. Công ty kiểm toán bằng chứng dự trữ Hacken cho biết dự trữ của nền tảng này vẫn có thể hỗ trợ cho các khoản nợ phải trả và tiền của người dùng vẫn được thanh toán đầy đủ.

Dữ liệu của DefiLlama cho thấy tổng tài sản của Bybit hiện ở mức 10.9 tỷ USD.

Dữ liệu của CoinGecko cho thấy ETH đã giảm hơn 7% trong bảy giờ sau vụ hack, từ 2.831 USD xuống 2.629 USD, nhưng đã phục hồi lên 2.765 USD kể từ đó.

Lịch kinh tế phiên giao dịch hôm nay có gì đáng chú ý?

Dữ liệu đáng chú ý duy nhất ngày hôm nay sẽ là chỉ số IFO của Đức. Chỉ số IFO có tương quan với PMI tổng hợp của Đức, vì vậy nó không phải là vấn đề lớn.

Hãy chú ý đến các tin tức liên quan tới Trump khi ông dự kiến phát biểu lúc 02h00 sáng theo giờ Việt Nam tại một cuộc họp báo với Tổng thống Pháp Macron. Ngoài ra, lưu ý rằng ông sẽ tham gia cuộc gọi của các nhà lãnh đạo G7 lúc 20h00.

Phát biểu của các quan chức NHTW:

- 16h00 - Quan chức BoE Lombardelli của BoE (trung lập - có quyền bỏ phiếu)

- 16h30 - Quan chức Fed Logan của Fed (trung lập - không có quyền bỏ phiếu)

- 20h15 - Quan chức BoE Ramsden của BoE (ôn hòa - có quyền bỏ phiếu)

- 20h15 - Quan chức BoC Gravelle của BoC (trung lập - có quyền bỏ phiếu)

- 23h45 - Quan chức Fed Barr (ôn hòa - có quyền bỏ phiếu)

- 01h00 - Quan chức BoE Dhingra (siêu ôn hòa - có quyền bỏ phiếu)

Hợp đồng tương lai Eurostoxx tích cực trước thềm phiên Châu Âu

- Hợp đồng tương lai DAX của Đức +0.9%

- Hợp đồng tương lai FTSE của Anh không đổi

Trong khi đó, hợp đồng tương lai của Hoa Kỳ đang ở mức cao hơn sau đợt bán tháo mạnh vào thứ Sáu với hợp đồng tương lai S&P 500 tăng 0.5%.

Đồng EUR duy trì sức mạnh sau kết quả bầu cử tại Đức

EUR/USD đã phải vật lộn trong việc hướng tới mốc 1.0500 kể từ tháng trước nhưng tình hình hiện tại đã thay đổi, khi thị trường phân tích kết quả của cuộc bầu cử Đức vào cuối tuần qua.

Về cơ bản, không có bất ngờ lớn nào khi liên minh CDU/CSU của Friedrich Merz có thể ăn mừng, giành được ~28.5% số phiếu bầu. Điều đó đặt họ vào vị trí tốt trong việc lãnh đạo chính phủ mới.

Phe cực hữu cũng tạo ra cơn địa chấn, với đảng AfD giành được ~20.8% số phiếu bầu. Đó là một kỷ lục đối với họ, gần gấp đôi số phiếu ủng hộ so với cuộc bầu cử trước.

Kẻ thua cuộc lớn nhất? Đó là thủ tướng đương nhiệm Olaf Scholz của SPD khi họ mất một lượng lớn sự ủng hộ để kết thúc với khoảng ~16.4% số phiếu bầu. Đó là kết quả tồi tệ nhất của nhóm này trong một cuộc bầu cử liên bang. Đảng Xanh là một điểm nổi bật đáng chú ý khác, giành được ~11.6% số phiếu bầu nhưng cũng giảm nhẹ so với lần xuất hiện trước đó của họ.

Vậy, tất cả những điều này có ý nghĩa gì đối với đồng Euro?

Triển vọng của đồng Euron liên quan tới việc các đảng này cần đàm phán một liên minh để thành lập chính phủ tiếp theo ở Đức. Những người bảo thủ của Merz rõ ràng sẽ không hợp tác với phe cực hữu, vì vậy chỉ còn lại SPD và Đảng Xanh là những đối tác liên minh tiềm năng.

Liên minh cổ điển sẽ là CDU/CSU và SPD, nhưng do sự thể hiện yếu kém của SPD, Merz có thể đang tìm kiếm một điều gì đó hấp dẫn hơn. Và nếu vậy, điều đó có nghĩa là kêu gọi Đảng Xanh tham gia. Điều đó sẽ yêu cầu một chút thỏa hiệp từ tất cả các bên liên quan.

Một điều cần lưu ý khi xem xét là quan điểm tương ứng của họ về phanh nợ của Đức. Đó là quy tắc tài khóa giới hạn thâm hụt của chính phủ và cấm các bang liên bang gánh thêm nợ mới. Nó phần lớn là một quy tắc được đặt ra để đảm bảo kỷ luật tài khóa.

Vì vậy, liên minh CDU/CSU ủng hộ việc duy trì phanh nợ. Họ coi đó là một cơ chế quan trọng để đảm bảo trách nhiệm tài khóa. Đối với SPD, có một số chia rẽ với một số nhà lập pháp muốn cải cách hoặc tạm dừng nó (như trong đại dịch Covid) để cho phép tăng chi tiêu. Và cuối cùng, Đảng Xanh từ lâu đã kêu gọi cải cách phanh nợ để thúc đẩy đầu tư vào tính bền vững môi trường và cơ sở hạ tầng. Có thể thấy các bên cần phải thỏa hiệp với nhau để có thể xây dựng liên minh

Nhưng nếu Merz muốn nhận được sự ủng hộ từ các đảng khác, ông sẽ phải tìm thấy một số thiện chí từ các bên khác. Vì vậy, đó có thể là điều mà thị trường đang hy vọng sẽ xảy ra.

Nếu phanh nợ bị thay đổi hoặc nới lỏng, điều đó có nghĩa là một động lực mạnh mẽ hơn cho việc đầu tư nhiều hơn vào cơ sở hạ tầng và năng lượng xanh. Chi tiêu chính phủ tăng lên sẽ thúc đẩy tăng trưởng và cũng là một điều tốt cho các doanh nghiệp, giúp thúc đẩy triển vọng cho nền kinh tế Đức.

Vấn đề duy nhất là sẽ có một số người làm ầm ĩ về những lo ngại về nợ công ngày càng tăng. Nhưng tôi cho rằng với việc Đức đang là nước có tỷ lệ nợ trên GDP thấp nhất ở Eurozone, thì đó sẽ không thực sự là một vấn đề lớn. Ít nhất là không phải trong ngắn hạn.

Về bản chất, ưu điểm vượt trội hơn nhược điểm, đặc biệt là khi bạn xem xét bối cảnh rằng nền kinh tế Đức đang ở trong tình trạng khó khăn kể từ năm ngoái. Vì vậy, điều này mang lại một số hy vọng rằng mọi thứ có thể trở nên tốt đẹp hơn.

Quay trở lại biểu đồ EUR/USD ở trên, có vẻ như phe mua đang muốn tìm kiếm một cú tăng vượt lên trên 1.0500. Ngay cả khi có một cú bứt phá từ đây, vẫn có ngưỡng kháng cự mạnh được tạo ra từ đường MA 100 ngày (đường màu đỏ), hiện đang ở mức 1.0547 đang cản bước cặp tiền này.

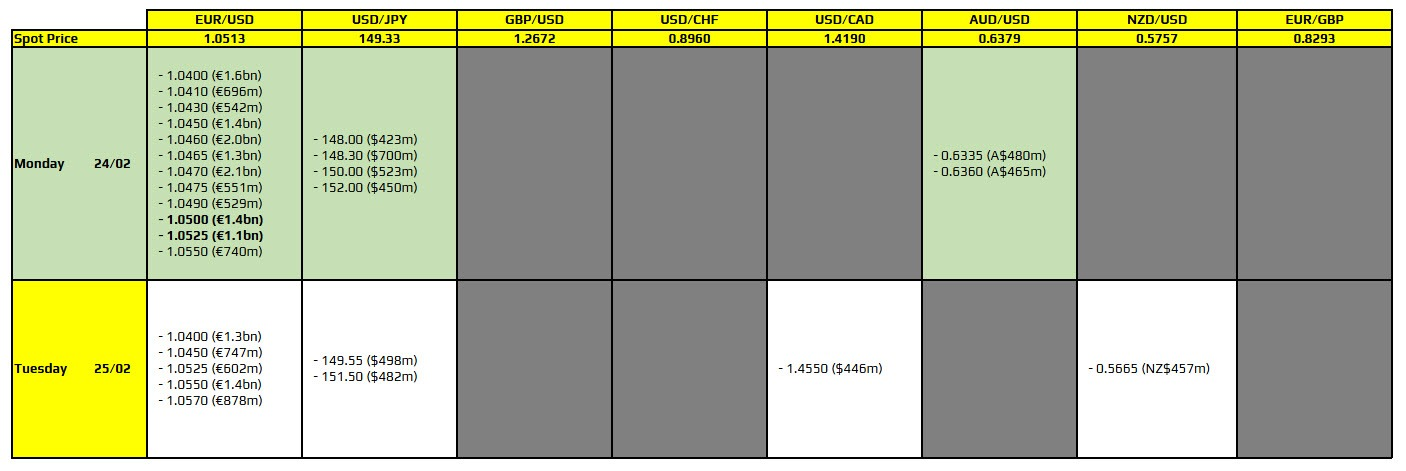

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Có một số mức đáng chú ý trong ngày, đặc biệt là các quyền chọn EUR/USD tại 1.0500 và 1.0525. Đồng euro đang được hỗ trợ sau kết quả bầu cử Đức vào cuối tuần qua. Kết quả cho thấy liên minh CDU/CSU của Friedrich Merz giành quyền kiểm soát, với các cuộc đàm phán liên minh hiện đang diễn ra. Họ sẽ phải hợp tác với SPD và Đảng Xanh như những đối tác tiềm năng. Với ảnh hưởng của SPD đang suy yếu, Merz có khả năng sẽ muốn liên minh với Đảng Xanh hơn.

Liên minh CDU/CSU phần lớn ủng hộ việc duy trì giới hạn nợ của Đức, nhưng nếu họ phải dựa vào sự hỗ trợ từ Đảng Xanh, có thể họ sẽ phải chấp nhận một số cải cách về vấn đề này.

Nếu Đức nới lỏng giới hạn nợ - cho phép tăng đầu tư công vào cơ sở hạ tầng, năng lượng xanh, v.v. - thì điều này có thể thúc đẩy tăng trưởng và dẫn đến chi tiêu chính phủ gia tăng trong ngắn hạn.

Đây là những yếu tố có lợi cho đồng euro và triển vọng tài sản khu vực. Tuy nhiên, nếu điều đó làm dấy lên lo ngại về nợ công, thì điều này có thể có tác động tiêu cực đến đồng euro trong dài hạn. Tuy vậy, Đức hiện có một trong những tỷ lệ nợ/GDP thấp nhất trong khu vực, vì vậy không cần phải quá lo lắng vào lúc này.

Quay trở lại với các quyền chọn đáo hạn, với đồng euro được hỗ trợ như vậy, có thể sẽ có một sự bứt phá vững chắc khỏi mức 1.0500. Điều đó sẽ khiến các quyền chọn đáo hạn đóng vai trò như một lớp bảo vệ, giúp giữ đồng tiền chung được hỗ trợ suốt cả ngày khi người mua xem đây là bệ phóng để tạo ra một đợt tăng mạnh hơn trong tuần này.

Quan chức ECB Wunsch cảnh báo rủi ro cắt giảm lãi suất quá nhanh

Ông không kêu gọi tạm dừng việc cắt giảm lãi suất vào tháng 4, nhưng cũng cảnh báo rằng ECB không nên "mộng du" bước vào việc hạ lãi suất xuống 2% mà không đánh giá cẩn thận.

Nếu dữ liệu kinh tế cho phép cắt giảm, ECB sẽ giảm lãi suất.

Nếu không, có thể sẽ phải tạm dừng.

Ông cho rằng rủi ro lạm phát giảm hoặc tăng mạnh đều khá hạn chế, và lạm phát ở châu Âu có thể là vấn đề ít gây bất ngờ nhất trong năm nay – dù năm 2024 dự báo sẽ không phải một năm nhàm chán.

ECB hiện đang tập trung vào việc điều chỉnh chính sách một cách tinh tế để đảm bảo hạ cánh mềm cho nền kinh tế.

Dù đưa ra cảnh báo, Wunsch vẫn tương đối đồng tình với kỳ vọng thị trường rằng lãi suất sẽ giảm xuống 2% vào cuối năm 2025. Tuy nhiên, ông để lại khoảng dao động 50 điểm cơ bản, nghĩa là lãi suất có thể điều chỉnh linh hoạt hơn tùy theo diễn biến kinh tế.

Capital Economics: USD/JPY sẽ giảm xuống mốc 145 vào cuối năm 2025

Theo John Higgins từ Capital Economics, dữ liệu lạm phát và PMI của Nhật Bản đang củng cố kỳ vọng về lợi suất trái phiếu chính phủ Nhật Bản (JGB) tăng cao hơn.

Dự báo chính:

- Lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm (JGB) dự kiến đạt 1.75% vào cuối năm 2025, khi các nhà đầu tư điều chỉnh lại kỳ vọng về chính sách của BoJ.

- Lãi suất chính sách của BoJ có thể đạt 1.25% vào năm 2026, đánh dấu sự thay đổi đáng kể từ môi trường lãi suất siêu thấp hiện tại.

- JPY có thể mạnh lên nhờ lợi suất cao hơn, với USD/JPY được kỳ vọng giảm về 145 vào cuối năm 2025.

Nguồn: Wall Street Journal

Phó Thống đốc BoC Gravelle phát biểu vào hôm nay

Thời gian: 20:15 giờ Việt Nam ngày 24/2

Sự kiện:

- Toni Gravelle, Phó Thống đốc Ngân hàng Trung ương Canada (BoC), tham gia thảo luận tại Hội nghị Nghiên cứu thường niên của Ngân hàng Trung ương Anh (BoE).

- Chủ đề: Quản lý bảng cân đối kế toán của ngân hàng trung ương trong giai đoạn thắt chặt định lượng (QT).

Không kỳ vọng có nhiều thông tin quan trọng vì:

- Không có phiên hỏi đáp với khán giả.

- BoC sẽ không có hoạt động truyền thông sau sự kiện.

- Không có webcast từ BoC, chỉ có livestream của BoE dành riêng cho báo chí.

Tổng thống Mỹ Donald Trump họp báo cùng Tổng thống Pháp Macron

- Tổng thống Mỹ Donald Trump sẽ tổ chức cuộc tổng báo cáo với Tổng thống Pháp Emmanuel Macron lúc 02:00 sáng thứ Ba (25/2) theo giờ Việt Nam

- Trước đó, Trump sẽ tham gia cuộc họp trực tuyến với lãnh đạo G7 vào lúc 20:00 tối thứ Hai (24/2) theo giờ Việt Nam

Cập nhật thị trường FX phiên Á

EUR/USD mở cửa tăng điểm trong phiên châu Á, được hỗ trợ bởi kết quả bầu cử tại Đức. Tuy nhiên, đà tăng chững lại quanh mức 1.0520, gần mức cao nhất trong một tháng.

Những điểm chính từ tác động của bầu cử Đức:

- CDU/CSU dẫn đầu với 28.7% số phiếu, trong khi đảng cực hữu AfD giành được 19.,8% (theo dự báo của ZDF).

- Các cuộc đàm phán liên minh bắt đầu, với trọng tâm là cải cách tài khóa.

- Các liên minh thân thiện với thị trường vẫn khả thi, bao gồm CDU-SPD-Greens.

- AfD có kết quả thấp hơn kỳ vọng, giúp giảm bớt lo ngại của nhà đầu tư.

Mặc dù thị trường ngoại hối đang điều chỉnh theo những bất ổn hậu bầu cử, giới đầu tư vẫn theo dõi sát sao tiến trình thành lập chính phủ và các thay đổi chính sách tiềm năng tại Đức.

Diễn biến tiền tệ:

Dù bất ổn chính trị vẫn còn, đồng Euro ban đầu vượt trội hơn so với hầu hết các đồng tiền khác, trước khi sự suy yếu rộng hơn của USD hỗ trợ các loại tiền tệ khác:

- CHF tăng lên mức cao nhất trong hai tháng.

- AUD, NZD, GBP, CAD đều tăng giá.

- SEK (krona Thụy Điển) chạm mức cao nhất trong bốn tháng.

- SGD đạt mức mạnh nhất kể từ đầu tháng 11.

- KRW chạm mức cao nhất kể từ ngày 6/12.

- CNH (nhân dân tệ nước ngoài) lên mức cao nhất kể từ cuối tháng 11.

- USD/JPY giảm xuống dưới 149.00, mức mạnh nhất kể từ ngày 3/12, trước khi ổn định trở lại.

Các biến động khác trên thị trường:

- Giá dầu vẫn ảm đạm, khi việc Kurdistan nối lại xuất khẩu tiếp tục tác động tiêu cực đến tâm lý thị trường.

- Hợp đồng tương lai chứng khoán Mỹ (ES, NQ) tăng, phản ánh tâm lý rủi ro tích cực hơn.

Lịch phát biểu của các quan chức BoE ngày hôm nay

Các quan chức Ngân hàng Trung ương Anh phát biểu vào hôm nay (24/2): Phó Thống đốc Lombardelli & Ramsden cùng Dhingra

Lịch phát biểu theo giờ Việt Nam:

16:00 – Phó Thống đốc Ngân hàng Trung ương Anh, Clare Lombardelli, phát biểu khai mạc tại hội nghị nghiên cứu của BoE

- Lombardelli từng là nhà kinh tế trưởng của OECD và Phó Bộ trưởng Tài chính G20 từ tháng 5/2023.

- Bà được bổ nhiệm làm Phó Thống đốc phụ trách Chính sách Tiền tệ (DGMP), kế nhiệm Ben Broadbent từ ngày 1/7/2024.

20:15 – Phó Thống đốc Dave Ramsden chủ trì phiên thảo luận về bảng cân đối kế toán của các ngân hàng trung ương.

01:00 (rạng sáng ngày 25/2) – Thành viên bên ngoài của Ủy ban Chính sách Tiền tệ (MPC), Swati Dhingra, có bài phát biểu tại Đại học Birkbeck London về tình hình chính sách tiền tệ của Anh.

Thị trường bất động sản Trung Quốc có dấu hiệu hồi phục

Các doanh nghiệp bất động sản do nhà nước hậu thuẫn ở Trung Quốc đang gia tăng mua đất với mức giá cao hơn đáng kể, sau khi chính phủ nới lỏng các hạn chế về giá nhà nhằm vực dậy thị trường bất động sản đang gặp khó khăn.

- Theo dữ liệu từ China Index Academy, trong năm 2025 tính đến nay, 37% các giao dịch mua bán đất diễn ra với giá cao hơn 20% so với mức niêm yết, so với 14% trong năm 2024 và chỉ 4.6% vào năm 2023.

- Các tập đoàn bất động sản nhà nước như China Resources Land, China Overseas Land & Investment và Poly Developments đã tham gia vào 7 trong số 10 thương vụ lớn nhất.

Mặc dù giá nhà và doanh số bán vẫn yếu, việc gia tăng mua đất cho thấy niềm tin vào sự phục hồi dài hạn. Tuy nhiên, tổng khối lượng giao dịch đất vẫn thấp hơn mức trước khủng hoảng, với hầu hết các thương vụ chỉ tập trung vào các lô đất nhỏ hơn.

Chính quyền địa phương, đối mặt với sự sụt giảm doanh thu từ bán đất, đã nới lỏng các hạn chế để thu hút người mua. Nhiều thành phố đã dỡ bỏ mức trần giá nhà mới vào năm ngoái, giúp các nhà phát triển có biên lợi nhuận tốt hơn. Bắc Kinh đã lần đầu tiên trong ba năm qua bãi bỏ giới hạn giá nhà vào tháng 11, trong khi Thượng Hải và Hàng Châu cũng có động thái tương tự.

Dù vẫn còn nhiều bất ổn, các doanh nghiệp nhà nước đang dẫn đầu xu hướng này, được thúc đẩy bởi cam kết của chính phủ trong việc ổn định lĩnh vực bất động sản. Với chính sách hỗ trợ và sự cạnh tranh gia tăng trong phân khúc đất đai tiềm năng, thị trường bất động sản Trung Quốc đang có những dấu hiệu ổn định sớm.

**

Thông tin được trích từ các báo cáo của Bloomberg

Chi tiêu thẻ tín dụng của New Zealand tăng trưởng trong tháng 1

Chi tiêu thẻ tín dụng của New Zealand trong tháng 1 tăng 1.3% so với cùng kỳ năm trước (Trước đó: -1,3%).

NZD/USD hôm nay không bị ảnh hưởng bởi dữ liệu này mà chủ yếu do đồng USD giảm giá.

Các đồng tiền AUD, EUR, CHF, GBP, CAD đều tăng cao hơn. USD/JPY hiện vẫn duy trì trên mức 149.00 sau khi giảm nhẹ xuống dưới trong thời gian ngắn.

Cập nhật NZD/USD:

Goldman Sachs duy trì quan điểm lạc quan về cổ phiếu A-Shares và H-Shares của Trung Quốc

Goldman Sachs tiếp tục duy trì đánh giá tích cực đối với cổ phiếu A-Shares và H-Shares của Trung Quốc, nhấn mạnh tăng trưởng từ AI và thanh khoản là hai động lực chính thúc đẩy thị trường.

Các nhà phân tích của Goldman Sachs cho rằng cổ phiếu H-Shares sẽ hưởng lợi nhiều hơn từ sự phát triển của AI, trong khi A-Shares vẫn có dư địa để bắt kịp, giúp thu hẹp khoảng cách về hiệu suất giữa hai loại cổ phiếu này.

Với việc các quỹ đầu tư toàn cầu gia tăng tỷ trọng tại Trung Quốc, H-Shares có thể tiếp tục là lựa chọn ưu tiên. Tuy nhiên, A-Shares có thể cải thiện động lực tăng trưởng trong ngắn hạn. Goldman Sachs dự báo A-Shares sẽ vượt trội hơn H-Shares trong ba tháng tới.

Hiện tại, mức chênh lệch của A-Shares so với H-Shares đã thu hẹp từ 34% ba tháng trước xuống còn 14%. Nếu tỷ lệ này quay về mức trung bình của năm qua, A-Shares có thể có mức tăng trưởng khoảng 10% trong thời gian tới.

UBS: Dự báo cổ phiếu AI biến động nhưng vẫn tăng trưởng mạnh mẽ

UBS dự báo cổ phiếu AI toàn cầu sẽ đạt mức lợi nhuận trung bình từ 15% trở lên trong năm 2025, nhờ dòng vốn đầu tư mạnh mẽ và xu hướng tăng trưởng doanh thu từ AI, bất chấp những biến động do chính sách thuế quan và kiểm soát xuất khẩu.

Dự báo này được đưa ra sau khi Trung Quốc ra mắt DeepSeek AI, làm dấy lên lo ngại về cạnh tranh chi phí và ảnh hưởng tiêu cực đến cổ phiếu công nghệ lớn như Nvidia. Tuy nhiên, Lenovo báo cáo doanh thu tăng 20% nhờ nhu cầu AI, củng cố thêm vai trò quan trọng của công nghệ này trong nền kinh tế toàn cầu.

UBS dự kiến tổng chi tiêu cho AI toàn cầu (không tính Trung Quốc) sẽ đạt 500 tỷ USD vào năm 2026, với doanh thu ngành AI cũng đạt mức tương đương, tạo ra cơ hội thị trường trị giá 1.000 tỷ USD.

Đến năm 2026, lợi nhuận hoạt động từ AI toàn cầu có thể đạt 350 tỷ USD, với tỷ suất lợi nhuận dự kiến khoảng 35% – mức bảo thủ so với các nền tảng đám mây (35-40%) và các công ty sản xuất chip AI (50%).

Dựa trên mức bội số P/E 30 lần, UBS định giá ngành AI toàn cầu ở mức 10,5 nghìn tỷ USD vào cuối năm 2025, cao hơn so với mức vốn hóa hiện tại 9 nghìn tỷ USD.

Dù các rủi ro chính sách thương mại có thể gây biến động, UBS nhận định nền tảng dài hạn của AI vẫn vững chắc và khuyến nghị nhà đầu tư nên mua vào các cổ phiếu AI chất lượng khi thị trường điều chỉnh.

Cổ phiếu COSCO giảm 8% sau đề xuất phí mới của Trump

Cổ phiếu của China COSCO Shipping Corporation Limited giảm 8% trong phiên giao dịch gần đây sau khi Tổng thống Mỹ Donald Trump đề xuất áp dụng phí đối với các tàu thương mại do Trung Quốc sản xuất khi vận chuyển hàng hóa thương mại.

Bên cạnh đó, Trump cũng đề xuất một quy định bắt buộc yêu cầu một phần hàng hóa xuất nhập khẩu của Mỹ phải được vận chuyển bằng tàu do các công ty Mỹ sở hữu và vận hành.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1712

Dự đoán: 7.2495

Giá đóng cửa trước đó: 7.2530

- PBOC bơm 292.5 tỷ nhân dân tệ thông qua các hợp đồng reverse repo kỳ hạn 7 ngày với lãi suất không đổi là 1.5%

- 190.5 tỷ nhân dân tệ từ các hợp đồng reverse repo sẽ đáo hạn trong ngày hôm nay

- Một khoản bơm ròng 102 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở

Trung Quốc đẩy mạnh cải cách nông thôn, thúc đẩy chiến lược phục hưng nông thôn

Trung Quốc vừa công bố “Văn kiện Trung ương số 1” năm 2025 vào Chủ Nhật. Đây là một tài liệu quan trọng, thường là chính sách đầu tiên được ban hành mỗi năm, phản ánh các ưu tiên chiến lược của chính phủ.

Văn kiện này đặt ra các định hướng chính nhằm đẩy mạnh cải cách nông thôn và thúc đẩy toàn diện chiến lược phục hưng nông thôn, với sáu trọng tâm chính gồm:

- Đảm bảo an ninh lương thực.

- Củng cố thành tựu giảm nghèo.

- Phát triển các ngành công nghiệp địa phương.

- Nâng cấp cơ sở hạ tầng nông thôn.

- Cải thiện quản trị nông thôn.

- Tối ưu hóa phân bổ tài nguyên.

Bên cạnh đó, kế hoạch nhấn mạnh vai trò của đổi mới khoa học – công nghệ trong nông nghiệp, bao gồm phát triển doanh nghiệp nông nghiệp công nghệ cao, ứng dụng trí tuệ nhân tạo (AI), dữ liệu lớn (Big Data) và tự động hóa vào sản xuất. Trung Quốc cũng sẽ mở rộng hệ thống logistics chuỗi lạnh, phát triển thương mại điện tử tức thời tại thị trấn, đồng thời đầu tư vào trạm sạc và đổi pin cho xe điện tại khu vực nông thôn.

Chính phủ sẽ tăng cường hỗ trợ tài chính cho các dự án nông thôn thông qua đầu tư từ ngân sách trung ương, trái phiếu chính phủ dài hạn và các khoản vay ưu đãi theo chính sách. Ngoài ra, cải cách đất đai và nguồn nước, cùng với chính sách hỗ trợ thị trường nhà ở nông thôn, cũng là những ưu tiên quan trọng nhằm nâng cao chất lượng sống và phát triển bền vững cho khu vực nông thôn Trung Quốc.

Goodmorning from Dubaotiente. Tổng hợp thị trường 17-21.02: Chứng khoán Mỹ biến động, JPY nổi bật với nhu cầu tài sản trú ẩn tăng cao, giá Vàng lập kỷ lục mới

Thị trường chứng khoán Mỹ trải qua một tuần đầy biến động khi tâm lý nhà đầu tư bị ảnh hưởng bởi các yếu tố kinh tế, chính sách thuế quan và triển vọng lãi suất của Fed. Sau khi đóng cửa nghỉ lễ Ngày Tổng thống vào đầu tuần, thị trường mở cửa trở lại với trạng thái thận trọng, biến động nhẹ trong phiên 18/02 khi nhà đầu tư chờ đợi biên bản cuộc họp của Fed và báo cáo lợi nhuận từ các doanh nghiệp lớn. Ngày 19/02, chứng khoán phố Wall tăng điểm với chỉ số S&P 500 lập kỷ lục mới, tuy nhiên diễn biến giữa các ngành có sự phân hóa rõ rệt. Sang ngày 20/02, thị trường bắt đầu chịu áp lực bán mạnh khi lo ngại về chính sách thuế quan và dự báo lợi nhuận kém tích cực từ các doanh nghiệp bán lẻ khiến tâm lý nhà đầu tư trở nên thận trọng hơn. Đến ngày 21/02, chứng khoán Mỹ lao dốc mạnh, đánh dấu tuần giảm sâu nhất của Dow Jones kể từ giữa tháng 10, khi các báo cáo kinh tế cho thấy hoạt động kinh doanh chững lại và niềm tin tiêu dùng suy yếu. Nhìn chung, sự lạc quan và đà tăng tích cực của thị trường trong nửa đầu tuần nhanh chóng bị thay thế bởi tâm lý lo ngại khi các yếu tố bất định kinh tế và chính sách tiếp tục gây áp lực lên thị trường. Kết thúc tuần:

- S&P 500: -1.66%

- Nasdaq: -2.51%

- Dow Jones: -2.51%

Thị trường ngoại hối tuần qua chứng kiến sự biến động mạnh khi tâm lý nhà đầu tư bị ảnh hưởng bởi kỳ vọng lạm phát, chính sách thuế quan của Mỹ và những lo ngại về triển vọng kinh tế toàn cầu. Trong suốt tuần, đồng JPY nổi lên với nhu cầu tài sản trú ẩn an toàn tăng cao, dòng tiền đầu tư tìm đến những nơi ít rủi ro hơn, đặc biệt trong bối cảnh lo ngại về một căn bệnh tương tự COVID-19 xuất hiện tại Trung Quốc. Đồng USD có xu hướng suy yếu vào đầu tuần do kỳ vọng rằng Fed sẽ giữ nguyên chính sách lãi suất trong vài tháng tới, nhưng sau đó có sự phục hồi nhẹ nhờ dữ liệu kinh tế ổn định và những tuyên bố thận trọng từ các quan chức Fed. Ngày 20/02, chỉ số DXY giảm mạnh do tác động từ kế hoạch thuế quan mới của Mỹ, trong khi đồng JPY tiếp tục tăng lên mức cao nhất trong 11 tuần. Tuy nhiên, đến ngày 21/02, áp lực thị trường gia tăng với kỳ vọng lạm phát của Mỹ chạm mức cao nhất trong 30 năm, làm dấy lên lo ngại về khả năng Fed sẽ trì hoãn việc cắt giảm lãi suất, khiến đồng USD dao động mạnh. Nhìn chung, tuần qua ghi nhận xu hướng đồng JPY mạnh lên, USD biến động theo kỳ vọng lãi suất, trong khi các đồng tiền hàng hóa như AUD và CAD chịu áp lực do triển vọng kinh tế bất ổn.

- EUR/USD: -0.29%

- USD/JPY: -2.01%

- GBP/USD: +0.36%

- AUD/USD: +1.36%

- USD/CAD: +0.32%

- USD/CHF: -0.20%

- DXY: -0.14%

Thị trường hàng hóa tuần qua tiếp tục chứng kiến những biến động mạnh trước lo ngại về chính sách thuế quan của Mỹ, căng thẳng địa chính trị và triển vọng kinh tế toàn cầu. Giá vàng duy trì xu hướng tăng, liên tục lập kỷ lục mới và đánh dấu tuần tăng thứ tám liên tiếp khi nhu cầu trú ẩn an toàn gia tăng. Đầu tuần, kim loại quý này dao động quanh mức cao 2.900 USD/oz trước khi tăng mạnh vào giữa tuần và chạm đỉnh lịch sử, sau đó giảm nhẹ vào cuối tuần do lực chốt lời của nhà đầu tư. Kết thúc tuần, giá vàng đóng cửa tại 2,934 USD/oz, ghi nhận mức tăng 1.83% trong tuần. Trong khi đó, HĐTL dầu thô có xu hướng giảm khi nhu cầu yếu và những bất ổn liên quan đến nguồn cung tại Nga. Dầu thô mở đầu tuần với mức tăng nhẹ nhờ lo ngại về gián đoạn nguồn cung, nhưng đà tăng bị hạn chế vào giữa tuần khi thị trường đánh giá lại rủi ro từ các chính sách thuế quan của Mỹ. Đến cuối tuần, giá dầu giảm mạnh do tâm lý thận trọng trước những diễn biến mới tại Trung Đông và sự không chắc chắn về một thỏa thuận hòa bình tại Ukraine. HĐTL dầu Brent kết phiên tại mức 74.23 USD/thùng, giảm 0.38%. Cùng lúc đó, HĐTL dầu WTI giảm 0.44%, kết phiên tại 70.18 USD/thùng. Trên thị trường trái phiếu, lợi suất trái phiếu TPCP Mỹ biến động mạnh trong tuần, ban đầu tăng khi nhà đầu tư chờ đợi biên bản cuộc họp của Fed, nhưng sau đó giảm mạnh vào cuối tuần khi lo ngại về nền kinh tế Mỹ ngày càng gia tăng. Kết thúc tuần, lợi suất TPCP kỳ hạn 10 năm giảm gần 5 bps, về mức 4.431% và lợi suất TPCP kỳ hạn 2 năm giảm hơn 6 điểm cơ bản, về mức 4.198%. Nhìn chung, tuần qua ghi nhận xu hướng tích cực của vàng, trong khi dầu thô chịu áp lực giảm và lợi suất trái phiếu biến động theo tâm lý nhà đầu tư.

Chứng khoán Hoa Kỳ: Thị trường công nghệ ổn định, cổ phiếu bảo hiểm y tế lao dốc

Phiên giao dịch hôm nay trên thị trường chứng khoán Mỹ chứng kiến những biến động đáng chú ý giữa các ngành. Cổ phiếu công nghệ duy trì ổn định, trong khi cổ phiếu bảo hiểm y tế giảm mạnh. Diễn biến này cung cấp cái nhìn chi tiết hơn về xu hướng hiện tại cũng như tâm lý nhà đầu tư.

Tổng quan ngành

- Công nghệ: Ngành công nghệ tiếp tục thể hiện sự ổn định, với Microsoft (MSFT) tăng 0.34% và Oracle (ORCL) nhích 0.14%. Diễn biến này phản ánh niềm tin của nhà đầu tư vào hạ tầng công nghệ giữa bối cảnh thị trường biến động.

- Bán dẫn: Nhóm cổ phiếu bán dẫn chịu áp lực nhẹ, khi Nvidia (NVDA) giảm 0.39% và Broadcom (AVGO) mất 1.03%. Điều này cho thấy một số yếu tố điều chỉnh trong phân khúc vốn đang rất mạnh này.

- Bảo hiểm y tế: Đây là ngành giảm mạnh nhất, với UnitedHealth (UNH) mất 0.88% và Elevance (ELV) giảm sâu 2.67%. Điều này có thể phản ánh tâm lý thận trọng của nhà đầu tư trước những cuộc thảo luận chính sách liên quan đến chi phí y tế.

- Tiêu dùng thiết yếu: Walmart (WMT) giảm 1.19%, báo hiệu tâm lý thận trọng và khả năng xuất hiện xu hướng giảm trong ngành hàng tiêu dùng.

Xu hướng thị trường

Tâm lý chung của thị trường vẫn đan xen giữa lạc quan một cách thận trọng trong công nghệ và xu hướng phòng vệ trong bảo hiểm y tế. Nhà đầu tư đang điều chỉnh chiến lược trước những diễn biến thị trường và sự thay đổi trong bối cảnh chính sách.

Tổng thống Donald Trump ký biên bản nhằm phản đối thuế dịch vụ số, động thái có lợi cho Big Tech

Theo báo cáo mới nhất, Tổng thống Mỹ Donald Trump dự kiến sẽ ký một biên bản mới trong ngày hôm nay nhằm mở đường cho các biện pháp trả đũa đối với thuế dịch vụ kỹ thuật số – một chính sách bị các tập đoàn công nghệ lớn như Google, Apple, Facebook phản đối mạnh mẽ.

Giới quan sát nhận định rằng Thung lũng Silicon đang có ảnh hưởng lớn tại Nhà Trắng, với lập trường rõ ràng: Không để chính phủ can thiệp vào hoạt động kinh doanh toàn cầu của các công ty công nghệ Mỹ. Đây có thể là một tín hiệu tích cực cho các nhà đầu tư trong lĩnh vực công nghệ.

Tuy nhiên, biên bản lần này không ngay lập tức áp đặt thuế quan, cũng như không đưa ra thời gian cụ thể về việc triển khai các biện pháp thuế trong tương lai, theo nguồn tin thân cận với vấn đề.