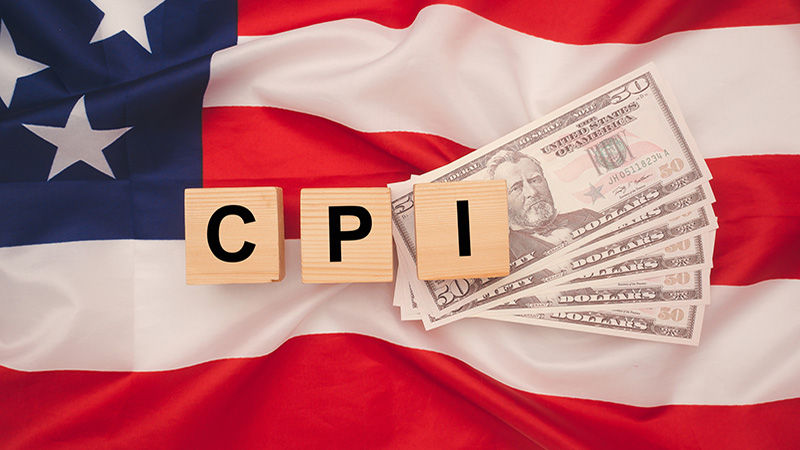

Quan chức BoE Mann: Lạm phát vẫn chưa bị "đánh bại"

Catherine L. Mann, thành viên Ủy ban Chính sách Tiền tệ (MPC) của BoE, cho rằng lạm phát vẫn chưa bị "đánh bại":

- Chỉ số CPI cho thấy lạm phát cơ bản vẫn chưa bị "đánh bại".

- Lạm phát dịch vụ vẫn khá dai dẳng.

- Giá năng lượng có nhiều khả năng sẽ tăng hơn là giảm.

- Dự báo sẽ có nhiều biến động và xu hướng tăng đối với một số động lực của lạm phát.

Bà Mann được coi là thành viên "hawkish" nhất trong ủy ban chính sách của BoE. Vì vậy, những bình luận của bà ở đây không quá đáng ngạc nhiên.

Quan chức ECB Nagel: Lạm phát cơ bản vẫn còn ở mức cao

Quan điểm của Joachim Nagel, thành viên hội đồng thống đốc ECB và là chủ tịch Bundesbank:

- Vẫn còn áp lực đáng chú ý về giá, đặc biệt là trong lĩnh vực dịch vụ.

- Thuế quan của Trump có thể khiến nền kinh tế Đức suy thoái.

- Nếu thuế quan có hiệu lực, nó có thể khiến sản lượng của nền kinh tế Đức giảm 1%.

Bài viết nhận định đây chính là tình thế khó xử của ECB khi bước sang năm tới. Tin tốt là quá trình giảm phát vẫn đang diễn ra, mặc dù có một vài trở ngại. Nếu mọi thứ khác không đổi, lập luận cho việc tiếp tục cắt giảm lãi suất sẽ được củng cố khi bước sang năm 2025.

ING: Chú ý đến bài phát biểu của quan chức BoE Mann

Theo chuyên viên phân tích từ UOB Group, sự kiện quan trọng đối với GBP hôm nay là bài phát biểu của Catherine Mann, thành viên có quan điểm "hawkish" nhất của Ủy ban Chính sách Tiền tệ (MPC) của BoE:

- Thị trường sẽ chú ý đến bất kỳ bình luận nào về tác động của ngân sách gần đây đối với chính sách tiền tệ và bất kỳ thông tin nào về số liệu việc làm/tiền lương mới nhất.

- Với lập trường "hawkish" của mình, Mann có thể nhấn mạnh khía cạnh lạm phát của việc chính phủ tăng chi tiêu và có lẽ tập trung nhiều hơn vào số liệu tiền lương dai dẳng thay vì tỷ lệ thất nghiệp tăng trong tháng 9.

- Thị trường đang định giá khả năng BoE cắt giảm lãi suất vào tháng 12 là rất nhỏ, và chỉ cắt giảm tổng cộng 50 điểm cơ bản cho đến tháng 09/2025.

- Đà giảm nhẹ của EUR đồng nghĩa với việc EUR/GBP có thể duy trì gần mức 0.8300.

Đức: Kết quả của cuộc bầu cử Mỹ mang đến những bất ổn mới

- Bộ Kinh tế Đức cho biết kết quả bầu cử Mỹ có thể làm gia tăng bất ổn đối với các hộ gia đình và doanh nghiệp Đức.

Mối đe dọa trực tiếp và rõ ràng nhất đến từ mức thuế quan chung của Trump đối với hàng xuất khẩu của Đức. Mức thuế quan của Trump đối với hàng hóa Trung Quốc sẽ có tác động gián tiếp, nếu Trung Quốc gặp khó khăn trong việc xuất khẩu sang Mỹ, họ có thể chuyển hướng sang thị trường châu Âu, tạo ra sự cạnh tranh và gây áp lực lên các doanh nghiệp Đức.

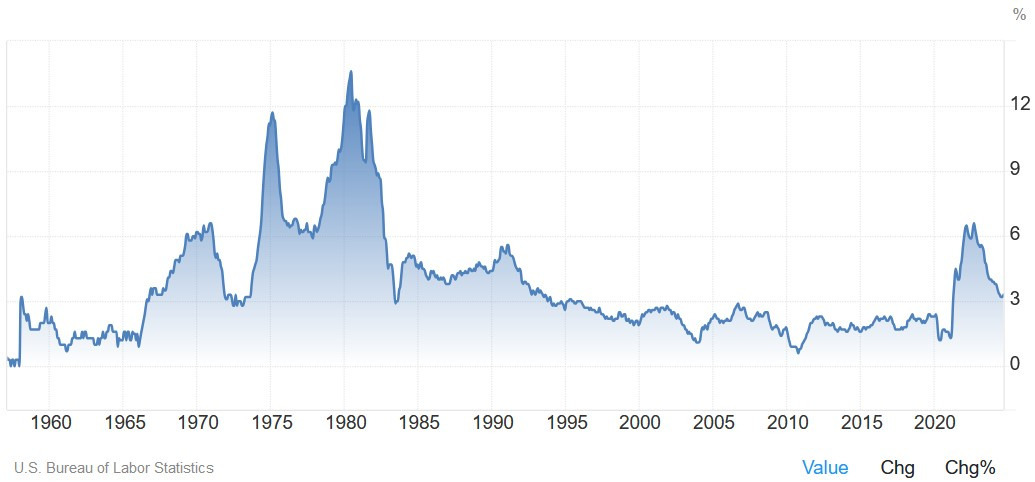

Phân phối dự báo cho CPI của Hoa Kỳ

CPI Y/Y

- 2.7% (2%)

- 2.6% (56%)

- 2.5% (28%)

- 2.4% (12%)

- 2.3% (2%)

CPI M/M

- 0.3% (17%)

- 0.2% (73%)

- 0.1% (10%)

CPI lõi Y/Y

- 3.4% (8%)

- 3.3% (81%)

- 3.2% (11%)

CPI lõi M/M

- 0.4% (4%)

- 0.3% (82%)

- 0.2% (14%)

Phân tích

Có thể bỏ qua CPI chính vì thị trường sẽ tập trung vào các số liệu lõi. Có thể nhận thấy rằng có sự đồng thuận khá mạnh mẽ và không có nhiều sự phân kỳ về cả hai phía.

Tuy nhiên, đã có một sự đặt cược nhất quán đối với USD khi báo cáo này được công bố với lợi suất TPCPc cao hơn và cổ phiếu có phần dao động trong phạm vi. Thị trường có thể đã phân bổ một số khoản phí bảo hiểm cho số liệu cao hơn dự kiến, do đó có một số rủi ro về phản ứng "bán sự thật" ngắn hạn đối với số liệu in cao hơn dự kiến.

Không cần phải nói rằng một bản phát hành cao hơn dự kiến sẽ khiến động lực tăng ngay lập tức với USD có khả năng tăng giá trên diện rộng và lợi suất TPCP tăng cao hơn.

Mặt khác, một bản phát hành phù hợp có khả năng khiến USD và lợi suất TPCP giảm, mặc dù có thể lập luận rằng điều này chỉ tạo ra sự thoái lui để mua USD và bán khống trái phiếu một lần nữa ở mức thậm chí còn tốt hơn vì các điều kiện trong tương lai có khả năng khiến lạm phát bị kẹt trên mục tiêu hoặc thậm chí tăng trở lại.

Cổ phiếu châu Âu giảm nhẹ khi mở cửa phiên giao dịch

- Eurostoxx -0.3%

- DAX -0.2%

- CAC 40 -0.1%

- FTSE +0.1%

- IBEX đi ngang

- FTSE MIB -0.2%

Có một số động thái đẩy và kéo trong giai đoạn mở cửa nhưng những thay đổi ở đây không xoá bỏ đợt bán tháo mạnh ngày hôm qua. Như đã đề cập từ tuần trước, triển vọng của các chỉ số châu Âu vẫn còn nhiều thách thức khi xét đến triển vọng kinh tế ảm đạm hơn trong khu vực. Cho đến nay, hợp đồng tương lai của Hoa Kỳ cũng ảm đạm hơn một chút với hợp đồng tương lai S&P 500 giảm 0.3%.

Lịch kinh tế hôm nay có gì đáng chú ý?

Lạm phát đã trở lại là tâm điểm chú ý của thị trường sau khi Fed cắt giảm 50 bps vào tháng 9, dữ liệu của Hoa Kỳ tăng tốc và chiến thắng của Trump.

Nếu nhìn vào thị trường, đã có một số động thái phòng hộ rủi ro đối với bản phát hành CPI có khả năng cao hơn dự kiến, do đó có một số rủi ro về phản ứng "bán sự thật".

Hiện tại, thị trường đang định giá 63% khả năng cắt giảm 25 bps vào tháng 12 và về cơ bản là thêm hai lần cắt giảm lãi suất 25 bps nữa vào năm 2025, vốn đã ít hơn nhiều so với bốn lần mà Fed dự kiến vào tháng 9.

20:30 theo giờ Việt Nam - CPI tháng 10 của Hoa Kỳ

Chỉ số CPI Y/Y của Hoa Kỳ dự kiến ở mức 2.6% so với 2.4% trước đó, trong khi chỉ số M/M được dự kiến ở mức 0.2% so với 0.2% trước đó. CPI lõi Y/Y dự kiến ở mức 3.3% so với 3.3% trước đó, trong khi chỉ số M/M được dự kiến ở mức 0.3% so với 0.3% trước đó.

Tại quyết định mới nhất của Fed, Chủ tịch Fed Powell cho biết họ dự kiến lạm phát sẽ tăng và một hoặc hai tháng dữ liệu xấu về lạm phát sẽ không thay đổi quá trình này. Điều này sẽ duy trì mức cắt giảm 25 bps vào tháng 12 ngay cả khi báo cáo cho thấy số liệu lạm phát cao hơn.

Tuy nhiên, thị trường đang hướng tới tương lai và sự gia tăng lợi suất TPCP cho thấy thị trường nhìn thấy rủi ro đối với triển vọng lạm phát. Hơn nữa, sự đảo chiều màu đỏ có thể làm gia tăng những lo ngại đó nếu tiến trình lạm phát bị đình trệ hoặc tệ hơn là đảo ngược.

Do đó, số liệu lạm phát cao hơn có thể không thay đổi triển vọng chính sách tiền tệ trong ngắn hạn, nhưng điều này sẽ thay đổi triển vọng của thị trường và cuối cùng là triển vọng của Fed.

Bài phát biểu của quan chức NHTW

- 09:45 theo giờ Việt Nam - Quan chức BoE Mann (hawkish - bỏ phiếu)

- 21:35 theo giờ Việt Nam - Quan chức Fed Logan (trung lập - không bỏ phiếu)

- 01:00 theo giờ Việt Nam - Quan chức Fed Musalem (trung lập - không bỏ phiếu)

- 01:30 theo giờ Việt Nam - Quan chức Fed Schmid (hawkish - không bỏ phiếu)

Quan chức ECB Villeroy: Mong chờ nhiều đợt cắt giảm lãi suất hơn nữa

Quan chức ECB Villeroy:

- Dự kiến lạm phát sẽ giảm nhẹ ở Pháp

- Dự kiến tỷ lệ thất nghiệp của Pháp sẽ tăng lên khoảng 8% trước khi giảm trở lại

Villeroy đang phát biểu với tư cách là thống đốc Ngân hàng Pháp. Và những nhận xét này không có gì nổi bật. Theo tình hình hiện tại, các nhà giao dịch đã định giá đầy đủ mức cắt giảm lãi suất vào tháng 12. Tỷ lệ cho một động thái cắt giảm 25 bps là khoảng 68% với phần còn lại dành cho mức cắt giảm 50 bps.

HĐTL Eurostoxx giảm 0.5% trước giờ mở cửa phiên giao dịch

- Hợp đồng tương lai DAX -0.2%

- Hợp đồng tương lai CAC 40 -0.4%

- Hợp đồng tương lai FTSE -0.1%

Chỉ số CAC 40 hiện đã giảm xuống đáy kể từ giữa tháng 8 trong khi DAX đang hướng tới đáy của tháng 10 ở 18,911. Điều này đi kèm với hợp đồng tương lai của Hoa Kỳ cũng được đánh dấu giảm cho đến thời điểm hiện tại trong ngày. Hợp đồng tương lai S&P 500 giảm 0.3% khi hướng đến phiên giao dịch sắp tới.

Có gì đáng chú ý trước dữ liệu CPI của Hoa Kỳ?

Lịch kinh tế phiên Âu khá trống về mặt dữ liệu. Nhưng có thể có một số động thái đáng chú ý của thị trường để thảo luận trước khi báo cáo CPI của Hoa Kỳ được công bố. USD/JPY hiện đang nhích lên trên mức 155.00 lần đầu tiên kể từ cuối tháng 7 trong khi EUR/USD đang có vẻ suy yếu gần đáy của tháng 4 ở 1.0601. Đây sẽ là hai trong số những động thái đáng chú ý nhất nhất hiện đang diễn ra.

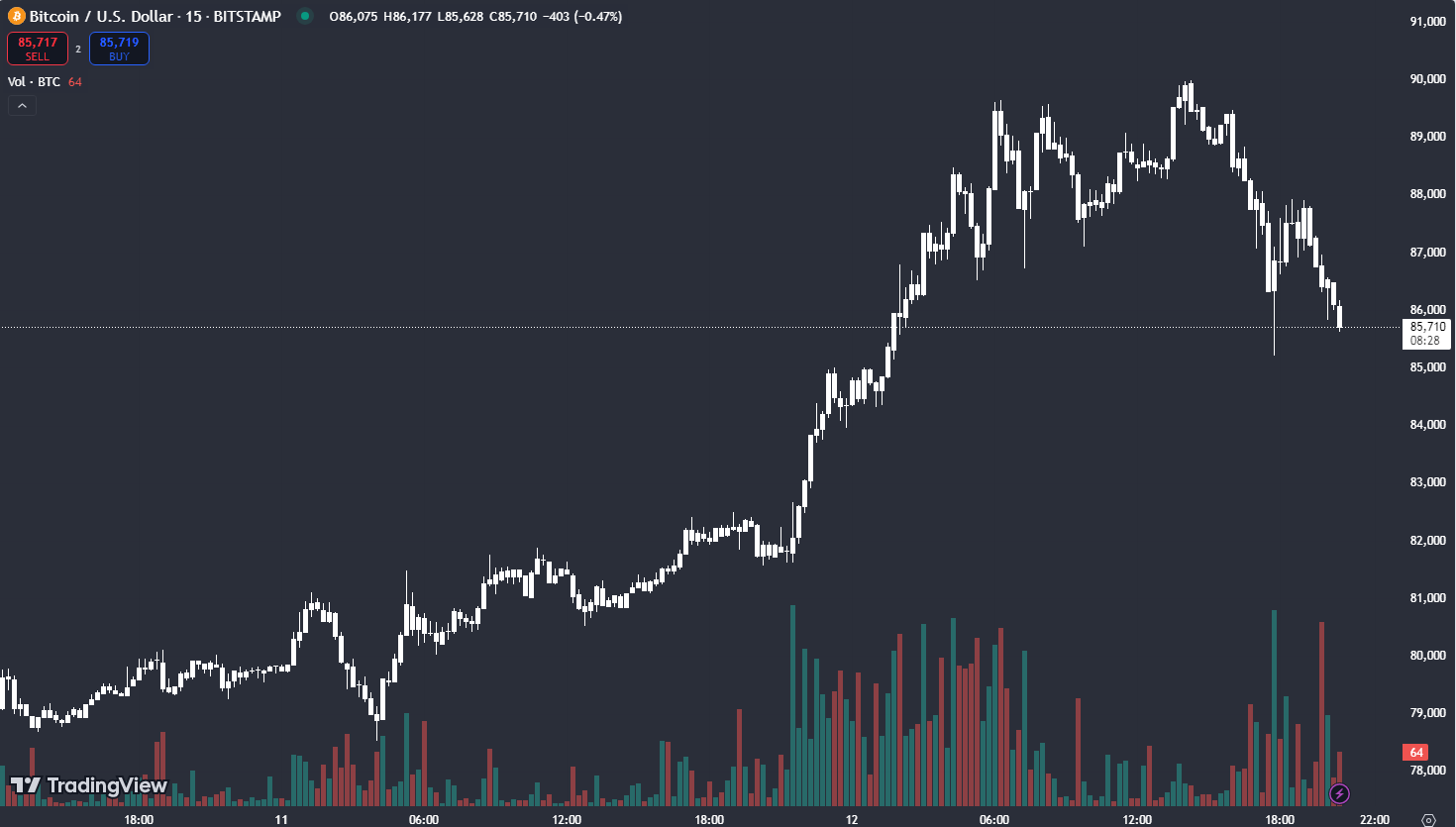

Hợp đồng tương lai của Hoa Kỳ đang sụt giảm, vàng tăng nhẹ trở lại trên mức 2,600 USD và Bitcoin giảm xuống dưới 87,000 USD sau khi lướt qua mốc 90,000 USD. Vì vậy, hiện tại đang có một số động thái trái chiều.

Về mặt dữ liệu, chỉ có báo cáo Số đơn xin thế chấp MBA của Hoa Kỳ lúc 19:00 theo giờ Việt Nam. Với lãi suất tăng vọt sau bầu cử, điều này có thể khiến tâm lý trở nên ảm đạm hơn sau báo cáo tuần trước.

Giá dầu có thể giảm mạnh nếu OPEC+ hủy bỏ thỏa thuận cắt giảm sản lượng

Trong một cuộc phỏng vấn với CNBC, Henning Gloystein, giám đốc bộ phận năng lượng, khí hậu và tài nguyên tại Eurasia Group cho biết:

- "Trước dự đoán nhu cầu dầu mỏ có thể không vượt quá 1 triệu thùng/ngày vào năm tới, việc dỡ bỏ hoàn toàn lệnh cắt giảm nguồn cung của OPEC+ vào năm 2025 chắc chắn sẽ khiến giá dầu thô giảm mạnh, thậm chí có thể giảm xuống tới 40 USD/thùng”.

Tương tự, Saul Kavonic, nhà phân tích năng lượng cấp cao của MST Marquee nhận định:

- Nếu OPEC+ hủy bỏ việc cắt giảm sản lượng mà không cân đối với tăng trưởng về nhu cầu, "giá dầu có thể sẽ giảm xuống mức thấp chưa từng thấy kể từ Đại dịch Covid-19”.

Tuy nhiên, các nhà phân tích cho biết OPEC+ nhiều khả năng sẽ lựa chọn tháo gỡ dần các biện pháp cắt giảm sản lượng vào đầu năm sau, thay vì lựa chọn gỡ bỏ hoàn toàn các biện pháp này ngay lập tức.

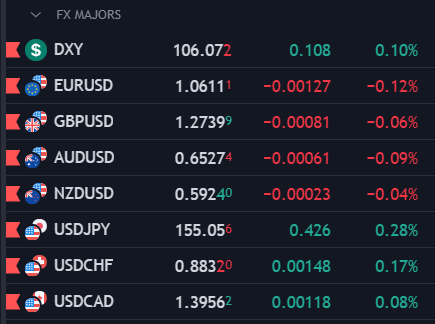

Cập nhật FX: USD tăng nhẹ trên diện rộng, JPY yếu nhất trong nhóm G7

USD tiếp tục duy trì vị thế tốt trong tuần này trước thềm công bố báo cáo CPI Mỹ.

- USDJPY vượt mốc 155 - lần đầu tiên kể từ cuối tháng 7 đến nay. Chính quyền Nhật Bản có thể cân nhắc các biện pháp can thiệp bằng lời nói. Dưới góc nhìn kỹ thuật, không có nhiều điều cần chú ý cho đến khi cặp tỷ giá tiến đến mốc 160.

- EUR/USD cũng nhận được nhiều sự chú ý sau khi giảm xuống dưới đáy tháng 4, ở khoảng 1.0600. Các hợp đồng quyền chọn đáo hạn trong ngày có thể ảnh hưởng đến biến động tỷ giá, nhưng sức mạnh của USD sau cuộc bầu cử nhìn chung vẫn sẽ chi phối thị trường ngoại hối cho đến khi báo cáo CPI được công bố. Phe bán có thể nhắm mục tiêu đến mốc 1.0500, sau đó là đáy tháng 10 ở khoảng 1.0448/51.

USDJPY tích lũy dưới 155

USD/JPY áp sát mốc 155, đưa lo ngại BoJ can thiệp trở lại tâm điểm. Mặc dù giành chiến thắng trong cuộc Tổng tuyển cử vòng 2 tại Nhật Bản, chính phủ thiểu số mong manh của ông Ishiba có thể sẽ trì hoãn kết hoạch tăng lãi suất của BoJ. Thị trường cũng e ngại rằng mức thuế suất mà Donald Trump áp dụng lên Nhật Bản có thể tác động tiêu cực đến ngành xuất khẩu của quốc gia này, từ đó gây áp lực lên đồng Yên. Tuy nhiên, lo ngại về khả năng can thiệp của chính quyền Nhật Bản do sư sụt giảm của JPY gần đây có thể giảm bớt áp lực bán Yên trước thềm công bố báo cáo CPI Mỹ.

Phá lên trên kháng cự quan trọng 155, đà tăng có thể mở rộng lên 155.20, với mục tiêu tiếp theo là 156. Trái lại, nếu lo ngại can thiệp có thể đẩy cặp tỷ giá về 154, nhịp điều chỉnh có thể kéo dài về 153.40 và 153.

Lịch phát biểu của các quan chức Fed hôm nay có gì đáng chú ý?

Lịch phát biểu của các quan chức Fed hôm nay:

- 21:35 (13/11): Chủ tịch Fed Dallas, Lorie Logan, phát biểu khai mạc tại hội nghị "Năng lượng và Kinh tế: Đáp ứng Nhu cầu Năng lượng Tăng cao", tổ chức bởi Fed Dallas và Kansas City.

- 01:00 (14/11): Chủ tịch Fed St. Louis, Alberto Musalem, phát biểu tại bữa trưa của Câu lạc bộ Kinh tế Memphis.

- 01:30 (14/11): Chủ tịch Fed Kansas City, Jeffrey Schmid, phát biểu chính tại bữa trưa của hội nghị "Năng lượng và Kinh tế: Đáp ứng Nhu cầu Năng lượng Tăng cao", tổ chức bởi Fed Dallas và Kansas City.

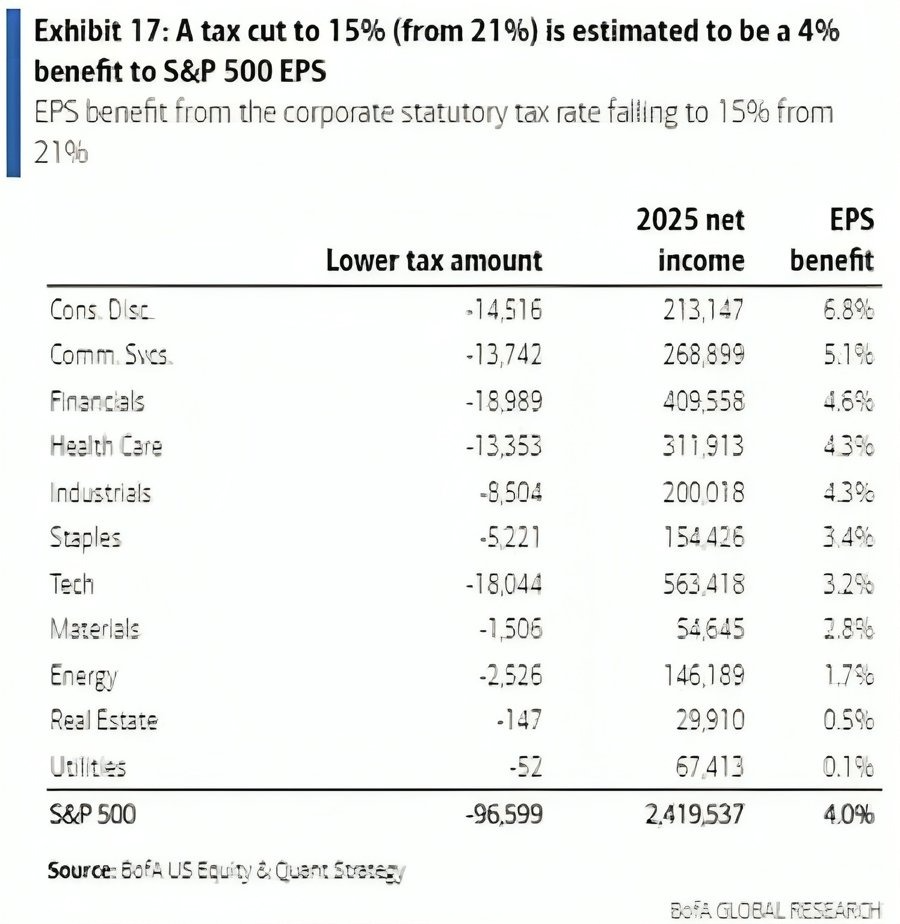

BofA kỳ vọng EPS của các cổ phiếu thuộc S&P 500 sẽ tăng 4% nhờ chính sách cắt giảm thuế doanh nghiệp của Donald Trump

- Bank of America (BoA) dự đoán rằng kế hoạch giảm thuế doanh nghiệp của Donald Trump sẽ giúp các công ty trong chỉ số S&P 500 mở rộng lợi nhuận lên khoảng 4%.

- Điều này có nghĩa là khi thuế giảm, các công ty sẽ giữ lại được nhiều lợi nhuận hơn, dẫn đến mức lợi nhuận trên mỗi cổ phiếu (EPS) tăng lên.

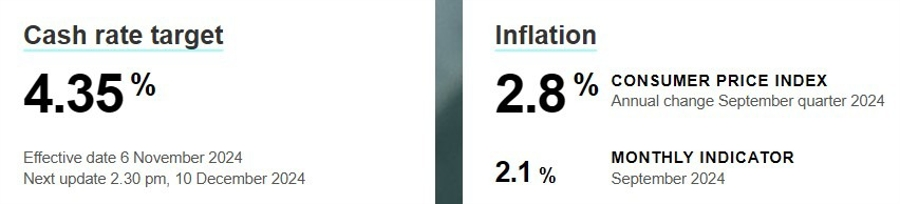

Thống đốc RBA Bullock dự kiến có bài phát biểu vào 8h sáng mai

Thống đốc RBA Bullock dự kiến có bài phát biểu Diễn đàn Thường niên của Ủy ban Chứng khoán và Đầu tư Úc (ASIC) tại Sydney.

- Thời gian: 8h sáng thứ Năm ngày 14/11/2024.

- Bài phát biểu có khả năng sẽ đưa ra một số bình luận về dữ liệu tiền lương Úc được công bố sáng nay.

Cuộc họp chính sách tiếp theo của RBA sẽ diễn ra từ ngày 9-10/12, dự kiến lãi suất sẽ được giữ nguyên.

ING: Triển vọng cắt giảm lãi suất ở Úc vẫn còn rất mong manh

Sau công bố dữ liệu tiền lương Úc thấp hơn dự báo vào quý III năm 2024, ING cho biết tốc độ tăng lương hàng năm chậm lại ở mức 3.5% là một tín hiệu để RBA có thể cân nhắc cắt giảm lãi suất. Tuy nhiên, ING lưu ý rằng điều này vẫn chưa đủ để RBA loại bỏ hoàn toàn khả năng tăng lãi suất.

- Mặc dù dữ liệu cho thấy nền kinh tế yếu hơn, ING tin rằng khả năng cắt giảm lãi suất ngay trong ngắn hạn là không cao.

- ING dự đoán RBA có thể bắt đầu nới lỏng sớm nhất vào quý I năm 2025.

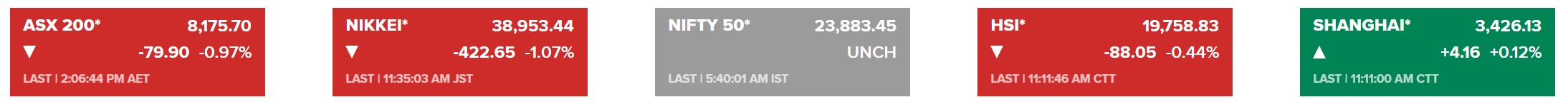

Cập nhật phiên Á: Thị trường chứng khoán theo đà "lao dốc", Bitcoin vào phiên điều chỉnh

Thị trường chứng khoán châu Á đồng loạt giảm điểm trong phiên giao dịch hôm thứ Tư, phản ứng trước đà giảm trên Phố Wall khi đà tăng sau bầu cử tại Mỹ chững lại. Chỉ số Nikkei 225 của Nhật Bản giảm 1.1%, trong khi Topix sụt 1%. Tại Hàn Quốc, chỉ số Kospi mất 1.6% và Kosdaq giảm sâu 2.3%. Chỉ số S&P/ASX 200 của Australia giảm 0.53%. Thị trường Trung Quốc cũng không ngoại lệ khi Hang Seng của Hong Kong giảm 0,5% và CSI 300 của Đại lục giảm 0.25%.

Cổ phiếu châu Á chịu áp lực giảm kể từ khi ông Trump giành chiến thắng trong cuộc bầu cử tuần trước, do nhà đầu tư lo ngại các chính sách đề xuất của ông có thể thúc đẩy lạm phát và làm chậm quá trình cắt giảm lãi suất. Dữ liệu kinh tế Mỹ công bố vào thứ Tư có thể củng cố nhận định này, với dự báo CPI tổng thể sẽ tăng 0.2% trong tháng thứ tư liên tiếp.

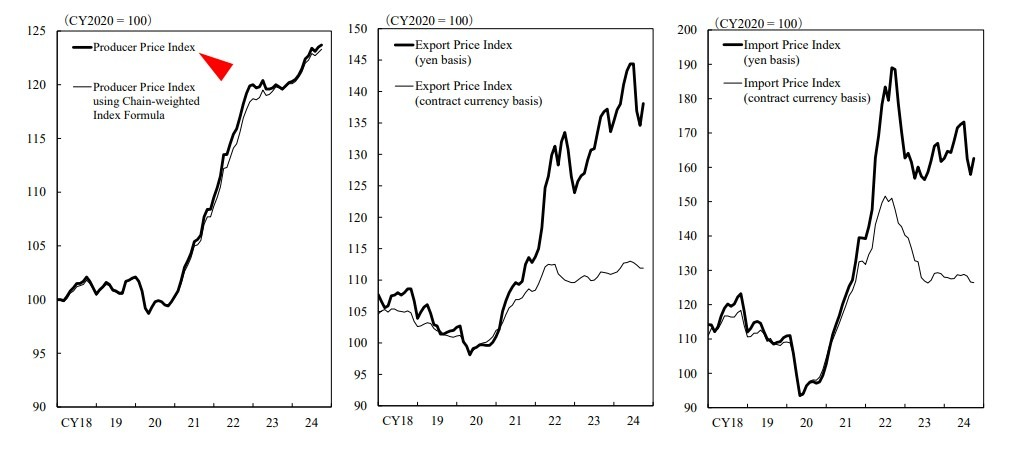

Tại Nhật Bản, lạm phát giá sản xuất trong tháng 10 đã tăng 3.4% so với cùng kỳ năm trước, mức cao nhất kể từ tháng 7 năm ngoái. Con số này vượt xa dự báo 3% của các chuyên gia kinh tế được Reuters thăm dò và mức tăng 2.8% của tháng 9. Chỉ số giá tiền lương quý III tại Úc cũng cho thấy dữ liệu hạ nhiệt so với trước đó, dự đoán tạo điều kiện để RBA cắt giảm lãi suất.

Bitcoin đã giảm nhẹ sau khi đạt mức kỷ lục gần 90,000 USD. Trong khi đó, ông Trump thông báo bổ nhiệm Elon Musk và Vivek Ramaswamy đứng đầu Bộ Hiệu quả Chính phủ mới thành lập. Trên thị trường hàng hóa, giá dầu ổn định gần mức thấp nhất trong tháng sau khi OPEC tiếp tục hạ dự báo nhu cầu do kinh tế Trung Quốc chậm lại. Giá vàng phục hồi về trên mức 2,600 USD/oz. Lợi suất trái phiếu Kho bạc Mỹ tiếp tục đà tăng trong phiên thứ Tư khi nhà đầu tư đánh giá tác động từ chiến thắng của Tổng thống đắc cử Donald Trump đối với lãi suất, đồng thời chờ đợi các số liệu lạm phát quan trọng công bố trong tuần này.

Tập đoàn Softbank sẽ là doanh nghiệp đầu tiên nhận chip NVIDIA thế hệ mới cho siêu máy tính tại Nhật Bản

Tập đoàn SoftBank sẽ là khách hàng đầu tiên của Nvidia được xây dựng siêu máy tính dựa trên thiết kế Blackwell mới nhất, đánh dấu bước tiến quan trọng trong nỗ lực bắt kịp làn sóng trí tuệ nhân tạo (AI) của Nhật Bản.

Theo thông báo chung của hai công ty vào hôm thứ Tư, công ty viễn thông SoftBank dự định xây dựng siêu máy tính AI mạnh nhất Nhật Bản nhằm hỗ trợ nhiều dịch vụ trong nước. Siêu máy tính này sẽ được trang bị sản phẩm DGX B200 của Nvidia, kết hợp bộ xử lý máy tính với chip tăng tốc AI. Phiên bản nâng cấp tiếp theo sẽ sử dụng Grace Blackwell, một phiên bản tiên tiến hơn.

Chip của Nvidia đã trở thành mặt hàng được săn đón bởi các công ty công nghệ lớn nhất thế giới, được sử dụng để phát triển và vận hành các mô hình AI. CEO Nvidia Jensen Huang đã công bố dòng Blackwell mới vào đầu năm nay, tuy nhiên việc sản xuất gặp trở ngại khiến tiến độ ra mắt bị chậm lại.

Sự kiện này diễn ra trong khuôn khổ Hội nghị Thượng đỉnh AI của Nvidia tại Tokyo. Công ty Mỹ này đang tổ chức các sự kiện tương tự trên toàn cầu nhằm thúc đẩy cái mà họ gọi là cuộc cách mạng công nghiệp mới. Các sự kiện tại Ấn Độ và Nhật Bản nhằm mục đích mở rộng việc triển khai hệ thống AI ra các quốc gia và giảm sự phụ thuộc của Nvidia vào một số khách hàng lớn tại Mỹ.

Nhật Bản: Tập đoàn bán lẻ Seven & i Holdings dự định mua lại quyền quản lý

Theo nguồn tin từ Nikkei và Bloomberg, tập đoàn bán lẻ Seven & i Holdings của Nhật Bản đang xem xét phương án mua lại quyền quản lý để chính thức "chuyển mình" thành công ty tư nhân, với nguồn vốn dự kiến đến từ các ngân hàng, tập đoàn Itochu và gia đình sáng lập Ito.

Thương vụ này, nếu được thực hiện, có thể có giá trị lên tới 58 tỷ USD. Thông tin được tiết lộ bởi nguồn tin thân cận, theo báo cáo của hai hãng tin uy tín.

Trung Quốc: Lần đầu tiên phát hành trái phiếu USD tại Saudi Arabia

Trung Quốc vừa khởi động phát hành trái phiếu bằng đồng USD tại Saudi Arabia, đánh dấu lần đầu tiên nước này huy động vốn bằng đồng bạc xanh kể từ năm 2021.

Theo nguồn tin thân cận, Bắc Kinh đang chào bán trái phiếu kỳ hạn 3 năm và 5 năm với mức lãi suất dự kiến cao hơn lần lượt 25 và 30 điểm cơ bản so với trái phiếu Kho bạc Mỹ cùng kỳ hạn. Bộ trưởng Bộ Tài chính Lưu Côn trước đó cho biết kế hoạch huy động tối đa 2 tỷ USD từ đợt phát hành này.

Đáng chú ý, việc lựa chọn Saudi Arabia là một bước đi khác thường, khi các hoạt động tương tự thường diễn ra tại London, New York hoặc Hong Kong. Tuy nhiên, động thái này phản ánh những nỗ lực gần đây nhằm tăng cường quan hệ kinh tế giữa hai nước, được thể hiện qua các cuộc gặp cấp cao và việc nhà sản xuất thép lớn nhất Trung Quốc tăng gấp đôi đầu tư vào Saudi Arabia.

Trái phiếu sẽ được giao dịch trên sàn Nasdaq Dubai và niêm yết tại Sở Giao dịch Chứng khoán Hong Kong. Trước đó vào tháng 9, Trung Quốc đã phát hành thành công 2 tỷ EUR (tương đương 2.1 tỷ USD) trái phiếu tại Paris, đánh dấu lần đầu phát hành trái phiếu bằng đồng EUR sau ba năm.

Động thái này diễn ra trong bối cảnh Trung Quốc đang triển khai nhiều biện pháp hỗ trợ nền kinh tế. Tuần trước, Bộ Tài chính nước này đã công bố gói hỗ trợ trị giá 1.4 nghìn tỷ USD cho các chính quyền địa phương đang gặp khó khăn về nợ, dù chưa đưa ra thêm các biện pháp kích thích nhằm thúc đẩy nhu cầu trong nước.

Barclays: Thị trường dầu mỏ duy trì ổn định bất chấp biến động chính trị

Ngân hàng Barclays vừa công bố báo cáo nhận định việc ông Trump tái đắc cử sẽ không tác động đáng kể đến cơ sở diễn biến của thị trường dầu mỏ trong ngắn hạn.

Theo Barclays, động lực thị trường hiện tại khá ổn định và không có dấu hiệu cho thấy sẽ có những thay đổi lớn liên quan đến sự thay đổi lãnh đạo tại Mỹ.

Ngân hàng này khuyến nghị các nhà đầu tư nên mở vị thế mua đối với hợp đồng quyền chọn dầu Brent kỳ hạn tháng 12/2025. Barclays cũng lưu ý rằng độ biến động của thị trường gần đây đã giảm, trong khi tâm lý thị trường đang quá tập trung vào các rủi ro giảm giá.

Trái với lo ngại của thị trường, Barclays cho rằng các rủi ro đang ở mức cân bằng hơn, đặc biệt khi xét đến những cải thiện gần đây trong các yếu tố cơ bản của thị trường dầu mỏ và khả năng gia tăng căng thẳng địa chính trị.

Doanh số máy xúc tại Trung Quốc tăng mạnh, báo hiệu tín hiệu tích cực

Theo số liệu mới công bố từ Hiệp hội Máy móc và Thiết bị Xây dựng Trung Quốc (CME), doanh số máy xúc tại nước này trong tháng 10 ước đạt 16,791 máy, tăng 15.1% so với cùng kỳ năm ngoái.

Đáng chú ý, riêng tại thị trường nội địa, doanh số máy xúc đạt 8,266 máy, tăng mạnh 21.6% so với cùng kỳ. Thị trường xuất khẩu cũng ghi nhận mức tăng 9.46%.

Tính chung 10 tháng đầu năm 2024, tổng doanh số máy xúc tại Trung Quốc tăng nhẹ 0.47% so với cùng kỳ năm trước. Trong đó, thị trường nội địa tăng 9.8%, trong khi thị trường xuất khẩu giảm 7,41%.

Sự phục hồi mạnh mẽ của doanh số máy xúc, đặc biệt tại thị trường nội địa, được xem là tín hiệu khả quan cho thấy hoạt động xây dựng và đầu tư cơ sở hạ tầng tại Trung Quốc đang dần sôi động trở lại.

WPAC: Lạm phát tiền lương tại Úc hạ nhiệt như mong đợi

Theo báo cáo mới nhất từ Westpac Banking Corporation (WPAC), mức tăng lương tại Úc đang có dấu hiệu hạ nhiệt, thấp hơn so với dự báo của RBA.

Tóm tắt báo cáo của WPAC:

- Chỉ số giá tiền lương trong quý III chỉ tăng 0.8% so với quý trước và tăng 3.5% so với cùng kỳ năm ngoái. Con số này thấp hơn so với dự báo của RBA về mức tăng 0.9% trong cả hai quý III và IV năm 2024.

- Lạm phát tiền lương đã đạt đỉnh 4.3% vào tháng 12/2023 và liên tục giảm trong suốt năm 2024. RBA hiện dự báo tốc độ tăng lương hàng năm sẽ đạt mức 3.4% vào cuối năm 2024 và duy trì ổn định cho đến tháng 6/2025.

Mặc dù một số ý kiến cho rằng xu hướng tăng lương chậm lại có thể tạo điều kiện để cắt giảm lãi suất, RBA vẫn thận trọng do lo ngại về nhu cầu tiêu dùng cao và nguy cơ lạm phát có thể vượt ngưỡng mục tiêu 2-3% khi các gói hỗ trợ chi phí sinh hoạt của chính phủ kết thúc.

PBoC quyết định hành động mạnh tay nhằm hỗ trợ đồng CNY

Như đã nhấn mạnh trước đó, thống đốc PBoC Phan Công Thắng nhấn mạnh sự quyết tâm trước việc duy trì tỷ giá USD/CNY

Cụ thể, các quan chức nhấn mạnh sẽ:

- PBoC sẽ tăng cường điều chỉnh để đối phó với chu kỳ kinh tế.

- Kiên quyết ngăn chặn rủi ro tỷ giá biến động quá mức.

PBoC đã minh chứng sự quyết tâm này bằng động thái mới đây, khi đặt mức tỷ giá tham chiếu USD/CNY thấp hơn 300 điểm so với dự kiến nhằm hỗ trợ đồng nhân dân tệ. Đồng CNH tăng vọt sau thông báo:

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1991

Giá đóng cửa trước đó: 7.2355.

PBOC bơm 233 tỷ nhân dân tệ thông qua các hợp đồng reverse repo kỳ hạn 7 ngày với lãi suất không đổi là 1.5%.

17 tỷ nhân dân tệ từ các hợp đồng reverse repo sẽ đáo hạn trong ngày hôm nay.

Một khoản bơm ròng 216 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở.

Nhật Bản: PPI tháng 10 tăng trưởng vượt kỳ vọng

Theo công bố của BoJ:

- Chỉ số PPI tháng 10 tại Nhật Bản: +0.2% so với tháng trước đó (Dự kiến: +0%, Trước đó: +0%)

- So với cùng kỳ năm ngoái: +3.4% (Dự kiến: +3.0%; Trước đó: +2.8%)

Số liệu cao hơn dự tính có thể giúp đồng JPY hưởng lợi, tuy nhiên, chỉ ở một mức độ. Điều này được cho là do tính phân kỳ lớn trong chính sách tiền tệ, khiến đồng tiền này khó có thể bứt phá.

Việc đồng JPY liên tục mất giá đã đẩy áp lực về chi phí nhập khẩu của một số hàng hóa tăng cao. BoJ đang vô cùng cẩn trọng với vấn đề này, khi họ muốn lạm phát được thúc đẩy từ tăng trưởng tiền lương, giúp kích thích nhu cầu chứ không phải đến từ sự "lao dốc" của đồng JPY. NHTW này đã phát biểu rằng họ sẵn sàng cân nhắc tăng lãi suất để ngăn chặn đà giảm của đồng JPY. Tuy nhiên, áp lực chính trị đang đè nặng lên BoJ vẫn còn đó.

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 12.11.2024: Chứng khoán Mỹ điều chỉnh hậu bầu cử Tổng thống Hoa Kỳ, giá vàng "lao dốc không phanh"

Chứng khoán Mỹ đã trải qua phiên điều chỉnh, với cả ba chỉ số chính tại phố Wall giảm trên diện rộng, đánh dấu sự kết thúc của đà tăng ấn tượng sau cuộc bầu cử vừa qua. Cụ thể, chỉ số công nghiệp Dow Jones giảm 382.15 điểm (tương đương 0.86%) xuống 43,910.98 điểm. Chỉ số S&P 500 hạ 0.29% còn 5,983.99 điểm, trong khi Nasdaq Composite giảm nhẹ 0.09% xuống 19,281.40 điểm. Đáng chú ý, cả Nasdaq và S&P 500 đều chấm dứt chuỗi tăng điểm liên tiếp 5 phiên. Các cổ phiếu liên quan đến "Trump trades" chịu áp lực bán mạnh. Nhóm cổ phiếu vốn hóa nhỏ - vốn được kỳ vọng hưởng lợi từ kịch bản ông Trump tái đắc cử - giảm khoảng 1.8% theo ghi nhận của chỉ số Russell 2000. Cổ phiếu Tesla sụt hơn 6% sau khi đã tăng 31% kể từ ngày bầu cử, trong khi Trump Media & Technology Groupg "bay hơi" gần 9%. Ông Mark Malek, Giám đốc đầu tư tại Siebert nhận định: "Thị trường đang có dấu hiệu mệt mỏi. Sau khi gạt bỏ được áp lực từ cuộc bầu cử, các yếu tố kinh tế cốt lõi như nợ công và thâm hụt ngân sách đang quay trở lại thu hút sự chú ý của nhà đầu tư".

- Dow Jones: -0.86%

- S&P 500: -0.29%

- Nasdaq: -0.09%

Trên thị trường FX, DXY kéo dài đà tăng, chạm mốc cao kỷ lục được ghi nhận trong 4 tháng trở lại đây nhờ kỳ vọng về chính sách thuế quan sắp tới của Trump. Mức thuế quan cao hơn dự kiến sẽ đẩy giá cả hàng hóa lên cao, đồng thời khiến cơ sở để Fed thực hiện động thái cắt giảm lãi suất bị lung lay. Trong phiên giao dịch thứ Ba, chỉ số DXY tăng 0.42%, giao dịch sát mốc 106. Hiện tại, đồng EUR đang chịu áp lực từ bất ổn chính trị tại Đức - nền kinh tế lớn thứ hai của khối EU. Đức dự kiến tổ chức bầu cử mới vào ngày 23/02, tức mười một tuần sau khi liên minh cầm quyền của Thủ tướng Olaf Scholz sụp đổ. Đồng GBP cũng diễn biến theo xu hướng tương tự, do ảnh hưởng từ tăng trưởng tiền lương tại Anh chậm lại và tỷ lệ thất nghiệp tăng. Trong tuần này, thị trường đang chờ đợi các số liệu về CPI và PPI của Hoa Kỳ sắp được công bố, đặc biệt sau động thái cắt giảm lãi suất mới đây của Fed.

- Chỉ số DXY +0.42%

- EURUSD -0.25%

- GBPUSD -0.93%

- AUDUSD -0.63%

- NZDUSD -0.63%

- USDJPY +0.57%

- USDCHF +0.09%

- USDCAD +0.14%

Giá vàng giảm 6.89% so với mức đỉnh lịch sử thiết lập cuối tháng 10, hiện ở mức 2,599.22 USD/oz. Lợi suất trái phiếu chính phủ Hoa Kỳ tăng vọt vào thứ Ba khi các nhà đầu tư đánh giá tác động từ chiến thắng của Tổng thống đắc cử Donald Trump đến khả năng điều chỉnh lãi suất. Thị trường cũng chờ đợi các dữ liệu quan trọng sẽ được công bố vào cuối tuần này. Lợi suất trái phiếu chính phủ kỳ hạn 10 năm tăng hơn 11 điểm cơ bản lên 4.426%. Lợi suất trái phiếu kho bạc kỳ hạn 2 năm tăng hơn 8 điểm cơ bản lên 4.342%. Giá dầu tiếp tục giao dịch quanh mức đáy 2 tuần, sau khi "lao dốc" 5% ở hai phiên trước đó do chịu tác động từ việc OPEC điều chỉnh giảm tăng trưởng nhu cầu trên toàn cầu, cũng như đồng USD mạnh hơn và kế hoạch kích thích kinh tế mới nhất của Trung Quốc gây thất vọng đến đại đa số nhà đầu tư. Bitcoin tiếp tục phá vỡ kỷ lục khi lần đầu tiên vượt mốc 90,000 USD, đạt đỉnh 90,243 USD trước khi điều chỉnh về 88,092 USD.

Chỉ số giá tiền lương quý III tại Úc tăng trưởng không đạt kỳ vọng

Theo công bố của Cục Thống kê Úc (ABS):

- Chỉ số giá tiền lương quý III tại Úc: +0.8% so với quý trước, tăng trưởng tại mức này 3 quý liên tiếp (Dự kiến: +0.9%, Trước đó: 0.8%)

- Đối với khu vực công và tư, chỉ số giá tiền lương quý III đều tăng 0.8% (đã điều chỉnh)

- So với cùng kỳ năm ngoái: +3.5% (mức tăng hàng năm thấp nhất kể từ quý IV/2022). Trước đó, mức tăng trưởng tiền lương hàng năm bằng hoặc cao hơn 4% ghi nhận tại bốn quý liên tiếp. (Dự kiến: 3.6%; Trước đó: 4.1%)

Chứng khoán Mỹ: Cổ phiếu các công ty công nghệ lớn dẫn đầu, cổ phiếu Tesla lao dốc

Thị trường chứng khoán Mỹ hôm nay có nhiều diễn biến trái chiều, cổ phiếu các công ty công nghệ lớn phục hồi, trái ngược với sự sụt giảm đáng kể trong lĩnh vực sản xuất ô tô.

📈 Ngành công nghệ: Tăng trưởng ổn định

- Nvidia (NVDA) tăng 1.03%, thể hiện sự tự tin của thị trường đối với phân khúc bán dẫn.

- Microsoft (MSFT) giảm nhẹ 0.02%, trong khi Adobe (ADBE) tăng 0.29%, cho thấy tâm lý nhà đầu tư khác nhau đối với các công ty phần mềm.

🚗 Ngành hàng tiêu dùng theo chu kỳ:

- Tesla (TSLA) giảm mạnh 3.06%. Sự sụt giảm này có thể là do đầu cơ thị trường gần đây và áp lực cạnh tranh trong lĩnh vực xe điện.

- Ngược lại, Amazon (AMZN) tăng 0.31%, phản ánh tâm lý tích cực của người tiêu dùng và hoạt động bán lẻ mạnh mẽ.

🏭 Tăng trưởng công nghiệp: Tăng trưởng trong ngành hàng không vũ trụ và quốc phòng

- Honeywell (HON) tăng 5.96%, dẫn đầu mức tăng trong ngành công nghiệp, được thúc đẩy bởi những tiến bộ chiến lược và sự lạc quan của nhà đầu tư.

- General Electric (GE) cũng tăng 0.47%, làm nổi bật những diễn biến tích cực trong các ngành công nghiệp.

Cập nhật phiên Mỹ: Cổ phiếu mở cửa cao hơn

Cổ phiếu Mỹ chính thức mở cửa và các chỉ số chính tăng nhẹ sau khi đóng cửa ở mức kỷ lục ngày hôm qua. Dow tăng. S&P và NASDAQ không có nhiều thay đổi.

Ảnh chụp nhanh thị trường hiện cho thấy sáu phút sau khi mở cửa cho thấy:

- Chỉ số Dow +0.14% lên mức 44354.96

- Chỉ số S&P tăng 0.09% lên mức 6006.96

- Chỉ số NASDAQ tăng 0.06% lên mức 19311.22

- Russell 2000 giảm 0.42% xuống mức 2424.80

Lợi suất TPCP Mỹ tăng ở mọi kỳ hạn:

- Lợi suất trái phiếu kỳ hạn 2 năm: 4.327%, +7.3 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 5 năm: 4.281%, +8.9 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 10 năm: 4.380%, +7.2 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 30 năm: 4.522%, +4.4 điểm cơ bản

Commerzbank: PBoC không mua vàng trong 6 tháng vừa qua

Nhà phân tích hàng hóa Carsten Fritsch của Commerzbank cho biết PBoC không mua vàng trong tháng 10.

“Dự trữ Vàng của PBoC vẫn không thay đổi trong tháng thứ sáu liên tiếp ở mức 72.8 triệu ounce hoặc 2,264 tấn. Lượng Vàng nhập khẩu của Trung Quốc qua Thụy Sĩ đã giảm 13% y/y, qua Hồng Kông giảm 17.5% y/y."

Đà giảm của Bitcoin trong ngày hôm nay chưa có dấu hiệu dùng lại

Sau khi tăng mạnh vào sáng sớm ngày hôm nay lên 89,600 USD, Bitcoin hiện đã giảm trở lại dưới mức 86,000 USD.

Nguyên nhân của việc này khả năng cao là do các nhà đầu tư quyết định chốt lời.

Giấy phép xây dựng tháng 9 của Canada tăng mạnh hơn nhiều so với dự kiến

Giấy phép xây dựng tháng 9 của Canada +11.5%, dự kiến +1.7%

Trong tháng trước đó, chỉ số này giảm 7.0% (đã điều chỉnh thành -6.3%)

Cập nhật phiên châu Âu: Không có nhiều biến động, thị trường chờ đợi thêm dữ liệu

- USD dẫn đầu, AUD suy yếu mạnh trong ngày

- Cổ phiếu châu Âu giảm; Hợp đồng tương lai S&P 500 giảm 0.12%.

- Lợi suất trái phiếu kỳ hạn 10 năm của Hoa Kỳ tăng 3 điểm cơ bản lên 4.363%

- Vàng giảm 0.53% xuống còn 2,605 USD/oz

- Dầu thô WTI tăng 0.68% lên 68.49 USD/thùng

- Bitcoin giảm 2.05% xuống còn 86,900 USD

Đây là một phiên giao dịch khá trầm lắng vì thiếu các dữ liệu kinh tế quan trọng. Dữ liệu đáng chú ý duy nhất hôm nay là báo cáo thị trường lao động của Anh, tuy nhiên dữ liệu này cũng không có nhiều ảnh hưởng đối với thị trường.

OPEC tiếp tục hạ dự báo tăng trưởng nhu cầu dầu toàn cầu

- OPEC hạ dự báo tăng trưởng nhu cầu dầu toàn cầu năm 2024 xuống còn 1.82 triệu thùng/ngày (so với mức 1.93 triệu thùng/ngày trước đó) và

- Tăng trưởng nhu cầu dầu năm 2025 ở mức 1.54 triệu thùng/ngày (so với mức 1.64 triệu thùng/ngày trước đó).

- OPEC cho biết sản lượng dầu thô trung bình của họ đạt 2.,53 triệu thùng/ngày trong tháng 10 năm 2024, tăng 466,000 thùng/ngày so với tháng 9, chủ yếu do sự khôi phục sản xuất từ Libya.

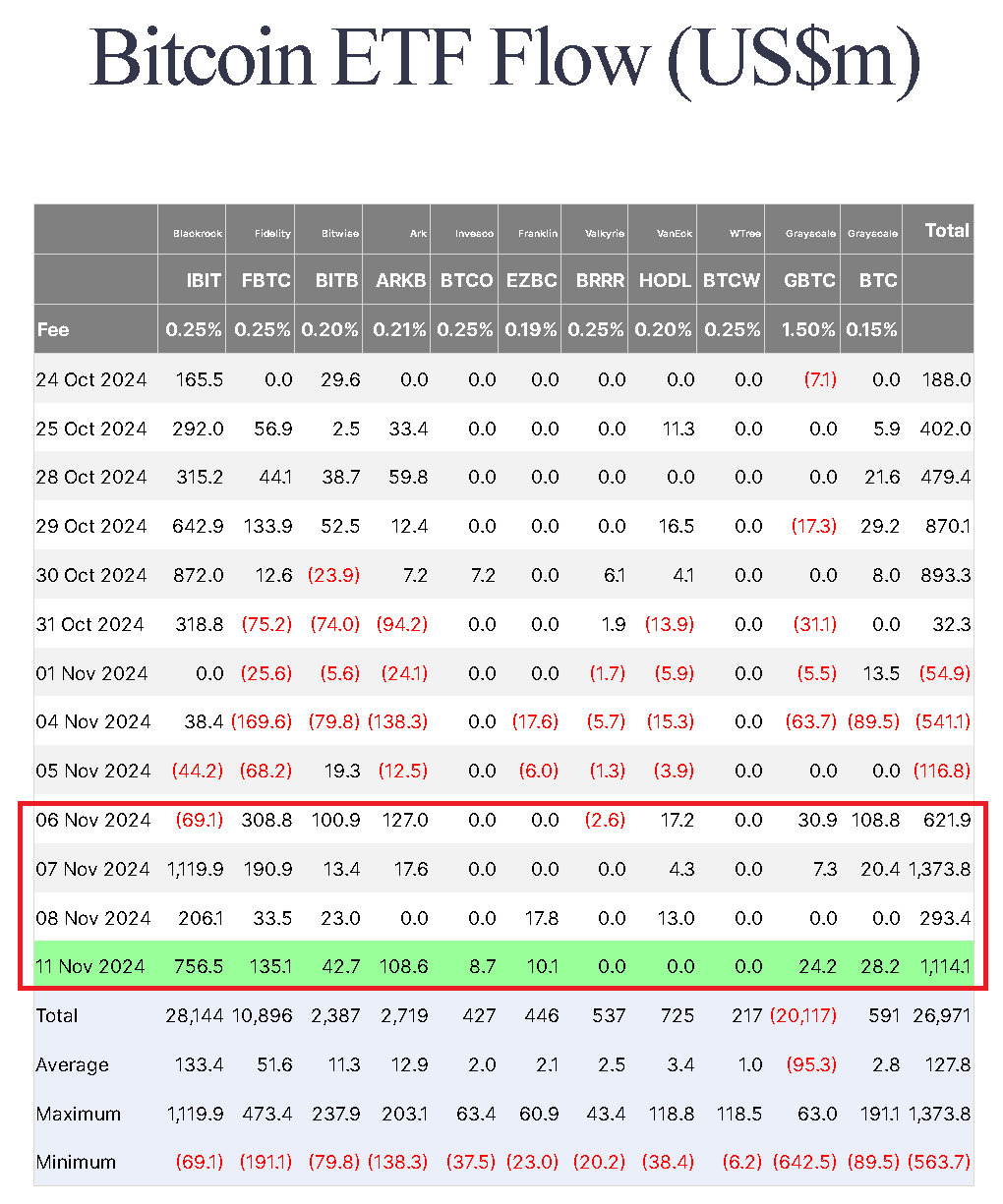

ETF Bitcoin được mua ròng 2.6 tỷ USD trong bối cảnh BTC tăng giá mạnh mẽ

Từ ngày 06 đến ngày 11/11, giá Bitcoin đã tăng mạnh từ mốc $69,000 lên gần $90,000. Đà tăng giá này, được thúc đẩy bởi tâm lý tích cực của thị trường và tâm lý FOMO, đã khiến cả nhà đầu tư cá nhân và tổ chức mua vào mạnh mẽ.

Xu hướng này khiến cho các quỹ ETF Bitcoin giao ngay tại Mỹ trong tuần qua đã thu hút được nguồn vốn lên tới 2.6 tỷ USD, theo dữ liệu từ Farside Investors.

Trong số 11 ETF Bitcoin giao ngay được phê duyệt tại Hoa Kỳ, iShares Bitcoin Trust (IBIT) của BlackRock được mua ròng mạnh mẽ nhất với dòng vốn gần 2 tỷ USD trong giai đoạn này. Các ETF nổi bật khác bao gồm Wise Origin Bitcoin Fund (FBTC) của Fidelity, Bitwise Bitcoin ETF (BITB) và ARK 21Shares Bitcoin ETF (ARKB), lần lượt ghi nhận lượng mua ròng là 668.3 triệu USD, 180 triệu USD và 253.2 triệu USD.

Tâm lý tích cực của nhà đầu tư cũng lan sang các quỹ ETF Ethereum giao ngay, với dòng vốn chảy vào các quỹ này đạt mốc 294.9 triệu USD vào ngày 11/11, phá vỡ kỷ lục trước đó là 106.6 triệu USD vào ngày ra mắt.

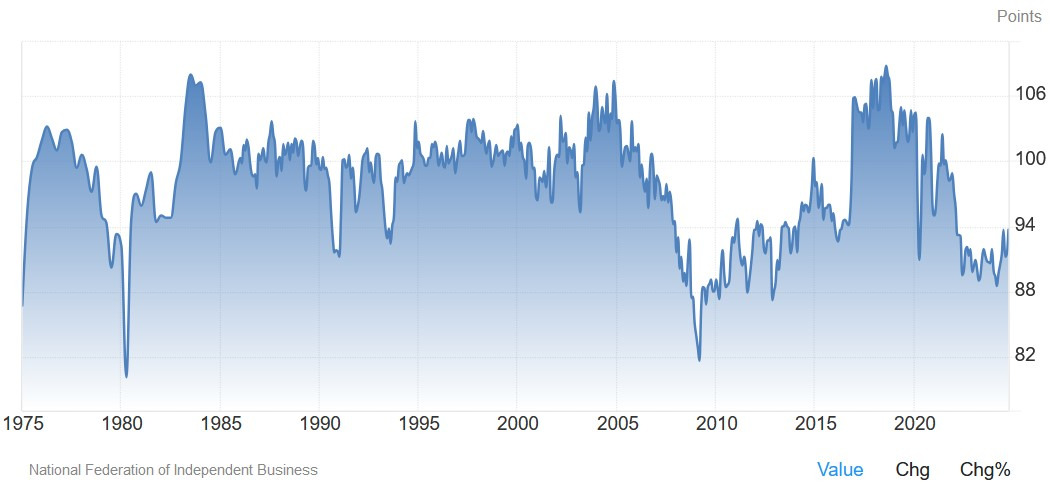

Chỉ số lạc quan doanh nghiệp nhỏ NFIB của Mỹ tăng trong tháng 10

- Chỉ số lạc quan doanh nghiệp nhỏ: 93.7 (Trước đó: 91.5)

- Chỉ số bất ổn: 110 (tăng 7 điểm so với tháng trước, mức cao kỷ lục)

- 20% chủ doanh nghiệp nhỏ báo cáo doanh số danh nghĩa giảm trong ba tháng qua (sau điều chỉnh theo mùa), mức thấp nhất kể từ tháng 7/2020.

Bill Dunkelberg, Kinh tế trưởng của NFIB, cho biết: "Với việc cuộc bầu cử đã kết thúc, các chủ doanh nghiệp nhỏ sẽ bắt đầu cảm thấy ít bất ổn hơn về điều kiện kinh doanh trong tương lai. Mặc dù mức độ lạc quan đang gia tăng, nhưng các chủ doanh nghiệp nhỏ vẫn đang phải đối mặt với những khó khăn kinh tế chưa từng có. Doanh số bán hàng thấp, việc làm trống chưa được lấp đầy và áp lực lạm phát đang diễn ra tiếp tục thách thức các doanh nghiệp nhỏ, nhưng các chủ doanh nghiệp vẫn hy vọng khi họ hướng tới mùa lễ."

Chính quyền Đức sắp đạt được thỏa thuận về một cuộc bầu cử sớm vào tháng 02/2025

Theo một số nguồn tin, các nhà lập pháp tại Đức đang tiến gần đến thỏa thuận tổ chức bầu cử sớm vào giữa tháng 2 năm sau. Tuy nhiên, thời điểm chính xác còn phụ thuộc vào việc khi nào Thủ tướng Olaf Scholz sẽ phải đối mặt với cuộc bỏ phiếu tín nhiệm.

Hiện tại, cuộc bỏ phiếu tín nhiệm dự kiến diễn ra vào ngày 15/01 năm sau. Nếu cuộc bỏ phiếu này được dời lên sớm hơn, thì nhiều khả năng cuộc bầu cử sẽ diễn ra sớm hơn. Nếu lịch trình ban đầu được giữ nguyên, cuộc bầu cử sẽ diễn ra vào cuối tháng 3.

Focus Online cho biết cuộc bỏ phiếu tín nhiệm có thể được tổ chức vào ngày 18 tháng 12, trong khi Rheinische Post cho biết ngày được đề xuất cho cuộc bầu cử hiện tại là ngày 23/02.