Chủ tịch Uỷ ban châu Âu: EU sẵn sàng sử dụng mọi công cụ thương mại để chống lại Trung Quốc

Chủ tịch Uỷ ban châu Âu Von der Leyen đã phát biểu sau cuộc hội đàm tại Paris hôm thứ Hai với Tổng thống Pháp Emmanuel Macron và Chủ tịch Trung Quốc Tập Cận Bình - người đang có chuyến thăm cấp nhà nước tới Pháp trước khi tới Serbia và Hungary trong chuyến đi đầu tiên tới khối này sau 5 năm.

Bà cho biết EU sẵn sàng triển khai tất cả các công cụ có sẵn để bảo vệ nền kinh tế của mình nếu Trung Quốc không để các công ty tiếp cận thị trường châu Âu một cách công bằng với các doanh nghiệp bản địa. Von der Leyen nói thêm rằng các sản phẩm được trợ cấp mạnh mẽ của Trung Quốc như xe điện và thép đang tràn ngập thị trường châu Âu và cho biết thế giới không thể hấp thụ được sản lượng dư thừa của Trung Quốc.

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm dẫn đầu đà giảm

Lợi suất trái phiếu kho bạc Mỹ đồng loạt giảm điểm trong bối cảnh USD suy yếu, DXY giảm xuống 104.90, vàng hồi phục khi dữ liệu việc làm yếu được công bố vào thứ 6 dấy lên hy vọng của thị trường về việc Fed sẽ sớm cắt giảm lãi suất.

Các quan chức Fed Barkin và Richmond sẽ có bài phát biểu hôm nay.

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm 3.9 bps xuống 4.473%

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 5 năm giảm 3.8 bps xuống 4.461%

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm giảm 2.9 bps xuống 4.491%

Vàng bật tăng lên $2,330 đầu phiên Mỹ

Vàng tăng hơn 1% lên $2,330 đầu phiên Mỹ trước khi điều chỉnh trở lại trên $2,327 trong một ngày không có dữ liệu kinh tế nào đáng chú ý ngoại trừ các phát biểu của các quan chức Fed.

Kỳ vọng Fed sẽ sớm cắt giảm lãi suất do dữ liệu bảng lương phi nông nghiệp cho thấy nền kinh tế Mỹ tạo thêm ít việc làm hơn dự kiến trong tháng 4 và tỷ lệ thất nghiệp gia tăng hỗ trợ đà phục hồi của vàng.

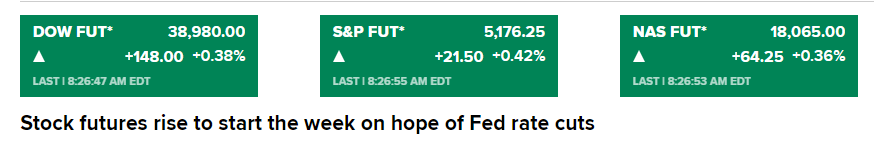

Hợp đồng tương lai chứng khoán Mỹ đồng loạt tăng trước giờ mở cửa

Hợp đồng tương lai chứng khoán Mỹ tăng trước giờ mở cửa hôm thứ Hai, với việc Phố Wall đang tìm cách tiếp tục đà tăng mạnh trong phiên trước, sau khi dữ liệu việc làm làm sống lại hy vọng về việc Fed sẽ cắt giảm lãi suất.

Dow Jones, S&P 500 và Nasdaq Composite tăng hơn 1% vào thứ Sáu sau khi dữ liệu bảng lương phi nông nghiệp cho thấy nền kinh tế Mỹ tạo thêm ít việc làm hơn dự kiến trong tháng 4 và tỷ lệ thất nghiệp gia tăng, xoa dịu lo ngại về một nền kinh tế quá nóng. Các nhà giao dịch trở nên hào hứng với việc Fed có thể bắt đầu hạ lãi suất sớm hơn trong năm nay.

Các nhà đầu tư sẽ có thêm manh mối về các động thái của Fed trong tương lai vào thứ Hai, với các phát biểu của Chủ tịch Fed Richmond Tom Barkin và Chủ tịch Fed New York John Williams.

Các nhà đầu tư vẫn đang theo dõi báo cáo thu nhập của các công ty lớn trong tuần này, bao gồm cả Disney vào thứ Ba và Uber vào thứ Tư

Giá khí tự nhiên tăng mạnh sau thông tin Israel bắt đầu tấn công Rafah

- Giá khí đốt tăng mạnh khi có tin tức cho biết Israel đã bắt đầu tấn công vào Rafah.

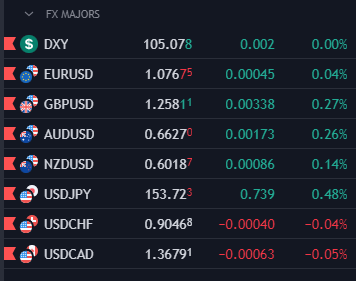

- Chỉ số DXY tiếp tục suy yếu trong phiên

Khí đốt tự nhiên (XNG/USD) tăng giá vào thứ Hai sau khi Israel bắt đầu giai đoạn tiếp theo của cuộc tấn công xung quanh thành phố Rafah. Căng thẳng địa chính trị đã góp phần thúc đẩy giá khí đốt trong thời điểm nay.

Trong khi đó, Chỉ số DXY dường như tiếp tục suy yếu sau dữ liệu việc làm hôm thứ Sáu khiến thị trường kỳ vọng trở lại về khả năng Fed cắt giảm lãi suất sớm hơn dự kiến.

Giá khí đốt tự nhiên đang được giao dịch ở mức $2.314/MMBtu tại thời điểm viết bài.

Cập nhật thị trường phiên Châu Âu: Đồng USD suy yếu trong phiên

Tin tức chính:

- Đồng USD thận trọng khi bước vào tuần mới

- Điều gì đã thay đổi sau báo cáo NFP của Mỹ?

- Quan chức ECB Vujčić: Lãi suất điều hành sẽ giảm dần theo thời gian

- Quan chức ECB Šimkus: Dữ liệu tuần trước đúng như dự báo

- Sentix: Chỉ số niềm tin các nhà đầu tư tại Eurozone trong tháng 5 giảm ít hơn dự báo

- HCOB: PMI dịch vụ tháng 4 tại Eurozone cao hơn dự báo

- Eurostat: PPI tại Eurozone cải thiện trong tháng 3

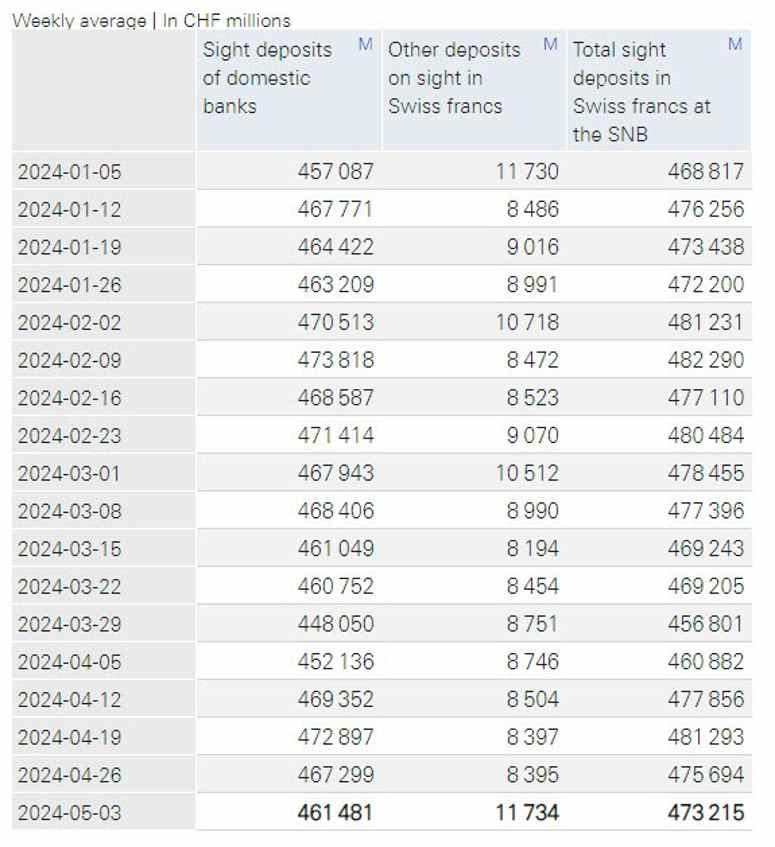

- Tổng lượng tiền gửi không kỳ hạn tại SNB giảm nhẹ trong tuần trước

- Nga tuyên bố sẽ tổ chức diễn tập vũ khí hạt nhân chiến thuật

Thị trường:

- AUD dẫn đầu, JPY suy yếu nhất trong ngày

- Cổ phiếu châu Âu tăng; HĐTL S&P 500 tăng 0.3%

- Lợi suất trái phiếu Kho bạc Mỹ 10 năm giảm xuống 4.489%

- Vàng tăng 0.8% lên $2,319

- Dầu thô WTI tăng 1.2% lên $79.07

- Bitcoin tăng 0.4% lên $64,287

Phiên giao dịch hôm nay khá trầm lắng do kỳ nghĩ lễ tại London, khiến các đồng tiền chính chỉ biến động nhẹ.

Đồng bạc xanh giảm nhẹ so với các đồng tiền khác trong bối cảnh cặp USD/JPY tăng trong phiên châu Á và hiện đi ngang quanh mức 153.76. EUR/USD dao động trong phạm vi 20 pip quanh mức 1.0770, trong khi GBP/USD tăng lên 1.2575. AUD/USD tăng 25 pip nhờ khẩu vị rủi ro tích cực hơn trong ngày.

Cổ phiếu đang duy trì đà tăng từ tuần trước, với HĐTL S&P 500 tăng gần 0.4% trong khi các chỉ số châu Âu cũng ghi nhận mức tăng khiêm tốn trong ngày hôm nay.

Lợi suất trái phiếu Kho bạc Mỹ 10 năm giảm xuống dưới 4.50% khi thị trường kỳ vọng Fed cắt giảm lãi suất sớm hơn dự kiến.

Quan chức ECB Šimkus: Dữ liệu kinh tế tuần trước đúng như dự báo

- Dữ liệu GDP và lạm phát đều đúng như dự báo

- Có thể dần nới lỏng chính sách tiền tệ

- Dự kiến sẽ có thêm các đợt cắt giảm lãi suất sau tháng 6.

- Dự kiến có 3 lần cắt giảm lãi suất trong năm nay

Reuters: Nga sẽ tăng lượng ngoại tệ bán ra trong tháng Năm

Bộ Tài chính Nga cho biết lượng ngoại tệ bán ra trong tháng 5 tới sẽ tăng lên mức 6.3 tỷ rúp/ngày so với mức 0.6 tỷ/ngày trong tháng trước đó.

Theo quy định của ngân sách nhà nước, Nga bán ngoại tệ từ Quỹ Tài sản Quốc gia để bù đắp khoản thiếu hụt trong doanh thu từ xuất khẩu dầu khí, hoặc mua vào trong trường hợp thặng dư. Dữ liệu của Bộ cho thấy, doanh thu từ bán dầu khí cho ngân sách liên bang của Nga đã giảm xuống 1.23 nghìn tỷ rúp trong tháng 4 so với 1.3 nghìn tỷ rúp trong tháng 3.

Năm nay, ngoài các hoạt động thường kỳ của Bộ Tài chính, NHTW còn bán ngoại tệ để bù đắp cho số tiền đã chi từ quỹ dự phòng của Nga trong năm 2023.

Nhà kinh tế Dmitry Polevoy của Astra Asset Management cho biết: "Việc tăng khối lượng bán ngoại tệ trong tháng 5, cùng với tác động của thặng dư thương mại ngoại tệ gia tăng trong tháng 3, sẽ tiếp tục hỗ trợ đồng rúp trong tháng 5 và tháng 6". Ông cũng nói thêm rằng việc duy trì lãi suất cao của NHTWlà một điểm cộng khác cho đồng rúp.

Do đó, ông cho rằng trong hai tháng tới, đồng rúp có thể dao động trong khoảng 90-93/USD, sau đó suy yếu nhẹ xuống 95-100 vào cuối năm.

Chứng khoán Mỹ tăng nhẹ trước giờ mở phiên

Mặc dù mức tăng có vẻ chậm nhưng nhìn chung đây là một phiên giao dịch khá khởi sắc. HĐTL S&P 500 tăng 0.4% và HĐTL Nasdaq tăng 0.3%. Điều này cũng đang tác động tích cực đến tâm lý thị trường với các chỉ số châu Âu, khi chỉ số DAX hiện đang tăng gần 1% và chỉ số CAC 40 tăng 0.8%.

Thị trường chứng khoán tích cực khi các nhà giao dịch kỳ vọng nhiều hơn vào việc Fed sẽ cắt giảm lãi suất sớm hơn dự kiến. Trong tuần này sẽ không có nhiều tin tức quan trọng tác động đến thị trường. Vì vậy, hãy lưu ý đến phát biểu của quan chức Fed.

Quan chức ECB Vujčić: Lãi suất điều hành sẽ giảm dần theo thời gian

ECB hiện tại vẫn chưa có thông báo mới. Gần như chắc chắn sẽ có đợt giảm lãi suất vào tháng 6 nhưng họ chưa cam kết trước về bất kỳ điều gì sau đó. Tất cả phụ thuộc vào dữ liệu trong vài tháng tới. Tin tốt cho ECB là nền kinh tế khu vực Eurozone đang khởi sắc trong đầu năm 2024.

Vàng tăng giá khi kỳ vọng Fed giảm lãi suất sớm hơn dự kiến dần hồi phục

- Giá vàng được hỗ trợ khi thị trường kỳ vọng nhiều hơn vào khả năng Fed giảm lãi suất

- Chỉ số PMI dịch vụ Caixin của Trung Quốc ở mức trên 50, hỗ trợ cho triển vọng của vàng tại khu vuecj này

- Theo WGC, các NHTW tiếp tục mua ròng vàng trong tháng 3.

Giá vàng (XAU/USD) tăng 0.8% lên mức $2,320 USD vào thứ Hai, nhờ các yếu tố tích cực liên quan đến thị trường vàng lớn của thế giới là Trung Quốc và nhu cầu của các NHTW.

Dữ liệu PMI dịch vụ Caixin của Trung Quốc tiếp tục nằm trên ngưỡng 50 vào tháng 4, khiến nhà đầu tư duy trì kỳ vọng về nhu cầu vàng mạnh mẽ ở Trung Quốc bất chấp những khó khăn kinh tế gần đây của đất nước này.

Bên cạnh đó, theo dữ liệu của Hội đồng Vàng Thế giới (WGC) hoạt động mua vàng của các NHTW đạt mức ròng 15 tấn, tiếp tục thể hiện sự tích cực của nhu cầu vàng. Ông Krishan Gopaul, Chuyên viên phân tích cấp cao tại WGC cho biết: "Sức mua vẫn tiếp tục mạnh mẽ trong năm 2024, với các NHTW tại thị trường mới nổi là động lực chính cho hoạt động mua và bán vàng."

Ngoài ra, dữ liệu việc làm của Mỹ cũng có ảnh hưởng không nhỏ lên giá vàng. Dữ liệu NFP công bố hôm thứ Sáu ở mức thấp hơn dự báo, trong khi mức tăng trưởng lương cho thấy có dấu hiệu chậm lại. ĐIều này khiến thị trường khôi phục kỳ vọng rằng Fed có thể hạ lãi suất sớm hơn dự kiến, làm tăng sức hấp dẫn của kim loại quý này.

Doanh thu từ hoạt động đào Bitcoin chạm mức thấp nhất trong năm sau sự kiện halving

Doanh thu và lợi nhuận từ việc đào Bitcoin giảm đáng kể trong tháng 5 do những tác động của sự kiện halving Bitcoin lần thứ tư. Doanh thu hàng ngày từ việc đào Bitcoin đã giảm xuống dưới mức 3 triệu USD, so với mức trung bình 6 triệu USD/ngày trong bốn tháng đầu năm 2024 theo dữ liệu từ Blockchain.com

Mặc dù sự hưng phấn của thị trường xung quanh sự kiện halving và sự ra mắt của Bitcoin Runes tạm thời duy trì thu nhập hàng ngày của các thợ đào, tổng doanh thu từ phần thưởng khối và phí giao dịch đã giảm xuống mức đáy mới là 26.3 triệu USD vào ngày 1/5. Trớ trêu là, doanh thu từ hoạt động này đã đạt đỉnh vào ngày 20 tháng 4 bằng con số cao nhất mọi thời đại là hơn 107 triệu USD.

Lường trước được sự suy giảm đáng kể, các thợ đào trên toàn thế giới đã thay đổi chiến lược nhằm duy trì lợi nhuận trong giai đoạn tiếp theo của nền thị trường Bitcoin và sẽ phải phụ thuộc hoàn toàn vào giá trị thị trường của Bitcoin để duy trì hoạt động.

Giám đốc điều hành của CryptoQuant, Ki Young Ju, tính toán rằng Bitcoin cần phải duy trì trên mức $80,000 để các thợ đào có thể duy trì lợi nhuận trong điều kiện hiện tại. Tuy nhiên, hầu hết các thợ mỏ đã chủ động nâng cấp thiết bị đào để giảm chi phí vận hành dài hạn đồng thời duy trì khả năng cạnh tranh. Bitfarms đã tuyên bố đầu tư 240 triệu USD nhằm tăng gấp ba hashrate bằng kế hoạch mua 88,000 máy đào Bitcoin hiện đại. Mặc dù vậy, Bitfarms vẫn ghi nhận mức thu nhập hàng tháng ở mức đáy hai năm là 269 Bitcoin vào tháng 4.

Reuters: Bộ tài chính Nga sẽ giảm lượng ngoại tệ mua vào trong tháng tới

Theo nguồn tin của Reuters, Bộ Tài chính Nga cho biết việc lượng ngoại tệ và vàng mua vào trong giai đoạn từ ngày 8/5 đến ngày 6/6 sẽ tương đương với 110.94 tỷ rúp (1.21 tỷ USD), tương ứng với việc mua vào 5.55 tỷ rúp mỗi ngày. Con số này chỉ bằng một nửa so với mức 235 tỷ rúp (2.57 tỷ USD) giai đoạn từ 5/4 - 7/5 trước đó

Cuộc họp chính sách RBA và BoE sẽ là một trong số các sự kiện trọng tâm trong tuần này

Các thị trường giao dịch sôi nổi vào đầu tháng 5, đặc biệt là sau báo cáo NFP Hoa Kỳ thứu Sáu vừa qua. Trong khi nhiều người vẫn đang thận trọng theo dõi dữ liệu lạm phát Mỹ vào tuần tới thì một số khác vẫn đang chờ đợi cuộc họp chính sách BoE và RBA trong tuần này.

Quyết định chính sách của BoE sẽ được công bố vào thứ Năm, nhưng phần lớn sẽ không có nhiều thay đổi do định giá đầy đủ về lần cắt giảm lãi suất đầu tiên hiện rơi vào tháng 8. Vì vậy, trọng tâm vẫn là dữ liệu trong hai tháng tới. BoE có thể sẽ điều chỉnh nhẹ hoặc không điều chỉnh đối với Tuyên bố chính sách, do đó cuộc họp báo của Thống đốc Bailey sau đó sẽ thú vị hơn nhiều để thị trường xác nhận lại xem liệu NHTW có hài lòng với kỳ vọng hiện tại hay không. Trước đây, họ đã bày tỏ sự ủng hộ một cách khéo léo với triển vọng nới lỏng trong tháng 8, vì vậy chúng ta sẽ chờ xem liệu thông điệp này có một lần nữa được xác nhận hay không. Tính riêng trong năm 2024, thị trường hiện đang định giá tổng mức cắt giảm lãi suất và 47bp.

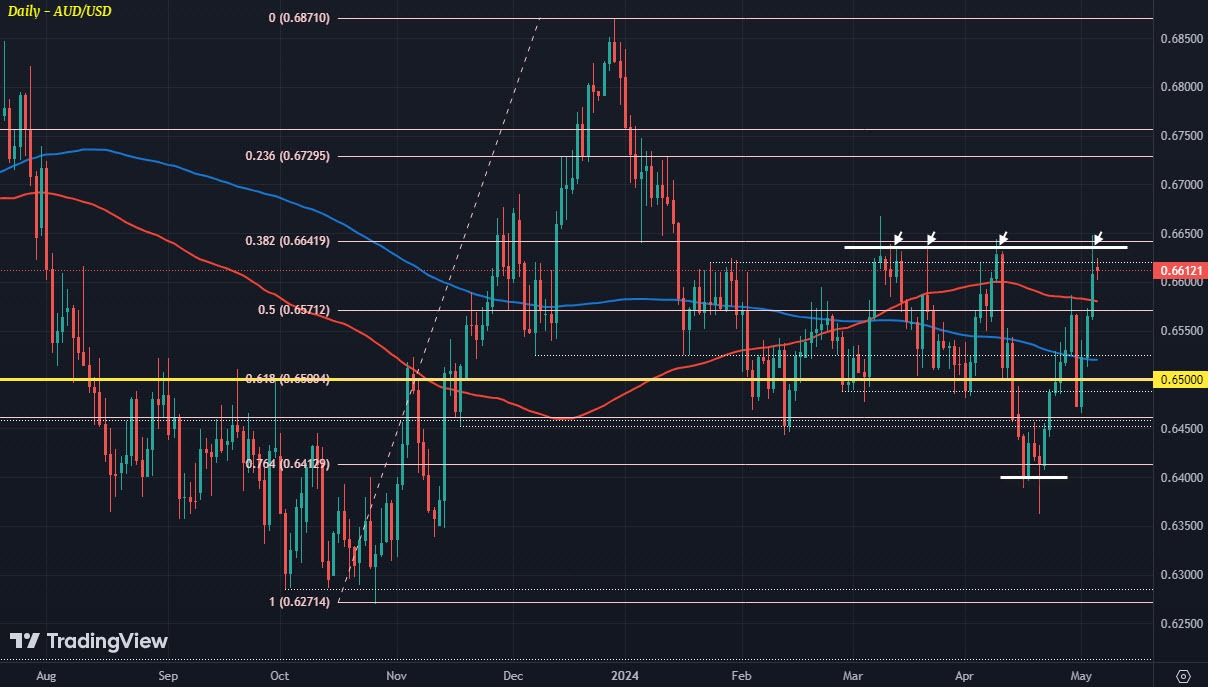

Đối với RBA, quyết định chính sách ngày mai sẽ vô cùng thú vị sau báo cáo lạm phát cao hơn dự kiến. Hiện các nhà đầu tư đã từ bỏ hy vọng RBA nhạ lãi suất trong năm nay. Trên thực tế, đường cong lợi suất đang cảnh báo khả năng tăng lãi suất lên cao hơn. Thị trường lãi suất hiện đang định giá khoảng 42% cơ hội tăng lãi suất trong tháng 8 và tháng 9. Vậy liệu RBA sẽ nghiêng về phía hawkish hơn hay tiếp tục nhấn mạnh rằng lạm phát vẫn đang đi đúng hướng, bất chấp dữ liệu lạm phát nóng lên gần đây?

Phe mua GBPUSD hướng tới đường MA 200 ngày

GBPUSD hiện đang tăng 0.3% lên 1.2580 trong ngày. Đây là một trong số các đồng tiền đang dẫn đầu đà tăng trong nhóm G7. Sau khi đóng cửa dưới đường MA 200 ngày (màu xanh) trong phiên thứ Sáu tuần trước, phe mua hiện đang nỗ lực phá qua kháng cự quan trọng này. GBPUSD hiện tăng lên 1.2580 và phe bán thì đang gia tăng áp lực bán về hỗ trợ quan trọng 1.2547 - nếu có thể duy trì trên vùng này sẽ hạn chế đà giảm.

Phe mua có thể hướng tới đáy tháng 3 tại 1.2596, với mức Fibo 50% của pha giảm từ đỉnh tháng 3 đến đáy tháng 4, sau đó là đường MA 100 ngày (màu đỏ) ở mức 1.2642. USD vẫn đang trong xu hướng tăng và điều này có thể hạn chế động lực cảu GBP. BoE sẽ họp vào thứ Năm tuần này và thị trường đang tự hỏi liệu Thống đốc BoE Bailey có động thái dovish nào trong buổi họp sau sau đó hay không.

Eurostat: PPI tại Eurozone cải thiện trong tháng 3

- -0.4% so với tháng trước (dự báo: -0.4%, trước đó: điều chỉnh giảm từ -1% xuống -1.1%)

Cập nhật phiên Âu: EUR hồi nhẹ sau báo cáo PMI Eurozone khả quan, BTC chạm mốc 65,500 USD

Trọng tâm đầu phiên Âu hôm nay là loạt dữ liệu PMI khu vực Eurozone trong tháng 4. Dữ liệu phản ánh sự mở rộng trong lĩnh vực dịch vụ, với hầu hết các chỉ số phù hợp hoặc cao hơn dự báo (ngoại trừ Ý), đồng thời duy trì trên mức trung bình dài hạn là 50.

Theo HCOB, Tây Ban Nha đang vượt qua Đức, Ý và Pháp, với chỉ số PMI dịch vụ tiếp tục dẫn trước các nền kinh tế đứng đầu Eurozone vài điểm. Bất chấp những bất ổn về chính trị, Tây Ban Nha dường như đang đầu tư một cách không cân xứng vào du lịch. Hơn nữa, theo IMF, chính phủ Tây Ban Nha ít tập trung vào các biện pháp "thắt lưng buộc bụng" so với các nền kinh tế hàng đầu khác trong khu vực, do đó ít bị gián đoạn hơn.

Hoạt động tuyển dụng đang được mở rộng và chi phí hoạt động, bao gồm chi phí nhân công tiếp tục tăng tốc mạnh mẽ trong 12 tháng qua, cho thấy áp lực lạm phát trong lĩnh vực dịch vụ vẫn cần được theo dõi trong nhiều tháng tới. Nhận thức được vấn đề này, ECB có khả năng sẽ thận trọng với mức độ cắt giảm lãi suất. Các công ty dịch vụ đã phần nào vượt qua trở ngại do chi phí hoạt động tăng lên, cho thấy điều kiện nhu cầu đang được cải thiện.

Ngoài ra, chỉ số Sentix tháng 5 phản ánh niềm tin của các nhà đầu tư tại Eurozone cũng đã áp sát vùng tích cực và ghi nhận sự cải thiện trong tháng thứ 7 liên tiếp. EURUSD tăng hơn 15pip lên 1.0776 sau khi công bố loạt dữ liệu. Hiện cặp tiền đã thoai lui về 1.0770 và tăng 0.06% trong ngày. USD tiếp tục đi ngang, với GBP và các đồng antipodeans dẫn đầu đà tăng, trong khi JPY yếu nhất trong số các đồng tiền chính khi giảm 0.5% xuống 153.75.

Vàng tăng mạnh hơn $11 lên gần $2325/oz nhờ lợi suất TPCP giảm khắp các kỳ hạn, nhưng hiện đã giảm trở lại xuống $2317 và giao dịch trong biên độ cũ. Dầu thô hồi nhẹ hơn 1% lên gần $79/thùng sau 5 phiên giảm liên tiếp khi Nga tuyên bố tổ chức cuộc tập trận vũ khí hạt nhân chiến thuật sau các tuyên bố được cho là "khiêu kích và đe dọa" từ phương Tây. BTC chạm mốc 65,500 USD vào 15:30 chiều nay.

Sentix: Chỉ số niềm tin các nhà đầu tư tại Eurozone trong tháng 5 giảm ít hơn dự báo

- -3.6 (dự báo: -4.9, trước đó: -5.9)

Chỉ số này đã cải thiện trong 7 tháng liên tiếp và chạm mức cao nhất kể từ tháng 2/2022. Đáng chú ý, chúng tôi nhận thấy kỳ vọng kinh tế ở Đức sẽ sớm không còn nằm trong vùng tiêu cực nữa sau khi ghi nhận lần đầu tiên kể từ tháng 3/2022. Điều đó cho thấy tâm lý chung đã không còn quá yếu tại khu vực Eurozone.

Tổng lượng tiền gửi không kỳ hạn tại SNB giảm nhẹ trong tuần trước

Dữ liệu được ghi nhận vào ngày 6/5:

- Tổng tiền gửi không kỳ hạn: 473.2 tỷ CHF (trước đó: 475.7 tỷ CHF)

- Tổng tiền gửi không kỳ hạn trong nước: 461.5 tỷ CHF (trước đó: 467.3 tỷ CHF)

Tổng tiền gửi không kỳ hạn tại SNB giảm nhẹ nhưng không có gì khác thường và tiếp tục ổn định trong nhiều tháng qua.

HCOB: PMI dịch vụ tháng 4 tại Eurozone cao hơn dự báo

- PMI dịch vụ: 53.3 (dự báo: 52.9, trước đó: 51.5)

- PMI toàn phần: 51.7 (dự báo: 51.4, trước đó: 50.3)

HCOB: PMI dịch vụ tháng 4 tại Đức tăng lên như dự báo sơ bộ

- PMI dịch vụ: 53.2 (dự báo: 53.5, trước đó: 50.1)

- PMI toàn phần: 50.6 (dự báo: 50.5, trước đó: 47.7)

Dữ liệu nhìn chung phù hợp với báo cáo sơ bộ khi cả chỉ số PMI dịch vụ và PMI toàn phần để chạm đỉnh 10 tháng. Tin vui là hoạt động kinh doanh hiện tại và hoạt động kinh doanh mới đang khởi sắc, tuy nhiên áp lực lạm phát vẫn còn dai dẳng sẽ là điều cầng chú ý trong nhiều tháng tới. Các công ty dịch vụ đã tự tăng giá trong tháng do chi phí đầu vào cao hơn nhiều so với xu hướng được ghi nhạn trong lịch sử.

HCOB: PMI dịch vụ tháng 4 tại Pháp mở rộng trở lại khi nhu cầu cải thiện

- PMI dịch vụ: 51.3 (dự báo: 50.5, trước đó: 48.3)

- PMI toàn phần: 50.5 (dự báo: 49.9, trước đó: 48.3)

Điểm chính trong báo cáo:

- Lĩnh vực dịch vụ của Pháp mở rộng trở lại khi nhu cầu cải thiện

- Tăng trưởng việc làm chạm đỉnh 9 tháng

- Lạm phát giá đầu vào hạ nhiệt, nhưng phí đầu ra lại tăng với tốc độ nhanh hơn

HCOB: PMI dịch vụ tháng 4 tại Ý thấp hơn dự báo

- PMI dịch vụ: 54.3 (dự báo: 54.7, trước đó: 54.6)

- PMI toàn phần: 52.6 (trước đó: 53.5)

Báo cáo NFP Hoa Kỳ thấp hơn dự kiến gia tăng niềm tin Fed nới lỏng

Thứ Sáu tuần trước, báo cáo NFP của Hoa Kỳ thấp hơn dự báo, chỉ tăng 175,000 nghìn việc làm so với dự báo 243,000, đồng thời tỷ lệ thất nghiệp tăng từ 3,9% so với 3,8% dự kiến và thu nhập trung bình giờ bất ngờ khi giảm tốc xuống 3.9% so với cùng kỳ, trong khi dự báo là tăng 4%. Nhìn chung, đây là một báo cáo nhẹ nhàng hơn chứ không quá tệ. Do đó, thị trường đã nâng kỳ vọng hạ lãi suất, với 2 lần cắt giảm trong năm bắt đầu kể từ tháng 9. Ngay cả quan chức Fed Bowman cũng hạ giọng điệu của mình ôn hòa hơn đôi chút sau báo cáo thị trường lao động.

Dữ liệu PMI của Dịch vụ ISM được công bố sau NFP khiến câu chuyện trở nên u ám hơn một chút, khi chỉ số này giảm xuống lần đầu tiên kể từ tháng 12/2022, với chỉ số giá phải trả tăng từ 53.4 lên 59.2. Dù dữ liệu lạm phát gần đây mạnh hơn dự kiến, nhưng thật khó để thấy lạm phát thực sự tái tăng tốc với thị trường lao động yếu hơn và tăng trưởng tiền lương giảm. Tóm lại, dữ liệu không thực sự mang lại nhiều niềm tin cho kỳ vọng của cả 2 phe, nhưng cũng phần nào làm giảm bớt tâm lý hawkish vào thời điểm hiện tại.

Nga tuyên bố sẽ tổ chức diễn tập vũ khí hạt nhân chiến thuật

Bộ Quốc phòng Nga cho biết họ đang chuẩn bị cho cuộc diễn tập vũ khí hạt nhân chiến thuật sau "những tuyên bố khiêu khích và đe dọa" của các quan chức phương Tây, với sự tham gia của cả lực lượng không quân và hải quân.

HCOB: Hoạt động dịch vụ tháng 4 tại Tây Ban Nha tiếp tục mở rộng

- PMI dịch vụ: 56.2 (dự báp: 56, trước đó: 56.1)

Hoạt động dịch vụ tiếp tục mở rộng với số lượng việc làm tăng mạnh, mặc dù tốc độ tăng trưởng đói với hoạt động kinh doanh mới chậm hơn. Mối lo ngại về lạm phát vẫn tồn tại khi các nhà cung cấp dịch vụ tiếp tục vật lộn với chi phí đầu vào ngày càng tăng. Tuy nhiên, vẫn còn hy vọng khi đà tăng của lạm phát chậm lại trong tháng thứ 2 liên tiếp. Đây là tín hiệu đáng mừng đối với người tiêu dùng khi động lực này cũng được phản ánh thông qua giá bán, cho phép các công ty thực hiện việc tăng giá với tốc độ chậm hơn một chút.

Phe mua vàng khó có thể giành lại quyền kiểm soát trong ngắn hạn

Vàng thoái lui xuống 2,280 USD sau khi kiểm tra đường MA 200 giờ (màu xanh) ở khoảng 2,320 USD vào thứ Sáu nhờ USD lao dốc hôm thứ Sáu. Phe mua vàng cần nỗ lực nhiều hơn nữa để thoát khỏi xu hướng đi ngang trong 1 tuần qua.

Vàng đã hồi 0.5% lên 2,314 USD, nhưng hiện kẹt dưới đường MA 200 giờ (màu đỏ) ở mức 2,317 USD. Phe bán đã chờ tại 2 đường MA trên để làm suy yếu động lực tăng. Hiện vàng có phần hụt hơi vào đầu tuần khi USD tăng trở lại. Tuy nhiên, nếu phe mua đẩy giá phá qua 2 kháng cự quan trọng hơn, vàng sẽ quay trở lại xu hướng tăng trong ngắn hạn, với mục tiêu tiếp theo là đỉnh ngày 26/4 là 2,352 USD.

Lượng người thất nghiệp tháng 4 tại Tây Ban Nha giảm ít hơn dự báo

- -60,500 (dự báo: -74,500, trước đó: -33,400)

HĐTL Eurostoxx tăng 0.2% trước giờ mở cửa phiên Âu

- Hợp đồng tương lai DAX của Đức tăng 0.2%

Hợp đồng tương lai của Mỹ cũng điều chỉnh, với S&P 500 tăng 0.1% trong khi Nasdaq không đổi. Nhưng những tín hiệu này vẫn chưa đủ để mang đến cho thị trường nhiều thong điệp mới, và với lịch trình kinh tế nhạt nhòa vào chiều nay thì có vẻ phiên Âu sẽ trôi qua khá ảm đạm.

Giá vàng duy trì đà phục hồi lên mức 2314 USD/oz do kỳ vọng ngày càng tăng về việc hạ lãi suất trong năm nay của Fed

Giá vàng duy trì đà phục hồi sau chuỗi giảm kéo dài 2 phiên liên tiếp, khi dữ liệu việc làm yếu hơn dự kiến của Hoa Kỳ làm dấy lên hi vọng về việc cắt giảm lãi suất trong tháng 9 của Fed.

USD/JPY ổn định quanh mức 153.87, chấm dứt chuỗi giảm 3 phiên liên tiếp trong phiên Á sau khi bà Yellen cảnh báo về sự can thiệp vào đồng Yên

- USD/JPY tăng 0.35% lên khoảng 153.55 trong phiên Á sáng thứ Hai, chấm dứt chuỗi 3 phiên giảm liên tiếp.

- Đồng USD phục hồi nhẹ và bình luận của Bộ trưởng Bộ Tài chính Mỹ Janet Yellen về khả năng Nhật Bản can thiệp vào thị trường ngoại hối là những yếu tố hỗ trợ đà tăng của cặp tiền này.

- Yellen lưu ý về những biến động mạnh của đồng Yên trong tuần trước nhưng từ chối xác nhận Nhật Bản có can thiệp hay không.

- Dự đoán Fed có thể giảm lãi suất vào tháng 9 sau khi dữ liệu việc làm của Mỹ yếu hơn dự kiến đã gây ra một số áp lực bán lên đồng USD.

NZD/USD giảm xuống dưới 0.6000, chấm dứt chuỗi tăng 3 phiên liên tiếp trong bối cảnh đồng USD phục hồi

NZD/USD giảm nhẹ sau ba phiên tăng liên tiếp, hiện giao dịch quanh mức 0.6000 trong phiên Á. Đà giảm của cặp tiền này có thể là do sự phục hồi của đồng USD.

GBP/USD duy trì đà tăng quanh mốc 1.2550, ghi nhận phiên tăng thứ 4 liên tiếp

GBP/USD duy trì chuỗi tăng phiên thứ tư liên tiếp, hiện giao dịch quanh mức 1.2550. Đà tăng giá của cặp GBP/USD có thể là do những kỳ vọng được điều chỉnh lại về việc cắt giảm lãi suất của Fed vào năm 2024 sau dữ liệu việc làm thấp hơn kỳ vọng từ Hoa Kỳ.

Tăng trưởng GDP quý I/2024 của Indonesia vượt kỳ vọng, đạt 5.11%

Kinh tế Indonesia tăng trưởng nhanh hơn dự kiến:

- Tổng sản phẩm quốc nội (GDP) của Indonesia tăng 5.11% trong quý 1 năm 2024 so với cùng kỳ năm ngoái, vượt qua mức dự báo trung bình 5.08% của các chuyên gia kinh tế.

- Sự gia tăng tiêu dùng nội địa mạnh mẽ có thể đã bù đắp cho sự sụt giảm xuất khẩu.

- So với quý trước, GDP giảm 0.83%, mức giảm thấp hơn dự kiến là 0.86%.

- Tiêu dùng cá nhân, chiếm hơn 50% GDP, có thể vẫn là động lực chính cho tăng trưởng.

- Chi tiêu chính phủ gia tăng, bao gồm tiền hỗ trợ và tăng lương cho công chức, cùng với mùa Ramadan có thể đã hỗ trợ cho nền kinh tế.

- Tăng trưởng kinh tế tạo điều kiện cho Ngân hàng Trung ương Indonesia thắt chặt chính sách tiền tệ để hỗ trợ đồng rupiah, đồng tiền này đã mất giá gần 4% trong năm nay do đồng USD mạnh lên.

Lịch kinh tế phiên Âu hôm nay có gì đáng chú ý?

Phiên Âu hôm nay sẽ ghi nhận một số dữ liệu kinh tế mới được công bố, bao gồm cả Chúng PMI dịch vụ và hỗn hợp. Tuy nhiêm, tâm lý giao dịch vẫn sẽ phụ thuộc nhiều hơn vào tác động sau dữ liệu của Mỹ hôm thứ Sáu.

Bên cạnh đó, hôm nay là ngày lễ ở London. Vì vậy, điều đó cũng sẽ ảnh hưởng đến tình hình thanh khoản và khiến thị trường trầm lắng hơn một chút trong phiên tới.

14:15 - PMI Dịch vụ tháng 4 của Tây Ban Nha

14: 45 - PMI Dịch vụ, PMI tổng hợp tháng 4 của Italy

14: 50 - PMI Dịch vụ, PMI tổng hợp tháng 4 của Pháp

14:55 - PMI Dịch vụ, PMI tổng hợp tháng 4 tại Đức

15:00 - PMI Dịch vụ, PMI tổng hợp tháng 4 của Eurozone

15:00 - Tổng số tiền gửi ngày 3/5 của SNB

15:30 - Niềm tin của nhà đầu tư Eurozone tháng 5

16:00 - Dữ liệu PPI tháng 3 của Eurozone

Giá vàng phục hồi, hiện giao dịch quanh mức 2309 USD/oz sau dữ liệu NFP lạc quan

XAU/USD hiện giao dịch quanh mức 2309 USD/oz, chấm dứt chuỗi giảm kéo dài hai phiên liên tiếp trong phiên Á hôm nay, sau khi báo cáo việc làm yếu hơn dự kiến của Hoa Kỳ làm tăng khả năng Fed cắt giảm lãi suất vào tháng 9.

Mặt khác, căng thẳng địa chính trị ở Trung Đông thuyên giảm, đặc biệt là xung đột Iran-Israel và tâm lý ưa thích rủi ro có thể làm suy yếu nhu cầu về tài sản trú ẩn an toàn và hạn chế đà tăng của vàng.

Đồng USD đã khởi đầu tuần một cách "suôn sẻ"

Đồng bạc xanh đã phải đối mặt với một số áp lực sau dữ liệu kinh tế yếu hơn dự kiến của Mỹ vào thứ Sáu. Mặc dù vậy, đồng USD vẫn ghi nhận đà phục hồi nhẹ trước cuối tuần.

USD/JPY: Hiện tại, cặp tiền này là cặp đáng chú ý nhất khi đang giao dịch tiệm cận mức 154.00. Tuy nhiên, điều này không phản ánh chính xác xu hướng yếu hơn của đồng USD.

EUR/USD: Test vùng kháng cự 1.0800 trước khi quay đầu giảm. Đường MA 200 (đường màu xanh) là mức kháng cự quan trọng cần theo dõi trong tuần này. Tỷ giá cần vượt qua vùng 1.0800 để thiết lập đà tăng tiếp theo.

GBP/USD: Tăng lên 1.2630 trước khi giảm trở lại.Phe bán vẫn đang kiểm soát khi duy trì tỷ giá thấp hơn đường MA 200. Mức quan trọng hiện tại là 1.2547. Mức thoái lui Fibonacci 50% của đợt giảm tháng 3-tháng 4 là 1.2596, cũng là mức cần lưu ý trước khi chạm đến đường MA 100 ngày tại 1.2641(đường màu đỏ).

USD/CHF: Test mốc 0.9000 sau khi giảm từ 0.9200. Đường trendline hỗ trợ quan trọng trong năm (đường màu trắng) đang tạm thời chặn đà giảm. Phe bán cần đẩy tỷ giá vượt qua mức 0.9050 để duy trì xu hướng giảm.

AUD/USD: Test vùng kháng cự 0.6635-0.6650. Cuộc họp chính sách của Ngân hàng Dự trữ Úc (RBA) vào ngày mai sẽ là yếu tố ảnh hưởng đến cặp tiền này.

NZD/USD: Test đường MA 200 tại 0.6037 trước khi sụt giảm. Mức này là kháng cự quan trọng cần theo dõi trong tuần, bên cạnh mức thoái lui Fibonacci 38.2% của đợt giảm năm nay tại 0.6049.

Cập nhật thị trường phiên Á: USD/JPY tăng lên tiệm cận 154.00, chứng khoán Trung Quốc khởi sắc sau kỳ nghỉ lễ

- Thị trường Nhật Bản nghỉ lễ hôm nay. Không có dấu hiệu can thiệp từ Ngân hàng Trung ương Nhật Bản (BOJ) để hỗ trợ đồng Yên.

- Bộ trưởng Bộ Tài chính Hoa Kỳ Yellen không tỏ ra quá ủng hộ việc can thiệp của Nhật Bản để đẩy đồng Yên lên cao.

- USD/JPY đã tăng từ mức 152.85 vào đầu phiên Á lên 153.95, tiệm cận mốc 154.00

- Đồng nhân dân tệ được củng cố sau khi Ngân hàng Nhân dân Trung Quốc (PBOC) neo giá tham chiếu USD/CNY ở mức cao nhất trong 3 tuần, cho thấy nỗ lực hạn chế mất giá của đồng nhân dân tệ.

- Giá dầu thô được hỗ trợ một phần do Saudi Aramco tăng giá bán chính thức loại dầu thô Arab Light cho khách hàng châu Á trong tháng 6.

- Báo cáo lợi nhuận quý 1 của Berkshire Hathaway cho thấy công ty đã giảm 13% cổ phần của Apple, gây ảnh hưởng tiêu cực đến giao dịch hợp đồng tương lai của Nasdaq.

- Chỉ số PMI dịch vụ của Caixin tại Trung Quốc tiếp tục ghi nhận đà tăng trong 16 tháng liên tiếp, là bằng chứng cho sự phục hồi kinh tế đang diễn ra ở nước này.

- Chuyên gia kinh tế của Ngân hàng Trung ương châu Âu (ECB) đã đưa ra tín hiệu về việc tăng lãi suất trong tháng 6 tới.

- Thủ quỹ Chalmers của Úc dự báo thặng dư ngân sách trong tháng này, giảm bớt áp lực lạm phát cho Ngân hàng Dự trữ Úc (RBA).

-

Chứng khoán châu Á tăng khi tâm lý rủi ro được cải thiện khi dữ liệu bảng lương của Mỹ yếu hơn dự kiến làm dấy lên đồn đoán rằng Fed sẽ hạ lãi suất trong năm nay. Thị trường chứng khoán Trung Quốc khởi sắc khi mở cửa trở lại sau kỳ nghỉ lễ.

-

Chỉ số CSI 300 của Trung Quốc đã tăng tới 1.6% do lập trường chính sách hỗ trợ của Bắc Kinh đã tạo thêm động lực cho đà tăng trưởng này. Chỉ số Hang Seng của Hồng Kông tăng phiên thứ 10 liên tiếp. Thị trường Nhật Bản đóng cửa nghỉ lễ.

Các quan chức Fed nào sẽ có bài phát biểu hôm nay?

- 23:50: Chủ tịch Fed Richmond Thomas Barkin phát biểu trước Columbia Rotary Club

- 00:00: Chủ tịch Fed New York John Williams tham gia cuộc phỏng vấn trước Hội nghị Toàn cầu của Viện Milken 2024