Nhà kinh tế trưởng ECB cho biết:

- Lạm phát giảm được xác định dựa trên mức tăng trưởng tiền lương đạt đỉnh trong năm nay

- Khi giá năng lượng đảo ngược, lạm phát cơ bản sẽ giảm.

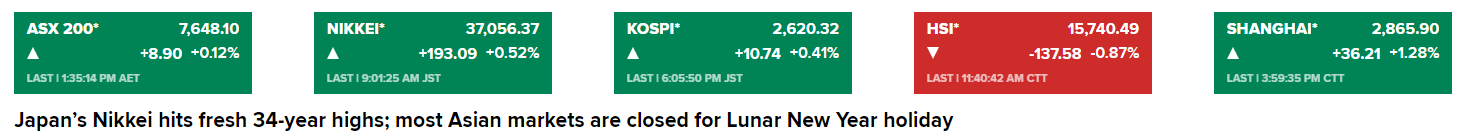

Nikkei 225 đạt mức đỉnh mới trong 34 năm trong khi hầu hết các thị trường châu Á - Thái Bình Dương đều đóng cửa hoàn toàn hoặc một phần để nghỉ Tết Nguyên đán. Thị trường Trung Quốc, Hàn Quốc và Đài Loan sẽ đóng cửa, trong khi Singapore và Hồng Kông có nửa ngày giao dịch.

Trước đó, trong phiên Mỹ, S&P 500 tăng vượt mốc 5,000 lần đầu tiên trong lịch sử. Dow Jones tăng 0.13%, trong khi Nasdaq Composite tăng 0.24%.

Thu nhập vẫn là lĩnh vực trọng tâm hàng đầu của các nhà đầu tư. Cổ phiếu Disney tăng 11.5% sau khi thu nhập được công bố vượt qua ước tính hàng quý. Cổ phiếu nhà sản xuất chip Arm đã tăng 47.9% sau khi báo cáo thu nhập cao hơn mong đợi và đưa ra dự báo lợi nhuận lạc quan.

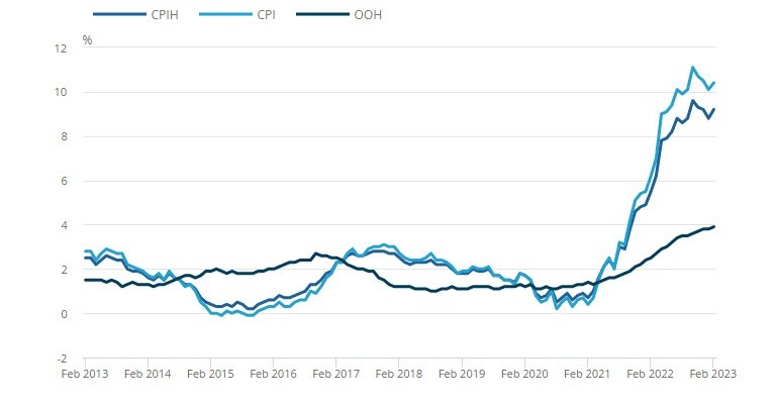

GBP/USD đang tiến tới mốc 1.2300 trong bối cảnh dữ liệu CPI tháng 2 của Vương quốc Anh đã tăng lên 10.4% y/y trong tháng 2 từ mức 10.1% y/y, so với kỳ vọng của thị trường là 9.8% y/y.

Mọi con mắt hiện đang đổ dồn vào quyết định chính sách của Fed.

Cặp tiền tăng 0.55% trong ngày, hiện ở 1.2284

Các nhà kinh tế tại Commerzbank bày tỏ quan điểm:

Nhà kinh tế Lee Sue Ann của Tập đoàn UOB nhận xét rằng BoE được cho là đang giữ lập trường thắt chặt và có thể tăng lãi suất thêm 25 bps tại cả cuộc họp tháng 3 và tháng 5:

Các nhà kinh tế tại ING cho rằng:

DXY hiện giảm 0.16% trong ngày và ở 102.6449

Nhà kinh tế trưởng ECB cho biết:

Chủ tịch ECB cho biết:

Quan điểm của ECB đã chuyển từ "chúng tôi sẽ tiếp tục tăng lãi suất" thành "chúng tôi không thể xác nhận cũng như phủ nhận bất cứ điều gì về việc tăng lãi suất trong tương lai" . Tình hình đang rất dễ thay đổi và nếu điều kiện tài chính được cải thiện trước cuộc họp tháng 5, họ có thể chỉ tăng lãi suất 25 bps.

Tình trạng bình thường đang khôi phục ở khu vực đồng euro khi cán cân vãng lai giữ ở mức thặng dư sau khi rơi vào tình trạng thâm hụt trong một thời gian dài vào năm ngoái do tác động tiêu cực đến từ việc nhập khẩu năng lượng (giá cao hơn) từ cuộc chiến Nga-Ukraine.

Bitcoin đã tăng có thời điểm tăng 2.6% lên 28.3 nghìn đô la. Trong khi đó, nhu cầu đối với các loại tiền điện tử khác cũng tăng lên khi tổng vốn hóa thị trường tiền điện tử tăng 3.4% lên 1.18 nghìn tỷ USD. Ethereum đã tăng 4% chỉ sau một đêm, đạt $1,800

Từ góc độ kỹ thuật, việc phá vỡ trên 28.5 nghìn đô la có thể nhanh chóng đưa giá lên 30 nghìn đô la. Việc phá vỡ dưới 27.5 nghìn đô la sẽ phủ nhận tín hiệu tăng giá và mở đường cho sự điều chỉnh sâu hơn.

Điều này có thể sẽ được ngã ngũ trong đên nay sau quyết định của Fed.

Fed không thể phạm bất kỳ sai lầm nào vào rạng sáng mai. Esther Reichelt, Chuyên gia phân tích ngoại hối tại Commerzbank, phân tích rằng quyết định của FOMC có thể ảnh hưởng đến Đồng đô la như thế nào.

“Fed càng tập trung vào các khía cạnh giảm tình trạng hỗn loạn thị trường gần đây thì đồng Đô la sẽ càng khó giữ vững vị thế của mình, đặc biệt là so với đồng Euro, khi ECB đã lên tiếng ủng hộ việc tăng lãi suất hơn .”

“Nếu trọng tâm vẫn là rủi ro lạm phát, thì Đô la sẽ có thể lấy lại được vị thế"

Tỷ lệ trên cho thấy xác suất 99% BOE sẽ tăng ít nhất 25 điểm cơ bản vào thứ Năm tuần này. Trong khi đó, OIS dịch chuyển với định giá mức tăng +50 bps so với lãi suất ngân hàng 4%. Điều này xảy ra ngay sau khi thị trường Luân Đôn mở cửa và nó dẫn đến thay đổi khá lớn đối với việc định giá.

EUR/GBP được giao dịch ở mức 0.8850 vào ngày hôm qua nhưng giảm xuống dưới 0.8800 vào hôm nay sau khi lạm phát ở Anh bất ngờ tăng. Tuy nhiên, các nhà kinh tế tại ING vẫn đánh giá rằng xu hướng EUR/GBP sẽ tăng trong những tuần tới.

“CPI tăng từ 10.1% lên 10.4%, bất chấp kỳ vọng giảm xuống dưới 10.0%, còn CPI lõi tăng từ 5.8% lên 6.2%"

Eurostoxx -0.1%

DAX -0.1%

CAC 40 -0.2%

FTSE -0.2%

IBEX -0.2%

Hợp đồng tương lai S&P 500 đang giảm 9 điểm, tương đương 0.2%. Hợp đồng tương lai của Nasdaq và hợp đồng tương lai của Dow đều giảm 0.3%

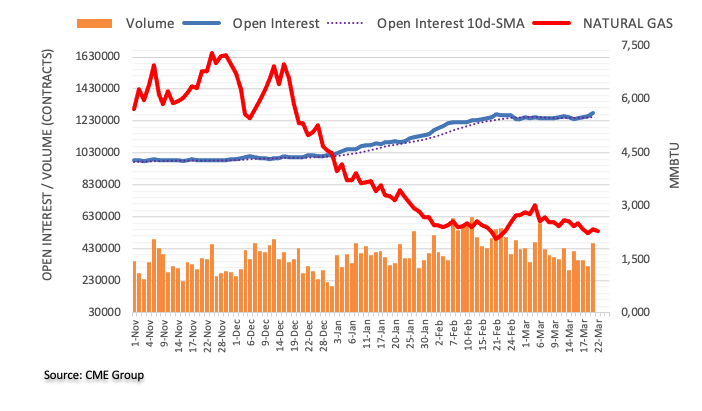

Số lượng hợp đồng mở đối với các thị trường tương lai khí đốt tự nhiên đã tăng bốn ngày liên tiếp, lần này là gần 21 nghìn hợp đồng, mức tăng cao nhất trong một ngày kể từ ngày 1 tháng 2. Đồng thời, khối lượng tăng khoảng 146.7 nghìn hợp đồng.

Giá khí đốt tự nhiên đã tăng vào thứ Ba cùng với sự gia tăng số lượng và khối lượng mở, điều này cho thấy sự phục hồi trong ngắn hạn, mặc dù luôn đi ngược lại xu hướng tích lũy hiện tại. Cho đến nay, mặt hàng này vẫn bị mắc kẹt trong phạm vi $2.00- $3.00 MMBtu trong thời điểm hiện tại.

Cặp NZD/USD thu hút phe mua ở mức gần 0.6170. Cặp tiền này vẫn duy trì mức tăng khiêm tốn trong ngày đầu phiên giao dịch châu Âu và hiện giao động quanh mức 0.6215

Đô la Mỹ (USD) suy yếu kể từ ngày 14 tháng 2 trong bối cảnh Cục Dự trữ Liên bang (Fed) có khả năng sẽ thắt chặt chính sách. Ngoài ra, hoạt động ổn định trên thị trường chứng khoán dường như càng làm suy yếu Đồng bạc xanh nhưng lại là yếu tố chính hỗ trợ cho cặp NZD/USD.

Trên thực tế, thị trường dường như tin chắc rằng Fed đưa ra một đợt tăng lãi suất nhỏ hơn 25 điểm cơ bản vào cuộc họp chính sách vào cuối ngày thứ Tư này. Hơn nữa, sự sụp đổ gần đây của hai ngân hàng cỡ trung của Hoa Kỳ - SVB và SB - đã thúc đẩy suy đoán rằng Fed thậm chí có thể bắt đầu cắt giảm lãi suất trong nửa cuối năm nay.

Tiềm năng doanh thu của Úc từ việc phát triển ngành công nghiệp pin đã tăng gấp đôi lên 11.28 tỷ USD vào năm 2030 trong vòng chưa đầy hai năm.

Ngành công nghiệp pin của Úc đã sẵn sàng vươn lên dẫn đầu toàn cầu nhờ vào sự giàu có về khoáng sản của đất nước này.

Nhu cầu về pin toàn cầu được dự báo sẽ tăng 34% mỗi năm cho đến năm 2030, do sự gia tăng nhanh chóng của xe điện, lưu trữ cố định và sự tăng tốc toàn cầu trong quá trình chuyển đổi năng lượng.

Dữ liệu này sẽ không thể giúp việc đưa ra quyết định chính sách của BOE trở nên dễ dàng hơn. Các thị trường đang dự đoán rằng ngân hàng trung ương sẽ tăng lãi suất thêm 25 điểm cơ bản vào thứ Năm và sau đó sẽ kết thúc chu kỳ thắt chặt.

Đồng bảng Anh đã tăng vọt từ 1.2230 lên 1.2260 so với đồng đô la nhưng thật khó để coi đây là yếu tố quyết định để thay đổi suy nghĩ của BOE.

AUD/USD đạt đỉnh trong ngày gần 0.6700, khi các trader đang chuẩn bị cho cuộc họp chính sách tiền tệ quan trọng của Ủy ban Thị trường mở Liên bang (FOMC) vào đầu ngày thứ Tư.

Việc thị trường hạ kỳ vọng RBA tăng lãi suất mạnh trong tương lai gần đang thúc đẩy phe mua AUD/USD

Điều đáng chú ý là Bài báo về Chứng khoán của Trung Quốc đã đề cập rằng các điều kiện thanh khoản trong nước vẫn còn dồi dào, điều này có lợi cho phe mua AUD/USD dựa vào mối quan hệ giữa Úc và Trung Quốc.

Ngoài ra, Chỉ báo dẫn dắt Westpac của Úc vào tháng 2 đã giảm trong bảy liên tiếp xuống -0.06% và thách thức phe mua AUD/USD. Bên cạnh đó, các dự báo thị trường cho thấy hơn 85% khả năng Fed sẽ tăng lãi suất 0.25% trong cuộc họp hôm nay.

Trong khi đó hợp đồng tương lai S&P 500 vẫn mờ nhạt ở khoảng 4,040 mặc dù Phố Wall đóng cửa lạc quan khi lợi suất trái phiếu kho bạc Hoa Kỳ phải vật lộn để kéo dài đà phục hồi trong hai ngày từ mức thấp nhất kể từ tháng 9 năm 2022.

Sắp tới, AUD/USD có thể sẽ tăng cao hơn trong bối cảnh lợi suất trái phiếu kho bạc Mỹ giảm và sự lạc quan về việc phục hồi kinh tế của khách hàng lớn nhất vủa Úc, cụ thể là Trung Quốc. Tuy nhiên, sự chú ý lớn được dành cho những diễn biến trong biểu đồ dot của Fed và những phát biểu nhằm đẩy lùi tình trạng này trong bài phát biểu của Chủ tịch Fed Jerome Powell khi tình trạng hỗn loạn ngân hàng thách thức xu hướng diều hâu của Fed, mặc dù dự kiến lãi suất sẽ tăng 0.25%.

Thống đốc của Ngân hàng trung ương Đức Bundesbank và là nhà hoạch định chính sách của ECB, Joachim Nagel phát biểu:

Tiềm năng doanh thu của Úc từ việc phát triển ngành công nghiệp pin đã tăng gấp đôi lên 11.28 tỷ USD vào năm 2030 trong vòng chưa đầy hai năm.

Ngành công nghiệp pin của Úc đã sẵn sàng vươn lên dẫn đầu toàn cầu nhờ vào sự giàu có về khoáng sản của đất nước này. Nhu cầu về pin toàn cầu được dự báo sẽ tăng 34% mỗi năm cho đến năm 2030, do sự gia tăng nhanh chóng của xe điện, lưu trữ cố định và sự tăng tốc toàn cầu trong quá trình chuyển đổi năng lượng.

Ủy ban Thị trường Mở Liên bang (FOMC) của Cục Dự trữ Liên bang sẽ họp vào lúc 1:00 rạng sáng mai.

Chủ tịch Cục Dự trữ Liên bang Powell sẽ tiếp tục cuộc họp báo của ông vào lúc 1:30

ANZ cho biết:

Đồng đô la Úc và New Zealand đã phục hồi nhẹ sau khi giảm vào thứ Ba. AUD/USD tăng tốt hơn, trong khi NZD/USD bị cản trở bởi mức 0.6200. Một lô hàng than của Úc đã đến Trung Quốc chứng minh mối quan hệ của hai nước này đã giảm bớt căng thẳng.

EUR/USD không có biến động mạnh. USD/JPY tăng lên khoảng 132.75 sau đó đi ngang.

Thị trường chứng khoán châu Á:

Nikkei 225 của Nhật Bản +1.9% (Các sàn giao dịch Nhật Bản đã mở cửa trở lại sau kỳ nghỉ lễ hôm qua)

Shanghai Composite của Trung Quốc +0.26%

Hang Seng của Hồng Kông +2.03%

KOSPI của Hàn Quốc +0.85%

Theo dữ liệu hải quan, khoảng 207.000 tấn than của Úc đã đến Trung Quốc trong tháng 2, bao gồm 73.000 tấn than cốc cao cấp được các nhà máy thép đánh giá cao. Mặc dù tổng số lượng này chỉ là một phần nhỏ trong khối lượng nhập khẩu khổng lồ hơn 60 triệu tấn của Trung Quốc từ đầu năm đến nay, nhưng đây là những lô hàng mới đầu tiên của Úc kể từ khi Bắc Kinh áp đặt lệnh cấm không chính thức vào cuối năm 2020 sau khi quan hệ với Canberra trở nên xấu đi.

Ngân hàng Nhật Bản là một trong sáu ngân hàng trung ương toàn cầu đã hành động vào Chủ nhật với cam kết cung cấp đô la Mỹ hàng ngày cho hệ thống ngân hàng đang gặp khó khăn và căng thẳng.

Tuy nhiên, BOJ đã thông báo rằng hôm nay không có giá thầu nào đối với đô la.

Chỉ số này được thu thập và đo lường bởi Viện Westpac - Melbourne chỉ ra tốc độ tăng trưởng của kinh tế so với xu hướng trong 3-9 tháng tới.

Dữ liệu tháng 2 vẫn âm ở mức -0.94%, phục hồi nhẹ so với -1.04% của tháng 1.

Nhà kinh tế trưởng của Westpac Bill Evans cho biết sự chậm lại của nền kinh tế phản ánh:

Hơn thế

Giá đóng cửa trước đó là 6.8788

PBOC bơm 67 nhân dân tệ reverse repos kỳ hạn 7 ngày với lãi suất không đổi là 2%

104 tỷ nhân dân tệ reverse repos sẽ đáo hạn ngày hôm nay

Một khoản ròng ròng 37 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở

JPM nhận định về NZD:

JPM đang lập luận rằng nếu USD tăng giá trong trường hợp nền kinh tế toàn cầu chậm lại hoặc khủng hoảng ngân hàng trở nên tồi tệ hơn thì USD sẽ là 'thiên đường' giao dịch trong khi NZD đặc biệt gặp rủi ro do sự phụ thuộc của New Zealand vào xuất khẩu hàng hóa để có thu nhập ở nước ngoài .

Ngân hàng Commonwealth của Úc cho biết:

Morgan Stanley nhận định:

Thông tin từ UOB:

Hôm qua, chúng tôi đã nhận được biên bản cuộc họp tháng 3 của Ngân hàng Dự trữ Úc. Cuộc họp này đã được tổ chức trở lại vào ngày 7 tháng 3.

Trong biên bản lưu ý:

Điều này xảy ra trước khi các nhà chức trách ở Hoa Kỳ nắm quyền kiểm soát ngân hàng phá sản SVB vào ngày 10 tháng 3.

Và họ đã nhắc lại dự báo đó sau biên bản ngày hôm qua:

Ngoài ra, WPAC dự kiến lãi suất tăng trở lại vào tháng 5:

Theo dõi tin tức ngày 26 tháng 4 để cập nhật dữ liệu CPI hàng quý từ Úc:

Thị trường chứng khoán tiếp tục có một phiên giao dịch khởi sắc do tâm lý thị trường được cải thiện sau một tuần căng thẳng với các tài sản rủi ro, bất chấp việc lợi suất trái phiếu tăng lên khiến các cổ phiếu không còn được ưa thích. Cụ thể, lợi suất kỳ hạn 2 năm và 10 năm lần lượt tăng 18.8bp và 12.3bp lên 4.171% và 3.611%.

Trên thị trường FX, USD nỗ lực phục hồi trong bối cảnh thị trường tin vào kịch bản hawkish và hưởng lợi từ việc lợi suất TPCP tăng. CAD suy yếu sau dữ liệu CPI thấp hơn dự kiến (+5.2% so với dự kiến là +5.4%), mặc dù đã nhanh chóng hồi phục trong ngày nhưng vẫn đóng cửa giảm so với USD. AUD gặp khó khăn sau khi công bố biên bản RBA, dự kiến ngân hàng này sẽ hoãn cuộc họp chính sách vào tháng 4 sắp tới. GBP thoái lui khi thị trường chờ đợi động thái từ Fed và BOE. EUR và CHF là hai đồng tiền duy nhất tăng so với USD.

Vàng giảm mạnh $39.23/oz xuống còn $1939.27, lợi suất trái phiếu hồi phục đã phần nào đẩy vàng lao dốc sau khi vượt mức $2000/oz hôm thứ 2. Lãi suất của Fed được công bố vào ngày mai sẽ quyết định hướng đi của kim loại này sắp tới. Dầu WTI tăng $1.85 lên còn $69.67/thùng, mức tăng mạnh nhất kể từ giữa tháng 2 đến nay.

Chánh văn phòng Nội các Nhật Bản Matsuno cho biết:

Thống đốc BOJ Kuroda đã dành một thập kỷ để cố gắng thúc đẩy lạm phát lên mức kỳ vọng của chính phủ.

Trong khi Golden Sachs dự kiến FOMC hoãn cuộc họp chính sách và ngày mai thì DB vẫn xoay quanh dự báo tăng lãi suất 25bp:

Tuyên bố của FOMC sẽ được công bố vào lúc 18:00 GMT, tức là 14:00 theo giờ US EST. Cuộc họp báo của chủ tịch Fed Powell sẽ diễn ra sau đó nửa giờ.

Thông tin từ Bloomberg cho biết:

Một trong số các tùy chọn:

Các cuộc đàm phán đang tiếp tục và nhiều vấn đề vẫn đang chờ giải quyết.

Một tuyên bố của Phó Thủ tướng Nga Alexander Novak cho biết mức dầu thô hiện tại của nước này đang bị cắt giảm, điều này sẽ có hiệu lực đến hết tháng 6 năm 2023.

Vào tháng 2, Nga cho biết họ sẽ cắt giảm sản lượng dầu thô 500,000 thùng/ngày vào tháng 3 để đáp trả các lệnh trừng phạt năng lượng của phương Tây.

Lưu ý rằng xuất khẩu dầu thô bằng đường biển của Nga đã phục hồi. Hoạt động của các nhà máy lọc dầu trong nước cũng được duy trì ở mức ổn định. Câu hỏi đặt ra là liệu việc cắt giảm của Nga có thực sự diễn ra không?

Thông tin từ Goldman Sachs:

Goldman cho biết việc tạm dừng sẽ không ảnh hưởng đến kế hoạch kiềm chế lạm phát của Fed:

Chiến lược gia trưởng Helima Croft về hàng hóa tại RBC cho biết không ngạc nhiên về việc OPEC sẽ can thiệp nếu giá dầu giảm mạnh.

Bình luận về mối quan hệ Saudi - Mỹ:

Liệu OPEC sẽ hạn chế sản lượng bao nhiêu để cứu lấy giá dầu?

Thông tin từ CommerzBank:

Commerzbank hạ dự báo dầu thô Brent giữa năm xuống còn $80/thùng, dự đoán trước đó là $95/thùng

Các quan chức Fed đang tranh luận về kế hoạch hành động tiếp theo.

Yêu cầu phải cân bằng giữa việc khôi phục sự ổn định lạm phát với việc ngăn chặn sự khủng hoảng tiếp diễn trong hệ thống ngân hàng đang đặt ra một thách thức lớn đối với FOMC. Nếu họ ngừng tăng lãi suất, điều này sẽ xoa dịu thị trường nhưng có thể đẩy lạm phát lên cao hơn.

Trong cuộc tranh luận giữa hai phe "Fed nên làm gì" và "Fed sẽ làm gì", Chủ tịch Fed Powell với quyết tâm chống lạm phát bằng mọi giá khiến thị trường e ngại rằng liệu FOMC có đang tập trung quá nhiều và nỗi lo khủng hoảng kinh tế trong quá khứ sẽ lặp lại trong khi thị trường tài chính thì đang đối mặt với nhiều thách thức ngay lúc này? Có vẻ như Powell chỉ đang cố chứng tỏ rằng Fed có những công cụ khác ngoài lãi suất để kiểm soát mọi vấn đề về ngân hàng.

Dù vậy, con đường an toàn nhất phía trước vẫn là tăng 25bp. Hiện tại thị trường đang định giá 83% cơ hội Fed sẽ tăng lãi suất 25 bps. Một phần suy đoán đến từ việc ngày hôm qua Timiraos không hé lộ bất cứ thông tin nào cho thấy Fed muốn tăng 50bp hoặc sẽ giữ nguyên lãi suất. Việc chuyển sang tăng 25bp cũng phản ánh sự bình tĩnh của châu Âu bất chấp việc ECB tăng 50bp trước đó cũng như sự ổn định tương đối của thị trường cho đến thời điểm hiện tại.

Vấn đề là thị trường có thể sẽ hỗn loạn trở lại ngay sau quyết định của FOMC và gia tăng nguy cơ làm tổn hại đến uy tín của Fed. Đây là lý do tại sao việc giữ nguyên lãi suất, đi ngược lại kỳ vọng của thị trường sẽ rủi ro hơn nhiều. Tất nhiên, trọng điểm vẫn là liệu lãi suất hiện tại có đủ cao để chế ngự lạm phát?

Sau cuộc họp hôm thứ Tư, thị trường định giá lãi suất sẽ tăng 36bp trong cuộc họp tháng Sáu, tương đương 4.96% - được hiểu là tăng 1.5 lần trong hai cuộc họp tiếp theo. Sau đó, lãi suất sẽ trở lại mức 4.38% vào cuối năm.