Sam xoăn đã bị bắt tại Bahamas

Truyền thông báo cáo Sam xoăn đã bị chính quyền Bahamas bắt giữ tại khu nghỉ mát Albany.

Truyền thông báo cáo Sam xoăn đã bị chính quyền Bahamas bắt giữ tại khu nghỉ mát Albany.

SNB đã tăng lãi suất thêm 75 bps lên 0.50%, kết thúc kỷ nguyên lãi suất âm nhưng có vẻ các thị trường đã kỳ vọng một mức tăng cao hơn. ĐỊnh hướng chính sách của họ vẫn giữ nguyên và họ thậm chí còn nâng cao dự báo lạm phát. Đây là một gợi ý tiềm năng rằng SNB sẽ thắt chặt chính sách hơn nữa.

Trong khi đó, USD/CHF cũng đang tìm cách bứt phá lên trên đường MA 100 ngày ở mức 0.9681. USD/CHF có thể sẽ kiểm tra lại mức cao nhất của tháng 7 và đầu tháng 9 ở khoảng 0.9850-0.9886.

Thị trường chứng khoán châu Âu sập mạnh trong bối cảnh khả năng 'hạ cánh mềm' giảm sau khi Fed tăng lãi suất thêm 75 điểm cơ bản và báo hiệu thắt chặt hơn nữa. Các chỉ số chính đồng loạt giảm sâu hơn 1% ngay khi phiên Âu mở cửa. Chỉ số Stoxx 600 nhanh chóng giảm 1.4% xuống mức thấp nhất kể từ ngày 5/7, vốn đã suy giảm trước đó vào phiên Á. Các hợp đồng S&P 500 cũng mất 0.7%, ghi nhận đà giảm hơn 20% kể từ mức đỉnh trong tháng Một đầu năm nay. Hiện các chỉ số đã ổn định trở lại nhưng vẫn duy trì sắc đỏ.

Đồng tiền biến động mạnh nhất hôm nay gọi tên yên Nhật. Sau khi công bố giữ nguyên định hướng chính sách tiền tệ và hàng loạt phát biểu của Thống đốc Kuroda, USD/JPY tăng vọt lên trên 145 nhưng nhanh chóng giảm hơn 1% sau khi BOJ có động thái can thiệp vào thị trường FX khiến cặp tiền bay hơn 1%. Điều này khiến cho USD lao đao, thoái lui toàn bộ đà tăng có được kể từ FOMC. GBP nhân cơ hội này quay trở lại trên 1.1300 trong khi EUR vẫn chật vật dưới 0.9900. SNB tăng lãi suất thêm 0.75% như dự kiến, khiến CHF suy yếu so với USD và EUR.

Giá vàng suy yếu trong ngày, tranh thủ tăng được hơn $14 nhờ USD suy yếu, hiện có giá $1,670/oz. Dầu thô WTI cũng được hưởng lợi nhưng không quá đáng kể, hiện giao dịch ở mức $84.1/thùng.

SNB tăng lãi suất 75 điểm cơ bản từ -0.25% lên 0.50%.

Lãi suất Thụy Sĩ chính thức bước ra khỏi vùng âm.

Thống đốc Kuroda cho biết ông không kỳ vọng chính phủ sẽ yêu cầu BOJ giải quyết sự suy yếu của đồng yên.

Trong họp báo, ông cũng nhấn mạnh sẽ tiếp tục nới lỏng chính sách tiền tệ và không thay đổi định hướng chính sách ở hiện tại.

Trong khi đó, USD/JPY tiếp tục vươn lên đỉnh mới ở 145.7 sau loạt phát ngôn của ông Kuroda.

Kể từ khi buổi họp báo của BOJ diễn ra, USD/JPY tăng hơn 50 pip và chưa cho thấy dấu hiệu hạ nhiệt.

Hiện cặp tiền giao dịch ở mức cao 145.7 và được nhận định là sẽ tiếp tục chinh phục các mức cao hơn nữa.

Thống đốc Kuroda đã nhắc đến hai đồng tiền lớn này đầu tiên. Tuy nhiên, cả đồng euro và bảng Anh đều không chứng kiến mức giảm 26% so với đô la trong năm nay, vậy liệu sự so sánh này có đang khập khiễng hay không?

Theo Thống đốc Kuroda:

Ông Kuroda cũng nói rằng ngân hàng trung ương hiện không xem xét tăng lãi suất, vì chính sách nới lỏng hiện tại là "phù hợp".

Theo Thống đốc Haruhiko Kuroda:

Cặp USD/JPY chính thức phá qua 145 để giao dịch ở mức 145.264.

USD/JPY đã chính thức phá qua 145.00 cách đây ít phút.

Việc USD/JPY vươn lên các mốc cao hơn nữa sau quyết định chính sách của Fed và BoJ là điều hoàn toàn có thể.

Cặp tỷ giá này đã tăng lên mức quan trọng trong hai tuần nay và chúng ta sẽ thấy được sự đột phá trong hôm nay. Mức cao nhất năm 1998 ở khoảng 146.79-147.67 sẽ là kháng cự quan trọng tiếp theo nhưng tỷ giá cũng có thể tăng lên gần mức 150.00.

Các quan chức Nhật Bản nhìn nhận về đồng tiền yên là kết quả không phải vấn đề, mà quan trọng là hành trình. Nói cách khác, họ cảm thấy ổn khi đồng yên giảm hơn nữa và tốc độ suy yếu mới là điều quan trọng nhất đối với họ ở giai đoạn này.

Schnabel, thành viên Ban điều hành của Ngân hàng Trung ương Châu Âu cho biết:

Nền kinh tế Khu vực đồng tiền chung châu Âu đang phải đối mặt với những căng thẳng đáng kể khi bước vào mùa đông, hơn nữa rủi ro suy thoái ngày càng hiện hữu và có thể trở thành sự thật ở khu vực này.

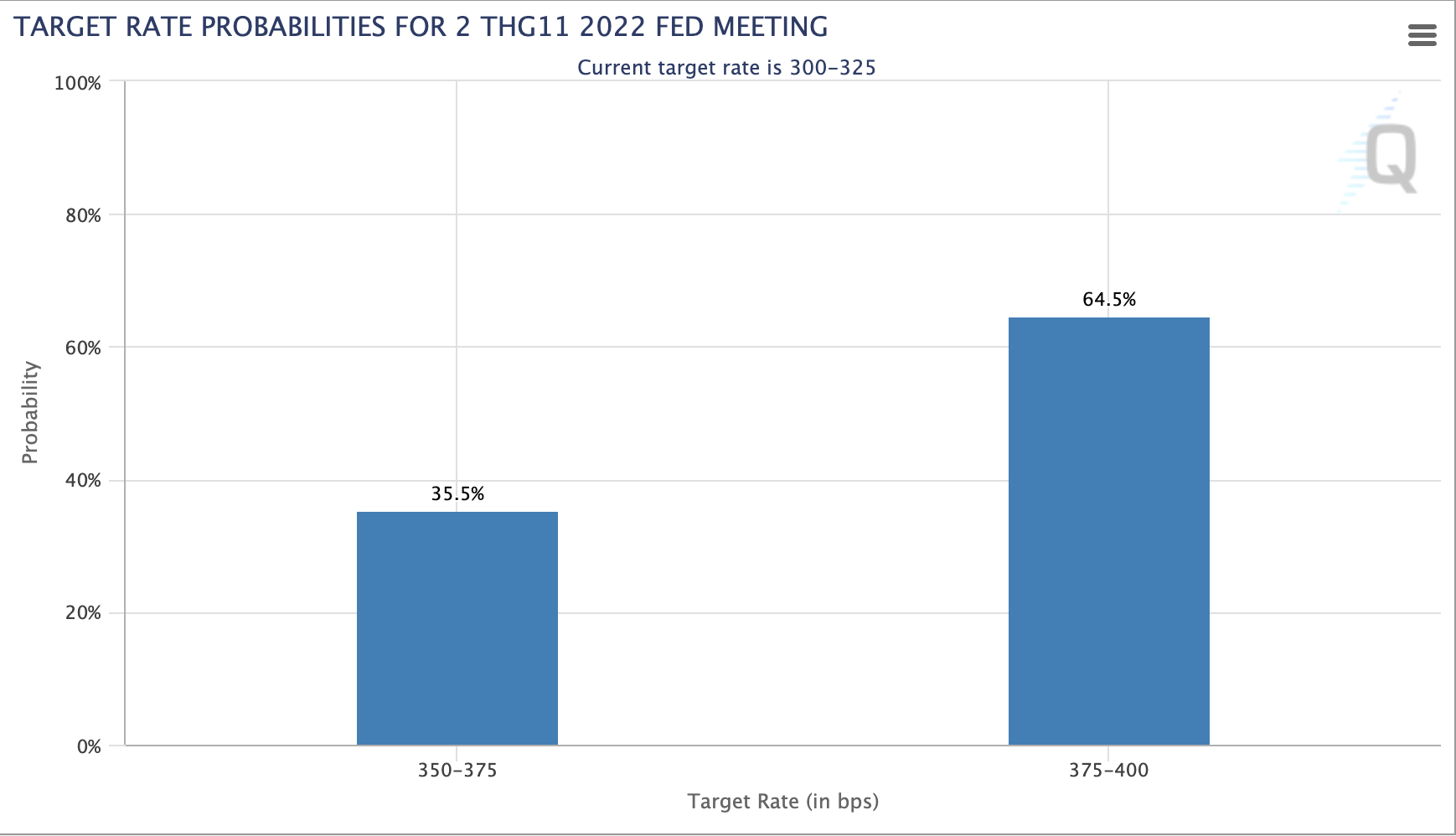

Một thông cáo quan trọng từ Powell ngay trước phiên hỏi đáp dành cho các phóng viên, ông nói rằng "Thông điệp chính của tôi không thay đổi kể từ Jackson Hole". Minh chứng cho điều đó của Fed là một dự báo về dot plots diều hâu hơn. Biểu đồ Dot Plot của FOMC rõ ràng báo hiệu các đợt tăng lãi suất mạnh mẽ hơn cho đến cuối năm 2023 trước khi có bất kỳ đợt cắt giảm nào, cao hơn mức thị trường đang định giá. Các quan chức dự báo rằng lãi suất sẽ đạt 4.4% vào cuối năm nay và 4.6% vào cuối năm 2023, một sự thay đổi diều hâu hơn dự kiến. Điều này có nghĩa là một đợt tăng 75 điểm cơ bản lần thứ tư liên tiếp có thể được đưa ra vào tháng 11 - khoảng một tuần trước cuộc bầu cử giữa nhiệm kỳ của Hoa Kỳ.

Hôm nay là một ngày náo nhiệt với thị trường khi mà quyết định tăng lãi suất của các ngân hàng trung ương đang làm chao đảo các chỉ số chính của Forex và chứng khoán.

Chứng khoán châu Á giảm điểm, HĐTL S&P500 giảm gần 0.5% do chịu ảnh hưởng tâm lý một phần từ chứng khoán Mỹ và dự báo tăng trưởng của nền kinh tế lớn trong khu vực là Trung Quốc bị cắt giảm. Ngân hàng Trung ương Nhật Bản tiếp tục giữ nguyên mức lãi suất, không tham gia vào làn sóng thắt chặt chính sách toàn cầu và khiến đồng yên trượt xuống mức thấp nhất trong 24 năm.

Các quan chức Cục Dự trữ Liên bang đã đưa ra tín hiệu rõ ràng rằng họ sẵn sàng chấp nhận suy thoái kinh tế như một sự đánh đổi cần thiết để kiểm soát lạm phát. Sau tin, DXY tăng ổn định trong phiên, giữ ở mức trên 111.000.

Theo Bloomberg, nguồn cung đến từ khai thác mỏ sẽ đạt đỉnh vào năm 2024. S&P Global dự đoán kịch bản thế giới vào năm 2035 sẽ thiếu hụt 10 triệu tấn đồng, cao nhất trong lịch sử. Goldman Sach ước tính các đơn vị khai thác đồng sẽ phải chi 150 tỷ USD trong thập kỷ tới để giải quyết bài toán thiếu hụt 8 triệu tấn kim loại này, theo thông tin từ báo cáo tháng gần nhất. BloombergNEF cho rằng vào năm 2040, nguồn cung đến từ khai thác có thể thiếu hụt 14 triệu tấn so với nhu cầu và sẽ phải bù đắp bằng cách tái chế kim loại.

Sau pha quét rất ảo hơn 200 pip khi BoJ tuyên bố giữ nguyên chính sách, USDJPY tiếp tục tăng ổn định trở lại và một lần nữa tiến sát 145.

Kanda nói ngắn gọn với các phóng viên Nhật Bản:

Cập nhật USD/JPY: Có những nỗ lực kéo USDJPY xuống thấp hơn mức 145

Goldman Sachs nói rằng nếu FOMC muốn thất nghiệp tăng lên 5-6% để chắc chắn lạm phát đang thực sự giảm, thì họ dự đoán S&P 500 có thể giảm về biên độ 2.900-3.375 và lợi suất 5 năm sẽ trong khoảng 4.5-5.4%

Sau những thông báo đối lập của Fed và BOJ, SNB và BOE sẽ là tâm điểm chú ý tiếp theo.

Ngân hàng trung ương Thụy Sĩ dự kiến sẽ tăng lãi suất thêm 75 bps và đưa lãi suất chính sách của họ vào vùng tích cực từ 0.25% ở hiện tại.

Trong khi đó, BOE dự kiến sẽ tăng lãi suất ngân hàng thêm 50 bps lên 2.25% nhưng lá phiếu biểu quyết và ý kiến của các nhà hoạch định chính sách sau đó vẫn cần theo dõi và chưa được chắc chắn.

Điểm đáng lưu ý là ngân hàng trung ương đang chật vật đối phó không chỉ với lạm phát mà còn là rủi ro nền kinh tế sẽ suy thoái kéo dài.

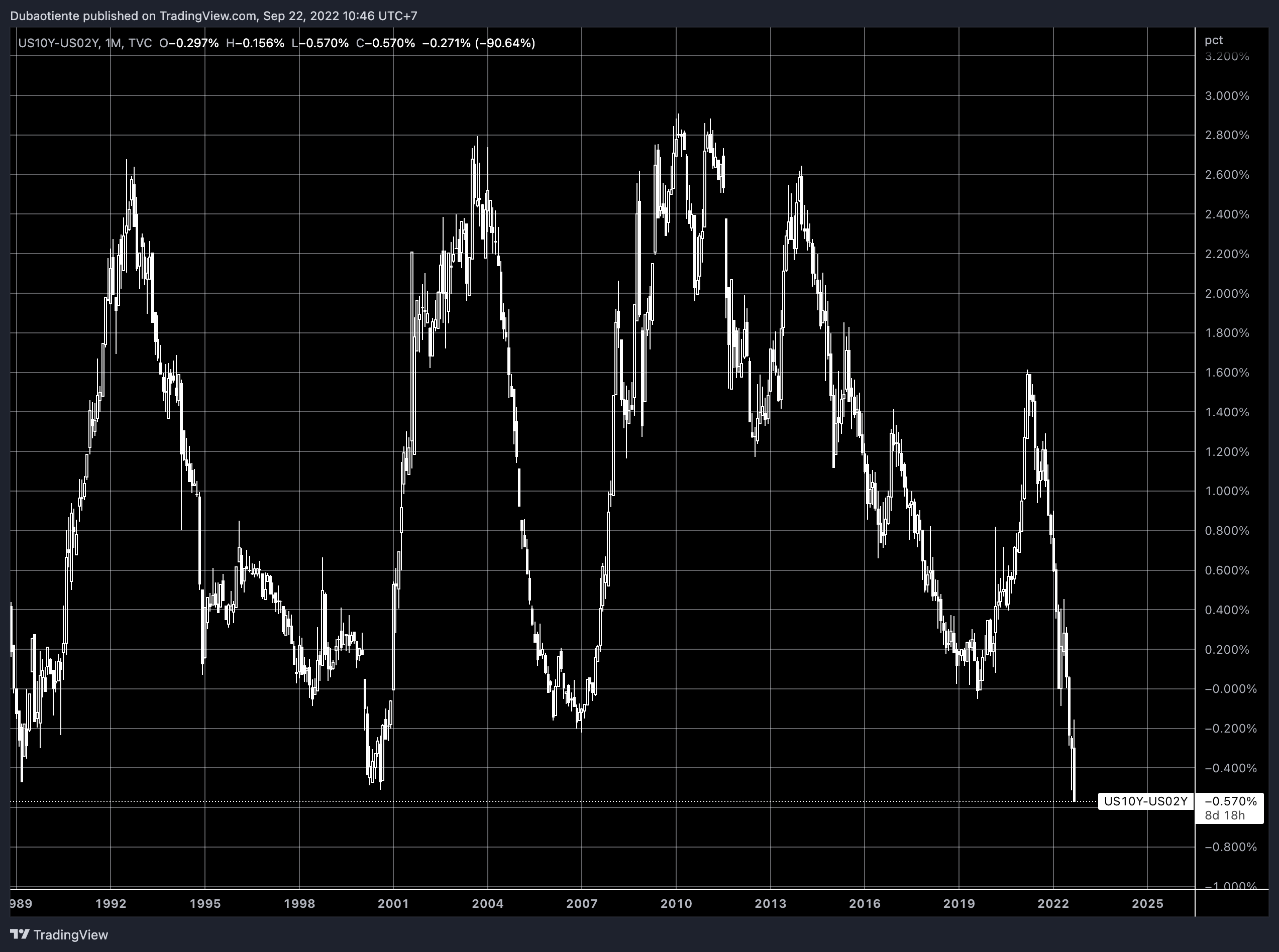

Chênh lệch lợi suất 2-10 năm hiện ở mức -57bp, đây cũng là mức sâu nhất được thống kê, ít nhất là từ năm 1989.

Tỷ giá USD / JPY đạt mức cao nhất khoảng 145.40 nhưng đã nhanh chóng giảm trở lại.

Không có dấu hiệu nào về sự can thiệp thị trường của Ngân hàng Trung ương Nhật Bản.

Tổng thống Volodymyr Zelenskiy yêu cầu tòa án đặc biệt của Liên hợp quốc áp đặt "sự trừng phạt chính đáng" đối với Nga vì hành vi xâm lược Ukraine, bao gồm các hình phạt tài chính và tước bỏ quyền phủ quyết của Moscow trong Hội đồng Bảo an.

Bài phát biểu ghi hình của Zelenskiy được gửi tới các nhà lãnh đạo thế giới tại Đại hội đồng Liên Hợp Quốc hôm thứ Tư sau khi Tổng thống Nga Vladimir Putin ra lệnh huy động lực lượng thời chiến đầu tiên của Moscow kể từ Thế chiến thứ hai và đe dọa sử dụng vũ khí hạt nhân để bảo vệ Nga trong cuộc đụng độ Đông-Tây.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/SR5CNZGVJJKPRHXXXVKEEQC4NI.jpg)

BOJ giữ nguyên chính sách tiền tệ nới lỏng đúng như kỳ vọng

Lãi suất tiếp tục được giữ ở mức -0.1%

Cập nhật: USDJPY quét 2 chiều rất mạnh sau tin

Tuyên bố từ người đứng đầu chính sách đối ngoại của EU, Josep Borrell, nói rằng các bộ trưởng EU đã đồng ý với các biện pháp bổ sung chống lại Nga.

Và mong rằng có thể thực hiện các biện pháp này càng sớm càng tốt.

BOJ không có thời gian dự kiến chắc chắn cho tuyên bố chính sách của họ. Một số thời điểm từ 02:30 đến 03:30 GMT thường là một kỳ vọng tốt.

Đó là bất cứ lúc nào bây giờ!

Hôm qua, Ngân hàng đã tích cực tham gia vào thị trường JGB để thúc đẩy lợi suất giảm xuống mức cao gần đây. Đây không phải là dấu hiệu cho thấy một Ngân hàng đã sẵn sàng tiếp tục với các thiết lập chính sách cực kỳ dễ dàng của mình.

Bản xem trước:

Không có thay đổi về chính sách là kỳ vọng gần như nhất trí. Vì vậy, nếu bạn thích sự bất ngờ, thì vẫn có cơ hội (rất, rất mỏng, nhưng vẫn còn).

Hiện tại thị trường đang định giá 64.5% khả năng Fed tăng 75bp, và 35.5% tăng 50bp trong cuộc họp tháng 11. Dot plot hawkish cũng đã phần nào đẩy mạnh kỳ vọng thắt chặt.

Cơn bão FOMC vẫn chưa dừng lại:

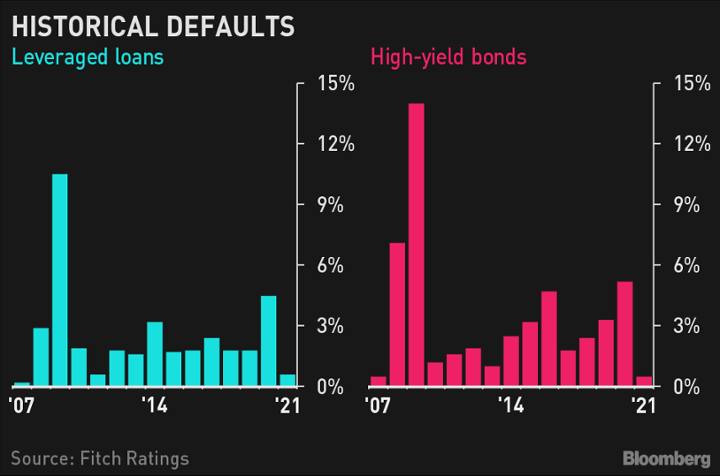

Các chiến lược gia UBS nói rằng tỷ lệ vỡ nợ doanh nghiệp tại Mỹ có thể tăng lên 5 hoặc 6% trong nửa đầu năm sau, từ mức 1.5% trong tháng trước. Thị trường trái phiếu rác tại đây có vẻ không quan tâm, với phần bủ rủi ro trung bình ở mức 4.83%, thấp hơn trung bình 20 năm tại 5.1%. Hoạt động thắt chặt đã bắt đầu có tác động lên các doanh nghiệp hoạt động yếu tại Mỹ, với 6 công ty đã tuyên bố vỡ nợ trong tháng trước.

Ngân hàng Nhân dân Trung Quốc đặt tỷ giá tham chiếu USD/CNY cho ngày hôm nay tại 6.9798 (so với ước tính là 6.9946)

Trong hoạt động thị trường mở:

Sau EUR và GBP, bây giờ tới lượt AUD và NZD bị đạp mạnh khi các trader châu Á trở lại. CAD cũng đang giảm tương đối sâu do dầu giảm và sức ép từ USD.

Như vậy, Fed đã nâng lãi suất 75bp đúng như kỳ vọng thị trường. Nhưng có lẽ điều đáng chú ý hơn cả là dot plot tháng 9 và chủ tịch Powell diều hâu thế nào. Dot plot hiện dự báo lãi suất cuối năm 2022 ở mức 4.4% (tăng 1% so với dot plot tháng 6) và lãi suất cuối năm 2023 ở mức 4.6% (tăng 0.8% so với dot plot tháng 6). Chủ tịch Powell cũng đã có những bình luận hawkish như “để khôi phục bình ổn giá, lãi suất cần giữ ở mức hạn chế một thời gian,” hay “lịch sử cảnh báo về việc hạ lãi suất quá sớm” và “lãi suất lúc này đang là “mức thấp nhất” của mức lãi suất hạn chế.” Tóm lại, đây có lẽ là phiên họp FOMC hawkish nhất từ trước đến giờ.

Kết hợp với đó là tin tổng thống Nga tuyên bố điều động quân sự một phần ở Nga, đặt người dân và nền kinh tế nước này vào tình thế thời chiến. Fed hawkish + châu Âu dậy sóng, kết quả rõ ràng sẽ là một phiên không vui với tất cả những gì không phải USD (trừ năng lượng, năng lượng tăng mạnh sau tin Putin, nhưng giảm trở lại sau Fed). Cả 3 chỉ số chứng khoán Mỹ sau khi quét 2 chiều liên tục trước những úp mở của chủ tịch Powell cuối cùng cũng đã giảm sâu khi buổi họp báo kết thúc:

Và cũng không khó hiểu khi USD đã lập đỉnh mới sau những sự kiện trên. Chỉ số DXY bứt phá dứt khoát khỏi 111 (dù trước đó cũng biến động 2 chiều liên tục), chốt phiên tại 111.35. Không khó hiểu khi EUR là đồng tiền giảm sâu nhất, trong khi đó những đồng tiền haven như JPY và CHF trụ vững nhất so với USD. JPY được hỗ trợ nhờ rủi ro từ phía Nga nhưng cũng đã vượt trở lại 144, và thị trường cũng đang kỳ vọng rất nhiều vào một SNB hawkish.

Ngay từ phiên sáng nay USD đã tiếp tục mạnh lên, với EURUSD tiến sát 0.98, GBPUSD về gần 1.1200. Ngoài đồng bạc xanh, lợi suất trái phiếu chính phủ Mỹ cũng đã có một phiên đầy biến động, với lợi suất ngắn hạn tăng mạnh. Lợi suất 2 năm vượt 4%. Trong khi đó, lợi suất 10 năm lại giảm 3bp, nhưng vẫn ở trên mức 3.5%. Lợi suất 30 năm giảm 5bp tuy vậy vẫn giữ trên 3.5%.

Vàng đã có một phiên đầy biến động, chạy trong biên độ $34, giảm mạnh trước dot plot hawkish, nhưng lại tăng trở lại trước những bình luận đầu tiên có phần dovish của chủ tịch Powell như “sẽ bắt đầu giảm tốc độ thắt chặt trong khi đánh giá tác động của các đợt tăng lãi suất” nhưng rồi những bình luận hawkish lại trở lại và vàng một lần nữa thoái lui. Chốt phiên, vàng tăng $8.66/oz lên $1,673.2/oz, với đỉnh và đáy intraday lần lượt là $1,653.93 và $1,688.05. Dầu cũng đã có một phiên rất khó chịu, tăng nhờ tổng thống Nga Putin điều động quân sự, nhưng sau đó lại giảm vì chủ tịch Powell đang rất có thể đánh đổi tăng trưởng để kìm hãm lạm phát, khi ông nói “không biết rủi ro suy thoái là bao nhiêu” và “hạ cánh mềm rất khó.” Dầu WTI chốt phiên tại $82.94, giảm $1/thùng từ mức mở cửa, nhưng giảm gần $4/thùng từ đỉnh.

Hôm nay ta sẽ tiếp tục với 3 cuộc họp của các ngân hàng trung ương khác, bao gồm SNB, BoJ và BoE. SNB có lẽ sẽ được chú ý hơn cả khi họ được kỳ vọng sẽ rất hawkish. Nhiều người đang dự báo ông Jordan và các đồng nghiệp sẽ tăng lãi suất 100bp để dứt điểm vấn đề lạm phát, sau khi ECB đã tăng 75bp trong cuộc họp gần đây.

Theo dữ liệu cán cân thương mại được công bố từ New Zealand sáng nay, thâm hụt thương mại của New Zealand tăng mạnh trong tháng 8, xuất khẩu thấp hơn nhiều so với tháng 7

Ngân hàng Quốc gia Thụy Sĩ và Ngân hàng trung ương Anh sẽ họp ngày hôm nay để công bố quyết định của chính sách tiền tệ.

BNZ đưa ra bình luận về những gì mong đợi từ Ngân hàng Trung ương Anh:

Bộ trưởng Tài chính Hàn Quốc với lời đe dọa can thiệp thị trường ngoại hối.

Điều này diễn ra khi đồng won của Hàn Quốc đã giảm xuống mức thấp nhất so với đô la Mỹ kể từ tháng 3 năm 2009

FOMC đã tăng lãi suất trong đêm và hứa hẹn nhiều hơn nữa trong tương lai.

Goldman Sachs đã cắt giảm dự báo của họ về tăng trưởng kinh tế Trung Quốc trong năm tới, với tốc độc tăng trưởng là 4.5% trong năm 2023 so với mức 5.3% được dự báo trước đó.

Nguyên nhân là do nền kinh tế Trung Quốc đang phải đối mặt với nhiều khó khăn, hầu hết đều có thể bắt nguồn từ các ưu tiên và lựa chọn chính sách kém: