Tỷ giá tham chiếu USD/CNY hôm nay: 7.1049

- Dự kiến: 7.2279

- Giá đóng cửa trước đó: 7.2330

- PBOC bơm 2 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.8%

- 2 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

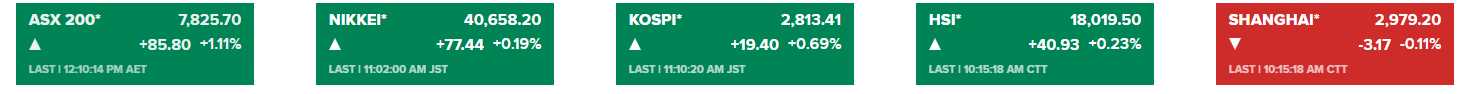

Chứng khoán châu Á khởi sắc, chỉ số MSCI Châu Á - Thái Bình Dương đạt mức đỉnh trong hơn hai năm, với cổ phiếu công nghệ đóng góp nhiều nhất vào đà tăng. Chỉ số TOPIX của Nhật bản lập đỉnh lịch sử trong phiên khi vượt mức đỉnh vào tháng 12/1989.

Thị trường ngoại hối phần lớn không có biến động mạnh. USD/JPY giảm xuống dưới 161.30 nhưng đã tăng trở lại quanh mức 161.50.

Chủ tịch Fed Chicago Goolsbee đã trả lời phỏng vấn BBC. Ông Goolsbee bày tỏ lo ngại về tốc độ suy yếu của thị trường lao động Mỹ.

BTC và ETH tiếp tục lao dốc, BTCUSD giảm xuống dưới 58,000 USD trong phiên nhưng sau đó đã phục hồi lên trên mốc 59,000 USD Không có lý do rõ ràng nào cho sự sụt giảm này.

Giá dầu Brent giảm 0.15% xuống còn 86.54 USD/thùng, giá dầu WTI giảm 0.37% xuống còn 83.47 USD/thùng.

Giá vàng tăng phiên thứ 2 liên tiếp, hiện giao dịch quanh mốc 2359 USD/oz.

AUD/USD tăng phiên thứ ba liên tiếp vào thứ năm và hiện đang giao dịch trên mức 0.6700, tiệm cận mức trong gần bảy tháng đạt được vào thứ tư.

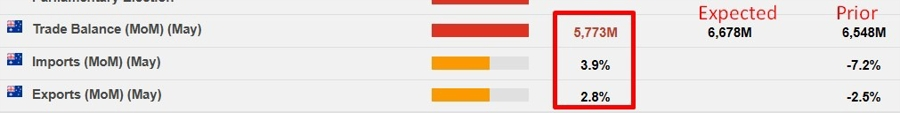

Đồng AUD được hỗ trợ bởi dữ liệu doanh số bán lẻ trong nước lạc quan - được công bố vào thứ Tư - củng cố kỳ vọng RBA tăng lãi suất. Điều này, cùng với sự sụt giảm gần đây của đồng USD đã lấn át dữ liệu cho thấy thặng dư thương mại của Úc đã thu hẹp xuống còn 5.77 tỷ AUD vào tháng 5 từ mức 6.54 tỷ AUD trong tháng trước và đóng vai trò là động lực cho cặp AUD/USD.

Vàng tăng lên mức đỉnh trong hai tuần ở $2,360 trong bối cảnh USD suy yếu, thị trường tăng đặt cược Fed cắt giảm lãi suất vào tháng 9

Cuộc chiến ở Trung Đông cùng với sự bất ổn về chính trị ở châu Âu cũng hỗ trợ XAU/USD.

Thị trường chờ đợi dữ liệu NFP được công bố vào thứ 6.

Giá dầu giảm vào đầu phiên giao dịch hôm thứ Năm sau khi dữ liệu việc làm và hoạt động kinh doanh của Mỹ yếu hơn dự kiến, dấu hiệu nền kinh tế có thể đang hạ nhiệt ở quốc gia tiêu thụ dầu hàng đầu thế giới.

Tại Hoa Kỳ, dữ liệu hôm thứ Tư cho thấy số đơn xin trợ cấp thất nghiệp lần đầu của Hoa Kỳ đã tăng vào tuần trước, trong khi số người thất nghiệp đã tăng hơn nữa lên mức cao nhất trong 2 năm rưỡi vào cuối tháng Sáu.

Trong một dấu hiệu nữa cho thấy nền kinh tế đang mất đà, chỉ số PMI dịch vụ ISM đã giảm xuống mức thấp nhất trong 4 năm là 48.8 vào tháng 6, thấp hơn nhiều so với mức đồng thuận 52.5, trong bối cảnh số đơn đặt hàng giảm mạnh.

Tuy nhiên, các nhà phân tích cho biết, dữ liệu kinh tế yếu hơn có thể bổ sung thêm lập luận của Fed về việc bắt đầu cắt giảm lãi suất, một động thái sẽ hỗ trợ thị trường dầu mỏ vì lãi suất thấp hơn có thể thúc đẩy nhu cầu.

Các nhà phân tích của ANZ Research cho biết trong một ghi chú: “Hướng của dữ liệu gần đây phù hợp với xu hướng nới lỏng của Fed. Đà tăng trưởng chậm lại sẽ hỗ trợ cho động lực giảm phát trong những tháng tới, mở đường cho Fed cắt giảm lãi suất.”

Thị trường châu Á-Thái Bình Dương hầu hết đều tăng điểm vào thứ Năm khi chỉ số Topix của Nhật Bản vượt qua mức đỉnh mọi thời đại ở 2,886.50, được thiết lập trước đó vào tháng 12 năm 1989.

Các công ty Nhật Bản đã thực hiện đợt tăng lương lớn nhất trong ba thập kỷ trong năm nay. Theo một cuộc khảo sát về các công ty được thực hiện kể từ tháng 3 bởi nhóm công đoàn Rengo, tiền lương hàng tháng cho những người lao động được công đoàn hỗ trợ sẽ tăng trung bình 5.1% trong năm tài chính kết thúc vào tháng 3 năm 2025. Các công ty lớn có từ 300 nhân viên trở lên được công đoàn hậu thuẫn đã tăng lương 5.19%, trong khi các công ty nhỏ hơn tăng lương 4.45%.

Các nhà đầu tư cũng đánh giá các dữ liệu khác trong khu vực, chẳng hạn như hoạt động kinh doanh ở Hồng Kông và số liệu thương mại của Úc được công bố hôm thứ Năm.

S&P Global báo cáo rằng chỉ số PMI tổng hợp Hồng Kông đã giảm xuống 48.2 trong tháng 6 từ mức 49.2 của tháng trước. Đây là tháng thứ hai liên tiếp sản lượng của khu vực tư nhân giảm, với tốc độ giảm trong tháng 6 là nhanh nhất trong hơn hai năm.

Trong khi đó, thặng dư thương mại của Úc đã giảm xuống 5.77 tỷ AUD (3.88 tỷ USD) trong tháng 5 từ mức 6.03 tỷ AUD của tháng trước. Xuất khẩu tăng 2.8% nhờ quặng kim loại và khoáng sản, trong khi nhập khẩu tăng 3.9% nhờ nhu cầu nhiên liệu.

ETH duy trì đà giảm kéo dài từ đầu tháng 6.

ETHUSDT hiện giảm hơn 2.5% xuống dưới $3,210 lần đầu kể từ ngày 20/5.

Trước đó, ETH leo dốc sau thông tin SEC phê duyệt các quỹ ETF ETH giao ngay.

Chủ tịch Fed Chicago Goolsbee cho biết:

Chứng khoán Mỹ biến động trái chiều khi PMI dịch vụ ISM của Mỹ đã giảm 5 điểm xuống còn 48.8 vào tháng 6, yếu hơn nhiều so với tất cả các dự báo trong cuộc khảo sát của Bloomberg đối với các nhà kinh tế. Các con số này thể hiện sự đảo ngược đột ngột và rõ rệt so với tháng trước, khi chỉ số PMI dịch vụ của ISM đã tăng lên mức cao nhất trong chín tháng. Sự suy giảm trong tháng 6 của ngành dịch vụ cũng góp phần chứng minh nền kinh tế đang mất đà. Biên bản cuộc họp FOMC tháng 6 cho thấy các nhà hoạch định chính sách đánh giá tăng trưởng kinh tế Mỹ suy yếu trong bối cảnh có những tiến bộ trong con đường hướng tới mức lạm phát mục tiêu 2%. S&P500 tăng 0.51%, đóng cửa ở mức 5,537.02. Nasdaq Composite tăng 0.88%, đóng cửa ở mức 18,188.30, khi những tên tuổi công nghệ megacap như Tesla và Nvidia đều chạm mức đỉnh mọi thời đại mới trong phiên và đóng cửa ở mức kỷ lục. Dow Jones giảm 23.85 điểm, tương đương 0.06% xuống 39,308.00 do UnitedHealth giảm gần 1.7%.

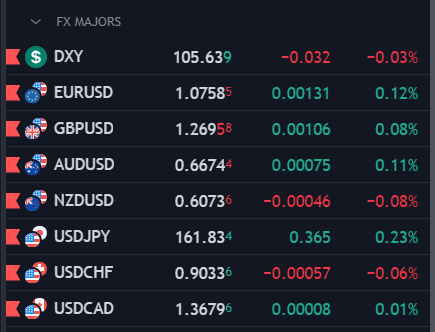

Trên thị trường FX, USD suy yếu khi một loạt dữ liệu kinh tế cho thấy tăng trưởng Mỹ mất đà, củng cố khả năng Fed hạ lãi suất. DXY giảm 0.32%, đóng cửa ở 105.33. AUD mạnh nhất, JPY yếu nhất trong nhóm tiền tệ chính. USDJPY giảm xuống dưới đường MA 100 giờ ở 161.27 sau công bố dữ liệu PMI ISM dịch vụ trước khi bật tăng trở lại vào cuối phiên lên 161.65. AUDUSD đạt mức đỉnh kể từ tháng 1 năm 2024 khi cặp tiền có lần đầu vượt mức 0.67134 kể từ tháng 5. Tuy nhiên, cũng giống như USDJPY, cặp tiền sau đó giảm trở lại 0.6705 khi đóng cửa.

Vàng tăng 25.75 USD lên 2,354.87 USD khi do đà giảm của USD và lợi suất trái phiếu chính phủ Mỹ. Lợi suất trái phiếu kỳ hạn 10 năm giảm 8.1 bps xuống 4.354%. Bitcoin giảm hơn 3% xuống dưới 60.000 USD. Dầu thô tăng vào thứ Tư do dự trữ dầu thô của Mỹ giảm mạnh báo hiệu nhu cầu tăng trước ngày nghỉ lễ 4/7. Dầu thô tăng 0.92 USD tương đương 1.11% lên 83.72 USD/ thùng.

Trong tối nay, đã có một loạt các dữ liệu lớn cho thấy thị trường lao động cùng với lạm phát hạ nhiệt tại Mỹ, củng cố kỳ vọng Fed cắt giảm lãi suất. Điều này đã giúp giá vàng, cổ phiếu, trái phiếu tăng mạnh.

Các chỉ số chứng khoán chính của Mỹ hầu hết đang tăng:

Lợi suất TPCP Mỹ giảm ở tất cả các kỳ hạn:

DXY giảm mạnh, hiện đang ở mức 105.200.

Triển vọng cắt giảm lãi suất đã hỗ trợ mạnh mẽ giá vàng, hiện tại vẫn đang ở trên mức 2,360 USD/ounce.

Giá dầu giảm sau khi thị trường hấp thụ dữ liệu tồn kho EIA của Mỹ, WTI hiện đang ở mức 83.00 USD/thùng.

Bitcoin giảm 3.06% xuống 60,138 USD.

Dữ liệu dự trữ dầu EIA hàng tuần cho thấy:

Giá dầu thô đã tăng cao hơn sau báo cáo và hiện giao dịch ở mức 83.00 USD.

Quan chức ECB Vasle cho biết:

Thị trường đang kỳ vọng sẽ ECB sẽ có thêm những đợt cắt giảm lãi suất từ bây giờ cho đến cuối năm.

PMI dịch vụ ISM của Mỹ tháng 6 giảm mạnh xuống 48.8, thấp hơn nhiều so với ước tính 52.5. Tháng trước, chỉ số này ở mức 53.8

Chỉ số hoạt động kinh doanh: 49.6, giảm mạnh so với 61.2 của tháng trước

Việc làm: 46.1 so với 47.1 của tháng trước

Đơn đặt hàng mới: 47.3 so với 54.1 của tháng trước

Giá phải trả: 56.3 so với 58.1 của tháng trước

Chỉ số PMI dịch vụ Mỹ của S&P Global cho tháng 6 là 55.3, cao một chút so với dự kiến 55.0

Chỉ số PMI tổng hợp của S&P Global cho tháng 6 54.8 so với 54.6 sơ bộ, tháng trước chỉ số này ở mức 54.5

HĐTL các chỉ số chứng khoán chính của Mỹ đang biến động trái chiều. S&P và NASDAQ sẽ mở cửa ở mức thấp hơn một chút. Chỉ số Dow Industrial Average tăng nhẹ:

Trên thị trường trái phiếu, lợi suất đang giảm và giao dịch gần mức thấp nhất trong ngày.

Các nhà hoạch định chính sách của ECB đang muốn đánh giá lại những ảnh hưởng và kết quả của các chính sách nới lỏng định lượng

Họ đang cân nhắc xem liệu có cần phải tiếp tục hoặc tăng cường các biện pháp nới lỏng tiền tệ khi lãi suất đang ở mức rất thấp hay không

Cuộc tranh luận dự kiến sẽ được tổ chức trong năm 2025

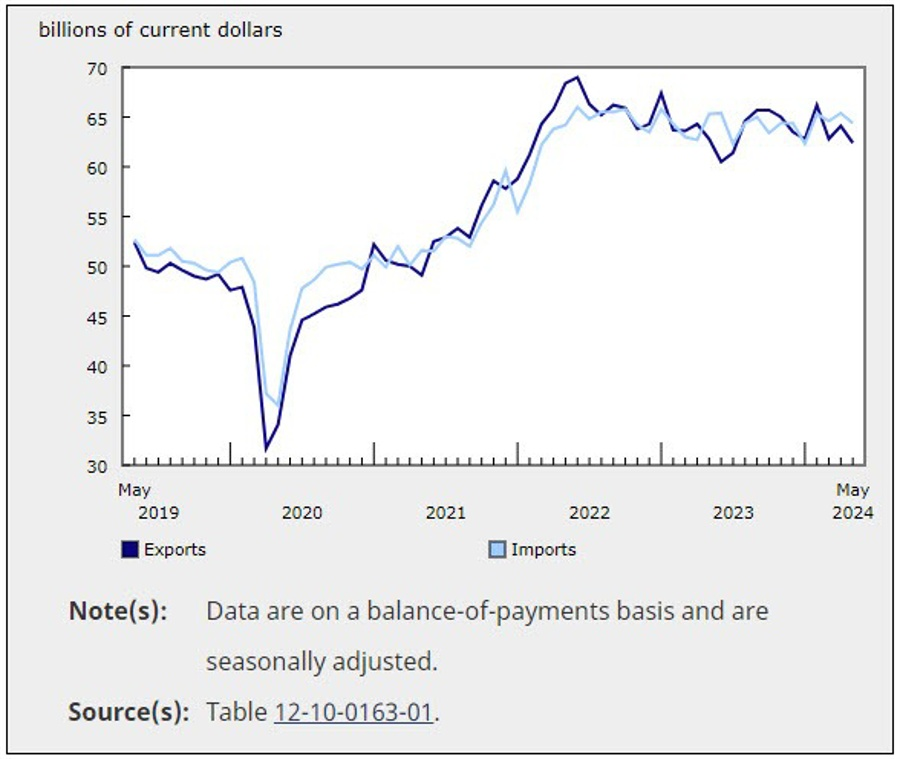

Thâm hụt thương mại của Canada trong tháng 5 là 1.93 tỷ CAD, nhiều hơn so với ước tính là 1.2 tỷ CAD. Nước này đã thâm hụt trong 3 tháng liên tiếp

Xuất khẩu: 62.45 tỷ CAD, thấp hơn so với 64.11 tỷ CAD của tháng trước

Nhập khẩu: 64.37 tỷ CAD, thấp hơn với 65.43 tỷ CAD của tháng trước

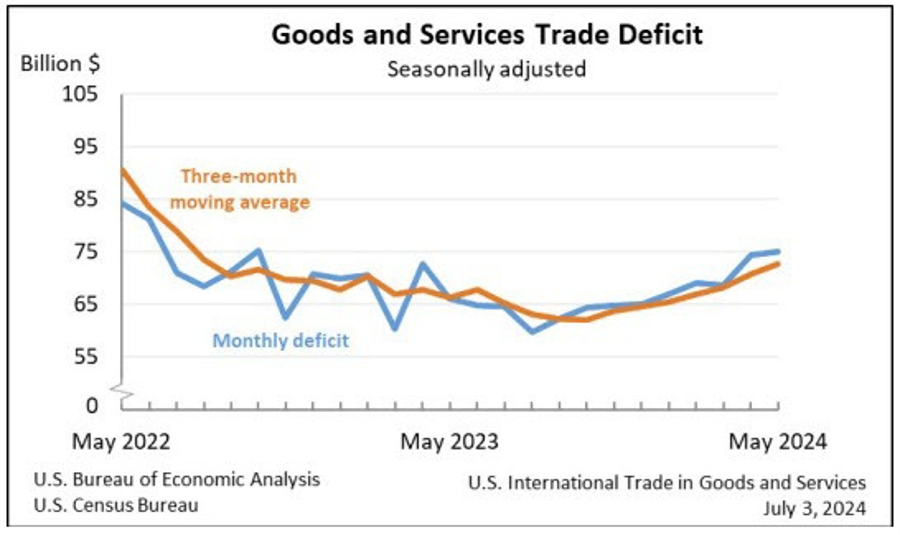

Thâm hụt thương mại quốc tế của Mỹ trong tháng 5 ở mức 75.1 tỷ USD, thấp hơn so với ước tính 76.2 tỷ USD.Tháng trước, nước này thâm hụt -74.6 tỷ USD

Thâm hụt thương mại của Mỹ đã tăng lên trong thời gian gần đây nhưng vẫn ít hơn so với mức của tháng 5/2022.

Chi tiết theo nhóm ngành:

Chi tiết theo quy mô doanh nghiệp:

Chi tiết theo từng ngành nghề:

Mức lương trung bình cho những người giữ việc làm trong tháng 6 tăng 4.9% so với cùng kỳ (Trước đó: 5.0%)

Đối với những người nhảy việc, mức lương tăng 7.7% so với mức 7.8% của tháng trước.

Kết quả này cho thấy thị trường lao động Mỹ có thể đang hạ nhiệt, mặc dù vẫn ở mức tăng trưởng ổn định.

Tin tức chính:

Thị trường:

Tiếp tục là một phiên giao dịch trầm lắng. USD/JPY tiếp tục được chú ý, mở rộng mức tăng và tiến gần hơn đến mốc 162.00. Bản thân đồng USD vẫn đi ngang trong phiên

Không có bất kỳ tin tức nào quan trọng, với tin nổi bật duy nhất có lẽ là Nhật Bản được cho là đang tìm cách phát hành một loại trái phiếu mới với lãi suất thả nổi. Nhưng điều này sẽ không xảy ra trong một sớm một chiều.

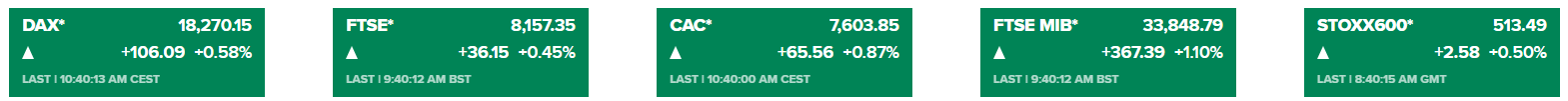

Chứng khoán châu Âu đang phục hồi mạnh mẽ trong hôm nay, tiếp nối đà tăng điểm trên Phố Wall vào hôm qua. Tuy nhiên, HĐTL chứng khoán Mỹ lại không có diễn biến nào nổi bật. Trong khi đó, thị trường trái phiếu cũng không mang đến nhiều thông tin để phân tích.

Bây giờ là đến lượt báo cáo việc làm ADP của Hoa Kỳ để xem điều đó sẽ khiến thị trường phản ứng như thế nào trước kỳ nghỉ lễ vào ngày mai.

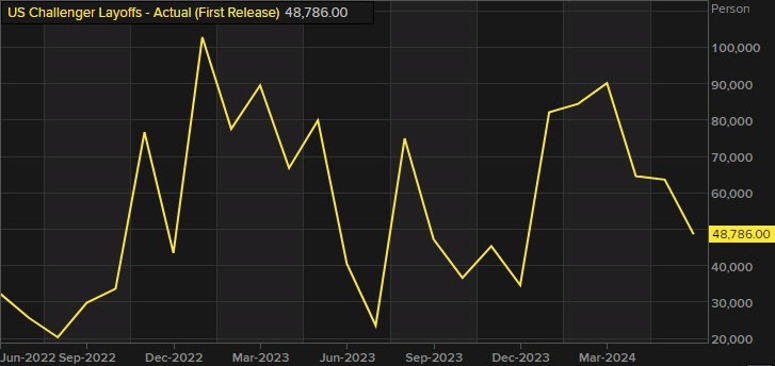

Con số này thấp hơn đáng kể so với mức 63,820 việc làm bị cắt giảm trong tháng 5, cho thấy thị trường lao động có thể đang dần ổn định.

Tuy nhiên, mức tăng so với cùng kỳ năm ngoái vẫn cho thấy một số dấu hiệu đáng lo ngại về sức khỏe của nền kinh tế.

Đơn xin vay thế chấp đã giảm trong tuần qua với cả hoạt động mua nhà và tái cấp vốn đều suy yếu khi lãi suất trung bình của các khoản vay mua nhà phổ biến nhất ở Mỹ tăng trở lại trên mốc 7%.

Chủ tịch Fed Jerome Powell đã có phát biểu ngày hôm qua tại diễn đàn ECB rằng sức mạnh hiện tại của nền kinh tế và thị trường lao động Hoa Kỳ khiến Fed cần phải dành thêm thời gian đối với vấn đề cắt giảm lãi suất. Nhà phân tích Paul Donovan của UBS lưu ý rằng, "cần thêm thời gian" đồng nghĩa với việc thắt chặt chính sách hơn nữa:

Kit Juckes, chuyên viên chiến lược ngoại hối của Societe Generale, lưu ý rằng hai chỉ số kinh tế của Hoa Kỳ được theo dõi nhiều nhất đang cho thấy xu hướng suy yếu đều đặn:

Giám đốc quản lý tài sản của Galaxy Digital, Steve Kurz, tự tin rằng các quỹ ETF Ethereum sẽ được phê duyệt trong tháng Bảy này. "Chúng tôi đã thực hiện việc này trong nhiều tháng nay và các sản phẩm ETF Bitcoin hay Ethereum về cơ bản là tương tự nhau về quy trình hệ thống" anh cho biết thêm.

Galaxy Digital là một trong tám nhà quản lý tài sản nộp đơn phê duyệt ETF Ethereum giao ngay và đang được SEC phê duyệt

Tám nhà phát triển, bao gồm BlackRock, Fidelity, 21Shares, Grayscale, Franklin Templeton, VanEck, iShares và Galaxy / Invesco, đã được bật đèn xanh để niêm yết chứng khoán của họ trên các sàn giao dịch tương ứng. Tuy vậy, họ vẫn cần bộ hồ sơ S-1 được phê duyệt để các ETF Ethereum được giao dịch trực tiếp.

Ước tính của Kurz phần lớn phù hợp với ước tính của các nhà phân tích ETF khác. Vào ngày 28 tháng 6, nhà phân tích ETF của Bloomberg, Eric Balchunas, đã lùi ước tính của mình sang giữa và cuối tháng Bảy sau khi SEC mất "thêm thời gian" để trả lời thủ tục giấy tờ S-1 của họ.

Một báo cáo của Bloomberg vào ngày 2 tháng 7, đã hỗ trợ cho thông tin này khi nói rằng các quỹ đã được gia hạn đến ngày 8 tháng 7 để gửi lại giấy tờ đã được cập nhật để giải quyết một số vấn đề nhỏ. Ngoài ra, còn có thể có một vòng nộp đơn bổ sung.

Trong một báo cáo nghiên cứu ngày 2 tháng 7, K33 Research gợi ý rằng các ETF Ethereum sẽ là "con gà đẻ trứng vàng" cho nhà đầu tư và thậm chí có thể có hiệu suất vượt trội hơn so với ETF Bitcoin trong những tuần đầu tiên ra mắt. Ngoài ra, dòng vốn đổ vào các quỹ có thể sẽ hỗ trợ giá ETH.

19h15 tối này, dữ liệu thay đổi Việc làm ADP sẽ được công bố. Dữ liệu này thường được công bố hai ngày trước báo cáo NFP nên thường được coi là chỉ báo nhanh cho thị trường. Dữ liệu thay đổi việc làm tích cực trong khu vực tư nhân có thể sẽ dẫn đến một báo cáo NFP khả quan sau đó. Hãy cùng điểm qua một vài thông tin trước khi dữ liệu này được công bố:

Báo cáo Việc làm của ADP và Fed

Fed có hai nhiệm vụ chính: ổn định giá cả và toàn dụng nhân công. Trong đó, toàn dụng nhân công là mức việc làm tối đa nền kinh tế có thể duy trì mà không tạo ra lạm phát không mong muốn.

Sức ép lạm phát đã suy yếu một cách bền vững sau khi đạt đỉnh cao nhất trong nhiều thập kỷ sau đại dịch, nhưng thị trường lao động vẫn khá tiêu cực, làm tăng nguy cơ khiến lạm phát trở lại.

NHTW này đã họp vào đầu tháng 6 và Chủ tịch Jerome Powell cho biết dữ liệu đã không mang lại cho họ đủ sự tự tin để bắt đầu cắt giảm lãi suất: "Khi tình trạng thắt chặt của thị trường lao động đã giảm bớt và lạm phát đã suy yếu trong năm qua, rủi ro không đạt được các mục tiêu về tỷ lệ thất nghiệp và lạm phát đã suy yếu. Nền kinh tế của chúng ta đã đạt được tiến bộ đáng kể đối với cả hai mục tiêu chính và quan trọng nhất". Tuy nhiên, Powell và các cộng sự vẫn thận trọng đối với lộ trình lãi suất, khiến cho thị trường hiện đang kỳ vọng mức cắt giảm 0.25% trong năm nay.

Vì vậy, dữ liệu ADP và NFP khả quan trong tuần này sẽ càng trì hoãn khả năng cắt giảm lãi suất và động lực cho đồng bạc xanh.

Báo cáo ADP được dự báo ra sao?

Báo cáo thay đổi Việc làm của ADP sẽ được công bố vào tối nay. Dữ liệu này được dự báo ở mức 160,000 trong tháng 6. Nói chung, một báo cáo tốt hơn mong đợi sẽ hỗ trợ cho đà tăng của đồng USD, trong khi một báo cáo gây thất vọng sẽ góp phần khiến chỉ số DXY suy yếu

Trước đó, Hoa Kỳ sẽ công bố báo cáo Cắt giảm Việc làm của Challenger, cung cấp thông tin về số lượng nhân viên bị sa thải của các doanh nghiệp theo ngành và khu vực. Con số này khó có thể ảnh hưởng trực tiếp đến chỉ số DXY nhưng sẽ góp phần tác động vào báo cáo ADP.

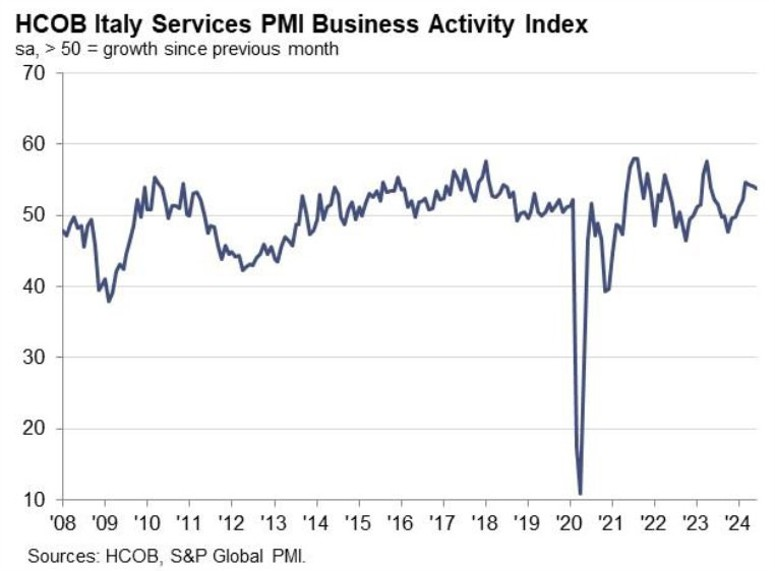

Lịch kinh tế đầu phiên Âu hôm nay xoay quanh loạt báo cáo PMI dịch vụ tháng 6 tại Eurozone. Trong khi lĩnh vực sản xuất suy yếu đáng kể trong tháng 6, tăng trưởng hoạt động dịch vụ vẫn tiếp tục mạnh mẽ tương tự tháng 5. Xem xét dữ liệu chính thức tăng nhẹ so với báo cáo sơ bộ, nhiều khả năng là các nhà cung cấp dịch vụ sẽ vẫn là động lực quan trọng duy trì tăng trưởng kinh tế chung ở mức tích cực tại Khu vực đồng Euro trong suốt phần còn lại của năm.

EUR/USD có nhịp hồi khoảng 20pip trong ngày từ 1.0740 lên 1.0760 sau công bố dữ liệu. Trong khi đó, USD giảm nhẹ trên diện rộng, ngoại trừ với NZD và JPY.

Ngoài ra, các nguồn tin cho biết, trái phiếu mới sẽ có kỳ hạn ngắn và lãi suất thả nổi và sẽ tăng theo lãi suất thị trường. Lãi suất thả nổi sẽ giúp giảm thiểu tổn thất cho nhà đầu tư trong trường hợp BoJ tăng lãi suất, qua đó giữ cho trái phiếu là kênh đầu tư hấp dẫn đối với các ngân hàng.

Chính phủ đang lên kế hoạch phát hành trái phiếu kỳ hạn 2 và 5 năm từ năm 2026. Các chi tiết như kỳ hạn trái phiếu, khối lượng phát hành và tần suất điều chỉnh lãi suất thả nổi sẽ được quyết định sau khi thảo luận với các nhà đầu tư tư nhân.

USD/JPY không có phản ứng đáng kể với thông tin này.

Tại các thị trường khác:

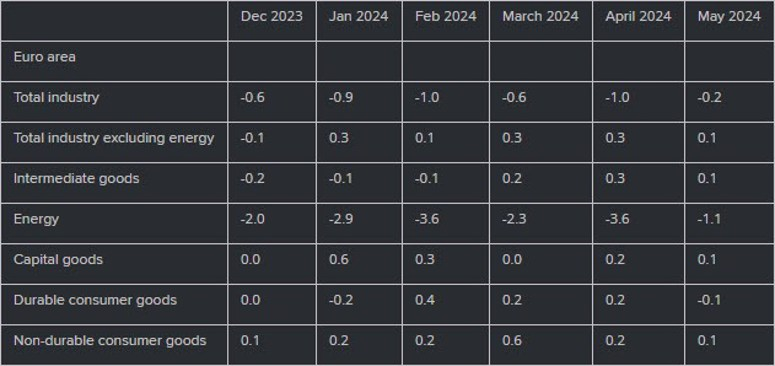

Nếu loại bỏ giá năng lượng khỏi công thức tính PPI, giá sản xuất thực tế đã tăng 0.1% vào tháng 5. Sau đây là bảng phân tích thành phần giá sản xuất trong tháng:

Chứng khoán châu Âu tăng điểm đầu phiên thứ Tư dù tâm lý các nhà đầu tư vẫn căng thẳng trước thềm hai cuộc bầu cử quan trọng. Thị trường đang chuẩn bị cho 2 cuộc bầu cử Quốc hội, với Vương quốc Anh và Pháp lần lượt vào thứ Năm và Chủ Nhật.

Các cuộc khảo sát cho thấy Đảng Lao động trung tả đối lập của Vương quốc Anh sẽ giành chiến thắng, một kết quả mà các nhà phân tích cho rằng sẽ được thị trường nhìn nhận tích cực, trong khi tình hình bầu cử ở Pháp đang không rõ ràng và có nhiều yếu tố trái chiều gây khó khăn cho việc dự đoán.

Bộ Tài chính Nhật Bản được cho là đang lên kế hoạch cho ra mắt một loại trái phiếu với lãi suất thả nổi mới trên thị trường nhằm giúp các nhà đầu tư giảm thiểu rủi ro từ việc lợi suất TPCP Nhật Bản (JBG) tăng trong bối cảnh các nhà hoạch định chính sách chuẩn bị cho chu kỳ tăng lãi suất trở lại của BoJ.

Việc BoJ thu hẹp lượng mua vào JBG và tăng lãi suất sẽ làm giảm giá trái phiếu và thúc đẩy lợi suất cao hơn. Vì vậy, loại trái phiếu mới được tung ra thị trường được cho là sẽ có kỳ hạn ngắn, với lãi suất thả nổi dựa trên lãi suất thị trường.

Đây là những nỗ lực của BoJ nhằm tăng sức hấp dẫn của JBG với các nhà đầu tư khi Ngân hàng này quyết định tăng lãi suất trong tương lai. Dự kiến, kế hoạch phát hành loại trái phiếu này sẽ được triển khai vào năm 2026 với hai kỳ hạn chính là 2 và 5 năm.

Dữ liệu của cả ngành dịch vụ và chỉ số toàn phần đều chạm đáy 3 tháng, một lần nữa khẳng định sự chậm lại của nền kinh tế vào cuối quý II. Nhu cầu tiêu thụ hàng hóa và dịch vụ của khu vực đồng Euro đã giảm lần đầu tiên kể từ tháng 2. Tuy nhiên, tin tốt là nhìn chung áp lực giá cả được dự báo sẽ hạ nhiệt, dù vẫn cao hơn mức được ghi nhận trước đại dịch. Nhìn vào hiệu suất của các thành phần dịch vụ, tăng trưởng của nền kinh tế Đức được dự báo sẽ chậm lại nhiều hơn vào tháng 6, nhưng sẽ dần phục hồi vào tháng 7 trong bối cảnh diễn ra mùa giải Euro 2024.

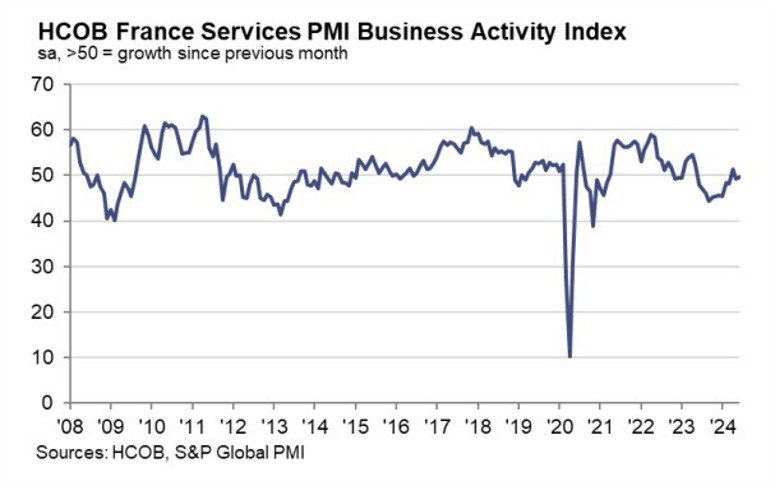

Ngành dịch vụ Pháp thu hẹp vừa phải trong tháng 6, mặc dù ghi nhận sự cải thiện so với tháng 5 do lượng đơn đặt hàng mới chạm mức thấp nhất kể từ tháng 1 đã làm ảnh hưởng đến tổng sản lượng. Bên cạnh đó, lo ngại về Bầu cử sớm tại Pháp cũng dịu đi trong tuần, cùng với niềm tin của doanh nghiệp và tăng trưởng việc làm có sự hạ nhiệt trong tháng.

Những điểm chính từ báo cáo:

Vào đầu phiên Âu hôm nay, vàng ghi nhận lực mua mạnh khiến giá tăng vọt gần $15 lên gần $2345/oz.

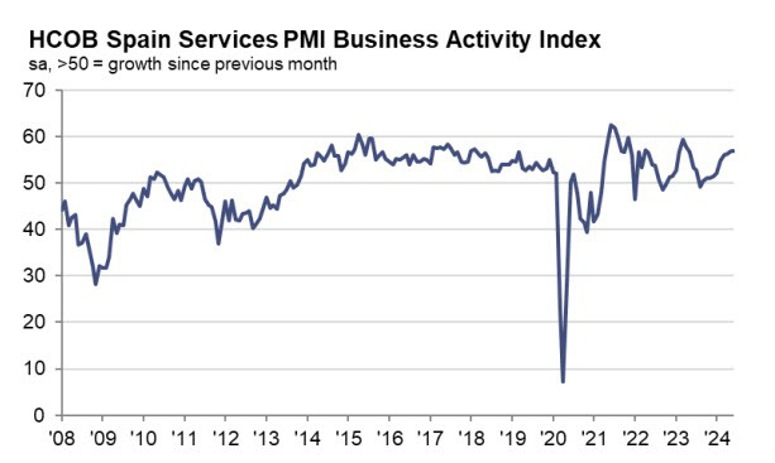

Chỉ số PMI tháng 6 chỉ giảm nhẹ so với đỉnh 13 tháng - được ghi nhận trong tháng 5 vừa qua. ĐIều này tiếp tục khẳng định sự mạnh mẽ trong lĩnh vực dịch vụ của Tây Ban Nha. Xu hướng giá cả vẫn mạnh và điều này đang là tin xấu với ECB về mặt lạm phát.