Vàng chạm đáy trong phiên!!!

Khẩu vị rủi ro được cải thiện khi một số quan chức cấp cao tiết lộ rằng Tổng thống Nga Putin sẽ đồng ý bất kỳ thoả thuận nào của Trump nhằm giải quyết xung đột, Reuters đưa tin.

Khẩu vị rủi ro được cải thiện khi một số quan chức cấp cao tiết lộ rằng Tổng thống Nga Putin sẽ đồng ý bất kỳ thoả thuận nào của Trump nhằm giải quyết xung đột, Reuters đưa tin.

Thống đốc Bailey cũng đang có buổi họp báo sau cuộc họp BoE:

Có vẻ như ông Bailey đã rất lo ngại về lạm phát, và đây cũng là lý do BoE tăng lãi suất bất chấp tình hình khó đoán của chủng Omicron.

Sau cuộc họp ECB, chủ tịch Lagarde đang có một số bình luận với báo giới:

Dự báo tăng trưởng GDP đã được điều chỉnh như sau:

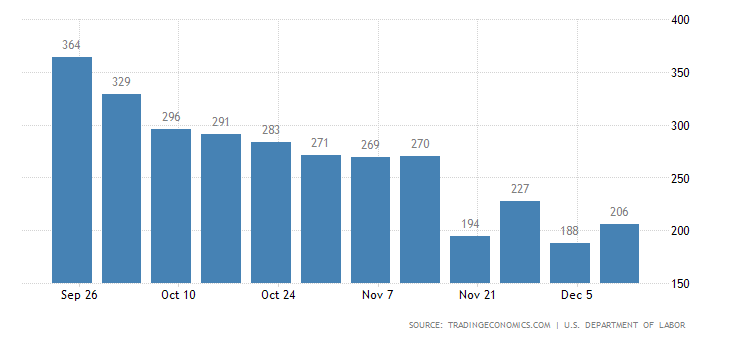

Trong tuần trước, Mỹ ghi nhận thêm 206 nghìn đơn xin trợ cấp thất nghiệp lần đầu, vượt dự báo ban đầu là 195 nghìn. Đồng đô la tiếp tục suy yếu sau tin này. Chỉ số DXY giảm về mức 95.97 điểm, tuy nhiên phần lớn là do kết quả của các cuộc họp chính sách ECB và BoE.

Như vậy, hai NHTW đã đưa ra quyết định chính sách. Trong khi BoE gây bất ngờ với việc tăng lãi suất, ECB cũng công bố tăng QE theo chương trình APP sau khi PEPP kết thúc. Hiện tại, EUR và GBP đều đang tăng lần lượt 0.5% và 0.85%. Ngoài ra, AUD và NZD cũng đang mạnh lên rất nhiều, tăng lần lượt 0.74% và 0.65%.

Thị trường chứng khoán châu Âu đều đang cực kỳ khởi sắc. Chỉ số DAX của Đức tăng 1.52%, còn chỉ số FTSE của Anh cũng đang tăng gần 1%. Các HĐTL chỉ số chứng khoán Mỹ cũng đang tăng trước phiên giao dịch hôm nay. HĐTL Dow Jones và S&P 500 tăng 0.6%, HĐTL Nasdaq tăng 0.47%.

Vàng cũng đang hưởng lợi từ việc USD suy yếu, hiện tăng 0.66% lên 1,788.

ECB không có thay đổi gì khi giữ lãi suất tái cấp vốn, lãi suất cho vay cận biên và lãi suất cơ sở tiền gửi lần lượt ở mức 0, 0.25% và -0.5%. Quyết định này cũng là kỳ vọng ban đầu của thị trường.

Chương trình mua tài sản khẩn cấp (PEPP) sẽ kết thúc vào tháng Ba như đã được dự báo từ trước, còn chương trình mua tài sản APP sẽ được đẩy mạnh. Hiện tại, APP sẽ tiếp tục mua 20 tỷ EUR trái phiếu mỗi tháng, trong quý 2 sẽ tăng lên 40 tỷ, rồi giảm xuống 30 tỷ trong quý 3.

Ngân hàng Norges đã quyết định tăng tỷ lệ lãi suất lên 0.50% tại cuộc họp hôm nay. Đồng Krone có vẻ hấp dẫn và các nhà phân tích tại ING kỳ vọng tỷ giá EUR/NOK sẽ giảm xuống dưới mức 10.00 trong năm mới.

Ngân hàng Norges vẫn là nhân tố tăng giá đối với NOK

“Ngân hàng đã giữ nguyên dự báo lãi suất của mình không thay đổi so với tháng 9 và cho lãi suất cơ bản cho năm 2024. Lãi suất được dự báo ở mức 1.75% (từ 0.5% hiện nay) và các nhà hoạch định chính sách dự kiến ba đợt tăng lãi suất trong năm tới, với dự kiến đầu tiên vào tháng Ba. ”

“Sự lan rộng của Omicron và những tác động tiềm tàng đối với nền kinh tế toàn cầu và thị trường năng lượng sẽ tạo ra một giai đoạn đầy thách thức đối với NOK trong những tuần tới. Nhưng quan điểm cho rằng Ngân hàng Norges vẫn đang xem xét về các rủi ro mới liên quan đến đồng tiền và vẫn sẽ đi đúng hướng trong chu kỳ thắt chặt năm 2022. Điều này khả năng giữ cho NOK trở thành một đồng tiền hấp dẫn trong thời kỳ tâm lý rủi ro hạ xuống.”

“Chúng tôi kỳ vọng EUR/NOK sẽ giảm xuống dưới 10.00 trong năm mới và đặt mục tiêu 9.60 cho quý 4/2022.”

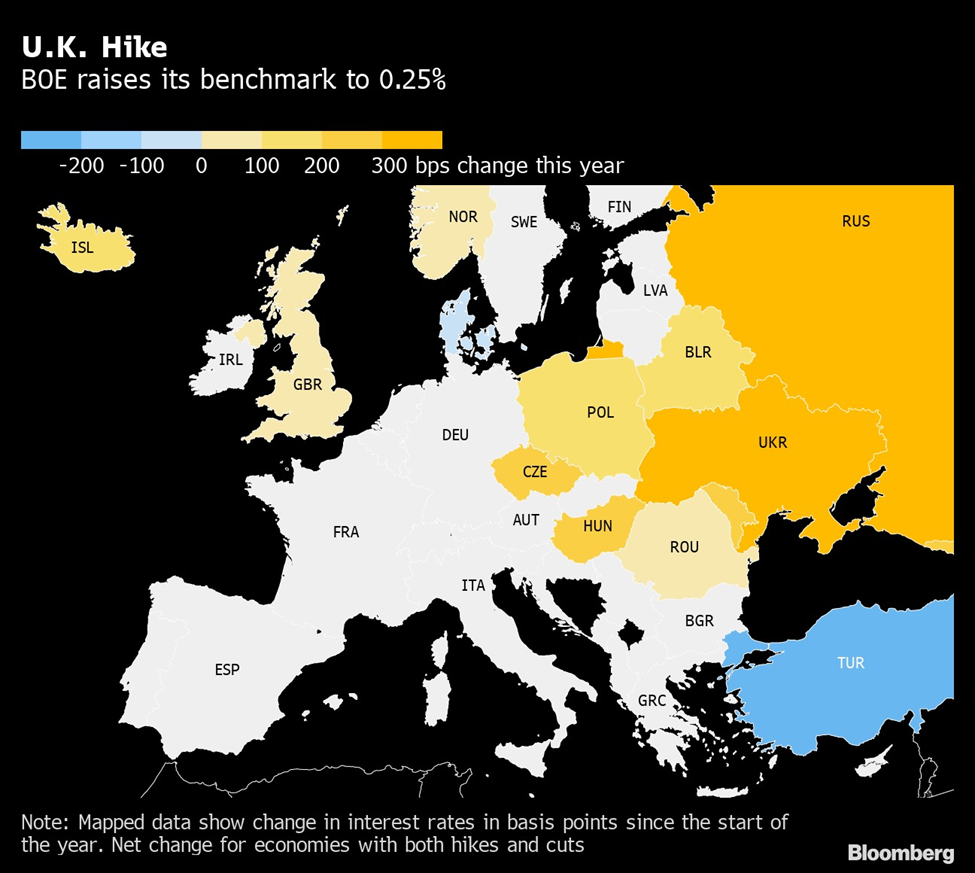

Ngân hàng Trung ương Anh đã thông báo sẽtăng lãi suất chuẩn lên 15 điểm phần trăm ở mức 0.25%. Ủy ban Chính sách Tiền tệ đã bỏ phiếu 8-1 ủng hộ việc tăng lãi suất.

Silvana Tenreyro là người bất đồng chính kiến duy nhất bỏ phiếu chống lại việc tăng lãi suất.

Trước cuộc họp, các thị trường đã định giá khoảng 60% cơ hội tăng, với tỷ lệ dự đoạn này tăng sau khi báo cáo Lạm phát giá tiêu dùng tháng 11 của Vương quốc Anh mạnh hơn dự kiến.

Phản ứng thị trường

Tỷ giá GBP/USD tăng mạnh từ khoảng 1.3280 lên mức 1.3350, nơi hiện giao dịch cao hơn trong ngày hơn 0.74%. Tỷ giá EUR/GBP giảm nhẹ từ mức trên 0.8500 xuống 0.8460, thấp hơn trong ngày khoảng 0.5%.

Ngân hàng Trung ương Cộng hòa Thổ Nhĩ Kỳ (CBRT) hôm thứ Năm thông báo rằng họ đã hạ lãi suất chính sách 100 điểm cơ bản từ 15% xuống 14%. Quyết định này phù hợp với kỳ vọng của thị trường.

Với phản ứng ban đầu của thị trường, USD/TRY đã đạt mức cao kỷ lục mới là 15.67 trước khi thoái lui. Hiện tại, cặp tiền đang giao động ở mức 15.348 tăng 3.81% so với ngày hôm qua.

Những điều quan trọng trong tuyên bố chính sách:

"Sẽ tuân theo các quyết định cắt giảm lãi suất vào quý 1 năm 2022."

"Sẽ theo dõi kết quả của việc cắt giảm lãi suất trong Q1."

"Tất cả các khía cạnh của khung chính sách sẽ được đánh giá lại để tạo nền tảng cho sự ổn định giá cả bền vững."

"Khoảng trống do các yếu tố lạm phát nguồn cung để lại đã qua."

"Sự ổn định về mặt bằng giá chung sẽ thúc đẩy sự ổn định kinh tế vĩ mô và ổn định tài chính."

"Điều này sẽ tạo ra một nền tảng khả thi để đầu tư, sản xuất và việc làm tiếp tục phát triển một cách lành mạnh và bền vững."

Ngân hàng Trung ương Thụy Sĩ (SNB) ghét đồng Franc trở nên mạnh mẽ.

Thomas Jordan, Chủ tịch của Ngân hàng Trung ương Thụy Sĩ chia sẻ:

"Vì Thụy Sĩ có nền kinh tế xuất khẩu lớn, nên CHF mạnh làm cho hàng hóa của Thụy Sĩ trở nên kém cạnh tranh hơn".

Hiển nhiên, SNB muốn làm suy yếu CHF. Hỗ trợ hàng tháng quan trọng hiện đang nằm dưới mức giá, nhưng động lượng đang tăng lên hàng ngày, cố gắng tạo ra một dao động gia tăng ngắn hạn

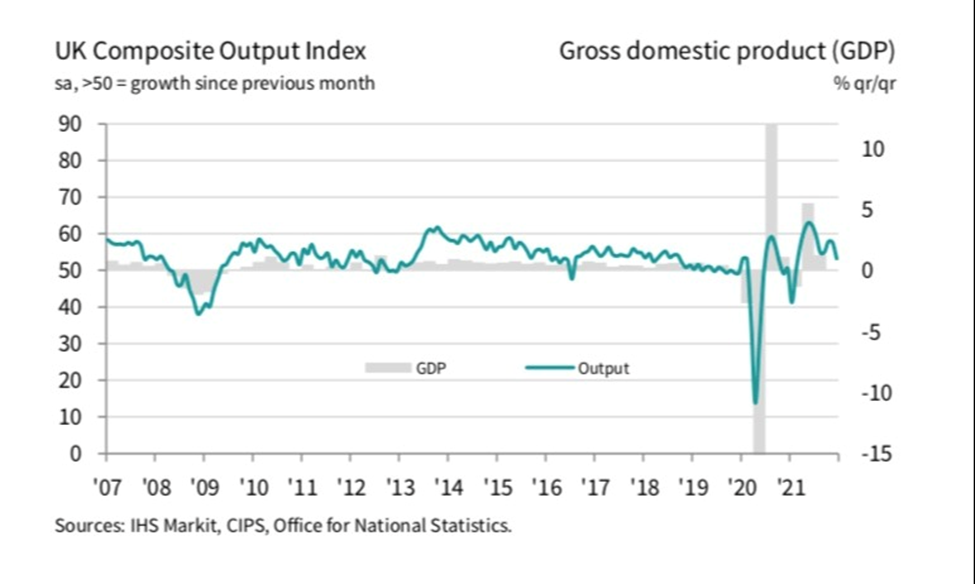

• Chỉ số PMI sản xuất trong tháng 12 của Vương quốc Anh là 57.6, phù hợp với dự báo, tuy nhiên thấp hơn so với tháng trước là 58.1.

• Chỉ số dịch vụ chỉ đạt 53.2, thấp hơn nhiều so với dự kiến tịa 57.0.

• Chỉ số tổng hợp cũng chịu ảnh hưởng tương tự với 53.2 so với 56.4 dự kiến.

Các hạn chế đi lại nghiêm ngặt, cũng như ít tương tác do đại dịch COVID, đang tấn công mảng dịch vụ ở Anh. Chỉ số Sản xuất đứng vững, nhưng với các trường hợp COVID tăng mạnh, điều này có vẻ khó khăn đối với Vương quốc Anh.

Báo cáo sơ bộ từ Markit cho thấy lĩnh vực sản xuất của Đức đã đẩy nhanh tốc độ mở rộng vào tháng 12. Bằng chứng là chỉ số PMI sản xuất tại Đức đạt 57.9 trong tháng này so với dự kiến là 56.8, đạt mức cao nhất trong ba tháng trở lại đây.

Phó Giám đốc Kinh tế tại IHS Markit cho rằng: "Sự phục hồi kinh tế của Đức đã gặp trở ngại trong tháng 12 do sự bùng phát trở lại của đại dịch. Tuy nhiên, bất chấp con số hơi ảm đạm, có một số kết quả tích cực hơn từ cuộc khảo sát vào tháng 12, bao gồm sự gia tăng trong tăng trưởng sản xuất và niềm tin kinh doanh phục hồi".

Phản ứng với điều này, cùng với tâm lý hậu Fed, EUR/USD đã bật tăng 0.18% và hiện giao dịch quanh mốc 1.1300.

SNB đã không điều chỉnh chính sách tiền tệ của mình vào tháng 12, duy trì lãi suất tiền gửi ổn định ở mức -0.75% trong khi giữ nguyên lãi suất mục tiêu Libor 3 tháng trong khoảng từ -1.25% đến -0.25% như dự kiến .

SNB phát biểu rằng:

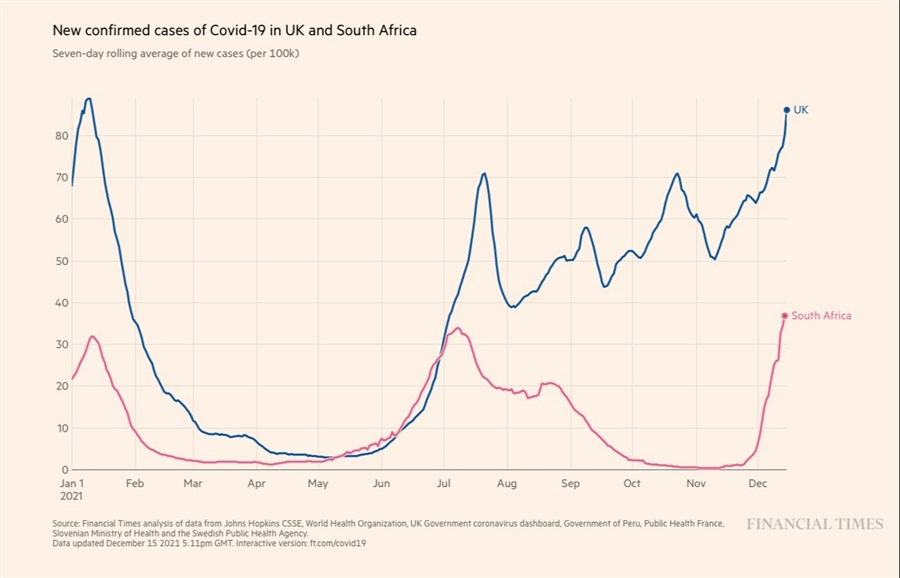

Các trường hợp ở Nam Phi và Vương quốc Anh gửi tín hiệu đáng ngại, có rất nhiều điều khủng khiếp xung quanh biến thể mới này mặc dù những báo cáo cho rằng số ca tử vong là số ít.

Sự lây lan của biến thể Omicron dường như là không thể tránh khỏi. Các báo cáo cho rằng nó có khả năng truyền nhiễm cao hơn tới 4 lần so với biến thể Delta và các trường hợp mắc đang tăng gấp đôi cứ sau 2 ngày.

Điều này một lần nữa là mối lo ngại lớn đối với sự đứt gãy chuỗi cung ứng có thể xảy ra, mặc dù độc dược của biến thể này chưa xác định rõ ràng.

Dữ liệu đầu tuần này cho thấy lạm phát giá tiêu dùng tăng cao hơn dự kiến và chạm mức cao nhất trong 10 năm là 5.1% vào tháng 11. Tiền lương và lượng việc làm tăng cũng là những yếu tố mà Babk phải quan tâm đến ngày nay.

Trước khi có dữ liệu CPI, tỷ lệ đặt cược vào việc tăng lãi suất BoE đã giảm xuống do các ca nhiễm Covid tăng nhanh chóng và các biện pháp giãn cách được áp dụng.

Ngày 3 tháng 12, thành viên chủ chốt của MPC, Michael Saunders, một trong hai thành viên trong số chín thành viên của Ủy ban Chính sách Tiền tệ BoE, đã bỏ phiếu để tăng lãi suất Ngân hàng lên 0.25% vào tháng 11, cho biết "chúng ta nên chờ thêm thông tin xác nhận về tác động của Omicron"

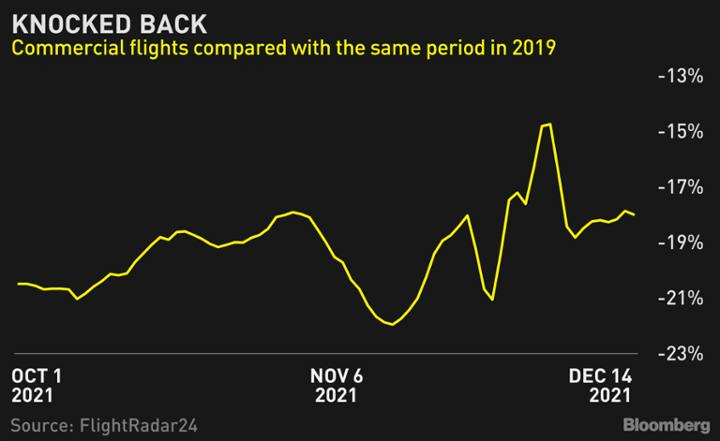

Biến thể Omicron lại một lần nữa khiến ngành hàng không "hạ cánh ở mặt đất". Các chuyến bay thương mại đã quay trở lại mức 15% so với số liệu những ngày đầu tháng 12 năm 2019, theo FlightRadar24. Nhưng sau nhiều hạn chế đi lại, con số đã trở lại quanh mức 18% so với mức được thấy vào năm 2019. Trong khi đó, IEA cắt giảm dự báo nhu cầu nhiên liệu máy bay trong quý đầu tiên của năm 2022 với gần 600.000 thùng/ngày vào thứ Ba - dự kiến sẽ có sự sụt giảm mạnh hơn về số liệu các chuyến bay so với những gì quan sát được từ dữ liệu.

Đồng USD đang tăng giá khá ổn định khi chỉ số DXY tăng 0.09% lên 96.411.

ECB và BOE đang tổ chức một cuộc họp. Các chuyên gia dự kiến ECB sẽ tăng cường chương trình mua trái phiếu khẩn cấp thêm 15 tỷ euro mỗi tháng trong quý đầu tiên của năm tới, họ có thể sẽ không công bố con số chính xác do lo ngại về virus. Trong khi đó, quyết định của BOE là một đòn chí mạng cho cuộc họp thứ hai liên tiếp. Trong khi dữ liệu cho thấy sự tăng trưởng, sự không ổn định về tình hình Covid đang tạm thời kìm hãm mọi thứ lại.

Số ca nhiễm hằng ngày được ghi nhận đã đạt kỷ lục mới ở Nam Phi và Vương quốc Anh.

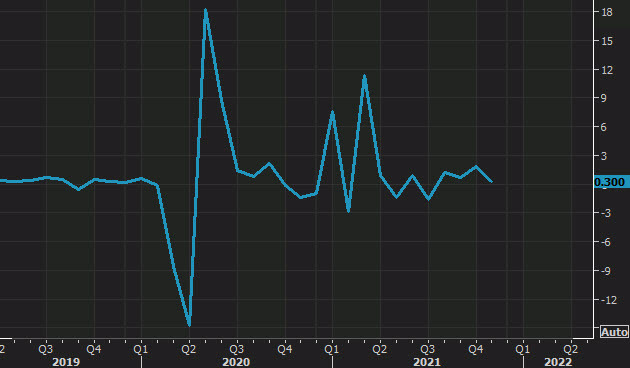

Chứng khoán Mỹ bật tăng khi nhà đầu tư kỳ vọng Fed sẽ chống lại giá cả tăng cao một cách hiệu quả mà không làm cản trở tăng trưởng kinh tế. Thị trường tiền tệ định giá mức tăng ba phần tư điểm phần trăm của lãi suất vào cuối năm 2022 theo tín hiệu của các quan chức. Các dự báo mới cũng cho thấy các nhà hoạch định chính sách sẽ có thêm 3 đợt tăng lãi suất nữa vào năm 2023 và thêm 2 đợt nữa vào năm 2024. Fed sẽ tăng gấp đôi tốc độ mà họ thu hẹp QE lên 30 tỷ đô la một tháng, đưa cơ quan này đi đúng hướng để kết thúc chương trình vào đầu năm 2022, thay vì vào giữa năm như kế hoạch ban đầu.

Giá dầu thô WTI tăng 1.2% lên $71.58/thùng

Giá vàng tăng 0.4% lên $1.777/ounce

Trên thị trường tiền tệ, đồng USD kết thúc phiên với đà giảm khi chỉ số DXY giảm 0.2% xuống 96.34.

Trong tuần trước, trữ dầu tại Mỹ giảm 4.584 triệu thùng, gấp đôi kỳ vọng ban đầu là 2.082 triệu thùng. Đây cũng là mức giảm rất mạnh so với con số của tuần trước nữa là 240 nghìn thùng. Ngoài ra, trữ xăng cũng giảm 719 nghìn thùng, trong khi đó kỳ vọng là tăng 1.6 triệu thùng.

Dầu hiện vẫn chưa có nhiều biến động sau tin này, hiện giảm nhẹ xuống $70/thùng.

Theo Deutsche Bank, lạm phát cao nhưng giá vàng không tăng là một tín hiệu không tốt với vàng, và có vẻ như vàng sẽ không có một năm 2022 êm đềm. Deutsche Bank dự báo vàng sẽ chốt năm 2022 ở mức 1,750. Trước đó, Credit Suisse cũng nhận định vàng sẽ suy yếu trước sức mạnh của đồng đô la, và nếu phá 1,759 có thể hướng tới kiểm tra 1,691. Và phá 1,691 có thể đưa vàng xuống dưới vùng 1,561.

Các chỉ số chứng khoán Mỹ hôm nay đang mở cửa khá trầm lắng khi giới đầu tư chờ đợi kết quả của cuộc họp Fed, khi Fed được kỳ vọng sẽ hawkish hơn, đẩy nhanh tốc độ thắt chặt và tăng triển vọng nâng lãi suất. Chỉ số Dow Jones giảm 0.28%, chỉ số S&P 500 chưa có nhiều thay đổi và chỉ số Nasdaq giảm 0.05%.

Sau báo cáo doanh số bán lẻ Mỹ và CPI Canada, thị trường tiền tệ vẫn chưa có nhiều biến động khi cuộc họp Fed vẫn đang là tâm điểm. Chỉ số DXY gần như không đổi trong ngày. Đa phần các đồng tiền đều biến động nhẹ, trừ một số đồng high-beta:

Vàng giảm 0.2% xuống 1,766. Dầu giảm 0.4% xuống $70/thùng.

Nhìn chung, hai tin CPI Canada và doanh số bán lẻ Mỹ không có quá nhiều ảnh hưởng khi tâm điểm chính của phiên Mỹ vẫn là cuộc họp FOMC. Chỉ số DXY tiếp tục biến động quanh 96.5 điểm. AUD đang là đồng tiền mạnh nhất phiên khi tăng gần 0.6%. CAD tiếp tục ở quanh mức giảm 0.17% so với USD. Dầu đã hồi phục lại đôi chút và lấy lại mốc $70.

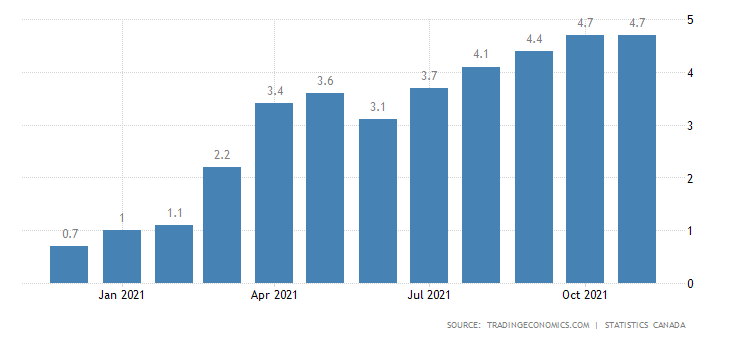

Trong tháng Mười Một, CPI tại Canada tăng 4.7% YoY (0.3% MoM), đúng với kỳ vọng ban đầu. CPI lõi cũng đã tăng 3.6% YoY (0.2% MoM). Đây vẫn là mức cao nhất trong gần 2 thập kỷ.

Hiện tại, CAD đang giảm 0.2% so với USD.

Trong tháng Mười Một, doanh số bán lẻ tại Mỹ tăng 0.3% MoM, không đạt kỳ vọng ban đầu là 0.8%. Đây là mức giảm khá mạnh so với con số +1.7% của tháng trước. Ngoài ra, doanh số bỏ qua doanh số ô tô tăng 0.3% so với kỳ vọng 0.9%, bỏ qua cả thực phẩm, tăng 0.2% so với kỳ vọng 0.7%.

Nhìn chung, USD không có quá nhiều biến động. Chỉ số DXY tiếp tục ở quanh mức 96.5 điểm, chờ đợi cuộc họp Fed.

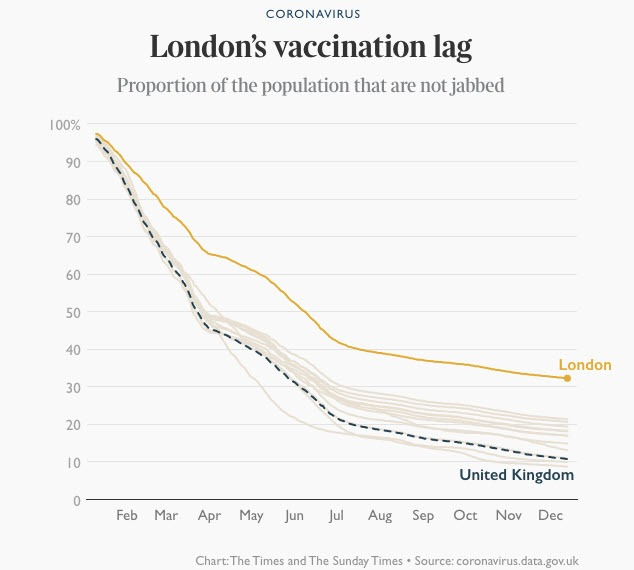

Mặc dù là thủ đô và là trung tâm tài chính của Anh, tốc độ tiêm chủng vắc xin tại London lại thuộc hàng chậm nhất, khi tới giờ, vẫn có hơn 30% người dân tại đây chưa được tiêm mũi 1. Trong khi đó, con số trung bình cả nước Anh là chỉ khoảng 11%.

Đây có thể là lý do chính khiến dịch bùng phát tại Anh nhanh như vậy, và với khả năng lây lan mạnh của Omicron, thì nỗi lo chỉ chồng chất nỗi lo.

Trong tuần trước, số đơn đăng ký vay thế chấp mua nhà giảm 4%. Con số này nối tiếp mức tăng 2% của tuần trước nữa. Ngoài ra, lãi suất vay thế chấp 30 năm giữ nguyên so với tuần trước ở mức 3.3%.

Nhìn chung, thị trường tiền tệ vẫn chưa có quá nhiều biến động ngoại trừ với hai đồng châu Đại Dương. USD sau phiên trước tăng mạnh tới giờ cũng đang từ tốn chuẩn bị cho một quyết định từ phía FOMC. Bảng Anh tiếp tục nhận được hỗ trợ từ báo cáo CPI và báo cáo lao động hôm qua. CAD suy yếu một phần do giá dầu giảm, tuy nhiên vẫn sẽ chờ đợi số liệu lạm phát đêm nay.

Dầu WTI một lần nữa phá mức $70, hiện giảm 0.9% xuống $69.6/thùng và quay trở lại xuống dưới đường MA 200 ngày. Vàng giảm nhẹ 0.1% xuống 1,768.

Báo cáo gần đây từ Reuter nhấn mạnh rằng các nhà chức trách Trung Quốc đang kiểm tra tài sản của Evergrande và chủ tịch Hui Ka Yan, nhưng hy vọng rằng không có vụ thanh lý tài sản nào trong giai đoạn này.

Đợt kiểm toán này cũng đã củng cố rằng phía Bắc Kinh đang kiểm soát được tình hình, và cũng giúp chức trách xem xét xem Evergrande có cần cứu trợ nhà nước hay không. Một nguồn tin thân cận với các cơ quan quản lý đã nói rằng chưa cần kế hoạch thanh lý tài sản.

Điều đó cho thấy khả năng thoái vốn khỏi mảng kinh doanh của Evergrande. Trong khi đó, một nguồn tin khác nói rằng nếu chính quyền địa phương can thiệp, họ sẽ chỉ mua lại một phần tài sản của Evergrande.

Trong tháng Mười Một, số liệu CPI các quốc gia được công bố như sau:

Có vẻ như lạm phát các quốc gia Eurozone đang dần đạt đỉnh. Tuy nhiên, đây vẫn là các mức kỷ lục và nhiều khả năng sẽ buộc ECB cân nhắc lại quan điểm lạm phát.

Đồng EUR đã tiếp tục suy yếu so với USD trong tháng qua và đạt mức thấp nhất trong năm là 1.1186. Các nhà kinh tế tại Ngân hàng MUFG duy trì quan điểm bearish của họ đối với EUR/USD, nhưng áp lực rủi ro không còn quá nặng nề nữa.

“Fed đã phát đi tín hiệu rằng họ đang thận trọng hơn với rủi ro lạm phát tăng và có kế hoạch đẩy nhanh kế hoạch thắt chặt. Điều này có thể gây ra một cú sốc tiêu cực đáng kể hơn đối với nền kinh tế Mỹ. Ngược lại, chúng tôi kỳ vọng ECB sẽ duy trì sự thận trọng đối với chính sách thắt chặt. Nhìn chung, ECB sẽ vẫn là một trong những NHTW thuộc G10 ôn hòa, bởi việc tiếp tục thực hiện QE trong phần lớn nếu không nói là cả năm tới. ”

Trong đầu phiên giao dịch châu Âu hôm nay, thị trường chứng khoán đã có tâm lý đan xen lẫn lộn. Trọng tâm thị trường đang hướng tới cuộc họp FOMC và dường như giới đầu tư đang thận trọng hơn trước những dự báo chưa được xác tín.

Hôm nay phiên giao dịch sẽ kết thúc sớm trước cuộc họp của FOMC, và có thể là 1 phiên ảm đạm trên chứng khoán châu Âu, nhưng tâm lý hậu Fed sẽ quan trọng cho sự khởi đầu ngày mai.

Thị trường hàng hóa diễn ra những biến động nhẹ, vàng giảm -0.11% về mốc $1,768.25/oz, dầu giao dịch quanh mốc $70.2/thùng.

Thị trường trái phiếu tỏ ra thận trọng trước cuộc họp từ FOMC, lợi suất các khoản trái phiếu kho bạc dường như không thay đổi.

Trong vài ngày tới, sự kiện được chờ đón nhiều nhất là cuộc họp FOMC. Và cho tới thời điểm đó thì thị trường đang cho thấy sự thận trọng nhất định khi các dự đoán chưa được xác nhận rõ ràng.

Thị trường trái phiếu cũng đang cho thấy những bước đi cẩn trọng. Trong khi đó, đồng USD gần như không biến động vì các nhà giao dịch vẫn chờ đợi Fed trước khi thực hiện bất kỳ động thái nào.

Dữ liệu CPI tháng 11 của Anh mới đây đưa ra con số là +5.1%, tăng cao so với dự đoán là 4.7%, CPI lõi đạt 4.0% cao hơn so với dự đoán trước là 3.7%.

Đây được coi là con số cao nhất trong 10 năm qua kể tháng tháng 9 năm 2011. Áp lực lạm phát gia tăng tại Anh đang đè nặng lên BoE khiến việc thực hiện chính sách kinh tế trở nên gấp rút.

Cặp tỷ giá GBP/USD ngay lập tức bật tăng 20 pips lên mốc 1.3262 sau khi báo cáo dữ liệu công bố, nhưng đã quay trở lại giao dịch quanh mốc 1.3244

Mới đây, Hạ viện Hoa Kỳ đã chấp thuận tăng trần nợ 2.5 nghìn tỷ USD thông qua cuộc bỏ phiếu liên bang.

Một lần nữa, điều này được ví như 1 cái lon bị đá xuống đường. Khi tới thời điểm quyết định, nó sẽ được thực hiện bằng cách này hay cách khác, và Hoa Kỳ chắc chắn sẽ không bị vỡ nợ.

Nhận xét của ANZ (qua Bloomberg):

Tiêu thụ nội địa vẫn yếu với doanh số bán lẻ đáng thất vọng.

Tỷ lệ thất nghiệp ngày càng gia tăng đáng lo ngại. Các nhà chức trách nên cam kết hỗ trợ nhiều hơn và đưa ra tín hiệu mạnh mẽ hơn cho thị trường.

Lợi suất của Mỹ sẽ là tâm điểm chính trên các thị trường trong tuần này với việc Cục Dự trữ Liên bang cùng một loạt các ngân hàng trung ương khác bao gồm Ngân hàng Trung ương Châu Âu, Ngân hàng Anh và Ngân hàng Nhật Bản tổ chức các cuộc họp chính sách trong tuần này.

Chỉ số giá sản xuất tăng 0.8% trong tháng 11, báo hiệu rằng lạm phát của Mỹ có khả năng sẽ vẫn ở mức cao vào năm 2022. Sau đó, với mức tăng gây sốc + 9.6% so với cùng kỳ năm trước, lợi suất của Mỹ dễ dàng tăng vượt quá kỳ vọng và đánh dấu mức tăng lớn nhất kể từ khi thay đổi lớn trong chỉ số trong năm 2009.

PPI tháng 11 của Mỹ đã giúp tỷ giá USD/JPY mở rộng hơn cùng với lợi suất trái phiếu kho bạc kỳ hạn hai năm và 10 năm công bố mức tăng lớn nhất trong khoảng một tuần. Lợi suất trái phiếu chính phủ kỳ hạn 2 năm tăng từ 0.64% lên 0.66% và lợi suất trái phiếu chính phủ kỳ hạn 10 năm tăng từ 1.42% lên 1.44%.

Các nhà phân tích tại Westpac chia sẻ: 'Fed dự kiến sẽ giữ lãi suất huy động vốn ở mức 0-0,25% nhưng sẽ tăng gấp đôi tốc độ giảm tốc độ mua trái phiếu để kết thúc quá trình vào tháng 3/2022, với việc giảm 30 tỷ USD mỗi tháng'.

'' Trong các dự báo hàng quý, lãi suất năm 2022 có khả năng xuất hiện 2 lần tăng lãi suất, trong khi dự báo lạm phát sẽ được nâng lên, GDP giảm nhưng tỷ lệ thất nghiệp không thay đổi nhiều. ''

Cuộc họp của Fed để tuyên bố chính sách tiền tệ sẽ được diễn ra vào tối hôm nay

• Powell đã loại bỏ từ 'tạm thời' đối với lạm phát và đã báo hiệu một đợt thắt chặt nhanh hơn có thể xảy ra.

• Mong đợi việc Fed dự kiến sẽ hoàn thành việc mua tài sản vào tháng 3, và do đó mở ra nhiều cơ hội cho các đợt tăng lãi suất vào năm 2022.

• Cuộc họp tháng 12 cũng sẽ chứng kiến các dự báo kinh tế được cập nhật với biểu đồ Dot plot được theo dõi chặt chẽ để xem liệu sự đồng thuận là cho một hay hai lần tăng vào năm 2022 và liệu có ai sẽ đặt bút vào ba lần tăng hoặc nhiều hơn hay không (tại cuộc họp trước, tỷ lệ bỏ phiếu chia đều cho một lần tăng vào năm 2022).

Thống đốc BOJ Kuroda không đưa ra bất cứ dấu hiệu nào cho thấy ông sẽ sớm quay trở lại chính sách tiền tệ dễ dàng.

Thống đốc Ngân hàng Trung ương Nhật Bản Kuroda cho biết có khả năng CPI có thể tăng 2%.

Điểm mấu chốt mà Thống đốc Kuroda đưa ra là:

"Nhưng điều mong muốn là nền kinh tế phục hồi ổn định và thúc đẩy lợi nhuận doanh nghiệp, do đó dẫn đến tiền lương và lạm phát cao hơn. Chúng tôi sẽ kiên nhẫn duy trì chính sách cực kỳ dễ dàng để đạt được điều này vào ngày sớm nhất có thể".

Một báo cáo từ cơ quan xếp hạng Moody's cho biết.

• Các biện pháp hỗ trợ của chính phủ Trung Quốc sẽ phần nào giảm bớt áp lực tái cấp vốn cho các công ty tài chính của chính quyền địa phương (LGFV)

• Chất lượng tín dụng sẽ tiếp tục phân hóa khi khả năng tiếp cận nguồn vốn có sự khác biệt giữa các công ty và các tỉnh, trong khi các vụ vỡ nợ trái phiếu doanh nghiệp của Trung Quốc sẽ tiếp tục

• Điều kiện tài trợ cho các công ty Trung Quốc sẽ suy yếu trong nửa đầu năm 2022, sau khi xấu đi trong quý 3 năm 2021

• Các vụ vỡ nợ trái phiếu đối với các công ty Trung Quốc sẽ tiếp tục vào năm 2022 do sự lo lắng về rủi ro gia tăng và khả năng tiếp cận nguồn vốn bị thắt chặt