Vàng tăng lên trên $2,264 trước thềm công bố dữ liệu JOLTS

Vàng có lúc giảm xuống $2,055 đầu phiên Mỹ trước khi tăng trở lại gần $2,065 ở thời điểm hiện tại.

Mọi con mắt hiện đang đổ dồn vào công bố dữ liệu cơ hội việc làm JOLTS lúc 21:00 tối nay

Vàng có lúc giảm xuống $2,055 đầu phiên Mỹ trước khi tăng trở lại gần $2,065 ở thời điểm hiện tại.

Mọi con mắt hiện đang đổ dồn vào công bố dữ liệu cơ hội việc làm JOLTS lúc 21:00 tối nay

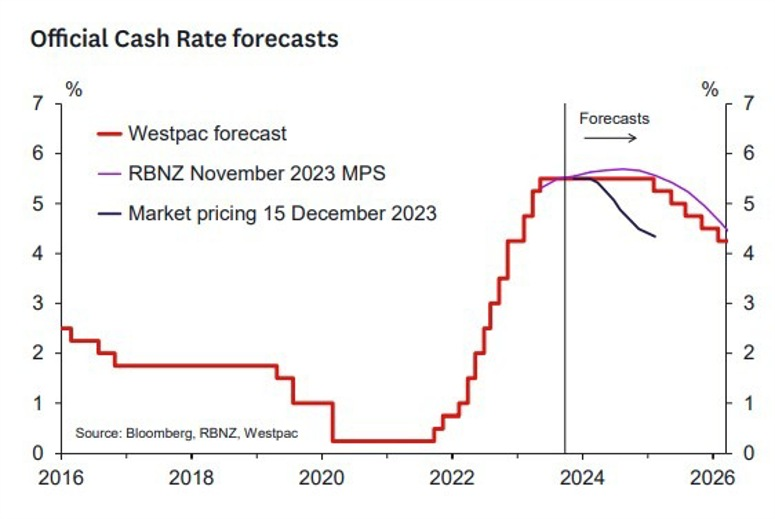

Điều đó phù hợp với kỳ vọng của thị trường, với mức cắt giảm lãi suất 37 điểm cơ bản được ấn định trong tháng 4 sau cuộc họp ECB ngày hôm qua. Xác suất cắt giảm lãi suất trong tháng 3 hiện ở mức khoảng 55%.

AUD, NZD, CAD đều tăng nhẹ. Mọi ánh mắt đổ dồn vào Trung Quốc:

Về việc Thống đốc Ngân hàng Anh Bailey phát biểu:

GS nhận thấy đợt cắt giảm đầu tiên vào tháng 6 năm sau:

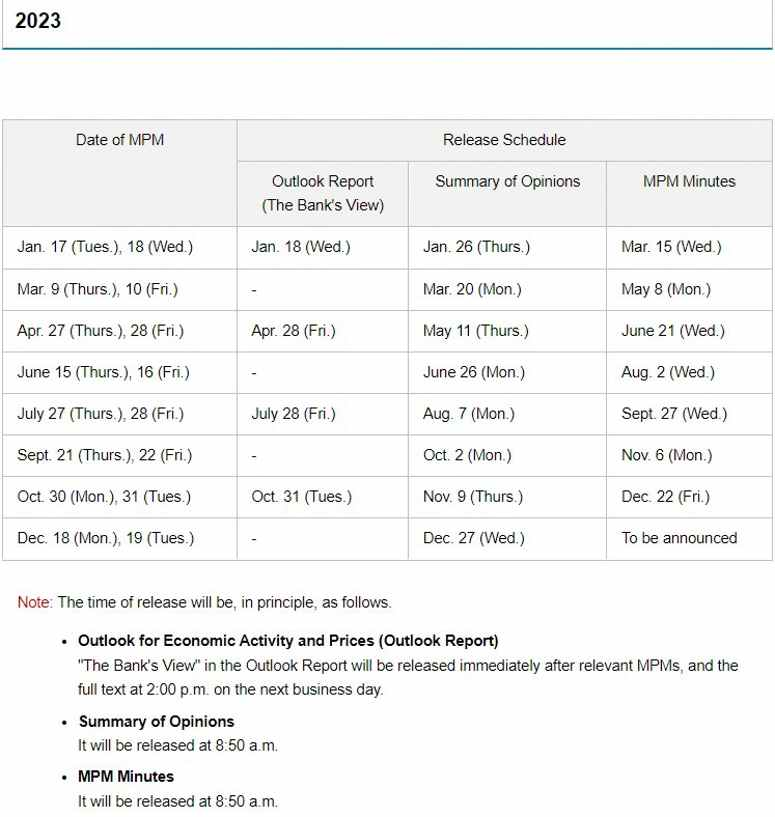

Qua cuộc thăm dò mới nhất của Reuters về triển vọng của Ngân hàng Nhật Bản bao gồm những điểm chính sau:

Vào hôm thứ Năm, Cựu Chủ tịch Fed Dallas Robert Kaplan đã phát biểu trong một cuộc phỏng vấn với kênh CNBC về cuộc họp báo ít hawkish hơn của Chủ tịch Powell:

Chỉ số PMI sản xuất của New Zealand hay còn được gọi là Chỉ số Hiệu suất Sản xuất của BNZ BusinessNZ đã tăng vọt từ mức 42.9 điểm trong tháng 10 lên 46.7 điểm trong tháng 11 và chạm đỉnh 6 tháng, tuy nhiên vẫn ở phạm vi thu hẹp và là tháng thứ 9 liên tiếp dưới 50 điểm.

Bộ trưởng Tài chính Mỹ Yellen cho biết:

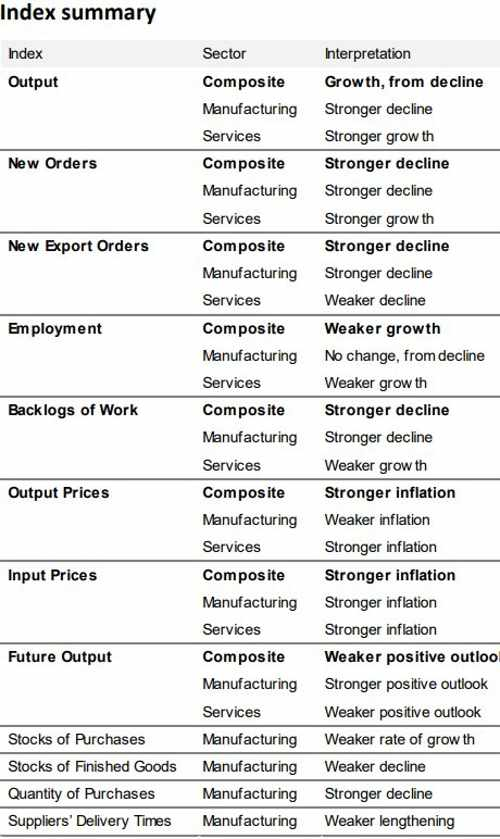

Dữ liệu từ Judo Bank/S&P Global:

Bộ phận đầu tư của BlackRock vẫn chưa chắc chắn về thời điểm cắt giảm lãi suất đầu tiên và tiếp theo của FOMC, chỉ đưa ra dự báo chung là "vào khoảng cuối mùa xuân-hè" năm sau.

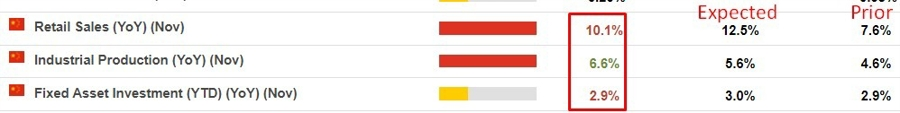

Trong tháng 11 tại Trung Quốc:

Kết quả hoạt động rất yếu kém của một số lĩnh vực bất động sản từ đầu năm đến tháng 11:

Chỉ số niềm tin người tiêu dùng GfK tại Vương quốc Anh trong tháng 12:

Giám đốc chiến lược khách hàng tại Gfk, Joe Staton cho biết:

Giá nhà mới tại Trung Quốc tiếp tục giảm:

Lĩnh vực bất động sản của Trung Quốc đang chịu áp lực bởi các khoản nợ khổng lồ và giá nhà hiện chưa ghi nhận các dấu hiệu phục hồi bền vững.

Dữ liệu PMI sơ bộ từ Jibun Bank/S&P Global tại Nhật Bản trong tháng 12/2023:

Chi phí đầu vào nhà máy tăng với tốc độ nhanh nhất trong 3 tháng, với sự suy yếu của JPY, chi phí lao dộng và giá nguyên liệu thô tăng cao hơn.

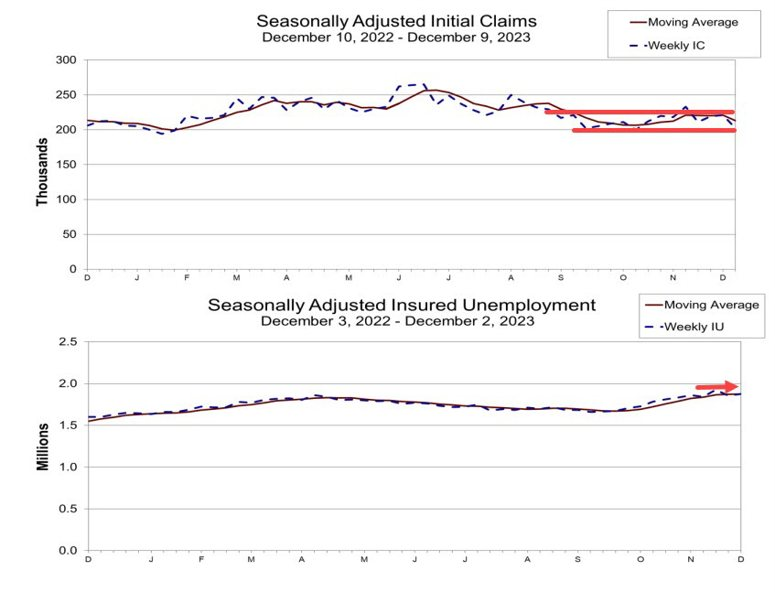

Chứng khoán tăng phiên thứ 6 liên tiếp trong bối cảnh lợi suất TPCP giảm khắp các kỳ hạn khi tín hiệu dovish từ cuộc họp Fed hôm thứ Tư và kỳ vọng nền kinh tế hạ cánh mềm tiếp tục thúc đẩy khẩu vị rủi ro trên diện rộng. Lợi suất 10 năm giảm vượt mốc 4% lần đầu tiên kể từ tháng 8/2023 khi các thị trường gia tăng kỳ vọng vào việc cắt giảm lãi suất trong năm 2024. Về dữ liệu kinh tế, Doanh số bán lẻ bất ngờ tăng trong tháng 11 cho thấy tiêu dùng vẫn mạnh mẽ trong nền kinh tế Hoa Kỳ (+0.3% m/m so với dự báo -0.1%), trong khi Số đơn xin trợ cấp thất nghiệp tuần trước thấp hơn dự kiến (202K so với 219K) phản ánh sự kiên cường của thị trường lao động. Nhóm cổ phiếu năng lượng và bất động sản dẫn đầu đà tăng, trong khi tiêu dùng thiết yếu và tiện ích là 2 nhóm ngành giảm mạnh nhất trong các lĩnh vực. Kết phiên, chỉ Dow Jones dẫn đầu đà tăng với gần 160 điểm lên mức cao mới mọi thời đại:

Trên thị trường FX, USD tiếp tục mở rộng đà giảm khi thị trường đánh giá BoE, ECB và SNB tỏ ra hawkish hơn Fed, dẫn đến đà tăng vọt của các đồng GBP, EUR hay CHF, bất chấp báo cáo Doanh số bán lẻ và Số dơn xin trợ cấp thất nghiệp Hoa Kỳ vượt dự báo. Cả 3 NHTW tại châu Âu này đều quyết định giữ nguyên lãi suất, với BoE là 5.25%, EUR và 4.5% và CHF là 1.75%, thừa nhận lạm phát đã giảm dần và cam kết sẽ làm mọi cách đưa lạm phát về mục tiêu. Chính sách tiền tệ sẽ cần thắt chặt trong thời gian đủ dài để chống lạm phát một cách hiệu quả. Kết phiên, USD giảm phiên thứ 2 liên tiếp trên diện rộng, GBP và EUR dẫn đầu đà tăng trong số các đồng tiền chính.

Vàng trồi sụt trong biên độ $2024 - 2047/oz và đóng cửa tại $2036.30/oz, ghi nhận đà phục hồi $8.9 và là tăng thứ 2 liên tiếp sau 3 phiên giảm mạnh đầu tuần. Trên thị trường nợ, lợi suất TPCP Hoa Kỳ giảm khắp các kỳ hạn đã hỗ trợ cho vàng tăng nhẹ, với lợi suất 2 năm và 10 năm lần lượt giảm 4.3bp và 9.7bp xuống 4.39% và 3.92%. Dầu thô hồi mạnh hơn $2.1 lên gần 71.30/thùng.

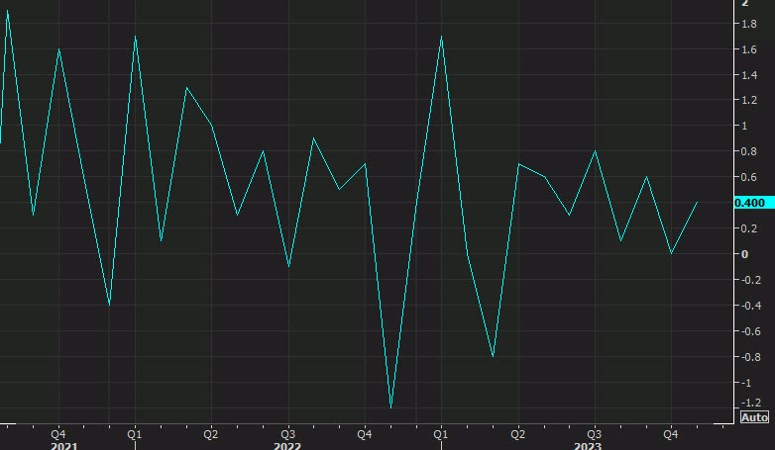

Đây là một chỉ số không quá quan trọng nhưng hàng tồn kho có thể là lực cản nhỏ đối với tăng trưởng Quý 4.

Các chỉ số chứng khoán chính đang tăng đầu phiên Mỹ, dẫn đầu là chỉ số Nasdaq.

Thị trường hiện tại đang cho thấy:

Dòng tiền đang đổ vào cổ phiếu vốn hóa nhỏ với kỳ vọng lãi suất giảm: Russell 2000 tăng mạnh

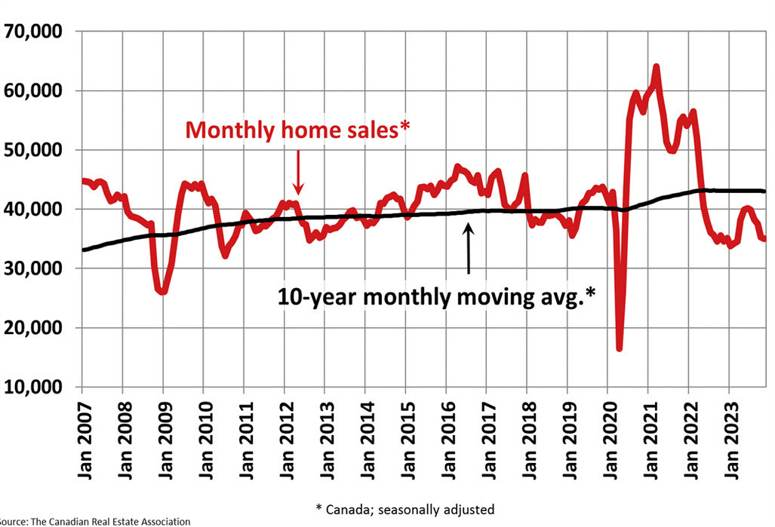

Không thể nào giá nhà lại tăng 0.6% y/y ở Canada. Đó là một câu chuyện hoang đường. CREA là một tổ chức đại diện cho nhà môi giới bất động sản và họ đang "bán" một câu chuyện cổ tích với số liệu này.

Mặc dù Euro đã tăng sau buổi họp báo, nhưng một phần là do sự suy yếu của đồng USD.

Chi tiết:

Người tiêu dùng Mỹ đã cho thấy sức mua mạnh mẽ trong suốt cả năm. Doanh số bán lẻ đã tăng trong 6 trong số 7 tháng qua. Mặc dù xăng dầu tiếp tục là điểm yếu do giá giảm, nhưng nhìn chung các mặt hàng khác đều cho thấy sức mua mạnh mẽ, ngoại trừ đồ điện tử và vật liệu xây dựng. Với việc lãi suất vừa giảm, các ngành nhà ở và xây dựng có nhiều khả năng sẽ trở thành động lực thúc đẩy tăng trưởng trong năm 2024.

Biến động số đơn xin trợ cấp thất nghiệp theo tiểu bang:

Tăng nhiều nhất:

Giảm nhiều nhất:

Số đơn xin tiếp tục trợ cấp thất nghiệp có sự biến động. Mùa mua sắm Giáng sinh năm nay diễn ra tốt hơn, có lẽ đây là thời điểm các nhà bán lẻ (và những ngành liên quan) tăng cường tuyển dụng nhân lực để đáp ứng nhu cầu.

Dự báo lạm phát mới nhất:

Các tin chính:

Thị trường:

Đồng USD tiếp tục giảm sau cuộc họp FOMC, kéo theo lợi suất trái phiếu Mỹ, đặc biệt là lợi suất trái phiếu kỳ hạn 10 năm giảm xuống dưới 4% sau khi đạt 5% vào cuối tháng 10. Tâm lý thị trường thay đổi nhanh chóng do Cục Dự trữ Liên bang (Fed) đưa ra quan điểm "dovish" hơn trong cuộc họp ngày hôm qua, dẫn đến xu hướng "bán USD, mua tất cả" trên thị trường.

USD/JPY giảm xuống mức 141.00 trong phiên Á nhưng đang dao động quanh 141.40-80 ở phiên Âu, giảm 0.9% trong ngày. Các đồng tiền chính khác tăng so với USD, với EUR/USD tăng từ 1.0890 lên 1.0930 trước khi ECB đưa ra quyết định lãi suất.

Bảng Anh và Franc Thụy Sĩ cũng được chú ý khi BoE và SNB công bố quyết định chính sách tiền tệ. Cả hai ngân hàng trung ương đều giữ nguyên lãi suất và duy trì hiện trạng. Việc BoE giữ nguyên lãi suất nghe có vẻ "hawkish" hơn so với Fed ngày hôm qua, dẫn đến đà tăng nhẹ của Bảng Anh.

GBP/USD tăng từ 1.2660 lên 1.2720 trong khi EUR/GBP giảm từ 0.8630 xuống 0.8590 do BoE không đưa ra dấu hiệu thay đổi chính sách và tái khẳng định rằng chính sách thắt chặt tiền tệ vẫn cần thiết trong thời điểm hiện tại.

Trên các thị trường khác, cổ phiếu tiếp tục tăng cao, với DAX và CAC 40 đạt mức cao kỷ lục mới ở châu Âu. ECB sẽ là thách thức tiếp theo đối với cổ phiếu trong ngày, khẳng định liệu đà tăng mạnh trong năm nay có thể tiếp tục trước Giáng sinh hay không.

Đồng bảng Anh tăng giá mạnh khi BOE thể hiện rằng họ sẽ giữ vững quan điểm "hawkish". Tuy vậy, về bản chất, họ chỉ duy trì nguyên trạng tình hình so với tháng 11. Quan điểm của BoE, so với phát biểu của Fed ngày hôm qua, không cứng rắn bằng.

Điều rút ra được là BoE không đưa ra bất kỳ dấu hiệu thay đổi nào trong chính sách. Vì vậy quyết định lãi suất chưa chắc khiến cho đồng GBP có thể tăng giá bền vững so với các tiền tệ quan trọng khác (ngoại trừ đồng đô la), đặc biệt là khi xuất hiện một số dấu hiệu về sự đình trệ của thị trường lao động tại nước này.

Cặp GBP/USD hiện đã tăng lên mức 1.2705, hướng tới mức đỉnh của đầu tháng 12:

Thông tin tóm tắt về cuộc họp quyết định lãi suất của BoE ngày hôm nay: