Trước thềm bảng lương phi nông nghiệp: Dù có ra sao đi nữa, USD vẫn sẽ tăng?

Đức Nguyễn

FX Strategist

Có vẻ như kỳ vọng thật sự của thị trường cho bảng lương phi nông nghiệp lần này cao hơn những gì được nói trên các mặt báo, khiến khả năng ta có một báo cáo thất vọng tăng lên. Tuy vậy, đó sẽ chỉ là một phản ứng tức thời trước khi tâm lý “không có gì để thay thế” trở lại và USD lại hưởng lợi.

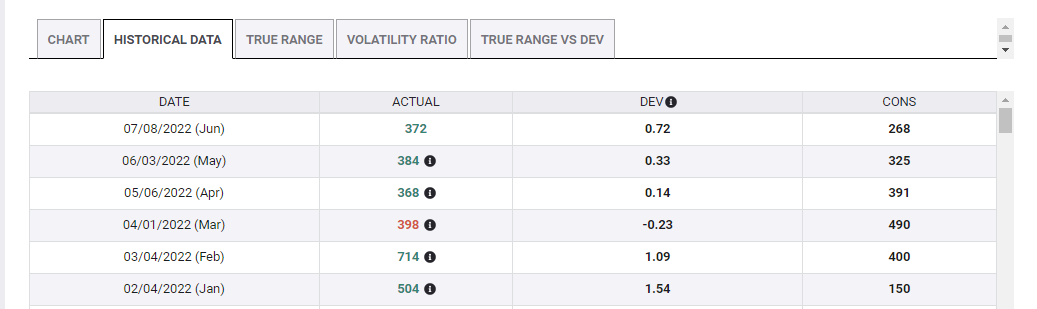

Báo cáo lần này được dự báo có thêm 250 nghìn việc làm, thấp hơn con số 372 nghìn của tháng trước. Thị trường lao động được kỳ vọng sẽ hạ nhiệt trước chu kỳ thắt chặt của Fed. Mức trung bình trước đại dịch rơi vào khoảng 200 nghìn, nên số liệu về quanh mức này là điều dễ hiểu.

Tuy nhiên, điều đó lại sai trong 3 báo cáo gần đây nhất, đặc biệt là báo cáo tháng 6:

Hơn nữa, biên chế đã tăng vượt kỳ vọng trong 5 trên 6 báo cáo của năm nay. Do vậy, giới đầu tư sẽ kỳ vọng nhiều hơn là con số 250 nghìn.

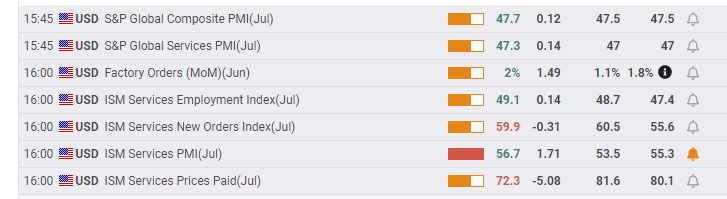

Một lý do nữa để kỳ vọng vào số liệu cao hơn là các báo cáo PMI của ISM. Ngoài số liệu PMI chính thức, khi nhìn vào biên chế phi nông nghiệp, chỉ số lao động có ảnh hưởng rất nhiều, và chỉ số này của cả PMI dịch vụ và sản xuất đều được cải thiện.

Với báo cáo PMI dịch vụ, chỉ số lao động tăng từ 47.4 lên 49.1, vượt kỳ vọng 48.7. Với PMI sản xuất, con số này tăng từ 47.3 lên 49.9, cũng vượt kỳ vọng 47.4. Dù số liệu dưới 50 biểu thị thu hẹp, sự cải thiện này vẫn cho thấy hoạt động tuyển dụng ổn định, và các nhà đầu tư không thể không để ý.

Do vậy, con số kỳ vọng thực tế có thể lên tới 300-350 nghìn. Nhưng kỳ vọng càng cao, thất vọng cũng có thể càng nhiều.

Phản ứng tức thì

Điều gì sẽ xảy ra nếu các chuyên gia kinh tế dự báo đúng? Số liệu từ khảo sát PMI không phản ánh thị trường thực? Nếu biên chế không có thêm hơn 300 nghìn việc làm, USD sẽ giảm.

Điều đó sẽ cho thấy thị trường lao động đang hụt hơi dần, và Fed không còn dư địa tăng lãi suất nữa. Nếu biên chế tăng ít hơn 200 nghìn, USD sẽ giảm sâu.

Nhiều khả năng sẽ cần hơn 400 nghìn việc làm để hỗ trợ USD, với báo cáo cho thấy rằng nỗ lực hạ nhiệt nền kinh tế đã thất bại và cần thắt chặt mạnh hơn nữa.

Còn tăng trưởng lương thì sao? Tăng trưởng lương hầu như không thể bắt kịp lạm phát nhưng vẫn tăng 5.1% so với cùng kỳ năm ngoái, cho thấy rằng chi phí đã bắt đầu ăn sâu cắm rễ, có nguy cơ dẫn tới vòng xoáy lương-giá cả.

Lần này, có thể lương sẽ không còn có ảnh hưởng như các báo cáo trước. Fed muốn thấy nền kinh tế hạ nhiệt, không chỉ ở tăng trưởng lương, mà cả tăng trưởng việc làm. Nhưng nếu lương tăng hơn 0.4% so với tháng trước, USD vẫn sẽ được hỗ trợ, còn một con số dưới 0.2% nhiều khả năng sẽ đạp đồng bạc xanh.

Phản ứng sau báo cáo

Dù kỳ vọng là rất cao, và USD rất có thể sẽ giảm, nhưng rồi đồng bạc xanh sẽ lại hồi phục mạnh mẽ vì 3 lý do.

Thứ nhất, phản ứng tức thì rất có thể là phản ứng sai. Thứ hai, giới đầu tư thường tìm tài sản trú ẩn để tránh rủi ro cuối tuần, và USD đang là lựa chọn khả dĩ nhất.

Thứ ba, và cũng là quan trọng nhất, không còn gì có thể thay thế USD cả. BoE mới đây dù có tăng lãi suất 50bp, họ cũng dự báo triển vọng kinh tế ảm đạm, đạp rất mạnh GBP. ECB, RBA và Fed cũng đều cho ta thấy sự không chắc chắn.

Tuy vậy, các quan chức Fed nhanh chóng chống lại kỳ vọng thị trường rằng Fed sẽ bắt đầu hạ lãi suất vào năm 2023. Các ngân hàng trung ương khác vẫn chưa có động tĩnh gì, lo về suy thoái hơn các cụ ở Washington. Do vậy, USD, ngoài việc hưởng lợi nhờ dòng tiền trú ẩn, cũng sẽ hưởng lợi từ ngân hàng trung ương.

Dù phản ứng tức thời có ra sao, giới đầu tư cũng sẽ nhanh chóng nhìn ra toàn cảnh và trở lại với USD.

Kết luận

Bảng lương phi nông nghiệp luôn có ảnh hưởng đáng kể đến thị trường và lo ngại về kinh tế hạ nhiệt càng khiến báo cáo tháng 7 thêm phần quan trọng. Dù kỳ vọng cao cũng đồng nghĩa với thất vọng nhiều và USD suy yếu, dư địa tăng của đồng bạc xanh vẫn sẽ còn dù báo cáo có ra sao.

FXStreet