Ba yếu tố biến động khó lường của thị trường

Trà Giang

Junior Editor

Trong bối cảnh nhiều biến động của năm 2024, thị trường tài chính đang trải qua giai đoạn đặc biệt phức tạp. Giữa bối cảnh nhiều cuộc bầu cử, các cuộc xung đột và sự điều chỉnh của các ngân hàng trung ương, nhà đầu tư đang phải đối mặt với ba câu hỏi quan trọng.

Cảm giác bất ổn luôn hiện hữu, nhưng đôi khi nó trở nên đặc biệt mạnh mẽ. Cuối năm 2024, với bối cảnh bầu cử, xung đột quân sự, sự thay đổi chính sách của các ngân hàng trung ương và sự tăng trưởng của thị trường chứng khoán, dễ hiểu tại sao nhiều người cảm thấy lo lắng. Để giảm bớt sự lo lắng này, việc phân tích các yếu tố bất định một cách có hệ thống là cần thiết, giúp chúng ta hiểu rõ hơn về rủi ro hiện tại.

Tác giả trình bày ba câu hỏi lớn mà họ đang băn khoăn, cùng với những dự đoán mang tính chất suy luận chứ không phải là khẳng định chắc chắn. Điều này là bởi vì nếu có câu trả lời chắc chắn, những câu hỏi này sẽ không còn tồn tại. Hơn nữa, các câu hỏi được đặt ra trong một khung thời gian cụ thể, tập trung vào việc dự đoán xu hướng trong tương lai gần thay vì những dự báo dài hạn khó xác định.

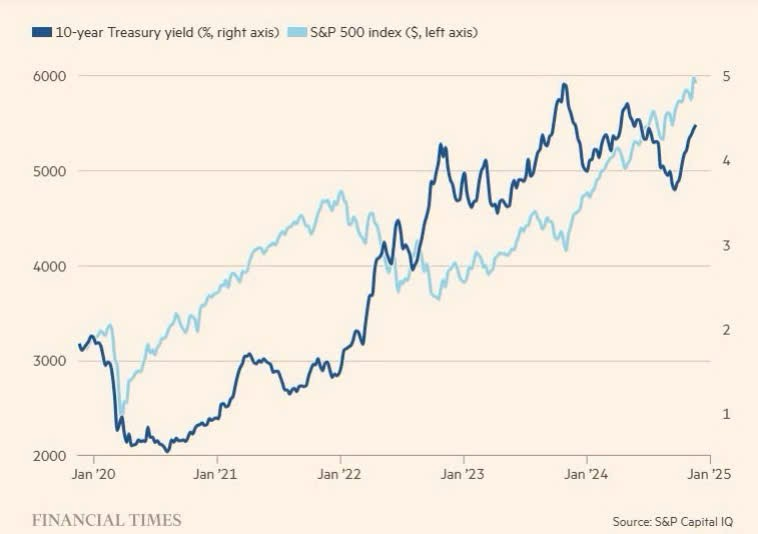

Thứ nhất, về lợi suất trái phiếu: Liệu có một mức lợi suất trái phiếu kho bạc kỳ hạn 10 năm nào đó sẽ làm sụp đổ thị trường chứng khoán không?

Thị trường đang lo ngại về mức lợi suất trái phiếu Kho bạc kỳ hạn10 năm có thể gây áp lực mạnh lên thị trường chứng khoán. Cổ phiếu thường không ưa những kỳ vọng lợi suất cao vì chúng tạo ra điều kiện tài chính khắt khe và cạnh tranh trực tiếp với dòng vốn đầu tư. Dự báo cho rằng một đợt điều chỉnh mạnh (tương tự như cuối năm 2018) có thể xảy ra, mặc dù một đợt sụp đổ hoàn toàn được coi là khó xảy ra.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm của Mỹ và chỉ số S&P 500

Câu hỏi thứ hai liên quan đến chu kỳ tín dụng. Chúng Ta Có Đang Trong Một Chu Kỳ Tín Dụng Không?

Hiện tại, chênh lệch lợi suất trái phiếu doanh nghiệp và trái phiếu kho bạc đang ở mức thấp nhất từ trước đến nay. Trong một chu kỳ bình thường, điều này phản ánh giai đoạn cuối của sự thịnh vượng. Liệu chúng ta vẫn đang trong tình trạng đình trệ hậu đại dịch hay đây thực sự là một sự phục hồi? Tuy nhiên, chuyên gia nhận định rằng các chu kỳ thường bắt đầu và kết thúc bằng suy thoái, điều này giúp "thiết lập lại" thị trường. Lần này không có suy thoái thực sự do chính sách tài khóa đã ngăn chặn nó. Một đợt suy thoái khác có thể cần thiết để đưa nền kinh tế trở lại mô hình chu kỳ.

Chênh lệch lợi suất giữa trái phiếu tín dụng BBB và trái phiếu kho bạc Mỹ

Thứ ba là về trí tuệ nhân tạo (AI). Liệu AI Có Phải Là Một Bong Bóng Không?

Nhiều người đặt câu hỏi liệu sự bùng nổ đầu tư vào AI hiện nay có phải là một bong bóng hay không. Lịch sử cho thấy những công nghệ đột phá như đường sắt và internet ban đầu cũng trải qua giai đoạn tương tự, với sự cường điệu và đầu tư quá mức dẫn đến sự sụt giảm mạnh sau đó. Mặc dù AI hứa hẹn mang lại nhiều thay đổi tích cực, nhưng sự hiểu biết hạn chế về triển vọng thương mại lâu dài của nó tạo ra rủi ro cao. Sự kết hợp giữa kỳ vọng rất lớn và sự thiếu rõ ràng về mô hình kinh doanh bền vững làm tăng khả năng AI đang trong một bong bóng có thể vỡ.

Về kết quả kinh doanh, mùa báo cáo gần đây cho thấy những dấu hiệu khả quan.

Theo phân tích của John Butters tại FactSet, 75% công ty trong chỉ số S&P 500 đã vượt kỳ vọng về lợi nhuận trên cổ phiếu, thấp hơn một chút so với mức trung bình 5 năm là 77%. Tuy nhiên, bức tranh doanh thu tệ hơn: chỉ có 61% công ty vượt kỳ vọng, so với mức trung bình 5 năm là 69%. Đáng chú ý, các ông lớn công nghệ như Microsoft, Apple và Meta đang chịu áp lực lớn, với thị trường đòi hỏi các câu chuyện rõ ràng về tiềm năng AI.

Một điểm sáng là thị trường giờ ít phụ thuộc hơn vào các công ty công nghệ lớn. 493 công ty ngoài nhóm Magnificent Seven đã có tăng trưởng thu nhập dương trong hai quý gần đây.

Triển vọng về phía trước vẫn còn nhiều kỳ vọng: các nhà đầu tư dự báo tăng trưởng thu nhập trên mỗi cổ phiếu S&P 500 lần lượt là 11.5% năm nay, 10.9% năm 2025 và 12.6% năm 2026. Tuy nhiên, con đường phát triển này được dự báo sẽ không diễn ra một cách suôn sẻ.

Trong bối cảnh nhiều bất định, nhà đầu tư cần cảnh giác và linh hoạt để điều hướng thị trường phức tạp này.

Financial Times