BoC đã sẵn sàng hạ lãi suất, nhưng thời điểm nào là hợp lý?

Đặng Thùy Linh

Junior Analyst

Ngân hàng Trung ương Canada (BoC) đã sẵn sàng xoay trục chính sách. Câu hỏi duy nhất là khi nào họ sẽ hành động.

Rõ ràng là nền kinh tế Canada không còn cần lãi suất ở mức thắt chặt nữa. Nhưng đối với Thống đốc Tiff Macklem và các nhà hoạch định chính sách, quyết định giữa việc cắt giảm lãi suất ngay vào thứ Tư hoặc vào ngày 24/7 sẽ phụ thuộc vào mức độ chắc chắn của họ về việc kiểm soát lạm phát.

Uy tín của ngân hàng đang bị đe dọa. Dự báo sai lầm về khoảng trống đầu ra (output gap) và lạm phát đã dẫn đến việc chậm trễ tăng lãi suất vào năm 2022. Các quan chức cần tin tưởng rằng áp lực lạm phát sẽ không bùng phát trở lại sau khi họ bắt đầu hạ lãi suất. Việc cắt giảm lãi suất vội vàng, chỉ để xoay trục chính sách và sau đó tăng lãi suất trở lại, sẽ giáng một đòn mạnh vào niềm tin của công chúng vào ngân hàng.

Tuy nhiên, các điều kiện kinh tế dường như đã "chín muồi" để cắt giảm lãi suất. Tăng trưởng GDP đã thấp hơn dự kiến trong một năm và ngày càng có nhiều bằng chứng cho thấy lạm phát (đạt 2.7% trong tháng 4) đang hướng tới mục tiêu 2% một cách bền vững. Hầu hết chuyên gia nhà phân tích đều kỳ vọng một đợt cắt giảm lãi suất vào thứ Tư, mặc dù sáu ngân hàng lớn nhất của Canada đang có quan điểm trái ngược nhau. Thị trường đặt cược khả năng BoC hạ lãi suất xảy ra vào thứ Tư ở mức hơn 75%.

Andrew Kelvin, trường phòng chiến lược ngoại hối tại TD Securities, cho biết: “Nếu BoC muốn cắt giảm lãi suất, họ đã có đầy đủ điều kiện ngay bây giờ”. Ông dự đoán sẽ có một đợt cắt giảm lãi suất vào thứ Tư, thay đổi dự báo sau khi dữ liệu GDP quý đầu tiên vào tuần trước.

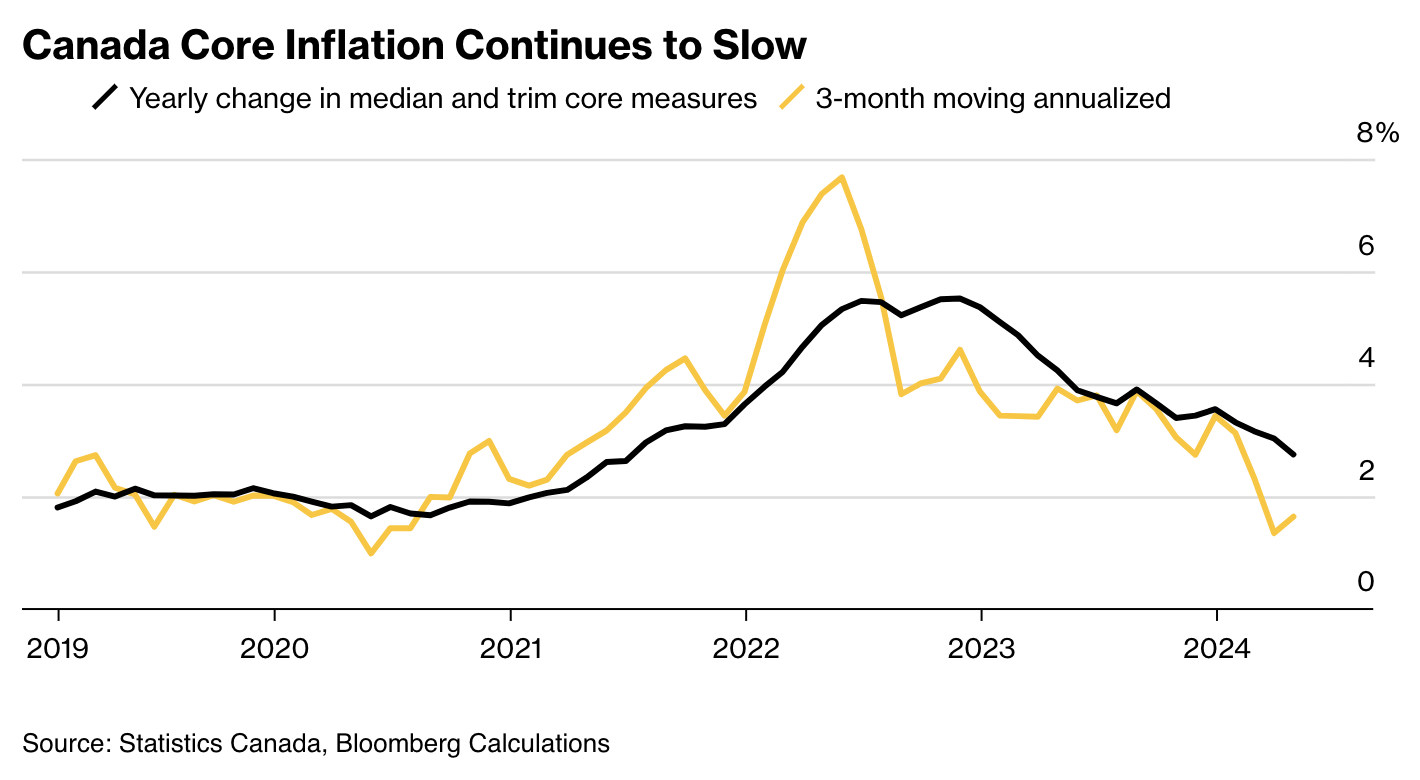

Lạm phát cơ bản của Canada tiếp tục chậm lại

Cuộc họp của Ngân hàng Trung ương Canada, diễn ra một ngày trước Ngân hàng Trung ương châu Âu, được dự báo sẽ hạ lãi suất, do đó Canada có thể trở thành quốc gia đầu tiên trong nhóm G7 bắt đầu chu kỳ nới lỏng chính sách tiền tệ. Tuy nhiên, các quan chức châu Âu đã thông báo rõ ràng hơn về việc hạ lãi suất sắp tới. Nếu ông Macklem giữ nguyên lãi suất trong tuần này, có khả năng ông sẽ báo hiệu việc cắt giảm sắp xảy ra.

Việc cắt giảm lãi suất điều hành từ 5% trong tuần này sẽ cho thấy Ngân hàng Trung ương Canada đang hành động trước Cục Dự trữ Liên bang Mỹ. Trong lịch sử, lãi suất của 2 nước này thường đi theo hướng tương tự, và khi chúng không đi theo hướng đó, đồng nội tệ Canada sẽ chịu một số áp lực. Đồng loonie yếu đồng nghĩa với chi phí nhập khẩu cao hơn, gây rủi ro lạm phát tăng. Ông Macklem đã chia sẻ rằng BoC có những hạn chế nhất định khi đi chệch hướng so với Fed.

Veronica Clark, chuyên gia kinh tế của Citigroup, cho biết: “Họ có thể chờ đợi và xem xét thêm một số bằng chứng. Kinh nghiệm của Hoa Kỳ có lẽ nên được coi là một câu chuyện cảnh giác - chúng tôi đã có sáu đến bảy tháng lạm phát cơ bản ở mức gần mục tiêu và nó đã quay trở lại.

Tại Canada, chỉ số CPI tăng với tốc độ 2.9% hàng năm trong quý đầu tiên, phù hợp với dự đoán của ngân hàng trung ương. CPI lõi tiếp tục giảm tốc và thị trường lao động đang nới lỏng. Tuy nhiên, lạm phát đã vượt mức 3% vào 32 tháng trong 37 tháng qua, đây là mức trần trong phạm vi mục tiêu hoạt động của BoC.

Điều quan trọng là có những câu hỏi về động lực tăng trưởng kinh tế lâu dài. Nhu cầu trong nước tăng với tốc độ 2.9% hàng năm trong quý đầu tiên và dữ liệu sơ bộ cho thấy tăng trưởng GDP đạt 0.3% trong tháng Tư. Đồng thời, mức tăng dân số kỷ lục do nhập cư đã khiến ngân hàng khó nhận biết được động lực cơ bản trong tiêu dùng và lạm phát.

Người dân Canada đang trụ tốt hơn dự kiến trong bối cảnh chi phí đi vay tăng nhanh nhất trong lịch sử. Các hộ gia đình ở Canada đang gánh một khoản nợ lớn nhất trong các nước phát triển, mặc dù điều đó đang kìm hãm chi tiêu tiêu dùng, nhưng tỷ lệ vỡ nợ vẫn ở mức thấp. Tỷ lệ nợ quá hạn chỉ ở mức 0.17% trong quý 4 năm 2023, tăng từ 0,14% trong quý 3 năm 2022, theo Canada Mortgage & Housing.

Không rõ các hộ gia đình sẽ xoay sở như thế nào trong hai năm tới khi việc gia hạn nợ với lãi suất ngày càng cao hơn trước. Đối với một số chuyên gia phân tích, đó là lý do quan trọng để Ngân hàng Trung ương Canada bắt đầu bình thường hóa chính sách tiền tệ trong tuần này.

Royce Mendes, giám đốc điều hành tại Desjardins Securities, cho biết: “Rất nhiều người sẽ phải thay đổi đáng kể thói quen chi tiêu của mình để có thể trả nợ. Nếu ngân hàng điều chỉnh lãi suất quá chậm, BoC có thể buộc nền kinh tế rơi vào suy thoái không cần thiết.”

Việc chờ đợi đến tháng 7 sẽ cho phép ngân hàng phác thảo kế hoạch của mình rõ ràng hơn dưới dạng báo cáo chính sách tiền tệ, trong đó sẽ có những dự báo mới về lạm phát và tình hình kinh tế.

Một câu hỏi khác là các nhà hoạch định chính sách có thể đưa ra tốc độ cắt giảm lãi suất như thế nào. Trong bản tóm tắt các cuộc thảo luận gần đây nhất cho cuộc họp tháng 4, họ cho biết sẽ điều chỉnh dần dần.

Bloomberg