BofA: Dòng tiền đổ vào quỹ ETF tăng mạnh sau khi chuyển đổi từ quỹ tương hỗ

Trà Giang

Junior Editor

Trong những năm gần đây, ngành quản lý quỹ tại Mỹ đang chứng kiến một xu hướng đáng chú ý: việc chuyển đổi từ các quỹ tương hỗ sang quỹ ETF. Theo nghiên cứu của Bank of America, đây là một chiến lược mới nhằm đối phó với áp lực dòng tiền liên tục rút ra khỏi các quỹ đầu tư theo chiến lược chủ động.

Theo nghiên cứu của Bank of America, việc chuyển đổi các quỹ tương hỗ không được ưa chuộng sang quỹ ETF đang mang lại kết quả tích cực về dòng vốn cho các nhà quản lý quỹ.

Nghiên cứu của Bank of America cho thấy một con số ấn tượng, trong năm năm qua, 121 quỹ theo chiến lược chủ động tại Mỹ, với tổng tài sản lên tới 125 tỷ USD, đã thực hiện việc chuyển đổi này.

Từ năm 1993 đến nay, một sự chuyển dịch đáng kinh ngạc đã diễn ra: các nhà đầu tư đã rút ròng 5.5 nghìn tỷ USD khỏi các quỹ đầu tư theo chiến lược chủ động Mỹ, trong khi các quỹ ETF cổ phiếu đầu tư theo chiến lược thụ động lại thu hút 4.5 nghìn tỷ USD.

Jared Woodard, chiến lược gia đầu tư tại BofA Securities, cho biết: “Kết quả này thật sự ấn tượng. Chúng tôi đã theo dõi sự chuyển đổi này trong vài năm qua và sẽ cần thời gian để thấy rõ tác động sau khi chuyển đổi.”

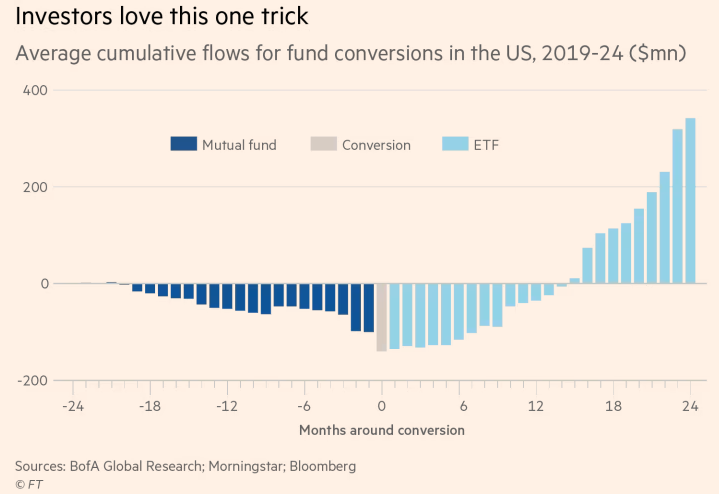

Dòng tiền trung bình tích lũy từ việc chuyển đổi quỹ tương hỗ sang quỹ ETF

Theo phân tích, việc chuyển đổi từ quỹ tương hỗ sang ETF dường như mang lại cơ hội cho các nhà quản lý quỹ tham gia vào xu hướng đầu tư hiện tại. Trung bình, một quỹ trước khi chuyển đổi đã mất 150 triệu USD dòng tiền trong hai năm, nhưng sau đó đã thu hút lại 500 triệu USD trong hai năm tiếp theo.

Để hấp dẫn nhà đầu tư, các nhà quản lý đã giảm phí quản lý từ 90 xuống 60 điểm cơ bản (bps), mặc dù vẫn cao hơn mức trung bình 40 bps của các quỹ ETF đầu tư chủ động.

Jared Woodard, chiến lược gia đầu tư tại BofA Securities, cho rằng kết quả này rất ấn tượng. Ông nhấn mạnh rằng trong bối cảnh cạnh tranh khốc liệt của thị trường ETF, các quỹ vẫn thu hút đủ dòng tiền để bù đắp cho mức phí thấp hơn. Ngân hàng dự đoán việc chuyển đổi có thể mang lại lợi nhuận chỉ trong vòng 12 tháng.

Bryan Armour từ Morningstar cảnh báo rằng, mặc dù có những kết quả tích cực, nhưng phần lớn dòng tiền đổ vào trong các quỹ chuyển đổi chủ yếu đến từ bảy quỹ của Dimensional Fund Advisors vào năm 2021. Ông cho rằng việc chuyển đổi không phải là giải pháp duy nhất hay phù hợp với tất cả các quỹ, đặc biệt là những quỹ được sử dụng trong kế hoạch hưu trí 401(k).

Số lượng quỹ chuyển đổi tại Mỹ đã tăng liên tục từ năm 2021, và Woodard cho rằng xu hướng này sẽ còn tiếp diễn. Jared Woodard nhận định có khoảng 400 quỹ trong số 7000 quỹ tương hỗ Mỹ đang là ứng viên sáng giá cho chuyển đổi - những quỹ "đã hoạt động tốt nhưng chưa được đền đáp về dòng vốn đầu tư".

Một phương án thú vị khác đang được nghiên cứu là học theo mô hình của Vanguard: ra mắt ETF như một lớp cổ phần của quỹ tương hỗ. Ít nhất 33 nhóm quỹ đã đăng ký phương án này với Ủy ban Giao dịch Chứng khoán Mỹ.

Toàn bộ xu hướng này cho thấy sự chuyển dịch đầy sáng tạo trong ngành quản lý quỹ, với các chuyên gia đang không ngừng tìm kiếm giải pháp để thu hút và giữ chân nhà đầu tư trong một môi trường ngày càng cạnh tranh.

Financial Times