Bong bóng đang ngày càng phình to trên thị trường Mỹ; Trung Quốc sẽ "ngã vào nỗi đau giảm phát" giống như Nhật Bản?

Trần Quốc Khải

Junior Editor

Giới chuyên gia bắt đầu tranh luận về khả năng thị trường chứng khoán Mỹ đang bị định giá quá cao so với thế giới. Tuy nhiên, việc khoảng cách này thu hẹp trong ngắn hạn dường như khó xảy ra, nhất là với các chính sách kinh tế dự kiến của chính quyền Trump sắp tới. Bên cạnh đó, những lo ngại về việc nền kinh tế Trung Quốc tiến tới giảm phát giống như Nhật Bản đang làm các nhà lãnh đạo của đất nước tỷ dân phải đau đầu.

Chủ nghĩa ngoại lệ của Mỹ

Cuối cùng, đã có người nói ra - Mỹ đang ở trong một bong bóng lớn và phình to. Đây là nhận định của Ruchir Sharma trong bài viết trên Financial Times ngày hôm qua:

“Giá tương đối của cổ phiếu ở Mỹ hiện cao nhất kể từ khi dữ liệu này được ghi nhận hơn một thế kỷ trước. Cổ phiếu Mỹ chiếm gần 70% chỉ số chứng khoán toàn cầu, tăng từ mức 30% vào những năm 1980.

Đồng thuận áp đảo cho rằng khoảng cách giữa Mỹ và thế giới được biện minh bởi sức mạnh thu nhập của các công ty hàng đầu Mỹ, tầm ảnh hưởng toàn cầu và vai trò tiên phong trong đổi mới công nghệ. Những điểm mạnh này đều là thực tế. Nhưng một định nghĩa về bong bóng là một ý tưởng không mới.

Cổ phiếu Mỹ đang bị mua quá nhiều, định giá quá cao và bị cường điệu hóa ở mức độ chưa từng thấy trước đây.”

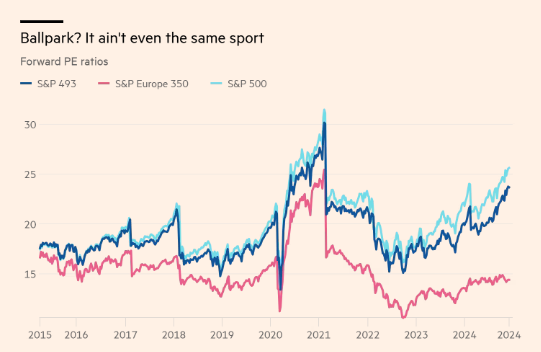

Điều quan trọng cần nhấn mạnh là tình trạng này không chỉ là vấn đề của nhóm Mag 7 (7 công ty công nghệ lớn). Biểu đồ dưới đây thể hiện mức định giá P/E dự phóng của S&P 500, S&P 493 (nghĩa là S&P 500 trừ nhóm Magnificent 7), và (chỉ để so sánh) S&P Europe 350. Ngay cả khi loại trừ Big Tech, sự khác biệt cũng không thay đổi đáng kể.

Chênh lệch giữa chỉ số chứng khoán Mỹ và châu Âu ngày càng rộng

Liệu Unhedged có đồng ý với Sharma rằng Mỹ đang trong bong bóng so với phần còn lại của thế giới? Chắc chắn là có. Cổ phiếu Mỹ đang bị định giá quá cao, có thể ở mức đáng kể. Tuy nhiên, không nên nghĩ rằng mức định giá này đang bị thổi phồng đến mức cực đoan như biểu đồ trên gợi ý, và sẽ là một sai lầm nếu đặt cược vào việc giá tài sản ở Mỹ và các khu vực khác sẽ nhanh chóng cân bằng.

Những khác biệt nhỏ trong tăng trưởng thu nhập, nếu kéo dài đủ lâu, có thể tạo ra sự khác biệt lớn về giá trị cổ phiếu. Hiện tại, S&P 493 đang được định giá cao hơn 40% so với Europe 350. Kỳ vọng tăng trưởng thu nhập của chỉ số Mỹ này trong 1-2 năm tới là khoảng 11%, so với khoảng 9% của chỉ số châu Âu. Nghe có vẻ không đáng kể. Nhưng nếu đưa mức chênh lệch 2 điểm phần trăm này vào bất kỳ mô hình định giá nào, kết quả có thể dễ dàng biện minh cho mức chênh lệch định giá lên đến 1/3, tùy thuộc vào các yếu tố khác như tỷ lệ chiết khấu - miễn là mức chênh lệch tăng trưởng này được duy trì vô thời hạn.

Để khoảng cách định giá này thu hẹp, cần phải có điều gì đó khiến nhà đầu tư suy nghĩ lại về từ “vô thời hạn” đó. Với chính quyền Donald Trump sắp tới quyết tâm thúc đẩy mọi đòn bẩy tăng trưởng trong nước trong khi áp đặt thuế quan đối với nước ngoài, điều này khó có khả năng xảy ra trong ngắn hạn. Nếu và khi lạm phát nóng trở lại, bức tranh có thể thay đổi. Cho đến lúc đó, bong bóng ở Mỹ có nhiều khả năng tiếp tục phình to hơn là co lại.

Hiện tượng "Nhật Bản hóa"

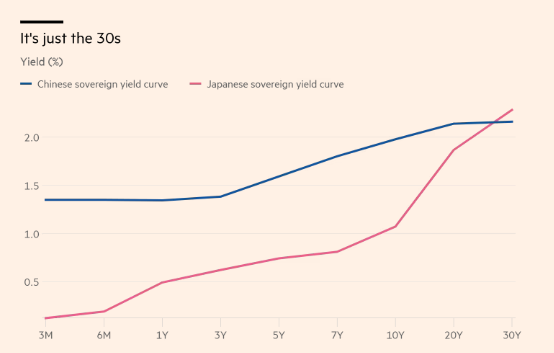

Lợi suất TPCP kỳ hạn 30 năm của Trung Quốc đã giảm xuống dưới lợi suất của Nhật Bản lần đầu tiên. Điều này đặt ra câu hỏi: Liệu Trung Quốc đang trải qua "Nhật Bản hóa" - tức rơi vào trạng thái giảm phát và tăng trưởng thấp mà Nhật Bản đã đối mặt từ đầu thập niên 1990?

Câu trả lời đơn giản (nhưng có thể quá đơn giản) là có. Sau khi bong bóng tài sản của Nhật Bản vỡ, nền kinh tế nước này bước vào giai đoạn suy thoái bảng cân đối, khi các công ty, ngân hàng và hộ gia đình ưu tiên giảm nợ hơn là chi tiêu và đầu tư. Cuộc khủng hoảng hiện tại của Trung Quốc có nhiều điểm tương đồng: bong bóng bất động sản vỡ, chi tiêu và đầu tư giảm tốc, giảm phát bắt đầu xuất hiện, và tăng trưởng kinh tế suy yếu. Nhà kinh tế học Richard Koo, người phát triển khái niệm suy thoái bảng cân đối, đã cho rằng Trung Quốc đang bắt đầu phù hợp với mô hình này trong các cuộc phỏng vấn của ông.

Tuy nhiên, không nên phóng đại sự tương đồng. Chẳng hạn, chúng ta không gọi các vấn đề nợ hiện tại của Pháp là "hiện tượng Liz Truss" chỉ vì cả hai đều liên quan đến việc mất lòng tin của nhà đầu tư trong một cuộc tranh cãi ngân sách. Tương tự, việc Brazil tăng lãi suất cũng không phải là "hiện tượng Thổ Nhĩ Kỳ".

Hầu hết những khác biệt giữa hai nước làm tình hình của Bắc Kinh trông có vẻ nguy hiểm hơn so với Tokyo khi đó. Triển vọng nhân khẩu học hiện tại của Trung Quốc tệ hơn nhiều so với Nhật Bản trước đây. Dù bong bóng bất động sản của Nhật lớn hơn, James Athey, cộng tác viên thường xuyên của FT tại Marlborough Group, lưu ý rằng nợ xấu lại "phổ biến hơn" ở Trung Quốc, nơi bất động sản là kênh đầu tư chính của hầu hết hộ gia đình, và tăng trưởng chủ yếu dựa vào trái phiếu, đặc biệt là trái phiếu chính quyền địa phương.

Việc lợi suất trái phiếu Nhật Bản vượt qua Trung Quốc không chỉ là do tình hình tại Trung Quốc, mà còn phản ánh những thay đổi trong điều kiện kinh tế ở Nhật Bản - bao gồm cả sự gia tăng lạm phát. BoJ đã tăng lãi suất lần đầu tiên sau hơn một thập kỷ.

Lợi suất TPCP kỳ hạn 30 năm của Nhật Bản đang vượt qua Trung Quốc

Ngoài ra, theo Lei Zhu, giám đốc bộ phận trái phiếu khu vực châu Á tại Fidelity International, chính phủ Trung Quốc thường ít tập trung vào trái phiếu 30 năm và chú ý nhiều hơn đến hình dạng của đường cong lợi suất và các chứng khoán ngắn hạn. Lợi suất trái phiếu Trung Quốc kỳ hạn 10 năm và ngắn hơn vẫn cao hơn trái phiếu cùng kỳ hạn của Nhật Bản.

Lợi suất TPCP kỳ hạn 10 năm và ngắn hơn của Trung Quốc vẫn cao hơn Nhật Bản

Trung Quốc vẫn có những công cụ để chống giảm phát và khơi dậy tinh thần lạc quan. Lãi suất thực dương, vì vậy PBoC vẫn có khả năng cắt giảm lãi suất. Và với mức tiêu dùng hộ gia đình hiện tại ở Trung Quốc rất thấp so với Nhật Bản thập niên 1990, một nỗ lực kích thích mạnh mẽ có thể tạo ra sự khác biệt lớn.

Tuy nhiên, trong một cuộc suy thoái bảng cân đối - điều mà Trung Quốc đang tiến gần - chính sách tiền tệ trở nên kém hiệu quả hơn vì đầu tư giảm mạnh. Ngoài ra, như việc Bắc Kinh triển khai chậm gói tài khóa đã cho thấy, nước này dường như không có nhiều ý định thực hiện những thay đổi lớn để thúc đẩy chi tiêu tiêu dùng.

Trung Quốc hiện chưa hoàn toàn bước vào hiện tượng “Nhật Bản hóa”. Nhưng nếu chính phủ không đứng lên đối mặt thách thức, không hỗ trợ người tiêu dùng mạnh mẽ và không mạnh tay trong chính sách tài khóa, thì “Nhật Bản hóa” thực sự chỉ còn là vấn đề thời gian.

Financial Times