Bức tranh nền kinh tế Mỹ ra sao khi Trump trades bùng nổ 3 tuần trước?

Trần Quốc Khải

Junior Editor

Cách đây chưa đầy một tháng, một kẻ ám sát đã bắn Donald Trump, ông đã phản ứng một cách quyết đoán, và chiến thắng trong cuộc bầu cử tổng thống đột nhiên có vẻ như được đảm bảo. Mọi cuộc thảo luận trên thị trường tài chính đều xoay quanh Trump Trade - những cách để kiếm lợi nhuận và phòng hộ trước chính quyền Trump 2.0 sắp tới. Những nhân vật tài chính nổi tiếng từ Elon Musk đến Bill Ackman đã nhân cơ hội này để tuyên bố rằng họ chính thức ủng hộ ông.

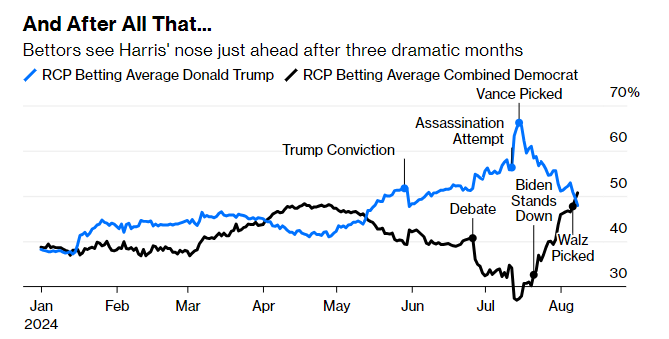

Sự gia tăng ủng hộ cho Trump hóa ra đã chấm dứt sự nghiệp chính trị của tổng thống Joe Biden. Ý kiến phản đối Biden nhiều đến mức ông không thể tiếp tục. Nhưng điều đó không có nghĩa là Trump 2.0 là điều chắc chắn. Chưa đầy ba tuần kể từ khi Biden rút lui. Và thật đáng kinh ngạc, thị trường đặt cược hiện coi người thay thế ông, phó tổng thống Kamala Harris, là ứng cử viên sáng giá nhất. Đây là lần đầu tiên sau ba tháng, những người đặt cược thấy Đảng Dân chủ dẫn trước:

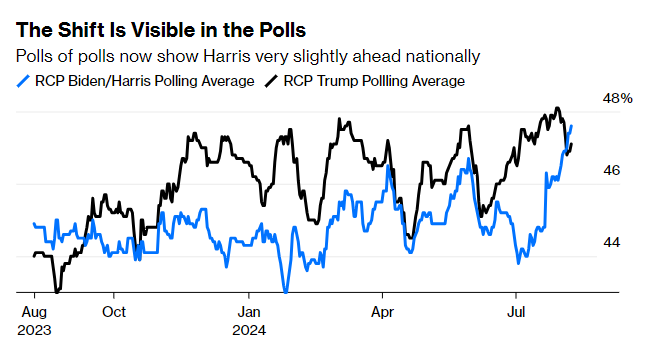

Thị trường đặt cược không hoàn hảo. Tuy nhiên, chúng là bức tranh rõ nét nhất về phán đoán tạm thời và đưa ra chỉ dẫn tốt nhất cho các xác suất chính trị phản ánh lên thị trường tài chính. Những người đặt cược vẫn coi đây là cuộc đua 50/50. Tuy nhiên, bằng chứng thực nghiệm trong các cuộc thăm dò ý kiến cho thấy Đảng Dân chủ đã thu hẹp khoảng cách và chiếm ưu thế hơn một chút. Điểm thăm dò trung bình của Real Clear Politics cho thấy Đảng Dân chủ chiếm ưu thế lần đầu tiên trong năm:

Đảng Dân chủ có thể giành được nhiều phiếu bầu hơn trên toàn quốc nhưng vẫn thua cuộc bầu cử tổng thống, dựa trên số liệu của Đại cử tri Đoàn. Các tiểu bang chiến trường đóng vai trò quan trọng nhất và chưa có đủ các cuộc thăm dò để có thể cho rằng cán cân đã thay đổi. Các cuộc khảo sát trong hai cuộc bầu cử tổng thống gần đây đã đánh giá thấp tỷ lệ ủng hộ dành cho Trump - nhưng về mặt định hướng, các cuộc khảo sát đang cho thấy sự bứt phá của Đảng Dân chủ.

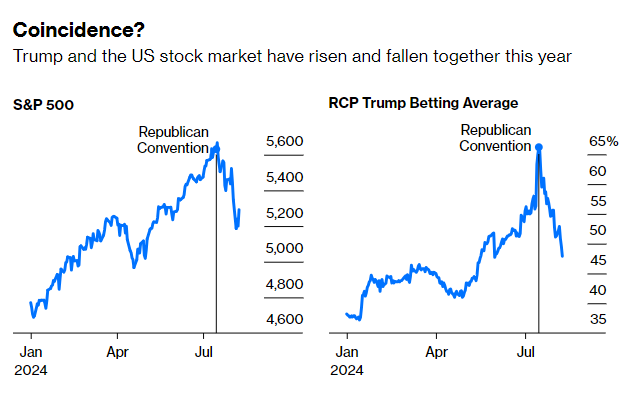

Điều gì đã xảy ra với thị trường chứng khoán và Trump trades từng rất phổ biến cách đây ba tuần? Hệ số tương quan không phải là nguyên nhân, nhưng cũng mang tính gợi ý. Biểu đồ sau đây cho thấy S&P 500 đạt đỉnh vào ngày đầu tiên của Đại hội Đảng Cộng hòa, khi tỷ lệ ủng hộ Trump đạt mức cao nhất. Sau đó, cả hai cùng giảm xuống:

Điều này có nghĩa là Phố Wall thực sự thích viễn cảnh về nhiệm kỳ thứ hai của Trump, giống như những người như Ackman đang ủng hộ? Có thể, nhưng tốt hơn là nên nhìn nhận điều này dưới góc độ không chắc chắn. Trong vài ngày vào tháng 7, nhiều người đã chuẩn bị cho Trump 2.0 khi cho rằng điều này gần như đã rất gần. Hiện tại, cuộc bầu cử lại trở nên gay cấn hơn. Ba tháng bất ổn đang ở phía trước.

Khi các nhà đầu tư đang vật lộn để hiểu Trump 2.0 sẽ có tác động gì, một số điều đã được đồng thuận. Giống như Trump 1.0, việc theo đuổi cắt giảm thuế doanh nghiệp sẽ có lợi cho cổ phiếu. Ngoài ra, giống như nhiệm kỳ đầu tiên, các chính sách của Trump sẽ không có lợi cho trái phiếu, chỉ có điều lần này nguy hiểm hơn do lạm phát và thâm hụt cao hơn. Mặc dù Trump muốn làm suy yếu USD, các chính sách của ông lại sẽ củng cố đồng tiền này.

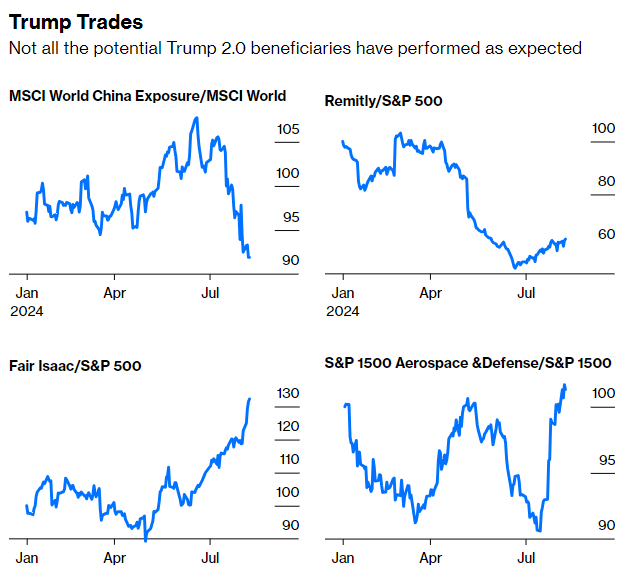

Những chi tiết nhỏ cho thấy bức tranh phức tạp hơn. Tài sản Mexico sẽ bị ảnh hưởng dưới thời Trump 2.0. Tuy nhiên, đồng peso đã bắt đầu giảm mạnh vào ngày 15/7, vì vậy, có lẽ BoJ có nhiều ảnh hưởng tới đồng tiền của Mexico hơn là các chính trị gia Mỹ, do giao dịch carry trade. Ngoài ra, Dan Clifton của Strategas Research Partners đã công bố một sổ tay chiến lược bầu cử vào tháng 5, liệt kê các cổ phiếu có khả năng bị ảnh hưởng. Nhóm sụt giảm rõ ràng bao gồm các công ty tiếp xúc với Trung Quốc, được đại diện bởi chỉ số MSCI của 100 công ty trong MSCI World có mức độ tiếp xúc lớn nhất. Một cuộc đàn áp người di cư sẽ kéo sập các công ty liên quan đến việc gửi kiều hối đến Mexico và Trung Mỹ. Chương trình nghị sự bãi bỏ quy định của Trump sẽ giúp ích cho các dịch vụ tài chính. Và các nhiệm kỳ tổng thống của Đảng Cộng hòa thường được coi là mang lại lợi ích cho các nhà thầu quốc phòng.

Biểu đồ bên dưới cho thấy ít tác động chính trị rõ ràng trong vài tuần qua. Cổ phiếu liên quan đến Trung Quốc đã bị bán tháo khi cơ hội của Trump suy yếu (ngược lại với những gì được mong đợi), các dịch vụ tài chính đã phát triển (đặc biệt là Fair Isaac, nơi tạo ra điểm tín dụng FICO, được Clifton nêu tên là được hưởng lợi lớn từ Trump), trong khi các nhà sản xuất vũ khí tiếp tục tăng từ ngày 15/7. Có lẽ thị trường kỳ vọng vào việc tái vũ trang dưới thời tổng thống Harris hơn là một Trump theo chủ nghĩa biệt lập. Tuy nhiên, các công ty kiều hối như Remitly đã cho thấy hoạt động phù hợp với biến động cơ hội của Trump, sụt giảm trong nhiều tháng và phục hồi vừa phải trong những tuần gần đây:

Tuy nhiên, nếu đợt bán tháo là do thị trường ghét Harris, thì thật khó để giải thích tại sao cổ phiếu Mỹ lại phục hồi trong những ngày gần đây ngay cả khi sự gia tăng ủng hộ dành cho bà vẫn tiếp tục. Có lẽ Phố Wall yêu thích Tim Walz. Nhiều khả năng là có những thứ khác quan trọng hơn chính trị.

Thị trường đối mặt với bài kiểm tra Bobby Ewing

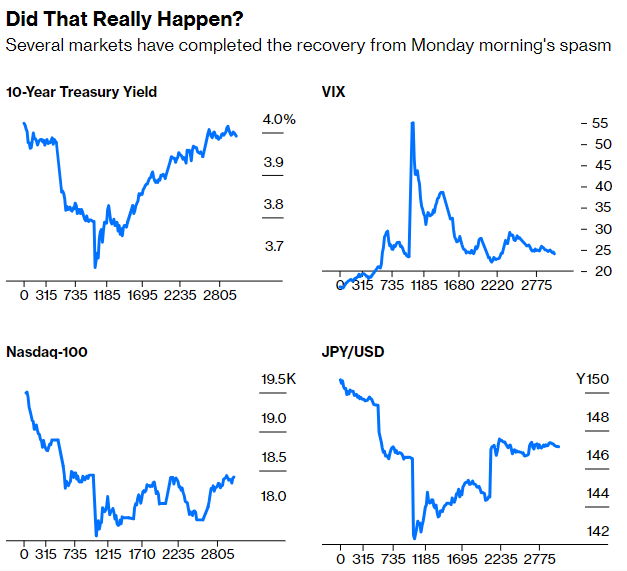

S&P 500 tăng 2.3% vào thứ Năm, mức tăng mạnh nhất trong 18 tháng. Chỉ số đã hoàn tất quá trình phục hồi sau đợt bán tháo vào thứ Hai. Điều đó đúng với các thị trường khác, đã bù đắp được mức sụt giảm nhưng chưa trở lại mức trước dữ liệu thất nghiệp đáng thất vọng của tuần trước:

Thứ Hai liệu có phải một sự bất thường chưa từng xảy ra hay không? Bài kiểm tra Bobby Ewing nên được áp dụng. Một nhân vật trong bộ phim truyền hình Dallas những năm 70 và 80, ông ta đã chết một cách khủng khiếp trong một vụ tai nạn xe hơi. Sau một năm với những tập phim thiếu vắng ông ấy, người ta quyết định đưa Ewing trở lại. Mùa tiếp theo bắt đầu với cảnh người yêu của Ewing là Pam tìm thấy ông trong phòng tắm và phát hiện ra rằng tất cả chỉ là một cơn ác mộng. Tất cả những sự kiện từ khi Ewing vắng mặt có thể được quên đi như chưa từng xảy ra.

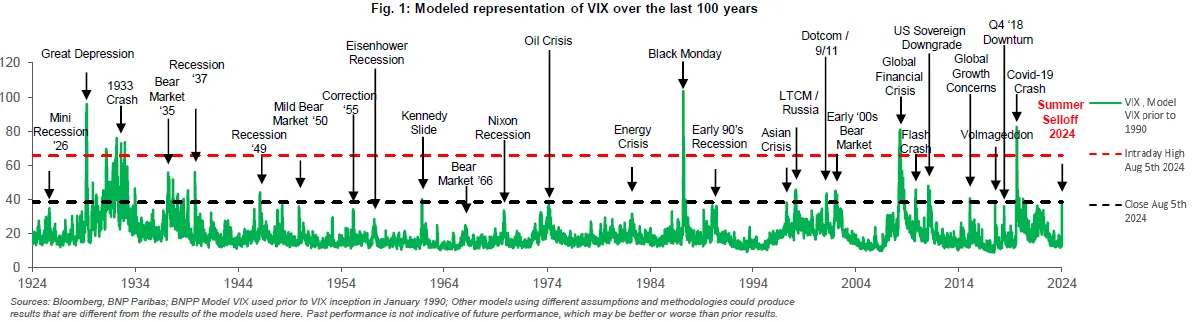

Sự biến động của thị trường liệu có thực hơn vụ tai nạn xe hơi của Ewing không? Để hiểu rõ hơn, một nhóm tại BNP Paribas đã tính toán chỉ số VIX giả định từ năm 1924. Đây là cách đỉnh VIX vào thứ Hai so sánh với lịch sử tài chính của thế kỷ trước:

Tóm lại, biến động thị trường chứng khoán đã đạt đến mức cực đoan tương đương với những cuộc khủng hoảng tồi tệ nhất trong lịch sử. Nếu đây là cơn hoảng loạn tạm thời có thể bỏ qua, thì đây là cơn hoảng loạn đầu tiên trong một thế kỷ. Peter Tchir của Academy Securities viết rằng: “Thực tế là rất nhiều người đang cảm thấy thoải mái với 'sự thật' (trích dẫn được sử dụng để chỉ ra rằng thực tế không phải vậy) rằng biến động giá chúng ta vừa trải qua đã kết thúc, điều này khiến tôi vô cùng lo lắng”.

Lý thuyết của Tchir là mức tăng đột biến của VIX do thiếu thanh khoản trong các quyền chọn mà chỉ số này dựa vào. HĐTL VIX không cho thấy bất kỳ sự hoảng loạn nào như vậy. Điều đó ngụ ý các vấn đề trên thị trường quyền chọn, có lẽ chịu ảnh hưởng của xu hướng đặt cược vào quyền chọn zero-day. Nhưng đến một lúc nào đó, cơn hoảng loạn vào sáng thứ Hai có thể vượt qua bài kiểm tra của Bobby Ewing và tất cả sẽ ổn định như chưa có gì xảy ra.

Liệu đây có phải điều tốt? Có thể không. Peter Atwater của Financial Insyghts bình luận: "Có thể chỉ mình tôi nghĩ vậy, nhưng tôi không chắc mình đã từng chứng kiến một kịch bản nào tương tự như hiện tại: không bán và giữ vững lập trường - điều mà đa số nhà đầu tư đang thể hiện”.

Nếu phiên mở cửa vào thứ Hai giống như vụ tai nạn xe hơi của Bobby Ewing, thì sự tích cực là không đúng chỗ. Hoặc trích dẫn lời Tchir: “Nhiều người nói rằng đã có sự hoảng loạn và đang mua vào dựa trên điều đó. Điều này khiến tôi sợ hãi! Tôi nghĩ rằng, sự tích cực cho rằng viễn cảnh tồi tệ đã qua, là rất nguy hiểm.

Suy yếu nhưng chưa sụp đổ

Khả năng phục hồi của người tiêu dùng Mỹ tiếp tục gây hoang mang. Sự thúc đẩy do đại dịch được cho là nguyên nhân chính. Việc cạn kiệt các khoản tiết kiệm đang thử thách quyết tâm của người tiêu dùng. Dấu hiệu suy yếu đang xuất hiện nhưng người tiêu dùng vẫn chưa đến gần ngưỡng sụp đổ, khi Fed đang tiến gần đến việc cắt giảm lãi suất vào tháng tới.

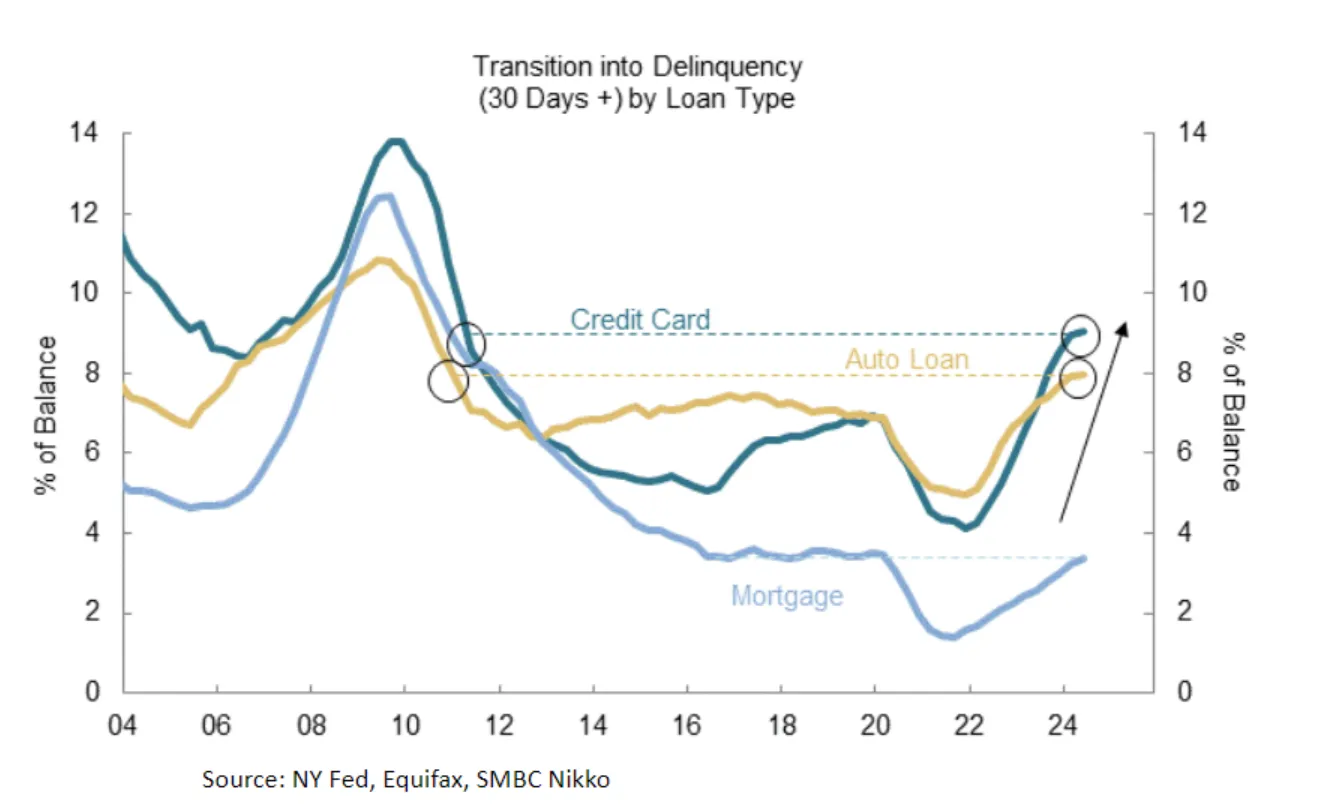

Tuy nhiên, một số dữ liệu đang cho thấy sự tiêu cực, với tình trạng chậm thanh toán đang gia tăng. Báo cáo nợ và tín dụng hộ gia đình quý 2 của Fed New York là báo cáo mới nhất nêu bật sự căng thẳng này khi ngày càng nhiều thẻ tín dụng và khoản vay mua ô tô chậm thanh toán 30 ngày trở lên:

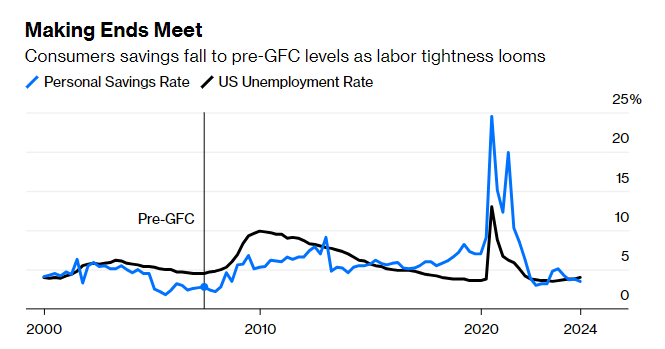

Cộng thêm những phát hiện của Fed NY vào kết quả tương tự từ nghiên cứu của Fed Philadelphia này và triển vọng sẽ rất ảm đạm, đặc biệt là nếu thị trường lao động tiếp tục suy yếu. Tỷ lệ tiết kiệm cá nhân đã giảm xuống mức trước khủng hoảng tài chính toàn cầu. Troy Ludtka của SMBC Nikko chỉ ra rằng ngoại trừ đại dịch, tỷ lệ thất nghiệp gia tăng sẽ dẫn đến tỷ lệ tiết kiệm giảm.

Tiết kiệm của người tiêu dùng giảm xuống mức trước cuộc khủng hoảng tài chính toàn cầu khi tình trạng thiếu hụt lao động đang gia tăng

Jeremy Forster của Wellington Management lưu ý rằng bảng cân đối kế toán của người tiêu dùng nhìn chung vẫn tương đối lành mạnh. Trên thực tế, người tiêu dùng Mỹ thực sự chưa chi tiêu quá mức như trước cuộc khủng hoảng tài chính. Lần này, sự gia tăng nợ chủ yếu đến từ khu vực công: “Vì vậy, bạn đã thấy sự gia tăng lớn trong nợ liên bang và chúng tôi đã thấy sự gia tăng trong hoạt động cho vay người tiêu dùng. Đây là một trong những lĩnh vực mà chúng tôi thường tránh xa”.

Người tiêu dùng đang vay ít hơn trên thẻ tín dụng của họ, với việc Fed theo dõi tổng dư nợ tín dụng tăng 8.9 tỷ USD vào tháng 6 giảm so với mức tăng 13.9 tỷ USD vào tháng 5. Trong khi đó, tín dụng quay vòng, bao gồm thẻ tín dụng, đã giảm gần 1.7 tỷ USD, mức cao nhất kể từ đầu năm 2021. Ngược lại, tín dụng không quay vòng, chẳng hạn như mua xe và cho vay học phí, đã tăng 10.6 tỷ USD, mức cao nhất trong một năm. Tuy nhiên, Nhà kinh tế trưởng của LPL Financial, Jeffrey Roach cho rằng sự suy giảm trong tín dụng quay vòng không che giấu sự phụ thuộc vào thẻ tín dụng: “Người tiêu dùng đang cảm thấy áp lực từ lạm phát tăng cao và tăng trưởng thu nhập chậm lại. Sự suy giảm của các điều kiện tài chính và tiêu dùng suy yếu đã làm tăng khả năng về việc Fed sẽ hành động quyết liệt hơn tại cuộc họp vào tháng 9”

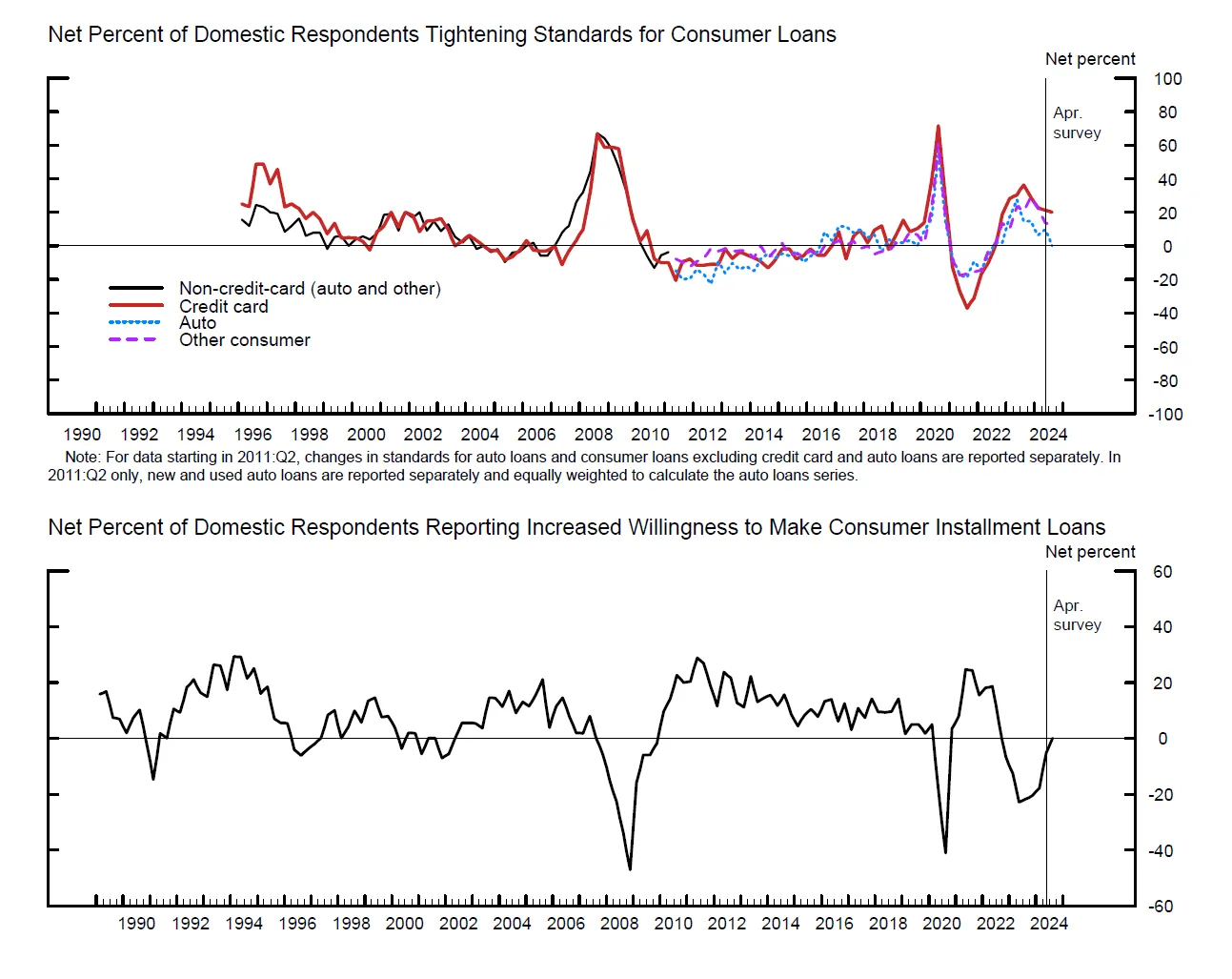

Thật mỉa mai, các điều kiện tài chính vẫn tương đối ổn định. Nhu cầu tín dụng, như được thể hiện trong khảo sát ý kiến của cán bộ tín dụng cấp cao gần đây nhất về thực hành cho vay của ngân hàng, hầu như không thay đổi. Số lượng các ngân hàng báo cáo thắt chặt các tiêu chuẩn cho vay vẫn khá ổn định:

Có lý do gì phải lo lắng? Sử dụng các mô hình độc quyền, các nhà nghiên cứu tại Bank of America lập luận rằng các điều kiện tài chính của Mỹ nằm trong phạm vi bình thường của lịch sử. Trong khi tỷ lệ thất nghiệp và nợ quá hạn gia tăng được lo ngại sẽ gây áp lực lên người tiêu dùng thu nhập thấp, các nhà nghiên cứu của BofA lập luận rằng những người giàu mới là trọng tâm. Rủi ro giảm đối với tiêu dùng cá nhân sẽ đến từ sự sụt giảm lớn về giá tài sản:

Những thay đổi trong mô hình chi tiêu của các hộ gia đình có thu nhập cao nhiều khả năng gây ra những biến động lớn trong hoạt động. Những thay đổi này có thể phát sinh từ điều kiện thị trường lao động yếu hơn hoặc những cú sốc bất lợi đối với thị trường tài chính.

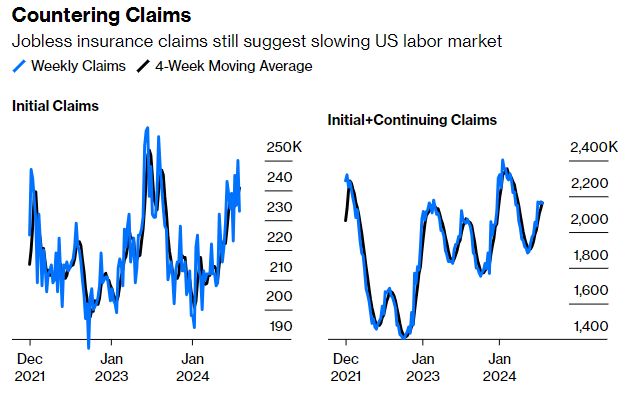

Thị trường chứng khoán đã có sự phục hồi lớn vào thứ Năm sau báo cáo về số đơn xin trợ cấp thất nghiệp tích cực, nhưng điều quan trọng cần lưu ý là xu hướng đơn xin trợ cấp vẫn gia tăng.

Số đơn xin trợ cấp thất nghiệp vẫn cho thấy thị trường lao động Mỹ đang chậm lại

Kịch bản cơ sở vẫn là người tiêu dùng loay hoay tìm cách vượt qua. Những người giàu kiếm lợi nhuận từ khoản đầu tư của họ, trong khi các hộ gia đình có thu nhập thấp không bị ảnh hưởng bởi thị trường lao động. Và có một đợt cắt giảm của Fed vào tháng tới để mong đợi…

Bloomberg