Các tài sản rủi ro đang phải đối mặt với nhiều vấn đề hơn là "Quadruple Witching Day"

Đỗ Duy Đạt

Associate Manager, FX G7

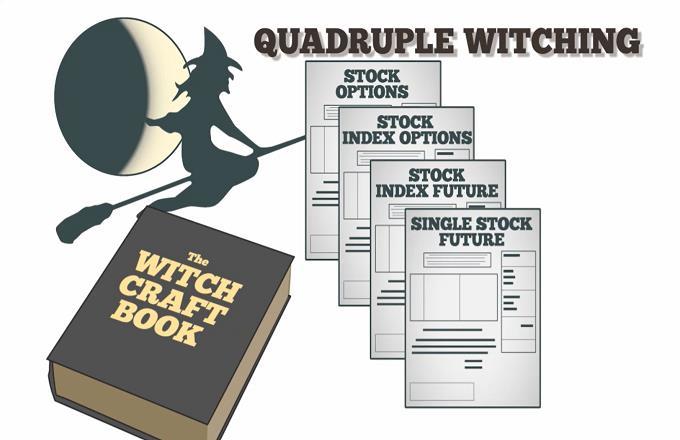

Đây không chỉ là một ngày thứ Sáu bình thường, mà hôm nay chính là ngày “Quadruple Witching Day”, ngày mà Hợp đồng tương lai chỉ số chứng khoán (stock index futures), Quyền chọn chỉ số chứng khoán (stock index options), Quyền chọn cổ phiếu(stock options) và Hợp đồng tương lai cổ phiếu (single stock futures) cùng đáo hạn.

Các tài sản rủi ro đang tiến về cuối tuần một cách lưỡng lự. Bước tiếp theo của BOE trên con đường triển khai lãi suất âm đã khiến các trader mất cảnh giác trong ngày hôm qua, và Fed cũng đã mang đến những bất ngờ của riêng họ.

Phản ứng giật đầu gối (knee-jerk reaction) với diễn biến từ BOE có vẻ đáng ngạc nhiên vì lãi suất âm đã được “thảo luận tích cực” và chính thức được đưa vào bộ công cụ tháng 8. Việc xem xét cách triển khai, nếu cần thiết, dường như chỉ là một bước tự nhiên. BOE đã tuyên bố rằng lãi suất dưới 0 “sẽ kém hiệu quả hơn” với QE là công cụ chính sách ưu tiên. Với việc QE đang trên đà kết thúc vào cuối năm, thật khó để biện minh cho những ảnh hưởng tiêu cực mà lãi suất âm sẽ mang đến thay vì hỗ trợ cho QE - tất nhiên là ngoại trừ trường hợp Brexit không có thỏa thuận.

Bên cạnh đó, Fed cho biết họ có thể mở rộng các hạn chế đối với việc chi trả cổ tức và mua lại cổ phần đến cuối năm với quyết định có hiệu lực trước ngày 30 tháng 9. Và ngày hôm nay còn là ngày “Quadruple Witching Day”, với Hợp đồng tương lai chỉ số chứng khoán/cổ phiếu và Quyền chọn chỉ số chứng khoán/cổ phiếu. Khối lượng giao dịch quyền chọn có xu hướng tăng đột biến vào khoảng 2:30 sáng thứ Bảy (giờ Việt Nam), nhưng trong hai thập kỷ qua, S&P 500 chỉ đạt mức tăng trung bình 0.04% trong khi VIX giảm trung bình 1.4%.

Mối lo ngại lớn hơn đối với thị trường sẽ đến từ việc thiếu các chất xúc tác tăng giá - kích thích tài khóa, lo ngại về Covid-19 và dữ liệu kinh tế bắt đầu trượt dốc. Đặc biệt là với việc Fed tiếp tục đứng ngoài ở hiện tại.