Các trader định lượng đang thoát khỏi sự ràng buộc của trái phiếu

Đức Nguyễn

FX Strategist

Trong suốt thời kỳ đại dịch và cả sau khi Covid qua đi, Phố Wall vẫn bị ám ảnh bởi Jerome Powell.

Khi ông hạ lãi suất xuống mức thấp nhất trong lịch sử và sau đó lại tăng lên mức cao nhất trong thập kỷ, các nhà quản lý quỹ đã toát mồ hôi trước từng lời nói và hành động của ông - mua hoặc bán cổ phiếu phù hợp với mức độ nhạy cảm với chính sách tiền tệ. Điều đó đã thúc đẩy vận may của hầu hết các chiến lược đầu tư - và không gì tiêu biểu hơn ngoài 2 trường phái kinh điển: đầu tư giá trị và tăng trưởng.

Nhưng trong một dấu hiệu cho thấy nỗi ám ảnh về Powell hiện đang giảm bớt, những phong cách đầu tư phổ biến này đã nhiều lần bất chấp những biến động của thị trường lãi suất trong năm nay. Điều này lại đặt ra câu hỏi liệu có điều gì đó đã thay đổi trong nền tảng của thị trường chứng khoán hay không.

Ví dụ, trong suốt năm 2022, những cổ phiếu có vẻ rẻ đã phục hồi mạnh mẽ trong khi những cổ phiếu đắt tiền hứa hẹn sẽ mở rộng thu nhập trong thời gian dài lại giảm - chủ yếu do lãi suất tăng. Người ta cho rằng những cái tên tăng trưởng như Tesla và Nvidia sẽ đuối sức do định giá quá cao khi lãi suất chiết khấu cũng đang cao.

Giờ đây, ngay cả khi lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng lên mức cao nhất kể từ năm 2007, chỉ số Nasdaq 100 đang tăng gấp đôi so với S&P 500 trong năm 2023. Lợi nhuận từ đầu tư giá trị đã không đạt như kỳ vọng. Mối tương quan giữa từng phong cách đầu tư và cách trái phiếu biến động vào bất kỳ ngày nào đã giảm xuống.

Theo Guido Baltussen, trưởng bộ phận đầu tư nhân tố tại Robeco, “giá trị và tăng trưởng đã trở nên ít nhạy cảm hơn trong ngắn hạn, xu hướng mà tôi tin rằng sẽ vẫn duy trì. Độ nhạy cảm cao của đầu tư giá trị và tăng trưởng rõ ràng hơn trong môi trường lợi suất 0 – tạm thời và không mang tính cấu trúc”.

Tất cả những điều này là một vấn đề lớn khi xét đến hàng nghìn tỷ USD được đầu tư vào các chiến lược định lượng nhằm chia nhỏ cổ phiếu theo các đặc điểm như bội số định giá. Và đây là một vấn đề ngày càng cấp bách khi lợi suất trái phiếu tăng lên gần mức cao nhất trong 16 năm do kỳ vọng rằng Fed sẽ duy trì chính sách thắt chặt trong thời gian dài để xoa dịu nền kinh tế Mỹ vẫn rất mạnh mẽ.

Các nhà dự báo thị trường có những quan điểm khác nhau. Quan điểm được những người như Robeco ưa chuộng là lãi suất chính sách hiện đã đủ cao để biến động trong lợi suất sẽ không còn nhiều tác động đến cả đầu tư tăng trưởng và giá trị.

Một góc nhìn khác được Goldman Sachs ưa thích là cơn sốt AI vào năm 2023 đã thúc đẩy lợi nhuận kỳ vọng trong tương lai của các cổ phiếu tăng trưởng đủ để làm giảm bớt mối đe dọa do lãi suất tăng cao gây ra.

Theo Christian Mueller-Glissmann, người đứng đầu bộ phận nghiên cứu phân bổ tài sản tại Goldman Sachs, “AI đã tạo ra nguồn sống mới cho lĩnh vực công nghệ. Khi nói về sự lạc quan trong dài hạn, điều đó hỗ trợ thị trường chứng khoán và giúp Nasdaq 100 chịu đựng lãi suất cao hơn.”

Quan điểm rằng trái phiếu như một động lực cơ bản của cổ phiếu không sai. Cổ phiếu giá trị như Exxon Mobil và Berkshire Hathaway có xu hướng mang tính chu kỳ hơn và được định giá dựa trên dòng tiền ngắn hạn, do đó có vẻ hấp dẫn hơn khi lãi suất tăng. Mặt khác, các cổ phiếu tăng trưởng như Nvidia và công ty công nghệ lại được đánh giá cao nhờ triển vọng dài hạn, vốn ít hấp dẫn hơn khi lợi nhuận trong tương lai được chiết khấu ở mức cao hơn.

Nhưng xu hướng rộng hơn trong năm nay lại khác: Mối liên hệ giữa trái phiếu kỳ hạn 10 năm và tăng trưởng-giá trị đã giảm sút. Ngay cả với lợi suất cao hơn, Chỉ số Giá trị Russell 1000 đuối hơn chỉ số Russell tăng trưởng tới 24%.

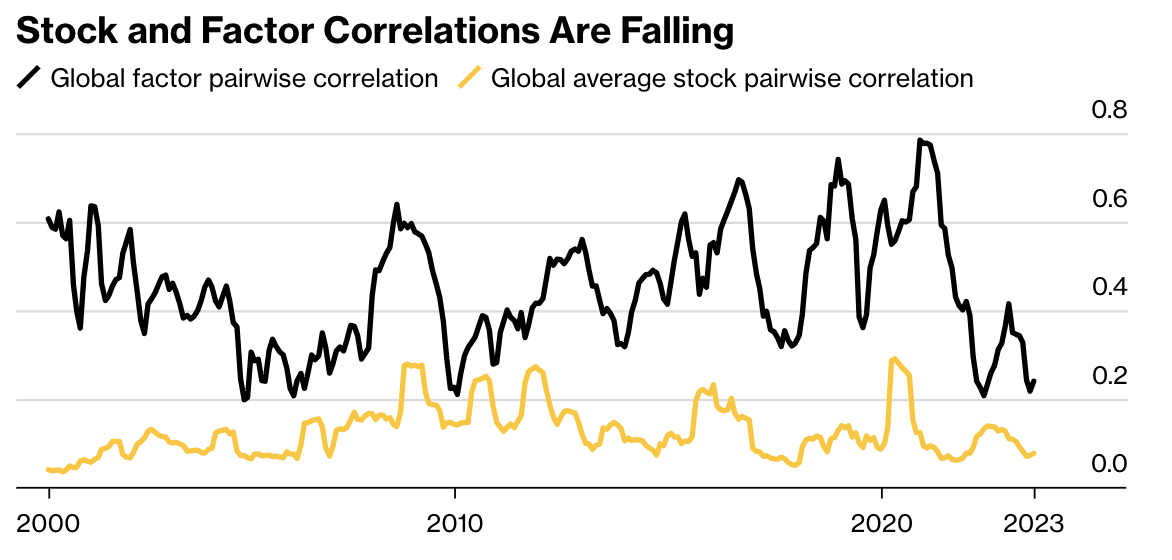

Tất cả điều này có thể báo hiệu sự trở lại của xu hướng kinh tế lành mạnh hơn, khi căng thẳng vĩ mô giảm bớt và các phân tích cơ bản trở nên quan trọng hơn. Dữ liệu của Sanford C. Bernstein cho thấy tương quan trong 6 tháng của cả cổ phiếu toàn cầu và các yếu tố đã giảm gần mức thấp nhất trong hơn hai thập kỷ.

Theo Sarah McCarthy, chiến lược gia tại Bernstein, “năm ngoái, các yếu tố có tương quan hơn một chút vì ta đã chứng kiến những biến động cực đoan trong lợi suất, cổ phiếu giá trị và tăng trưởng theo hướng ngược lại. Bây giờ tình hình đã dịu đi.”

Nỗi đau lãi suất

Đọc nghiên cứu của ngân hàng đầu tư và bạn gần như chắc chắn sẽ nghĩ rằng đầu tư chứng khoán vẫn chỉ đơn giản như việc đặt cược vào việc lãi suất sẽ đi về đâu.

Wells Fargo cho biết lợi suất trái phiếu kỳ hạn 10 năm giảm xuống còn 4% sẽ là xúc tác mạnh mẽ cho hiệu suất cổ phiếu tăng trưởng vượt trội. JPMorgan cũng ủng hộ quan điểm này thay vì đầu tư giá trị dựa trên niềm tin rằng lợi suất trái phiếu đã đạt đỉnh. Barclays đã chuyển sang mua cổ phiếu giá trị, cho rằng yếu tố này sẽ bắt kịp với đà tăng của lợi suất.

Nhưng đối với các đội định lượng, những điều này lại khơi dậy một cuộc tranh luận về mối quan hệ giữa lãi suất và khả năng sinh lời.

Những bên như AQR Capital Management đã nhiều lần cho rằng dữ liệu lịch sử không cho thấy nhiều mối liên hệ giữa hai điều này. Quan điểm này - được những người hâm mộ đầu tư giá trị ưa chuộng - cho rằng trái phiếu tăng hay giảm sẽ không cản trở đáng kể quy tắc rằng cổ phiếu có giá trị thấp hơn có xu hướng hoạt động tốt hơn trong dài hạn.

PGIM Quantitative Solutions, công ty quản lý khoảng 97 tỷ USD, đã đưa ra một lý thuyết khác về những gì đang diễn ra trong một báo cáo. Khi lãi suất đủ cao như hiện nay, lợi nhuận trong tương lai của cổ phiếu tăng trưởng sẽ bị chiết khấu nhiều đến mức không còn giá trị gì nếu tính theo giá trị hiện tại. Vì vậy, ngay cả khi lãi suất giảm nhưng vẫn ở mức cao, điều đó cũng không nhất thiết thúc đẩy cổ phiếu tăng trưởng như trong thời kỳ lãi suất thấp.

Trong khi đó, đối với đội định lượng tại GMO - nổi tiếng với việc luôn luôn đi theo đầu tư giá trị - tất cả sẽ vẫn là về chênh lệch định giá của thị trường đang mở rộng sau pha tăng năm nay.

Ben Inker, đồng giám đốc nhóm phân bổ tài sản của GMO cho biết: “Cổ phiếu giá trị ngày nay cực kỳ rẻ. Miễn là thị trường được thúc đẩy bởi phân tích cơ bản thì cổ phiếu giá trị ngày nay có lợi thế sẵn có đáng kể.”

Bloomberg