Trump trở lại, danh mục đầu tư nên được điều chỉnh ra sao?

Trần Quốc Khải

Junior Editor

Thị trường tài chính đối mặt với nhiều bất ổn khi chính quyền Trump tái thiết lập các chính sách kinh tế đầy thách thức, buộc nhà đầu tư phải tìm kiếm chiến lược phù hợp. Trong bối cảnh rủi ro lạm phát và cơ hội thị trường đan xen, việc cân bằng giữa phòng ngừa rủi ro và tối ưu hóa lợi nhuận dài hạn trở nên cấp thiết.

Thị trường chứng khoán sau bầu cử đã mang đến cho nhà đầu tư một chuyến đi đầy cảm xúc. Các đợt bán tháo cổ phiếu lớn, những đợt tăng giá mạnh mẽ, và một loạt các câu chuyện thị trường khiến Phố Wall cố gắng hết sức để đoán suy nghĩ của Tổng thống đắc cử Donald Trump. Tổng cộng, chỉ số S&P 500 đã tăng khoảng 3% kể từ Ngày Bầu cử, nhưng con số này không thể hiện được cảm giác bất an bao trùm thị trường. Sự kết hợp giữa bất ổn chính sách và mức định giá cao nhất kể từ năm 2021 có thể thúc đẩy sự quan tâm trở lại đối với các chiến lược quản lý rủi ro. May mắn thay, có một chiến lược đơn giản mà ai cũng có thể áp dụng.

Trước khi cố gắng "chống Trump" trong bất kỳ danh mục đầu tư nào, các nhà đầu tư nên tự hỏi mình một số câu hỏi quan trọng. Đầu tiên, bạn có thể kiểm soát được thành kiến chính trị của mình không? Nếu không, có lẽ bạn cần điều chỉnh mức độ rủi ro của mình. Với Trump, bạn hoặc yêu quý ông ấy, hoặc ghét bỏ ông ấy, và các nhà đầu tư chỉ thực sự xuất sắc khi họ giữ được sự khách quan cao nhất. Tôi lo rằng sự kết hợp độc hại giữa chính trị và biến động thị trường có thể khiến nhiều người làm điều ngu ngốc như bán tháo ở đáy thị trường hoặc đầu tư toàn bộ ở đỉnh. Một trong những khía cạnh quan trọng nhất của chiến lược đầu tư bền vững là tìm ra cách để yên tâm nghỉ ngơi, từ đó có thể duy trì đầu tư lâu dài.

Thứ hai, bạn có đủ kỹ năng để dự đoán các biến động trong một thị trường bị thống trị bởi Trump không? Ngay cả trước thời Trump, nhiều nhà đầu tư đã thừa nhận rằng khả năng tiên đoán chính trị không phải là thế mạnh của họ. Nhưng Trump là một chính trị gia đặc biệt khó đoán, người nhậm chức với một chương trình nghị sự tiềm ẩn thay đổi cục diện và thái độ tự do của một tổng thống mãn nhiệm. Liệu các tuyên bố về thuế quan phổ quát 10%-20%, mức thuế 60% đối với Trung Quốc, và các kế hoạch trục xuất hàng loạt của ông có chỉ là chiến thuật đàm phán? Một đòn mở màn? Hay ông thực sự đủ táo bạo và không kiểm soát để thực hiện chúng ở quy mô lớn trong bối cảnh lạm phát đã cao và lãi suất đang tăng? Và liệu nội các, Quốc hội, ngành tư pháp và thị trường tài chính có đủ sức kiểm soát những hành động vượt quá mức này? Một số người có thể nghĩ rằng họ có lợi thế trong việc trả lời những câu hỏi này, nhưng tôi chưa gặp ai mà tôi dám đặt cược vào.

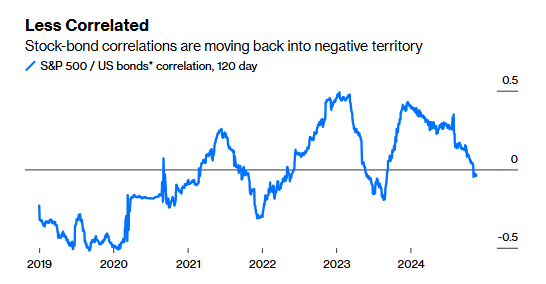

Nếu cuộc bầu cử khiến bạn cảm thấy lo lắng và mất phương hướng, giải pháp dễ dàng nhất có thể là một phiên bản của danh mục đầu tư cổ phiếu và trái phiếu 60/40 cổ điển. Các danh mục đầu tư cổ phiếu-trái phiếu truyền thống đã bị đánh giá thấp sau đợt bán tháo kép của cả hai loại tài sản vào năm 2022, nhưng thời điểm đó rất khác. Khi đó, trái phiếu mang lại rất ít thu nhập để giảm bớt tổn thất và chúng gần như di chuyển đồng bộ với cổ phiếu. Hôm nay, tương quan giữa cổ phiếu và trái phiếu đang trở nên tiêu cực một lần nữa.

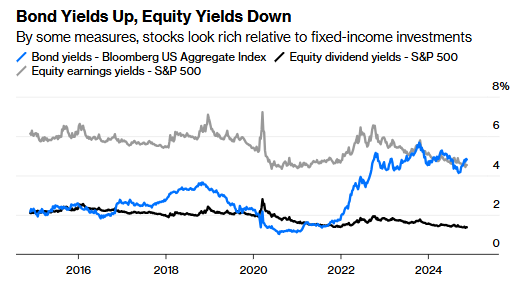

Lợi suất trái phiếu hiện đang gần mức đỉnh kể từ cuộc khủng hoảng tài chính, trong khi lợi suất cổ phiếu ngày càng trở nên thấp. Mặc dù định giá cao không phải là lý do chính để kỳ vọng một sự điều chỉnh, nhưng nó thường khiến những đợt giảm giá trở nên đau đớn hơn.

Trong một phân tích gần đây của Erin Browne và Emmanuel Sharef từ Pacific Investment Management, các nhà quản lý danh mục đầu tư chỉ ra rằng các danh mục đầu tư 60/40 hiếm khi mang lại mức lợi nhuận âm đáng kể trong các giai đoạn tương quan tiêu cực giữa cổ phiếu và trái phiếu. Những "đuôi trái lớn" của danh mục 60/40 phổ biến hơn nhiều trong các giai đoạn tương quan dương.

Một lời phê bình phổ biến khác về danh mục đầu tư 60/40 là nó mang tính chất "đa dạng hóa kém hiệu quả". Trong dài hạn, rổ cổ phiếu đa dạng của các công ty vốn hóa lớn ở Mỹ đã liên tục tăng giá, vượt xa lợi nhuận từ trái phiếu. Vậy tại sao không chỉ đầu tư vào cổ phiếu, đặc biệt nếu bạn còn trẻ và có thể chờ đợi qua những giai đoạn biến động ngắn hạn? Điều này đúng trong một số trường hợp và giải thích tại sao một số nhà đầu tư đã từ bỏ trái phiếu ngay cả trước đại dịch Covid-19. Chính sách lãi suất gần bằng 0 từ năm 2008 đến 2015 - và sau đó lặp lại từ năm 2020 đến 2022 - đã biến trái phiếu thành tài sản có lợi nhuận cực kỳ thấp, khiến cổ phiếu trở nên hấp dẫn không thể cưỡng lại. Kể từ năm 2007, chỉ số S&P 500 đã mang lại lợi nhuận 461% (tính đến thời điểm viết bài), so với chỉ 59% của Bloomberg US Aggregate Index, bao gồm TPCP Mỹ, trái phiếu doanh nghiệp có mức đầu tư, và chứng khoán được đảm bảo bằng thế chấp của các cơ quan.

Tuy nhiên, có lý do để nghĩ rằng sự chênh lệch trong lợi nhuận giữa cổ phiếu và trái phiếu sẽ không còn lớn như vậy trong thời gian tới. Một báo cáo gây sốc từ các chiến lược gia của Goldman Sachs, bao gồm David Kostin, dự báo rằng S&P 500 có thể chỉ đạt tổng lợi nhuận hàng năm khoảng 3% trong thập kỷ tới, với 72% khả năng chỉ số này sẽ hoạt động kém hơn trái phiếu chính phủ. Dự báo đáng thất vọng này chủ yếu xuất phát từ định giá ban đầu cực kỳ cao và sự tập trung vào một số cổ phiếu lớn trên thị trường. Dù đây là một dự đoán khá cực đoan, tôi vẫn lạc quan về cổ phiếu Mỹ trong dài hạn. Tuy nhiên, rõ ràng là điểm xuất phát có vai trò rất quan trọng đối với bất kỳ khoản đầu tư nào, và cổ phiếu hiện đang đắt đỏ.

Để làm rõ, trái phiếu không phải là công cụ phòng hộ hoàn hảo. Chúng sẽ bất lực trước một giai đoạn đình lạm, và chúng giới hạn tổng mức lợi nhuận nếu năm 2025 trở thành một trong những năm thị trường tốt nhất dưới thời chính quyền Trump. Việc mua thêm trái phiếu cũng có vẻ trái ngược, đặc biệt khi một trong những rủi ro kinh tế lớn nhất từ nhiệm kỳ Trump lần thứ hai là lạm phát gia tăng trở lại. Tuy nhiên, rủi ro này có lẽ đã được định giá tốt hơn trong trái phiếu so với cổ phiếu, và - như Pimco đã chỉ ra - việc phân bổ vào trái phiếu liên kết lạm phát có thể mang lại thêm một nguồn bảo vệ.

Hơn nữa, trái phiếu không phải là công cụ phòng hộ kém hiệu quả hơn các lựa chọn khác đang có, bao gồm một số công cụ quá biến động hoặc phức tạp đối với nhiều nhà đầu tư. Còn chiến lược "put bảo vệ" thì sao (sử dụng các quyền chọn ngoài tiền để bảo vệ chống lại sự sụt giảm mạnh trong khi vẫn duy trì tiếp xúc rộng rãi với cổ phiếu)? Đây là chiến lược tốn kém trong dài hạn và hoạt động tốt nhất trong các cú sụt giảm đột ngột như "Thứ Hai Đen" năm 1987, chứ không phải trong các thị trường giá xuống kéo dài như bong bóng dot-com. Còn vàng và Bitcoin thì sao? Chắc chắn, nhưng một số người sẽ cho rằng chúng còn quá nóng so với cổ phiếu vốn hóa lớn.

Tôi thậm chí đã cân nhắc việc xây dựng một chỉ số tùy chỉnh loại trừ tất cả các giao dịch chịu tác động của Trump, nhưng chương trình nghị sự đề xuất của ông dường như ảnh hưởng đến mọi lĩnh vực trong chỉ số. Bạn sẽ cần loại bỏ tất cả các công ty phụ thuộc vào sản phẩm nhập khẩu, các công ty xuất khẩu lớn, các công ty dược phẩm hưởng lợi từ vaccine, các công ty trong ngành kinh tế xanh - danh sách này còn dài.

Nếu triển vọng chính sách khiến bạn phải tìm đến trái phiếu, cách tiếp cận này có thể là cơ hội. Có khả năng chính quyền Trump mới sẽ cố gắng thực hiện các đề xuất kinh tế gây lo ngại ngay từ đầu năm 2025. Điều đó sẽ mang lại cho các nhà đầu tư một số chi tiết cụ thể để làm việc, thay vì cố gắng đoán suy nghĩ của Trump. Trong kịch bản tốt nhất, các nhà đầu tư kiên nhẫn thậm chí có thể tìm thấy cơ hội mua cổ phiếu ở mức định giá hợp lý hơn vào cuối năm sau. Trong kịch bản tệ nhất, họ sẽ không tiếp xúc đủ với một đợt tăng giá, nhưng sẽ tránh được rất nhiều lo lắng. Cá nhân tôi thấy đây là một sự đánh đổi khá hợp lý.

Bloomberg