Chênh lệch lợi suất trái phiếu Ý - Đức tiến tới "vùng nguy hiểm", nguy cơ phân mảnh khiến ECB đau đầu

Tùng Trịnh

CEO

Tình trạng bán tháo trên các thị trường trái phiếu yếu nhất trong khu vực châu Âu không có dấu hiệu giảm bớt, gây áp lực lên Ngân hàng Trung ương châu Âu phải làm rõ hơn kế hoạch kiểm soát chi phí đi vay đang phân kỳ mạnh

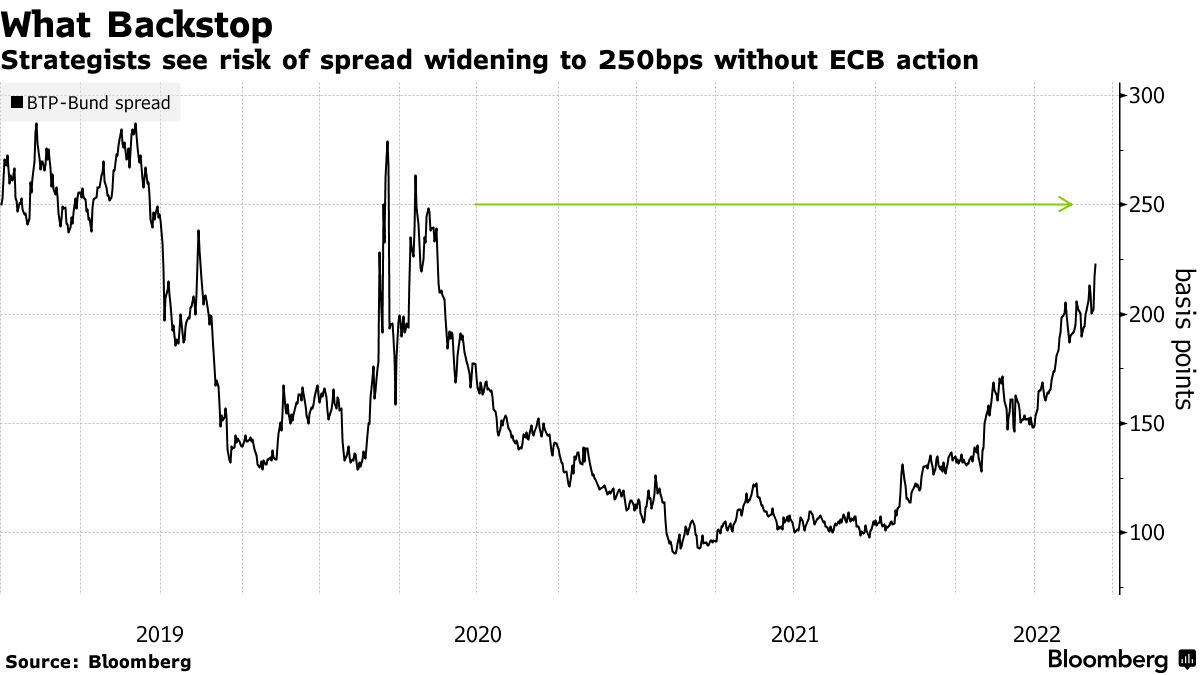

Chênh lệch lợi suất giữa trái phiếu Ý kỳ hạn 10 năm và các trái phiếu khác của Đức đã mở rộng trong ngày thứ ba liên tiếp, lên 226 điểm cơ bản, cao nhất kể từ tháng 5 năm 2020. Mức 250 điểm cơ bản được các chiến lược gia trước đây đã xác định là "vùng nguy hiểm" có thể kích hoạt hành động can thiệp từ các nhà hoạch định chính sách.

Chênh lệch lợi suất trái phiếu Ý - Đức tiến tới "vùng nguy hiểm"

Chủ tịch ECB Christine Lagarde nhấn mạnh quyết tâm của các quan chức trong việc ngăn chặn hiện tượng "phân mảnh" trong khu vực đồng euro vào thứ Năm, khi bà đưa ra kế hoạch cho một loạt các đợt tăng lãi suất bắt đầu từ tháng Bảy.

Nhưng bà không nhắc đến bất kỳ công cụ chính sách mới nào - chẳng hạn như một chương trình mua trái phiếu khác - mà một số nhà đầu tư và nhà phân tích thấy là cần thiết để giữ cho các điều kiện tài chính không bị thắt chặt một cách không cân đối ở các nền kinh tế Địa Trung Hải đang đứng trước khả năng mắc nợ nhiều hơn khi ECB bắt đầu tăng lãi suất trong những tháng tới.

Jorge Garayo, chiến lược gia lãi suất tại Societe Generale SA, viết: “Một cách tiếp cận mơ hồ khiến chênh lợi lợi suất tăng đáng kể, điều đó có nghĩa thị trường trái phiếu chính phủ châu Âu sẽ chuyển sang chế độ khủng hoảng, mức chênh lệch sẽ mở rộng trước khi ECB hành động"

Xu hướng này cũng lan sang trái phiếu của Hy Lạp, vốn được coi là nhạy cảm hơn với chính sách tiền tệ của ECB so với trái phiếu Ý. Lợi suất TPCP kỳ hạn 10 tại nước này năm tăng 29 điểm cơ bản lên 4.41%, cao nhất kể từ tháng 1 năm 2019.

Theo các chiến lược gia của ING, mặc dù cho đến nay các động thái vẫn “có trật tự”, vẫn chưa rõ điều này sẽ tiếp tục trong bao lâu nếu các nhà hoạch định chính sách của ECB không thực hiện thêm hành động.

Đối với một số chiến lược gia, đang có nguy cơ các quốc gia mắc nợ nhiều hơn có thể chịu nhiều áp lực do chi phí đi vay tăng lên, điều này sẽ buộc ECB hoàn toàn ngừng tăng lãi suất.

Các chiến lược gia của Citigroup viết trong một lưu ý cho khách hàng: “Việc ECB tăng lãi suất mạnh mẽ, gây ra sự phân mảnh, sau đó giới thiệu một công cụ mới để chống lại điều đó không có ý nghĩa gì. Nhiều khả năng nếu các đợt tăng lãi suất diễn ra nhanh chóng, cộng thêm việc lới suất TPCP Ý mở rộng mạnh mẽ, điều này sẽ hủy hoại chu kỳ tăng lãi suất” ông nói, đề cập đến trái phiếu Ý.

Bloomberg