Chi phí lãi vay của Mỹ có thể sẽ đạt 1.6 nghìn tỷ USD vào cuối năm nếu Fed không kịp thời hành động

Nguyễn Tuấn Đạt

Junior Analyst

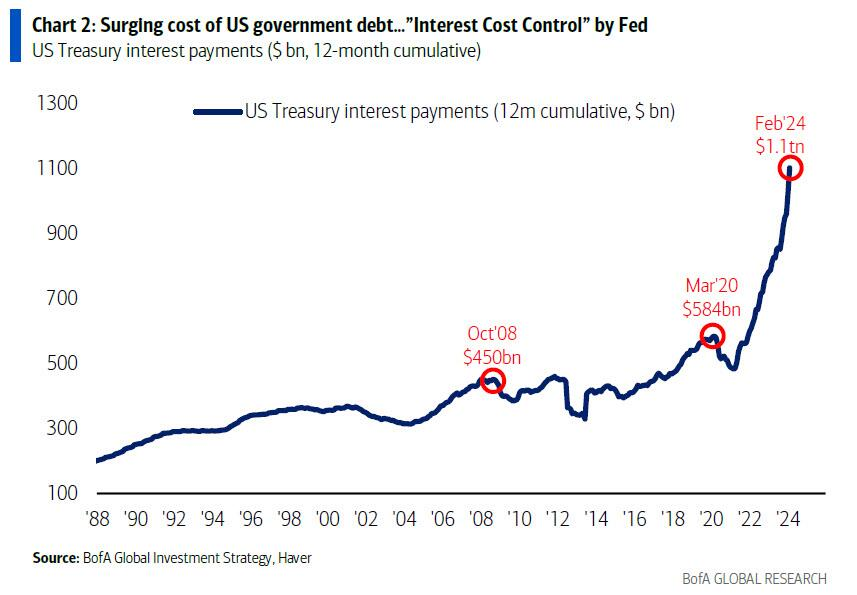

Chi phí lãi vay đối với khoản nợ của Mỹ đã tăng lên mức kỷ lục 1.1 nghìn tỷ USD vào cuối tháng 3, đồng thời Mỹ cũng phải đối mặt với tình trạng nợ công tăng với tốc độ 1 nghìn tỷ USD mỗi 3 tháng, chi phí lãi vay đang tăng ở tốc độ 100 tỷ USD mỗi 4 tháng.

Giám đốc thông tin của BofA Michael Hartnett, đã lưu ý rằng có tổng cộng 1.1 nghìn tỷ USD tiền lãi thanh toán cho khoản nợ của chính phủ Mỹ trong 12 tháng qua, tăng gấp đôi kể từ thời COVID. Xu hướng chi tiêu của chính phủ tăng 9% so với cùng kỳ năm trước và nợ tăng 1 nghìn tỷ USD sau mỗi 100 ngày, đây là động lực lớn để Fed cắt giảm lãi suất nhằm hạn chế sự gia tăng chi phí lãi vay.

Chi phí lãi vay của Mỹ tăng vọt

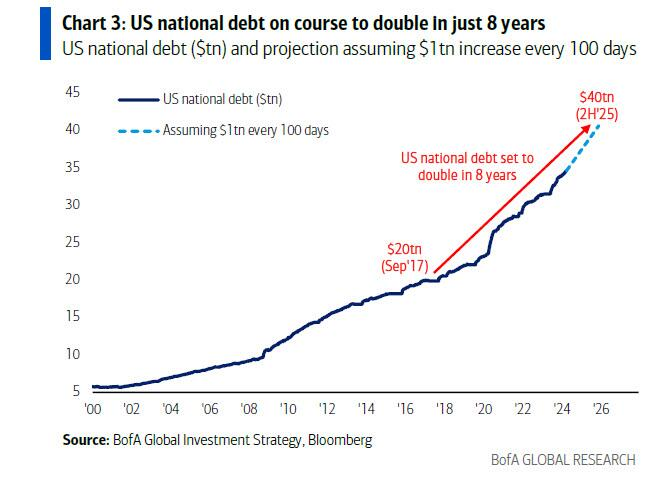

Chi tiêu của chính phủ Hoa Kỳ trong 5 tháng qua là 2.7 nghìn tỷ USD, tăng 9% so với cùng kỳ năm trước và có thể lên tới 6.7 nghìn tỷ USD trong năm tài chính 24; Nợ công của Mỹ tăng 1 nghìn tỷ USD sau mỗi 100 ngày và dự kiến sẽ đạt 35 nghìn tỷ USD vào ngày 24/5, 37 nghìn tỷ USD vào cuộc bầu cử, 40 nghìn tỷ USD trong nửa đầu năm 2025. Chi phí lãi vay đã tăng 1.1 nghìn tỷ USD trong 12 tháng qua và dự kiến tăng 150 tỷ USD trong 100 ngày tới.

Nợ công của Mỹ có nguy cơ tăng gấp đôi so với 8 năm trước

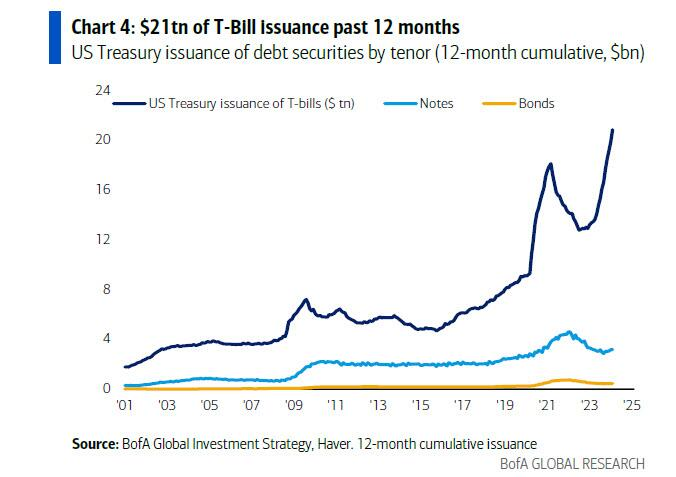

Mỹ đã tích cực phát hành tín phiếu kỳ hạn dưới 1 năm, tăng độ nhạy cảm với biến động lãi suất ngắn hạn, đây cũng là một biện pháp nhằm khuyến khích Fed cắt giảm lãi suất.

21 nghìn tỷ USD tín phiếu kỳ hạn dưới 1 năm được Mỹ phát hành chỉ trong 12 tháng

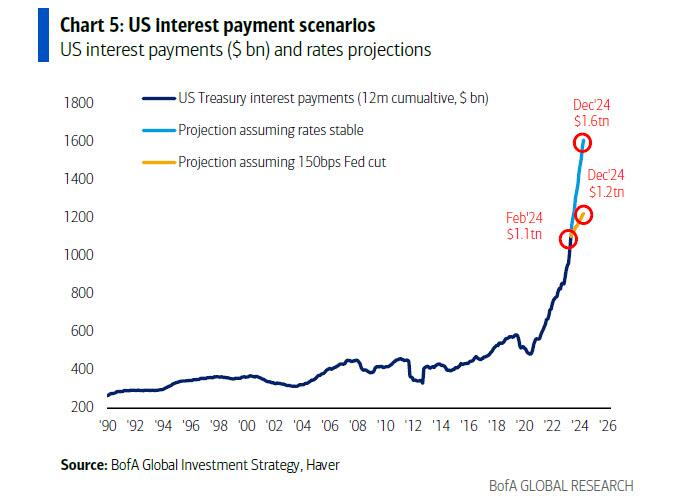

Hartnett đã nhấn mạnh rằng rằng chi phí lãi vay hàng năm của Hoa Kỳ sẽ tăng từ 1.1 nghìn tỷ USD lên 1.6 nghìn tỷ USD trong 9 tháng tới. Ông đưa ra 2 kịch bản. Nếu lãi suất/lợi suất không thay đổi, xu hướng nợ tiếp tục trong 12 tháng tới và lãi suất tái cấp vốn của Hoa Kỳ là 4.4% thì chi phí lãi vay sẽ tăng từ 1.1 nghìn tỷ USD lên 1.6 nghìn tỷ USD . Ngược lại, nếu Fed cắt giảm lãi suất 150 bps trong 12 tháng tới và tỷ lệ tái cấp vốn trung bình là 3.2%, chi phí lãi vay trong 2 năm tới sẽ ở mức 1.2-1.3 nghìn tỷ USD, đấy còn được gọi là chương trình Kiểm soát chi phí lãi vay (ICC). Tuy nhiên Fed sẽ phải đối phó với tình trạng dư thừa tài chính trong các quý tới, trái phiếu giảm, đường cong lợi suất dốc hơn, USD yếu hơn, hàng hóa/vàng/tiền điện tử tăng và tình trạng TINA - "không có giải pháp thay thế" đối với cổ phiếu.

Chi phí lãi vay của Mỹ có thể sẽ tăng lên 1.6 nghìn tỷ USD vào cuối năm nếu Fed không hành động sớm

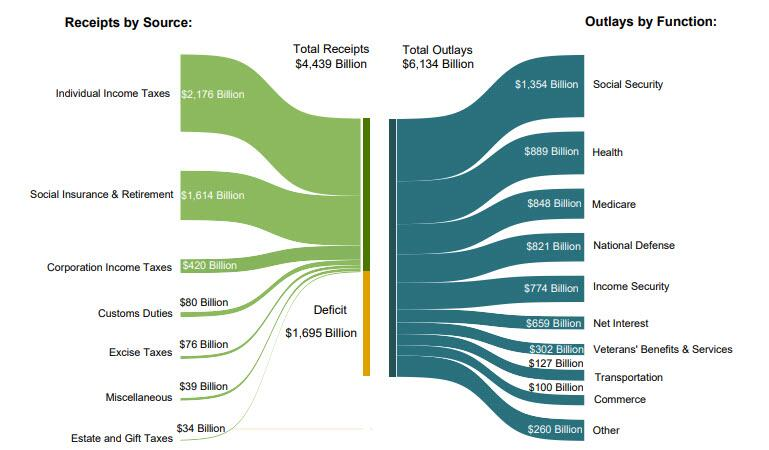

Nếu Fed không cắt giảm lãi suất 150 bps và lạm phát ở mức khó khăn, và tổng chi phí lãi vay sẽ tăng lên 1.6 nghìn tỷ USD vào cuối năm, nó sẽ trở thành khoản chi lớn nhất của chính phủ Hoa Kỳ vào cuối năm tài chính. Trong năm tài chính 2023, chi tiêu An sinh xã hội là 1.354 nghìn tỷ USD, Y tế là 889 tỷ USD, Medicare 848 tỷ USD và quốc phòng 821 tỷ USD.

Mỹ đã thâm hụt gần 1.7 nghìn tỷ USD

Hartnett cũng đã đưa ra thêm những quan sát về tình trạng hiện tại của thị trường:

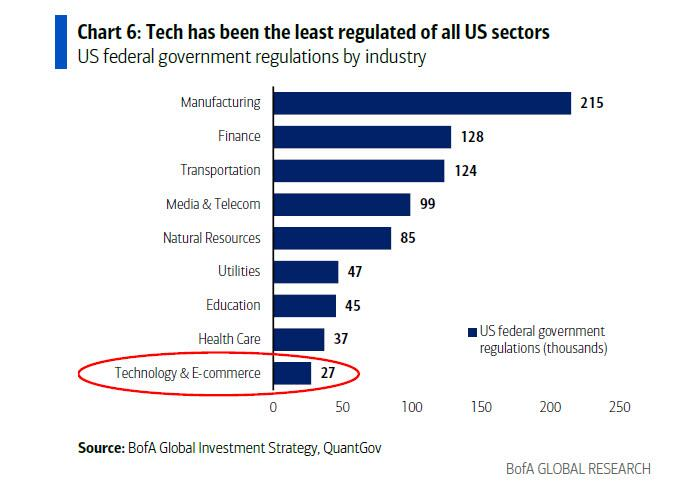

Những vụ kiện giữa các công ty công nghệ: Vụ kiện chống độc quyền giữa DoJ và Apple, vụ kiện chống độc quyền giữa FTC và Amazon, cuộc điều tra của FTC về các thỏa thuận AI của Amazon, Google, Microsoft, EU điều tra Apple, Meta, Google vi phạm Đạo luật Thị trường Kỹ thuật số, EU nộp phạt chống độc quyền 2 tỷ USD cho Apple, FTC Nhật Bản Khiếu nại chống độc quyền của Apple & Google.

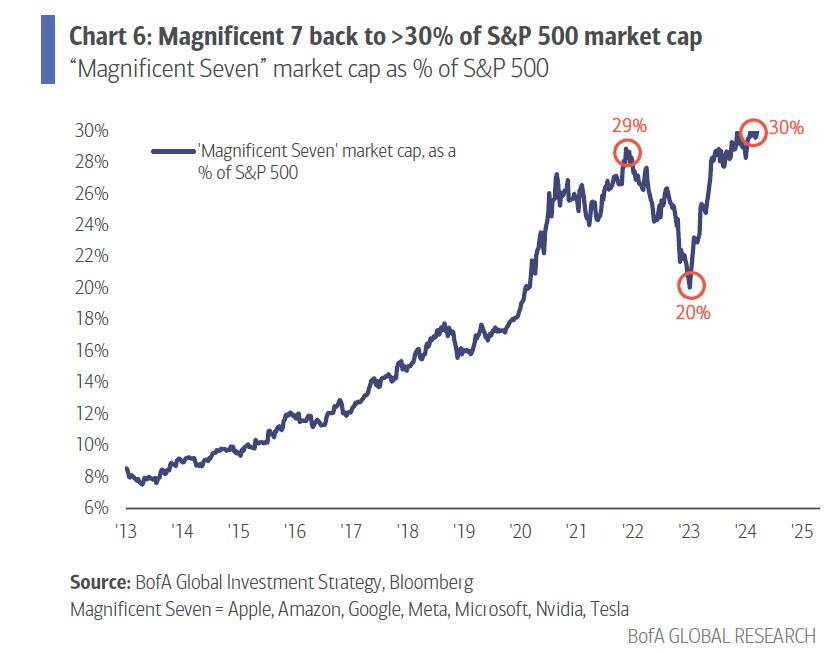

Nhóm cổ phiếu Mag7 đã chiếm 60% mức tăng của chỉ số SPX trong 12 tháng qua. Doanh thu 2 nghìn tỷ USD của Magnificent 7 trong 12 tháng qua cũng có thể khiến các cơ quan quản lý/chính phủ đưa ra các chính sách thuế mới để tăng thu thuế từ các công ty công nghệ này nhằm hỗ trợ việc trả hóa đơn của chính phủ và quản lý các vấn đề liên quan đến nợ công.

Cổ phiếu Mag7 chiếm hơn 30% vốn hóa của S&P 500

Trong 12 tháng qua, thuế suất trung bình của các công ty trong nhóm Magnificent 7 là 15% so với 21% của phần còn lại của S&P 500, tuy nhiên quy định cũng như mức thuế thấp này cũng có thể tạo ra nguy cơ hình thành bong bóng.

Lĩnh vực công nghệ thường ít bị áp đặt những quy định hơn so với các lĩnh vực khác

Bloomberg