Chiến lược “Cổ phiếu luôn tăng giá” bất ngờ ngã ngựa: thua lỗ 2 nghìn tỷ USD chỉ trong vài tiếng đồng hồ.

Đỗ Duy Đạt

Associate Manager, FX G7

Gần đây nổi lên một chiến thuật giao dịch “một chiều” đang nhận được sự chú ý trên Twitter và trong các phòng thảo luận online. Nhưng xem ra nó không phải là chiến lược hoàn hảo mà mọi người đã nghĩ.

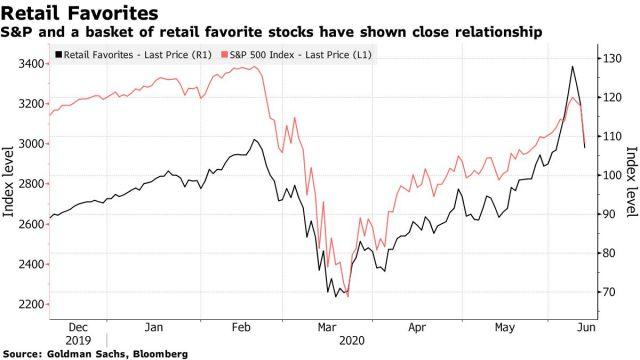

“Cổ phiếu luôn tăng giá” chính là triết lý đằng sau chiến thuật này, và mặc dù nghe có vẻ mỉa mai, chiến thuật này đã có một ngày tồi tệ vào thứ Năm tuần rồi khi chỉ số S&P 500 giảm 6% và gần 2 nghìn tỷ USD đã bị thổi bay khỏi thị trường chứng khoán. Đà bán tháo diễn ra tồi tệ nhất trong các khu vực của thị trường có nhiều nhà đầu tư bán nhỏ lẻ tham gia bao gồm các hãng hàng không, những nhà sản xuất năng lượng và ngân hàng.

Mặc dù đà bán tháo này vẫn còn nhỏ khi so sánh với mức tăng 45% của S&P500 từ cuối tháng 3, nhưng ít nhất nó cũng đã làm nổi bật nền tảng mong manh của đà tăng giá trong bối cảnh nền kinh tế suy thoái tồi tệ nhất trong hàng chục năm qua. Những trader nhỏ lẻ lao vào thị trường trong vài tuần qua đã phải chịu đựng cơn đau đầu tiên của họ. Việc họ có tiếp tục ở lại thị trường hay không sẽ xác định xu hướng của thị trường trong vài tuần tới.

“Những trader nhỏ lẻ đã đuổi theo đà tăng giá với số lượng tương đối lớn” ông Mike Mullaney, giám đốc nghiên cứu thị trường toàn cầu tại Boston Partners cho biết. “Họ cảm thấy thế nào sau ngày thứ Năm? Buồn bã, thực sự tệ hại. Họ đặt câu hỏi liệu đây có phải là một động thái bền vững.”

Ở một số thị trường, một ngày như hôm thứ Năm có thể lôi kéo những người săn lùng tài sản giá rẻ sau những đợt điều chỉnh, hoặc ít nhất là các nhà đầu tư nghi ngờ giá trị nội tại của các công ty Mỹ có thể sẽ thay đổi quan điểm khi thị trường "bốc hơi" 2 nghìn tỷ USD chỉ trong 6 tiếng rưỡi. Tuy nhiên, không có gì xảy ra hôm thứ Năm đã khiến thị trường trở nên “rẻ”, một thực tế có thể là điềm xấu cho sức mạnh trong dài hạn của “những chú bò”.

Nếu đợt bán tháo ngày thứ năm xảy ra vào năm 2019 thay vì năm 2020, thì đó sẽ là đợt giảm giá lớn nhất trong 8 năm. Nhưng sau khi kết thúc, mức định giá của S&P 500 vẫn cao hơn 13% so với hồi tháng 2, khi sự sụp đổ vì COVID-19 bắt đầu. Nó rẻ hơn, nhưng không phải ở cái mức mà những người săn lùng tài sản rẻ thường sẽ mua vào.

Dựa trên dự báo về các báo cáo thu nhập trong 12 tháng tới, S&P 500 đã được giao dịch ở mức thấp hơn khoảng 1.5 điểm so với thứ Hai. Nhưng ở mức 21.3 điểm, tỷ lệ này vẫn cao hơn gần 2 điểm so với mức cao nhất trước đó vào tháng Hai. Nói cách khác, nếu giá cổ phiếu là quá đắt để sở hữu dựa trên báo cáo thu nhập trước cuộc khủng hoảng tháng 3, thì trường hợp định giá hiện tại cũng không tốt hơn bao nhiêu.

“Đã có một sự mất kết nối giữa thị trường chứng khoán và thực tế sức khỏe của nền kinh tế đang hoạt động,” Giri Cherukuri, trader đứng đầu và là người quản lý danh mục đầu tư tại Oakbrook Investments LLC ở Lisle, Illinois, cho biết trên điện thoại. “Đây chỉ là một sự điều chỉnh nhỏ sau một xu hướng tăng giá lớn. Tôi nghĩ đây chưa phải là một cơ hội để mua. Chỉ số P/E vẫn còn rất cao.”

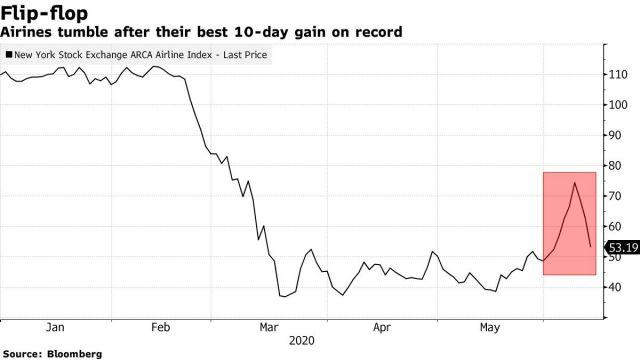

Hầu như không có gì thoát được đà bán tháo - nhưng các hãng hàng không, dịch vụ tàu biển và các công ty du lịch đã gánh chịu thiệt hại nặng nề nhất. Trong số những công ty bị ảnh hưởng nặng nề nhất có American Airlines Group và Carnival Corp, mỗi công ty giảm hơn 15%. Các nhà bán lẻ truyền thống bao gồm Kohl’s Corp và Nordstrom Inc. đã giảm ít nhất 11%.

Nhiều người trong số những nhà đầu tư nhỏ lẻ - những người đã đặt cược vào sự phục hồi và mua cổ phiếu của các công ty mất khả năng thanh toán - có khả năng cao đang phải chịu thua lỗ. Công ty bất động sản Trung Quốc Fangdd Network Group Ltd., được biết đến với mã giao dịch DUO, kể từ thứ Ba đã mất gần 75% giá trị.

Nó là một lời nhắc nhở nghiêm túc về việc tâm lý thị trường có thể thay đổi nhanh chóng như thế nào. Đối với các nhà đầu tư nhỏ lẻ, trong khi sự bủng nổ gần đây của của việc mua cổ phiếu của những công ty đang trên bờ vực phá sản cho thấy xu hướng săn lùng các tài sản giá rẻ, niềm tin của họ có vẻ không vững vàng. Chỉ số hàng không NYSE Arca Airline Index giảm 29% trong ba ngày, so với mức tăng 65% trong 10 ngày mạnh nhất trong lịch sử.

Tỷ lệ P/E thường được coi là thước đo định giá tốt trong dài hạn, Dan Skelly, người đứng đầu bộ phận nghiên cứu thị trường và chiến lược của Morgan Stanley Wealth Management, cho biết. Tuy nhiên, trong ngắn hạn, “nó có thể không có tác dụng,” ông ấy nói qua điện thoại. “Nó có thể bị ảnh hưởng bởi tâm lý thị trường và các sự kiện vĩ mô và bởi bất kỳ tin tức nào trong ngày.”

Skelly chỉ ra khi P/E chạm đáy trong vụ sụp đổ hồi tháng tháng 3, chúng vẫn cao hơn 30% so với mức đáy trong cuộc khủng hoảng năm 2008. “Đó là bởi vì lãi suất khi đó thấp hơn nhiều,” ông nói. “Và lý do lãi suất thấp hơn nhiều là bởi vì lãi suất đã giảm trong một khoảng thời gian trước đó.” Tuy nhiên, giả sử báo cáo thu nhập phục hồi trong năm 2021 ở khoảng từ $150 đến $160 vẫn sẽ mang lại mức định giá “khá cao” trên cơ sở tuyệt đối, ông nói.

Cho đến gần đây, “định giá” thường là một yếu tố ít được cân nhắc khi các nhà đầu tư lựa chọn cổ phiếu. Đối với các nhà đầu tư tổ chức, một yếu tố quan trọng hơn chính là khả năng của công ty để tăng doanh số và lợi nhuận trong bối cảnh kinh tế không thuận lợi. Họ đã lao vào các cổ phiếu của những gã khổng lồ công nghệ và các công ty chăm sóc sức khỏe, đặt cược rằng nhu cầu tự động hóa và một phương thuốc cho COVID sẽ cho phép họ vượt qua cuộc khủng hoảng sức khỏe này. Khẩu vị rủi ro mạnh đến nỗi chỉ số tăng trưởng Russell 1000 Growth Index đã được giao dịch với mức phí bảo hiểm cao nhất kể từ kỷ nguyên dot-com.

Thay vì cám dỗ các trader, giá rẻ được xem là nhiều rủi ro. Chỉ số giá trị trung lập theo từng thị trường (Dow Jones U.S. Thematic Market Neutral Value Index), mua những cổ phiếu rẻ nhất so với những các cổ phiếu đắt nhất, đã giảm 10% kể từ thứ Hai, mức giảm nhiều nhất trong các giai đoạn so sánh trong dữ liệu do Bloomberg tổng hợp.

Nhiều người vẫn đang đặt ra câu hỏi là liệu các báo cáo thu nhập sẽ trông như thế nào trong năm nay. Các nhà phân tích dự kiến các chỉ số S&P 500 sẽ có mức thu nhập $127 trên mỗi cổ phiếu trong năm 2020, dữ liệu được tổng hợp bởi Bloomberg Intelligence cho thấy. Mức này thấp hơn mức dự báo $136.20 vào giữa tháng Tư. Trong số các chiến lược gia phố Wall, các dự đoán ảm đạm nhất cho thấy mức thu nhập trên mỗi cổ phiếu (EPS) vào khoảng $50 trong năm nay.

Lauren Goodwin, nhà chiến lược kinh tế và danh mục đầu tư đa tài sản của New York Life Investments, nói rằng nền kinh tế - và thị trường - đang phải đối mặt với một cú sốc về nhu cầu. Nhưng, cô ấy nói, “ngay cả khi các chương trình của Fed có thể hỗ trợ các tài sản rủi ro, nếu thị trường không có nhu cầu thực sự thì báo cáo thu nhập sẽ không thể tăng lên.”