Chủ tịch Fed tại Minneapolis: Cuộc khủng hoảng ngân hàng đang làm tăng nguy cơ suy thoái kinh tế

Nguyễn Vũ Phương Nam

Junior Analyst

Chủ tịch Fed tại Minneapolis Neel Kashkari cho biết tình trạng hỗn loạn trong hệ thống ngân hàng gần đây đã làm tăng nguy cơ suy thoái của Mỹ nhưng còn quá sớm để đánh giá sự ảnh hưởng của điều này đối với nền kinh tế và chính sách tiền tệ.

Khi được hỏi vào Chủ nhật rằng liệu những căng thẳng hiện nay có thể đẩy Mỹ vào suy thoái hay không, ông nói, “Điều này chắc chắn làm tăng khả năng suy thoái.”

“Điều chúng tôi không chắc chắn là lĩnh vực ngân hàng phải căng thẳng đến mức nào mới tiến đến một cuộc khủng hoảng tín dụng trên diện rộng. Chúng tôi đang theo dõi rất kỹ lưỡng liệu điều này sẽ làm chậm nền kinh tế như thế nào?” ông Kashkari, một thành viên có quyền bỏ phiếu về chính sách tiền tệ trong năm nay cho biết. “Còn quá sớm để đưa ra dự báo về cuộc họp chính sách tiếp theo.”

Cuộc họp tiếp theo của FOMC dự kiến sẽ diễn ra vào ngày 2-3/5.

Nhận xét của ông được ủng hộ nhiều hơn so với ba quan chức Fed đã phát biểu hôm thứ Sáu, khi họ nói rằng lạm phát vẫn là ưu tiên hàng đầu và chính sách tiền tệ có thể thắt chặt hơn nữa. Điều này cho thấy sự thay đổi của Chủ tịch Fed tại Minneapolis, khi những tháng gần đây ông đã thẳng thắn ủng hộ việc tăng lãi suất để kiềm chế lạm phát.

Các nhà hoạch định chính sách đã tăng lãi suất 25 điểm cơ bản lên phạm vi mục tiêu 4.75% - 5% vào ngày 22/3, tiếp tục cuộc chiến chống lạm phát cao bất chấp sự không chắc chắn về tình trạng nền kinh tế sau vụ sụp đổ ngân hàng lớn thứ hai trong lịch sử Mỹ.

Các quan chức đã rút lại cam kết chắc chắn trước đây về việc tiếp tục tăng lãi suất, thay vào đó họ nói rằng một số biện pháp thắt chặt bổ sung “là phù hợp” để đưa lạm phát trở lại mục tiêu 2%.

Quyết định lãi suất được đưa ra sau khi chính phủ Mỹ hành động để đảm bảo tiền gửi tại Silicon Valley Bank cùng với Signature Bank và sau khi Fed đưa ra một chương trình cho vay khẩn cấp nhằm hỗ trợ các ngân hàng khác. Fed cũng thúc đẩy khả năng tiếp cận quốc tế đối với USD bằng cách tăng cường hạn mức hoán đổi với các đối tác NHTW quan trọng.

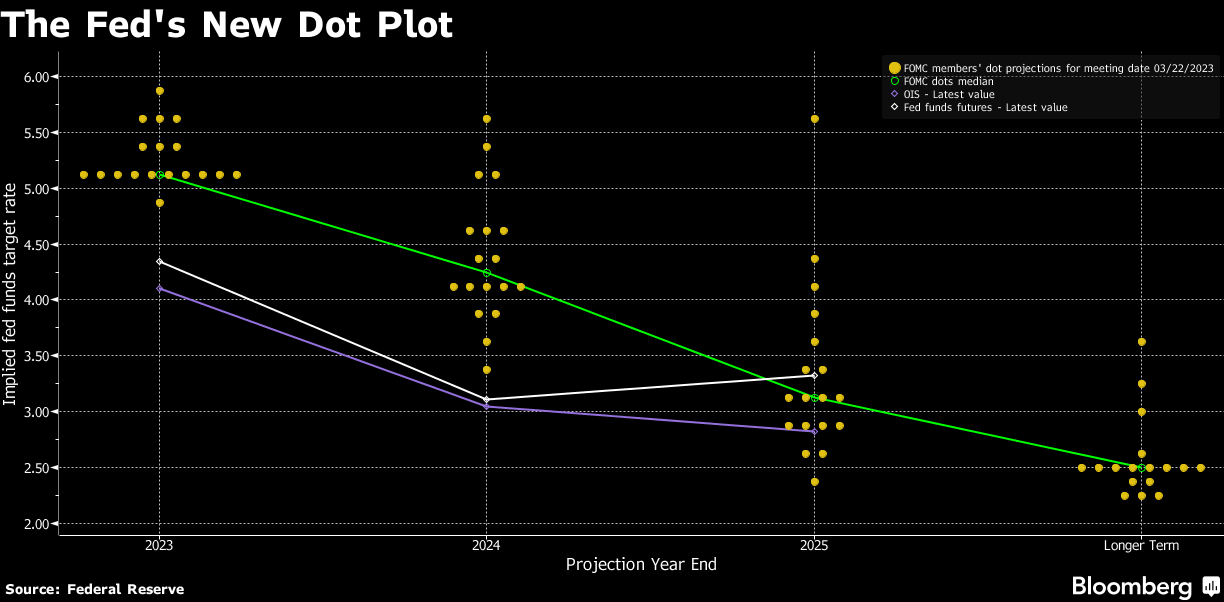

Trước khi các ngân hàng sụp đổ và thị trường hỗn loạn vào tháng này, ông Kashkari đã nói rằng Fed nên nâng lãi suất lên khoảng 5.4% và sau đó giữ nguyên cho đến khi lạm phát hạ nhiệt. Dự báo trung bình của 18 quan chức Fed, được cập nhật sau cuộc họp trong tháng này, cho thấy họ kỳ vọng lãi suất sẽ tăng lên 5.1%, không thay đổi so với dự đoán vào tháng 12.

Điều này có nghĩa là sẽ có thêm một đợt tăng 25 điểm cơ bản nữa trong năm nay, mặc dù có 7 quan chức đã dự đoán mức lãi suất dài hạn cao hơn.

Ông Kashkari lưu ý rằng việc ngân hàng hạn chế cho vay trong bối cảnh hỗn loạn hiện nay có thể thúc đẩy tình trạng thắt chặt mà các nhà hoạch định chính sách hy vọng sẽ làm giảm lạm phát, có khả năng dẫn đến việc Fed tăng lãi suất ít hơn.

Ông cho biết rằng mặc dù hệ thống ngân hàng khá vững chắc, các ngân hàng có vị thế vốn và thanh khoản rất mạnh, nhưng sẽ cần thời gian để các vấn đề hiện tại được giải quyết hoàn toàn. Ông Kashkari, người từng trải qua các cuộc khủng hoảng tài chính, đã thiết lập và quản lý Chương trình cứu trợ các tài sản gặp rắc rối (TARP) trong những tháng đầu của cuộc khủng hoảng 2008-2009.

Ông nói: “Đôi khi phải mất nhiều thời gian để tất cả những căng thẳng được giải quyết. Có một số dấu hiệu tích cực đó là làn sóng rút tiền dường như đã chậm lại. Thị trường đã khôi phục niềm tin vào một số ngân hàng nhỏ và khu vực.”

Các ngân hàng khác cũng bị ảnh hưởng nhiều bởi trái phiếu chính phủ Mỹ - vốn là yếu tố dẫn đến sự sụp đổ của SVB - và bất động sản thương mại.

Ông nói, việc thị trường vốn suy yếu trong hai tuần qua cũng có thể gây thêm khó khăn cho nền kinh tế, nếu tình trạng này tiếp tục kéo dài.

Bloomberg