Chuyên gia phái sinh tại Goldman: Thị trường cho tín hiệu đảo chiểu "cực hiếm"

Đặng Thùy Linh

Junior Analyst

Cuối tuần qua, chỉ số VIX giảm mạnh đi kèm với mức volatility skew ở mức thấp kỷ lục là một trong những bí ẩn lớn của thị trường.

Trong năm qua, một số chuyên gia như Marko Kolanovic (JPMorgan) cho rằng các sản phẩm phái sinh 0DTE là nguyên nhân khiến VIX giảm và "che giấu" rủi ro thực tế, thậm chí Marko còn dự báo giao dịch 0DTE sẽ dẫn đến một sự sự sụp đổ thị trường tương tự như Volmageddon. Tuy nhiên, dự báo này chưa thành hiện thực.

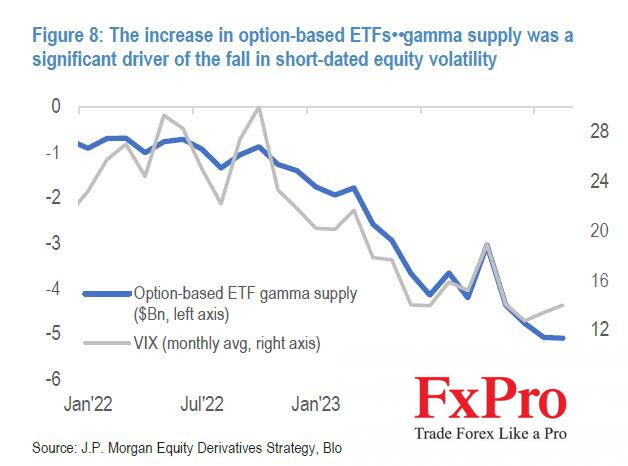

Sau đó, các chiến lược gia JPMorgan, bao gồm cả Bram Kaplan, cho rằng nguyên nhân thực sự không phải do sản phẩm 0DTE mà là do việc bán quyền chọn mua quá mức.

Lập luận này được giải thích bằng cách so sánh sự gia tăng liên tục của lượng cung từ các quỹ ETF quyền chọn và sự sụt giảm của VIX, hai yếu tố này gần như trùng khớp nhau trong những năm gần đây.

Nhưng cũng giống như trong cảnh báo về 0DTE của Marko trước đó, lập luận trên gặp phải nhiều ý kiến trái chiều, khi Bank of America, bao gồm SpotGamma và nhiều chuyên gia khác cho rằng kết luận của Marko là sai lầm. Theo Bloomberg, chuyên gia đầu tư phái sinh Mandy Xu từ Cboe cho rằng nếu quỹ ETF thực sự là "thủ phạm", giá của các quyền chọn mua sẽ giảm mạnh hơn do các quỹ này thường xuyên bán quyền chọn mua. Điều này chứng tỏ "các quỹ ETF này có tác động rất khiêm tốn lên thị trường phái sinh". Thay vào đó, sự ổn định hơn của thị trường là nhờ bối cảnh kinh tế tích cực.

Sự bất thường khi các nhà giao dịch nhìn vào chỉ số VIX là điều dễ hiểu, khi một sự sụp đổ của nền kinh tế dường như đang đến gần do lãi suất ở mức cao nhất trong 40 năm, mà VIX chỉ đóng cửa dưới mức trung bình trong hơn 100 phiên liên tiếp. Năm 2018, theo Bloomberg, một số nhà phân tích cho rằng các cổ phiếu riêng lẻ đang có diễn biến độc lập hơn, nghĩa là cổ phiếu tăng giá bù trừ cho cổ phiếu giảm giá, dẫn đến chỉ số VIX giảm. Một số khác cho rằng giao dịch trên các hợp đồng quyền chọn ngắn hạn ngày càng tăng, đến mức VIX không thể bao quát được toàn bộ hoạt động giao dịch, vì VIX được tính toán dựa trên các hợp đồng quyền chọn đáo hạn trong khoảng một tháng.

Theo bà Mandy Xu, phần lớn tài sản của các quỹ ETF nhắm tới giá thực hiện với xác suất khoảng 30% "in the money" trong vòng một tháng.

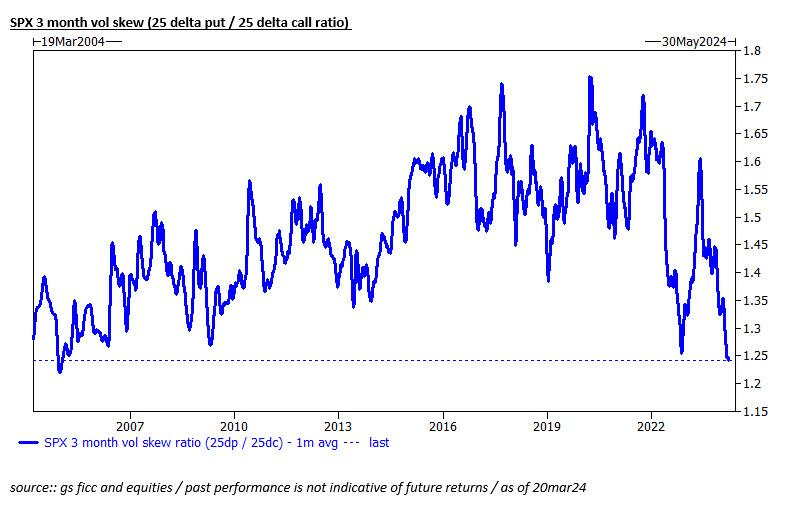

Bà cho rằng nếu quỹ ETF có tác động không cân xứng, điều này sẽ được phản ánh vào volatility skew (chênh lệch biến động hàm ý giữa quyền chọn put và quyền chọn call) của chỉ số SPX. Thực tế, quy mô của các quỹ ETF này tuy lớn nhưng tính thanh khoản của thị trường quyền chọn SPX thậm chí còn lớn hơn, với khối lượng giao dịch trung bình hàng ngày tăng hơn gấp đôi trong vài năm qua.

Về volatility skew, trong khoảng 1 tháng gần đây nó đã giảm mạnh. Cuộc tranh luận về điều này vẫn đang tiếp diễn và ngày càng nhiều ý kiến được đưa ra. Mới đây, Brian Garrett, chuyên gia giao dịch phái sinh của Goldman Sachs, cũng tham gia cuộc thảo luận.

Chỉ số volatility skew SPX 3 tháng

Theo Garrett, có rất nhiều cách lý giải khác nhau cho việc “tại sao volatility skew của SPX lại thấp như vậy?”, có thể là "giá quyền chọn Put đang bị định giá thấp", "nhu cầu cho quyền chọn Call để bảo hiểm vị thế short cao", hoặc "thị trường chứng khoán không đi xuống nên nhu cầu bảo hiểm giá xuống không còn".

Ngoài ra, Garrett còn chỉ ra một điểm bất thường khác: "Biến động trong các đợt phục hồi cao hơn nhiều so với biến động trong các đợt bán tháo". Theo Garrett, đây là một điều "rất hiếm khi xảy ra".

Biểu đồ của Goldman Sachs minh họa cho điều này, cho thấy biến động của chỉ số S&P khi giá tăng gần gấp đôi so với khi giá giảm.

Zerohedge