Cơ hội để lợi suất TPCP Mỹ trở lại mặt bằng trước đại dịch vẫn đang rất mong manh

Tú Đỗ

Senior Economic Analyst

Lợi suất TPCP Mỹ dự kiến sẽ chưa thể quay trở lại mức đầu năm 2020 trong năm nay, dựa trên mức định giá hiện tại trên thị trường phái sinh.

Trong khi lợi suất của các kỳ hạn ngắn có rất ít cơ hội để trở lại mức trước khi đại dịch Covid-19 bùng phát, khả năng xảy ra kịch bản trên đối với các kỳ hạn dài ở mức cao hơn. Kỳ hạn 30 năm có xác suất xảy ra cao nhất, khoảng 24%, và kỳ hạn 10 năm có xác suất gần 15% để trở lại mức tháng 01/2020. Xác suất đối với kỳ hạn 2 năm và 5 năm, ở mức thấp nhất, lần lượt là dưới 1% và 5%.

Các con số trên được đưa ra dựa trên một nghiên cứu sử dụng mức độ biến động giá của quyền chọn hoán đổi (Swaptions). Để ước tính mức kỳ vọng của thị trường phản ánh lên lợi suất, nghiên cứu trên dự báo mức lợi suất hoán đổi vào thời điểm cuối năm và giả định rằng mức chênh lệch lợi suất hoán đổi hiện tại sẽ được giữ nguyên.

Mức định giá dựa trên biến động giá quyền chọn hoán đổi là khá tương đồng so với giai đoạn thị trường kỳ vọng Fed có thể sẽ thực hiện kiểm soát đường cong lợi suất vào năm ngoái bất chấp việc căng thẳng thanh khoản USD đã dần hạ nhiệt. Lợi suất TPCP đối với các kỳ hạn chính bất động trong nhiều tháng cho thấy thị trường đang phản ứng như thể Fed đã thực hiện can thiệp tới đường cong lợi suất.

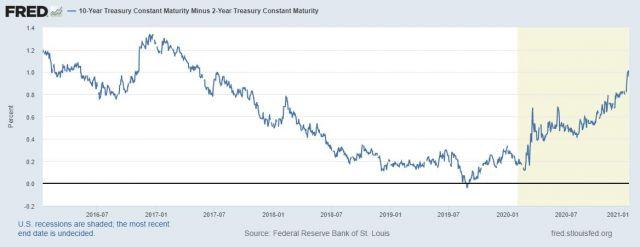

Trong khi lợi suất kỳ hạn 2 năm vẫn đi ngang so với mức cuối tháng 06/2020, lợi suất đối với các kỳ hạn dài hơn gần đây đã tăng cao dần. Đường cong lợi suất đã trở nên dốc hơn trong bối cảnh kỳ vọng việc đảng Dân chủ giành chiến thắng áp đảo tại Quốc hội sẽ mở đường cho các gói kích thích kinh tế mới và tiến triển của vắc-xin sẽ giúp chặn lại đà lan ra của dịch bệnh. Bối cảnh trên đã thôi thúc các nhà giao dịch tìm kiếm lợi nhuận bằng việc nắm giữ các kỳ hạn dài hơn. Điều này giải thích tại sao lợi suất các kỳ hạn 10 và 30 năm đã gia tăng.

Fed nhiều khả năng sẽ cho phép lợi suất TPCP tăng lên, nhất là đối với các kỳ hạn dài, miễn là tốc độ dốc lên của đường cong lợi suất không làm tổn hại tới tâm lý nền kinh tế. Điều đáng lo ngại hơn sẽ là đối với các kỳ hạn ngắn, tuy nhiên vẫn đang trong tầm kiểm soát.

Một hạn chế chính của nghiên cứu trên đó là chỉ nhìn vào những gì đã được định giá bởi thị trường. Do vậy, nếu mức biến động của giá quyền chọn hoán đổi bất ngờ tăng vọt, lợi suất TPCP có thể sẽ biến động theo một quỹ đạo khác. Tương tự, biên độ dao động có thể sẽ bị phóng đại hoặc yếu hơn so với kỳ vọng của thị trường. Ví dụ như chỉ số đo lường biến động z-score 1 năm đối với quyền chọn hoán đổi 1y30y năm hiện chỉ ở quanh mức -0.67, cho thấy mức độ không tương quan với những gì diễn ra ở thị trường hoán đổi cơ sở.

Mặc dù vậy, nhìn chung có thể kết luận rằng bức tranh lớn về kỳ vọng của thị trường đối với quỹ đạo của lãi suất là đồng nhất với xu hướng dốc lên không đồng đều nghiêng về phía các kỳ hạn dài của đường cong lợi suất TPCP.