CPI gây bất ngờ: Khi mọi yếu tố đều góp phần vào sự tăng vọt?

Quỳnh Chi

Junior Editor

Báo cáo CPI tháng 8 vừa qua đã vượt dự báo. Tuy nhiên, phần lớn sự vượt trội này là do sự tăng đột biến bất thường trong chỉ số giá thuê nhà tương đương của chủ sở hữu (OER). Ngoài yếu tố đó, chỉ số CPI nhìn chung vẫn ổn định - không quá khả quan, nhưng đang theo đúng hướng. Fed vẫn quyết định giảm lãi suất 50 bps, phù hợp với dự đoán trước đó rằng sự vượt trội của CPI sẽ không cản trở động thái này.

Do báo cáo việc làm khả quan, một số nhà phân tích đã đặt câu hỏi liệu Fed có mắc sai lầm chính sách khi đưa lãi suất trở lại mức trung lập quá nhanh hay không. Tuy nhiên, miễn là lạm phát đang hướng về mục tiêu đề ra, mức lãi suất trung lập vẫn hợp lý, ngay cả khi thị trường lao động chưa có dấu hiệu suy yếu rõ ràng (ngoại trừ lĩnh vực chi tiêu chính phủ). Hiện tại, các câu hỏi đang trở nên phức tạp hơn vì sự vượt trội của CPI gần đây không phải do một yếu tố đơn lẻ.

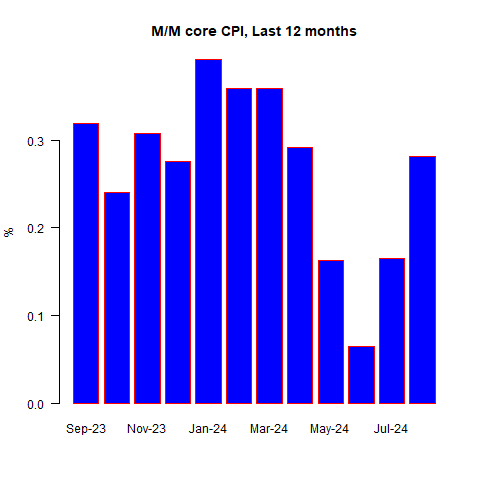

Sự đồng thuận của các nhà kinh tế trước thời điểm công bố là CPI điều chỉnh theo mùa sẽ tăng 0.10%. Giá năng lượng trong tháng này được dự kiến sẽ kéo giảm chỉ số khoảng 0.17% (thực tế là 13 điểm cơ bản thay vì 17 điểm cơ bản), do đó mức tăng hàng tháng thấp này chủ yếu phản ánh sự sụt giảm giá năng lượng trong tháng trước. Tuy nhiên, đây vẫn là một tín hiệu tích cực, đặc biệt là với CPI cuối cùng trước cuộc bầu cử. Các nhà kinh tế dự đoán CPI lõi sẽ tăng 0.24% so với tháng trước. Số liệu thực tế cho thấy CPI toàn phần tăng 0.18% và CPI lõi tăng 0.31% so với tháng trước. Đây là một diễn biến đáng lo ngại, khi CPI lõi so với cùng kỳ năm trước đã tăng lên 3.26% thay vì duy trì ổn định. Hơn nữa, xu hướng tổng thể của các số liệu hàng tháng cũng đáng chú ý.

Các nhà phân tích kinh tế cần đặc biệt thận trọng trước xu hướng tâm lý có thể dẫn đến việc nhận thấy các mô hình và xu hướng không thực sự tồn tại trong dữ liệu. Đây là lý do tại sao việc tránh quá chú trọng vào số liệu của một hoặc hai tháng riêng lẻ là vô cùng quan trọng trong phân tích kinh tế. Tuy nhiên, khi xem xét kỹ biểu đồ này, có một điểm đáng chú ý: có vẻ như các tháng thể hiện sự bất thường không phải là tháng 8 và tháng 9 như nhiều người nghĩ, mà là tháng 5 và tháng 6.

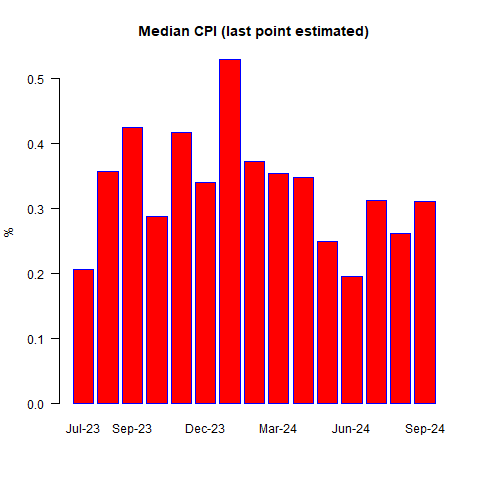

CPI trung vị cũng cho thấy xu hướng tương tự (với điểm cuối cùng được ước tính là tăng 0.33% so với tháng trước).

Một lần nữa, mặc dù đây có thể là một sai lầm nhận thức, nhưng dường như lạm phát đang ổn định ở mức khoảng 0.3%. Nếu duy trì, con số này sẽ đưa lạm phát lên mức "cuối 3%". Các chuyên gia dự báo rằng lạm phát trung vị sẽ ổn định ở mức "cuối 3%, đầu 4%", mặc dù có thể giảm xuống đầu 3% trong ngắn hạn. Tuy nhiên, có vẻ như khả năng giảm xuống đầu 3% đang trở nên ít khả thi hơn khi quá trình điều chỉnh giá thuê nhà tiếp tục diễn ra.

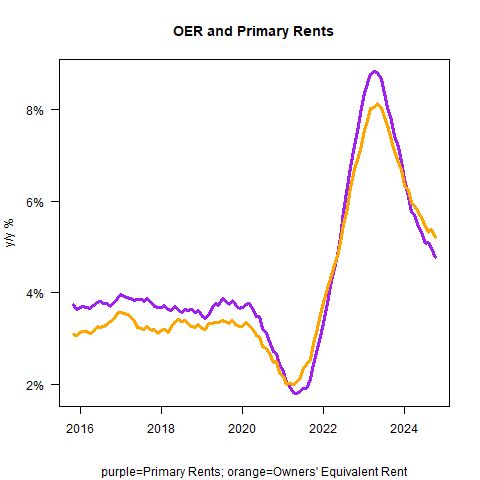

Sự tăng vượt dự báo của CPI không phải do chỉ số giá thuê nhà tương đương của chủ sở hữu (OER) hay giá thuê nhà thực tế. Trên thực tế, cả hai chỉ số này đều đang quay trở lại xu hướng giảm dần. Cụ thể, OER tăng nhẹ 0.33% so với tháng trước, trong khi giá thuê nhà tăng 0.28%. Đáng chú ý, so với cùng kỳ năm ngoái, giá thuê nhà đã giảm xuống còn 4.8%. Các mô hình kinh tế dự đoán rằng sau một giai đoạn giảm, hai chỉ số này sẽ ổn định ở mức khoảng 3.8%. Tuy nhiên, điều bất thường là chúng đáng lẽ phải đang trong giai đoạn giảm vào lúc này, nhưng thực tế lại không phải vậy. Có thể giải thích rằng thay vì giảm rồi mới ổn định, các chỉ số này đang trực tiếp điều chỉnh về mức 3.8% mà không qua giai đoạn giảm mạnh như dự đoán ban đầu.

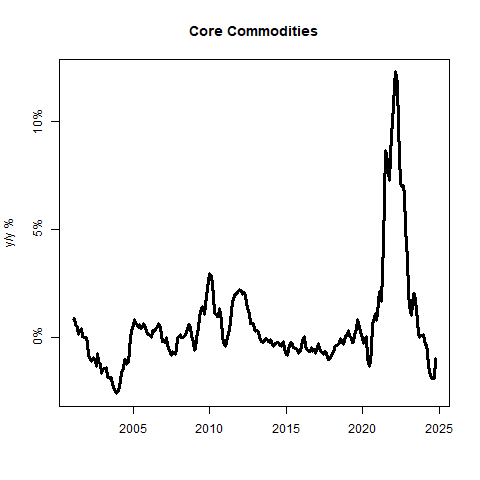

Một biểu đồ đáng chú ý là diễn biến của hàng hóa lõi. Như đã được dự đoán từ lâu, một phần lớn của sự giảm tốc trong lạm phát đến từ hàng hóa lõi, nhưng xu hướng này sẽ không tiếp tục đạt các mức thấp mới. Trong tháng này, hàng hóa lõi chỉ giảm 1.0% so với cùng kỳ năm trước, so với mức giảm 1.9% trong báo cáo trước đó.

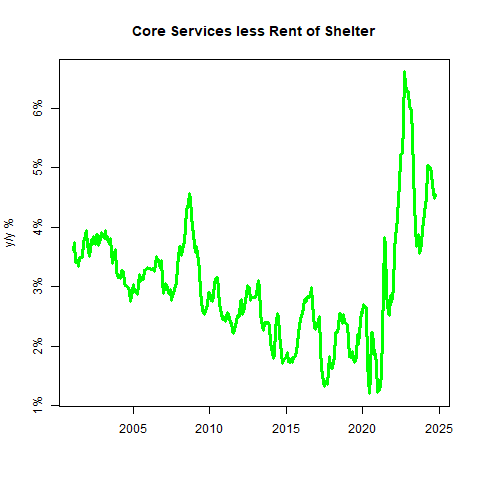

Hiện tại, con số này không thể hiện áp lực lạm phát quá lớn, nhưng nếu lạm phát hàng hóa lõi chỉ đơn giản trở lại mức ổn định, thì dịch vụ lõi sẽ phải đóng vai trò quan trọng hơn trong việc kiểm soát lạm phát. Dịch vụ lõi đã giảm xuống 4.7% so với cùng kỳ năm trước, từ mức 4.9% trước đó. Tuy nhiên, mức ổn định đối với hàng hóa lõi kết hợp với mức 4.5% đối với dịch vụ lõi sẽ không đủ để đưa lạm phát trở lại mục tiêu của Fed.

Trong danh mục hàng hóa lõi, giá ô tô đã qua sử dụng tăng 0.3% so với tháng trước và giá ô tô và xe tải mới tăng 0.15%, nhưng không có gì quá bất thường. Tương tự, trong dịch vụ lõi cũng không có biến động đáng kể. Vấn đề là, mức "bình thường" hiện tại vẫn chưa đạt mục tiêu của Fed. Dịch vụ chăm sóc y tế tăng cao hơn, với dịch vụ bác sĩ tăng 0.9% so với tháng trước và Dịch vụ Bệnh viện tăng 0,57%. Giá vé máy bay tăng 3,16% sau khi đã tăng 3.86% trong tháng trước. Bảo hiểm xe cơ giới tiếp tục tăng 1% so với tháng trước, với điểm tích cực duy nhất là mức tăng so với cùng kỳ năm trước đã giảm xuống còn 16%. Tuy nhiên, mức tăng 1% mỗi tháng vẫn tương đương với hơn 12% mỗi năm - một con số đáng lo ngại.

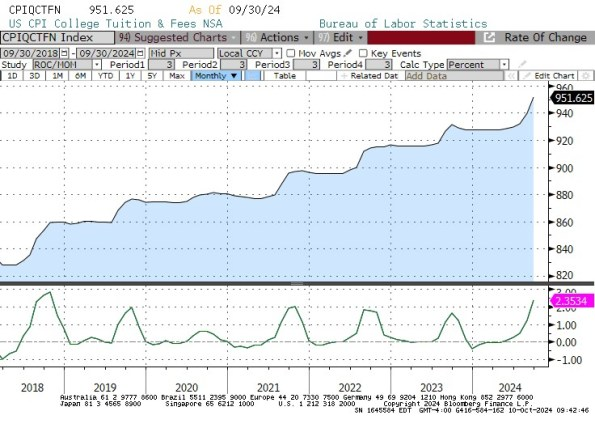

Giá thuê xe ô tô và xe tải cũng tăng 1.2% so với tháng trước. Do đó, trong lĩnh vực vận tải, ngoại trừ chi phí năng lượng, đây là một tháng khó khăn (có thể là hệ quả của việc thúc đẩy người tiêu dùng chuyển sang sử dụng xe điện khi họ chưa sẵn sàng). Tuy nhiên, áp lực lạm phát không chỉ giới hạn trong hàng hóa và dịch vụ vận tải. Đây cũng là thời điểm trong năm khi học phí đại học thường tăng, và dường như mức tăng học phí năm nay là lớn nhất kể từ năm 2018. Mặc dù các con số được điều chỉnh theo mùa sẽ làm giảm bớt tác động này, nhưng điều đó vẫn có nghĩa là học phí sẽ đóng góp nhiều hơn vào lạm phát trong 12 tháng tới so với 12 tháng qua.

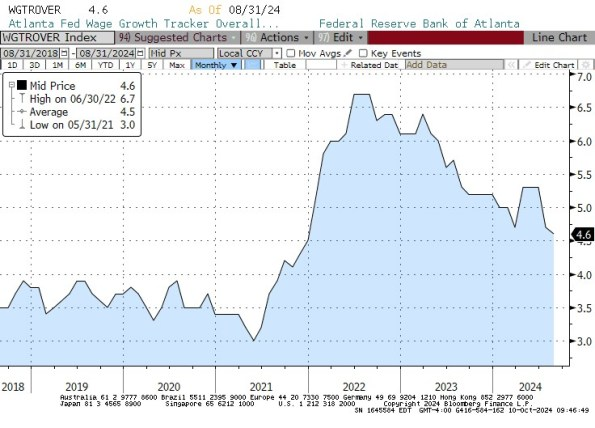

Hiện tượng này gây ngạc nhiên cho các nhà phân tích. Thông thường, khi thị trường tài sản sôi động, mức tăng học phí thường thấp hơn do các quỹ tài trợ hoạt động hiệu quả. Mô hình tài chính của các trường đại học thường dựa trên công thức: (tăng chi phí ngoại sinh khó kiểm soát - đóng góp từ quỹ tài trợ hoặc hỗ trợ liên bang) / số lượng sinh viên. Khi thị trường tài chính tăng trưởng mạnh mà học phí đại học vẫn tăng nhanh, điều này ngụ ý có sự gia tăng đáng kể về chi phí. Các chuyên gia cho rằng chi phí bảo hiểm là một yếu tố, nhưng lương giáo viên cũng đóng vai trò quan trọng. Ngành giáo dục được xem là "thâm dụng lao động", và mức lương vẫn duy trì ở mức cao. Đây cũng là lý do khiến giá ăn tại các nhà hàng tăng 0.34% so với tháng trước và tiếp tục dao động quanh mức 4% mỗi năm.

Do tiền lương không có xu hướng giảm, chỉ số “siêu lõi" (dịch vụ lõi không bao gồm nhà ở) cũng tiếp tục duy trì ở mức cao.

Kết luận là mức tăng CPI hiện tại không phải do bất kỳ yếu tố bất thường nào. Tương tự như báo cáo tháng trước cho thấy sự ổn định tổng thể (ngoại trừ giá thuê nhà), báo cáo tháng này nhìn chung kém tích cực hơn, nhưng vẫn theo một cách cân bằng. Các nhà phân tích không cho rằng đây là dấu hiệu của một đợt tăng giá mạnh mẽ khác, nhưng dự đoán lạm phát sẽ tiếp tục hướng tới mức "cuối 3%, đầu 4%".

Tình hình này tạo ra thách thức đáng kể cho Fed, khi họ có thể phải đối mặt với nhiều câu hỏi về khả năng mắc sai lầm chính sách. Quan điểm được đưa ra từ tháng trước vẫn giữ nguyên giá trị:

"FOMC không nên ngừng thắt chặt định lượng và không cần vội vã cắt giảm lãi suất. Cuộc chiến chống lạm phát chưa kết thúc và sẽ còn kéo dài... việc nới lỏng chính sách hiện tại sẽ chỉ làm tình hình khó khăn hơn trong tương lai. Tuy nhiên, Fed có khả năng sẽ không thay đổi hướng đi dựa trên số liệu này." Như dự đoán, Fed đã cắt giảm lãi suất 50 điểm cơ bản. Mặc dù việc bắt đầu với 50 điểm cơ bản có vẻ như một sai lầm quá rõ ràng, nhưng việc đưa lãi suất trở lại mức trung lập (khoảng 4% hoặc cao hơn) không hẳn là một ý tưởng tồi, miễn là việc thắt chặt định lượng vẫn tiếp tục. Tuy nhiên, điều này làm tăng tầm quan trọng của cuộc họp FOMC tiếp theo. Nếu Fed bỏ qua cuộc họp, đó sẽ là sự thừa nhận ngầm về sai lầm ban đầu. Nếu tiếp tục cắt giảm thêm 50 điểm cơ bản, điều đó sẽ cho thấy Fed đang rất lo ngại về tăng trưởng hoặc không quan tâm đến lạm phát. Nhiều chuyên gia cho rằng mức cắt giảm 25 điểm cơ bản có thể là lựa chọn duy nhất, dù điều này sẽ khiến hầu hết các bên liên quan đều không hài lòng. Mặc dù còn nhiều dữ liệu sẽ được công bố trước cuộc họp, nhưng rõ ràng là lựa chọn chính sách của FOMC đã bị thu hẹp đáng kể trong bối cảnh lạm phát vẫn còn dai dẳng.

Investing