Cuộc hồi sinh ngoạn mục của chứng khoán Trung Quốc: Bài học về sức mạnh của tâm lý đám đông

Ngọc Lan

Junior Editor

Làn sóng tăng giá chóng mặt của cổ phiếu Trung Quốc trong thời gian gần đây đã một lần nữa khẳng định quy luật vàng của thị trường: luôn phải nắm bắt tâm lý đám đông.

Trước thềm kỳ nghỉ lễ kéo dài, chính quyền Bắc Kinh đã phát đi thông điệp mạnh mẽ rằng đã đến lúc phải hành động quyết liệt. Nền kinh tế đang trì trệ (theo chuẩn mực Trung Quốc - trong khi hầu hết các quốc gia phương Tây sẽ hài lòng với mức tăng trưởng trên 4.5%) và thị trường chứng khoán đã chìm trong suy thoái nhiều tháng liền.

Để đối phó với tình hình này, PBoC và các cơ quan chức năng đã tung ra một loạt biện pháp nhằm xoay chuyển cục diện. Từ việc nới lỏng lãi suất, giảm áp lực dự trữ bắt buộc cho các ngân hàng, đến những nỗ lực trực tiếp kích thích thị trường chứng khoán và cam kết hỗ trợ tài khóa trong tương lai gần.

Liệu những giải pháp tài khóa này có thực sự chi tiết và toàn diện? Chưa hẳn. Liệu việc giảm lãi suất một vài điểm phần trăm có thể hồi sinh ngành bất động sản đang lao đao? Có lẽ là không. Nhưng điều đó có thực sự quan trọng đối với các trader? Một lần nữa, câu trả lời là không.

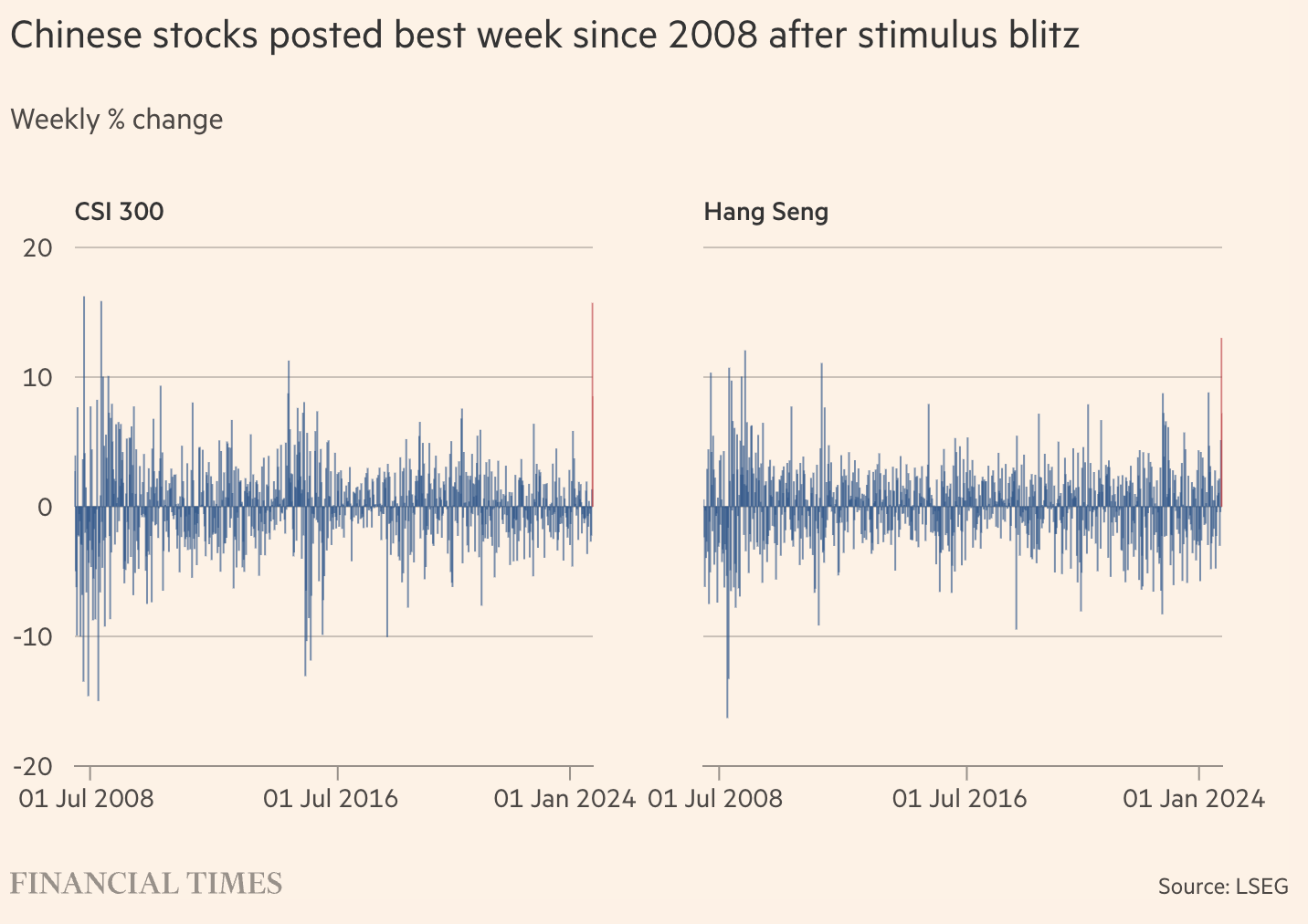

Kết quả là một đợt tăng giá đáng kể, có thể nói là chưa từng có trong lịch sử. Chỉ số CSI 300 của cổ phiếu Trung Quốc đã bứt phá ấn tượng, tăng hơn 20% chỉ trong vòng chưa đầy một tuần. Chỉ số Hang Seng của Hồng Kông hiện đang dẫn đầu các thị trường lớn trên thế giới trong năm nay với mức tăng 30%, vượt xa con số 19% khiêm tốn của chỉ số S&P 500 của Mỹ.

Thời điểm đóng vai trò then chốt trong diễn biến này - đa số các chuyên gia đều dự đoán rằng Bắc Kinh sẽ còn chần chừ lâu hơn nữa trước khi đưa ra bất kỳ động thái quyết liệt như vậy. Quy mô của các biện pháp cũng rất đáng chú ý; theo nhận định của Deutsche Bank, gói kích thích tài khóa này là một bước ngoặt quan trọng. Xét về tỷ lệ so với quy mô nền kinh tế, đây là gói kích thích lớn thứ ba trong lịch sử Trung Quốc. Có thể phải mất nhiều tháng để đánh giá được tác động thực sự đến nền kinh tế. Tuy nhiên, thị trường đã không chờ đợi để xem kết quả.

Nguyên nhân sâu xa là bởi trước khi có sự can thiệp này, các nhà đầu tư đã tỏ ra vô cùng e dè với Trung Quốc. Cuộc khảo sát định kỳ của BofA về các nhà quản lý quỹ trong tháng trước đã cho thấy tâm lý bi quan vĩ mô tập trung vào Trung Quốc, với kỳ vọng tăng trưởng chạm mức thấp nhất trong ba năm kể từ khi ngân hàng này bắt đầu theo dõi chỉ số này.

Cũng trong khoảng thời gian đó, tôi có cuộc trò chuyện với Vincent Mortier, Giám đốc đầu tư của Amundi. Ông chia sẻ rằng ông chưa từng chứng kiến sự phản đối mạnh mẽ đến vậy từ phía khách hàng về ý tưởng đầu tư vào Trung Quốc. Mortier đã cố gắng lập luận rằng việc hoàn toàn tránh né thị trường Trung Quốc là một chiến lược thiếu khôn ngoan, nhưng những lời giải thích của ông dường như không được đón nhận. Theo nhận định của ông, canh bạc đầu tư vào Trung Quốc đã hoàn toàn mất đi sức hấp dẫn.

Cổ phiếu Trung Quốc ghi nhận tuần tăng mạnh nhất kể từ 2008 sau đợt kích thích mạnh mẽ

Thật đáng tiếc cho nhà quản lý quỹ phòng hộ đã tâm sự với tôi tuần này rằng anh ta suýt nữa đã coi đó là tín hiệu để mua cổ phiếu Trung Quốc, nhưng rồi lại thôi. Như bất kỳ nhà đầu tư chuyên nghiệp giỏi nào cũng sẽ nói với bạn, khi mọi người dường như ghét bỏ một góc cụ thể nào đó của thị trường toàn cầu, đó chính là lúc nên mua vào. Tuy nhiên, việc lấy hết can đảm để hành động không phải lúc nào cũng dễ dàng.

Đây không phải lần đầu tiên trong năm nay sức mạnh của việc định vị đầu tư được thể hiện một cách rõ ràng và ấn tượng. Một ví dụ điển hình khác chính là thị trường Nhật Bản. Trong bản đánh giá thị trường hàng quý được công bố đầu tháng này, Ngân hàng Thanh toán Quốc tế (BIS) đã nhấn mạnh rằng các vị thế tập trung của quỹ phòng hộ đóng vai trò then chốt trong việc định hình tốc độ và quy mô của "cơn địa chấn" tài chính tại Nhật Bản vào đầu tháng 8.

Theo BIS, các giao dịch carry trade - bán đồng tiền có lãi suất thấp và mua đồng tiền có lãi suất cao hơn - đã trở nên cực kỳ phổ biến với các quỹ phòng hộ trong giai đoạn trước đợt biến động tháng 8. Trong khoảng thời gian từ năm 2022, các giao dịch carry trade đồng Yên Nhật đã đẩy đồng tiền này xuống mức thấp nhất trong nhiều thập kỷ. Hệ quả là các giao dịch carry trade, cùng với những canh bạc liên quan đến biến động của thị trường chứng khoán Mỹ, đã trở thành một yếu tố có ảnh hưởng sâu sắc đến lợi nhuận của các quỹ phòng hộ.

Đồng thời, các nhà đầu cơ cũng đổ xô vào mua cổ phiếu Nhật Bản. Mọi thứ diễn ra suôn sẻ cho đến đầu tháng 8, khi tình hình đột ngột thay đổi. Nỗi lo về tăng trưởng kinh tế Mỹ làm dấy lên kỳ vọng về việc cắt giảm lãi suất, ảnh hưởng đến các chiến lược này trên nhiều mặt: làm suy yếu đồng USD, ảnh hưởng đến tỷ giá USD/JPY, và thúc đẩy biến động trên thị trường cổ phiếu. Các nhà đầu tư ồ ạt thoát khỏi vị thế carry trade.

Hậu quả là một đợt sụt giảm chóng mặt trong tỷ giá đô USD/JPY và thị trường chứng khoán Nhật Bản chứng kiến mức giảm hai con số - một cú sốc lớn nhất kể từ cuộc đại khủng hoảng ba thập kỷ trước. Báo cáo của BIS đã đưa ra nhận định rằng: "Sự đông đúc của thị trường, kết hợp với đòn bẩy cao, đã tạo tiền đề cho việc khuếch đại áp lực và lan tỏa giữa các loại tài sản."

Không khó để tìm thấy những ví dụ tương tự, điển hình như hiện tượng tích tụ khổng lồ các canh bạc vào cổ phiếu của gã khổng lồ chip Mỹ Nvidia - một cổ phiếu trở nên quá tải trong mùa hè và sau đó mất một phần ba giá trị chỉ trong vòng sáu tuần. Trước bối cảnh này, việc tìm kiếm những điểm đồng thuận lớn nhất giữa các nhà đầu tư hiện nay trở nên cực kỳ quan trọng, để cân nhắc khả năng đặt cược ngược dòng. Chẳng hạn, cùng một cuộc khảo sát của BofA chỉ ra rằng Trung Quốc là một canh bạc đi ngược xu hướng, cũng đồng thời gợi ý về cơ hội đầu tư vào hàng hóa - một lĩnh vực mà các nhà đầu tư đang né tránh ở mức độ cao nhất kể từ năm 2017.

Về mặt chủ đề vĩ mô, điểm đồng thuận nổi bật nhất là kỳ vọng về một cuộc hạ cánh mềm của nền kinh tế Mỹ - một quan điểm được gần 80% các nhà quản lý quỹ chia sẻ. Tuy nhiên, câu hỏi đặt ra là: Liệu có thể có nhiều chuyên gia tài ba đến vậy cùng nhầm lẫn về một vấn đề? Hay đây chính là lúc để xem xét một góc nhìn khác biệt?

Financial Times