Địa chính trị, Fed giảm lãi suất, carry trade đồng yên - chất xúc tác cho Black Swan trên thị trường chứng khoán Mỹ?

Trần Quốc Khải

Junior Editor

Sự hỗn loạn của carry trade đồng yên cách đây vài tuần dường như sẽ phá vỡ “sự bình yên” của thị trường một cách vĩnh viễn. Điều này càng nghiêm trọng hơn khi tâm lý thị trường đã thay đổi sau khi Fed báo hiệu về viễn cảnh cắt giảm lãi suất đang tới gần. Bên cạnh đó là căng thẳng địa chính trị đang dâng cao trên toàn cầu. Những yếu tố này có thể kích hoạt Black Swan trên thị trường chứng khoán Mỹ.

“Cổ phiếu quan trọng nhất thế giới” (ứng cử viên hàng đầu của Black Swan) - Nvidia - tiến tới gần mức đỉnh, một lần nữa vượt qua lợi nhuận kỳ vọng vào ngày hôm qua và đưa ra triển vọng tích cực cho năm 2025:

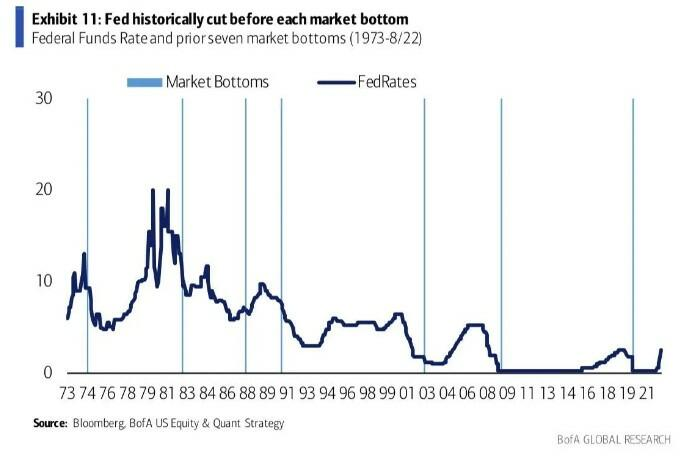

Mặc dù có sự đảm bảo rằng Fed sẽ cắt giảm lãi suất trong tháng tới, nhưng vẫn còn nhiều câu hỏi chưa có lời giải về việc liệu điều này sẽ tác động lên thị trường thế nào. Thị trường đang hướng đến việc Fed cắt giảm lãi suất với giá vàng ở mức đỉnh. Không có quá nhiều tiền lệ lịch sử cho kịch bản này.

Nhiều người cho rằng Fed sẽ cố gắng bắt đầu cắt giảm lãi suất 25 bps một cách thận trọng. Mặc dù chủ tịch Powell xác nhận sự thay đổi tại Jackson Hole, bình luận từ một số thống đốc Fed trong tuần qua cho thấy họ vẫn không vội vàng cắt giảm và sẽ chú ý đến dữ liệu sắp tới - nhưng điều này có thể sẽ không kéo dài.

Mức cắt giảm 25 bps đã được định giá trong hơn sáu tháng. Viễn cảnh thị trường giao dịch ở mức lãi suất thấp hơn đáng kể, trong phạm vi 2% hoặc 1%, sắp xảy ra. Nhưng có lẽ không phải vậy.

Sẽ không ai nhận được tiền mặt từ việc tái cấp vốn thế chấp nhà ở khi lãi suất giảm từ 7% xuống 6.75%. Không ai sẽ thấy lãi suất thẻ tín dụng của họ giảm. Việc cắt giảm 25 bps sẽ không có nhiều tác động trong việc giải quyết các rắc rối của nền kinh tế. Sẽ không ngạc nhiên khi thấy một sự sụp đổ lớn của thị trường sau khi lần cắt giảm lãi suất đầu tiên diễn ra.

Thị trường chạm đáy sau mỗi lần Fed cắt giảm lãi suất

Tâm trạng của thị trường kể từ Jackson Hole vào thứ Sáu tuần trước cho thấy rằng tin tức này đã có thể được định giá. Thị trường đã tăng sau bài phát biểu của Powell, nhưng không đáng kể và có vẻ chậm chạp.

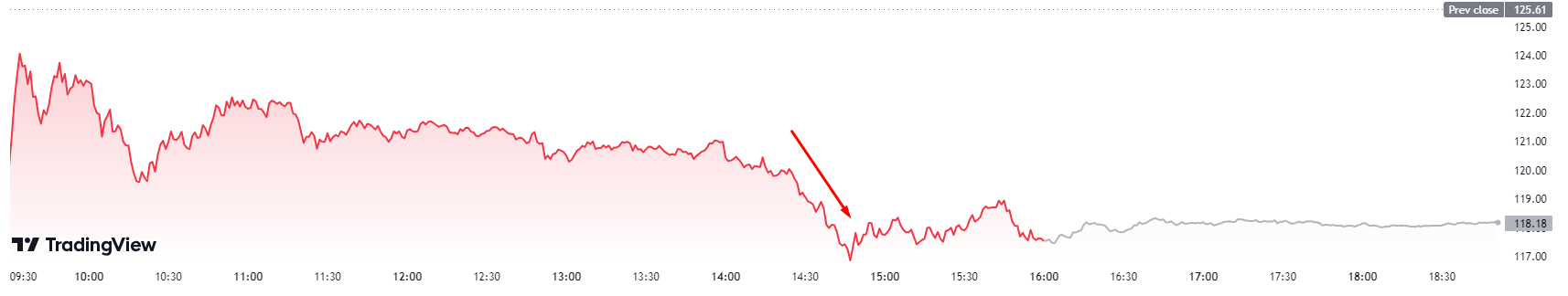

Tương tự như vậy, ngày hôm qua, thị trường đã gặp rất nhiều khó khăn trong việc duy trì mức giá của Nvidia, cổ phiếu đã nhanh chóng giảm xuống mức đáy trong phiên khi còn khoảng 2 giờ nữa là kết thúc phiên giao dịch. Cổ phiếu đã điều chỉnh tăng vào thứ Sáu:

Trên khắp các phương tiện truyền thông xã hội và các sàn giao dịch, các nhà đầu tư đều nói về thực tế là Nvidia đã không vượt qua được những con số kỳ vọng. Điều này có nghĩa là kỳ vọng của thị trường đối với cổ phiếu là quá cao, tức là Nvidia chỉ được ghi nhận tăng nếu vượt quá mức tăng kỳ vọng của thị trường.

Việc điều chỉnh số liệu việc làm vào tuần trước chỉ là một trong nhiều yếu tố chứng minh rằng nền kinh tế Mỹ không hề lành mạnh như vẻ bề ngoài. Tăng trưởng việc làm tại Mỹ trong phần lớn thời gian của năm qua yếu hơn đáng kể so với báo cáo ban đầu. Bản điều chỉnh của Cục Thống kê Lao động chỉ ra rằng có ít hơn 818,000 việc làm vào tháng 3 so với ước tính ban đầu. Bản điều chỉnh sơ bộ này thể hiện mức điều chỉnh giảm lớn nhất kể từ năm 2009.

Ngay cả khi điều chỉnh chỉ số CPI một cách tích cực nhất, điều chỉnh tăng số lượng việc làm bằng các công việc của chính phủ thì việc chi trả quá nhiều tiền cho cổ phiếu bằng đòn bẩy và thanh toán chi phí hộ gia đình bằng thẻ tín dụng cũng khiến nền kinh tế, người tiêu dùng và tâm lý nhà đầu tư trở nên tiêu cực. Các cổ phiếu hàng thiết yếu, tiện ích, khai thác, hàng hóa và năng lượng đều sẽ là nơi trú ẩn an toàn trong thị trường bearish hiện tại.

Thị trường bị định giá quá cao. Tôi vẫn tin rằng dự đoán của tôi từ năm 2022 sẽ đúng và rằng cuối cùng chúng ta sẽ thấy những biến động mạnh của vàng khi Fed hoàn toàn nới lỏng định lượng. Vàng ở mức 1,820 USD/ounce khi tôi viết lần đầu tiên và hiện đang dao động ở mức trên 2,500 USD/ounce - cao hơn 200 USD so với đánh giá thị trường cuối cùng của tôi chỉ 2 tháng trước.

Ngoài sự hỗn loạn về tiền tệ, chúng ta còn có nhiều chất xúc tác khác xuất hiện trong cuộc bầu cử mà một ứng cử viên dường như quyết tâm phá hủy nền kinh tế và rút càng nhiều tiền ra khỏi thị trường chứng khoán và đất nước càng tốt.

Ngoài cuộc bầu cử và các chính sách cộng sản mà tôi tin là cực kỳ nguy hiểm đến từ Kamala Harris, tình hình địa chính trị thế giới vẫn đang trong tình trạng căng thẳng. Xung đột Ukraine-Nga vẫn chưa kết thúc, xung đột ở Trung Đông vẫn tiếp tục sôi sục và Trung Quốc vẫn tiếp tục tiến hành các cuộc tập trận phòng thủ xung quanh Đài Loan. Nói một cách đơn giản, chính quyền Biden đã không làm gì để dập tắt căng thẳng địa chính trị và chúng ta có thể sẽ không thấy bất kỳ sự thay đổi sâu sắc nào cho đến sau cuộc bầu cử.

Nếu không phải là carry trade đồng yên bùng nổ hay địa chính trị gây ra báo động, thì đó sẽ là bất động sản thương mại, bán lẻ rút lui, gian lận lớn hoặc các khoản nợ không được báo cáo xuất hiện tại một công ty mà không ai mong đợi. Có một số chất xúc tác Black Swan có thể gây ra tình trạng bán tháo ngoài việc thiếu thanh khoản và sự thay đổi đáng kể về tâm lý - cả hai điều này tôi nghĩ đều sắp xảy ra.

Bài viết dựa trên quan điểm của Tyler Durden từ ZeroHedge