Dịch bệnh thuyên giảm có thể khiến đồng USD suy yếu

Tin Tức Tổng Hợp

feeder

Không mất nhiều thời gian để đồng đô la Mỹ lấy lại danh hiệu vua của các loại tiền tệ sau đợt bán tháo ngắn nhưng mạnh vào cuối tháng Hai. Sự thiếu hụt trầm trọng của đồng đô la trên các thị trường toàn cầu, được thúc đẩy bởi cơn hoảng loạn tiền mặt khi cơn sốt virus ngày càng lan rộng, đã củng cố tình trạng trú ẩn an toàn của đồng bạc xanh. Nhưng với một số tín hiệu sự gia tăng của các ca nhiễm mới chững lại, liệu có nguy cơ đồng đô la sẽ bắt đầu rơi?

Tháng 2: Tìm kiếm tài sản trú ẩn an toàn

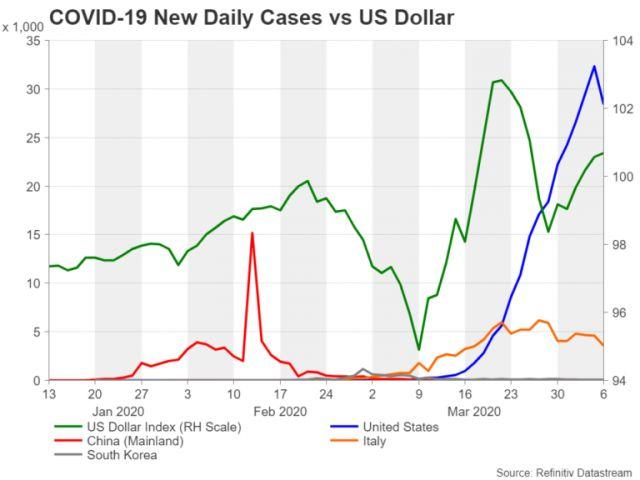

Khi cuộc khủng hoảng COVID-19 tăng lên, các giai đoạn tiến triển của tình trạng khẩn cấp về sức khỏe này đã gây phản ứng khác nhau trên thị trường tiền tệ. Khi coronavirus lần đầu tiên xuất hiện tại Trung Quốc vào đầu tháng 2, đồng bạc xanh đã được mua vào vừa phải vì các nhà đầu tư dự đoán sự suy giảm toàn cầu do Trung Quốc dẫn đầu, và nền kinh tế mạnh mẽ của Hoa Kỳ sẽ gần như miễn nhiễm với các tác động của nó.

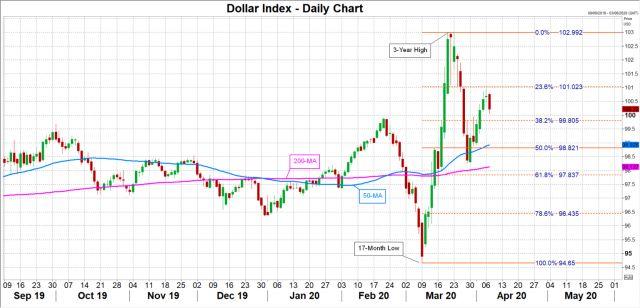

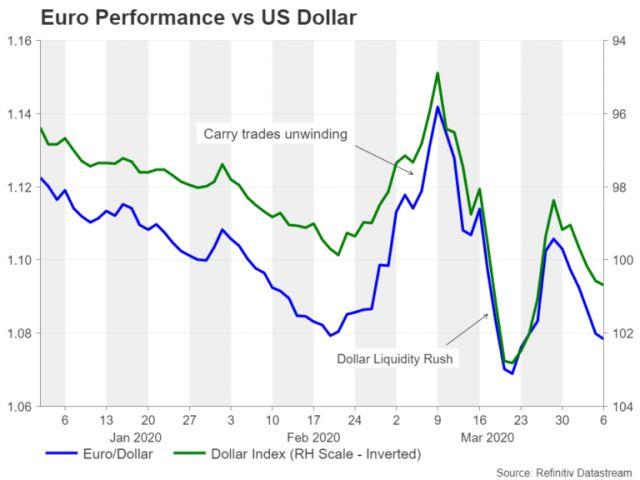

Tuy nhiên, một khi virus bắt đầu lan ra bên ngoài Trung Quốc và rõ ràng là sẽ không có quốc gia nào thoát, đồng đô la đã giảm khi các nhà đầu tư (đã đúng) đặt cược rằng Cục Dự trữ Liên bang sẽ buộc phải cắt giảm lãi suất để đối phó với khủng hoảng. Sự sụt giảm đồng đô la rất kịch tính - nó đã trượt từ đỉnh 3 năm so với rổ tiền tệ để lao xuống mức thấp nhất trong 17 tháng. Nhưng điều này hầu như không đáng ngạc nhiên sau khi chứng kiến thứ đã khiến đồng bạc xanh tăng quá lâu - lợi thế lãi suất của nó - đã bị xóa sổ khi Fed, đúng như dự báo, cắt giảm lãi suất xuống mức không.

Tháng 3: Nhu cầu tuyệt vọng cho tiền mặt

Sau khi các nhà đầu tư đã phản ánh vào giá điều chỉnh này, đồng đô la có thể tăng trở lại. Tuy nhiên, đến thời điểm này, các thị trường bị thống trị bởi sự hoảng loạn của virus, điều này đã gây ra một sự thiếu hụt lớn về thanh khoản, làm tăng nhu cầu đối với tiền tệ. Đợt tăng giá đã đạt đến đỉnh điểm vào ngày 20 tháng 3, khiến chỉ số đô la suýt chạm mốc 103 – mức xảy ra lần cuối vào tháng 1 năm 2017 khi sự lạc quan về triển vọng kinh tế của Hoa Kỳ đã tăng cao ngay sau cuộc bầu cử Tổng thống Trump.

Kể từ thời điểm đó, việc siết nguồn đồng đô la đã giảm bớt khi Fed và các ngân hàng trung ương khác đã có hành động chưa từng có để làm dịu thị trường và làm giảm bớt các căng thẳng thanh khoản. Nhưng mặc dù hồi phục nhẹ, hầu hết các loại tiền tệ vẫn chịu áp lực vì thời gian và mức độ nghiêm trọng của cuộc khủng hoảng virus là không rõ ràng, với việc phong tỏa ở nhiều quốc gia có khả năng kéo dài tới mùa hè.

Tháng 4: Tín hiệu tốt?

Chừng nào thị trường còn bị tàn phá bởi sự ảm đạm, có rất ít thứ có thể đánh bật đồng đô la khỏi đỉnh. Nhưng điều gì xảy ra khi sự bùng phát virus bắt đầu lắng xuống? Đã có một số chồi xanh ở châu Âu, với cả số ca nhiễm mới và tử vong đang chậm lại ở hai điểm nóng chính - Ý và Tây Ban Nha - trong tuần qua.

Tuy nhiên, đó là những ngày đầu và các chuyên gia cảnh báo không nên đọc quá nhiều vào các số liệu và kết thúc các biện pháp phong tỏa quá sớm. Tuy nhiên, thị trường không cần phải đợi cho đến khi các hạn chế được dỡ bỏ để tăng điểm và tâm lý rủi ro có thể quay trở lại ngay khi có những dấu hiệu thuyết phục cho thấy sự lây lan của virus đang hoặc đã lên đến đỉnh điểm.

Đủ để phục hồi

Sự tăng vọt của chứng khoán và các loại tiền tệ rủi ro như đồng đô la Úc trong giai đoạn khẩu vị rủi ro trở lại này cho thấy thị trường đã chín muồi để phục hồi. Cho đến nay, những nỗ lực đó vẫn chưa bền vững, nhưng nếu số lượng các trường hợp được xác nhận thực sự bắt đầu giảm, đồng đô la có vẻ sẵn sàng giảm song song bất kỳ thay đổi tích cực nào trong tâm lý thị trường.

Câu hỏi đặt ra là, rủi ro giảm giá lớn đến mức nào nếu sự phục hồi kinh tế toàn cầu sắp đến gần? Điều đó có thể sẽ phụ thuộc vào mức độ phục hồi của mỗi nền kinh tế để sau thời kỳ suy thoái này. Nhiều nhà phân tích dự báo nền kinh tế Mỹ sẽ trải qua đợt suy giảm tồi tệ nhất kể từ cuộc Đại khủng hoảng những năm 1930.

Kích thích của Mỹ và những nước khác

Chính phủ Hoa Kỳ đã cam kết kích thích tài khóa lên tới khoảng 10% GDP để chống lại sự sụp đổ từ COVID-19. Một số quốc gia như Nhật Bản, Tây Ban Nha và Vương quốc Anh đã công bố kích thích kinh tế lớn, cùng một dự luật cứu trợ vi-rút khác được lên kế hoạch ở Hoa Kỳ và kết hợp với các vũ khí của Fed, thị trường ít lo lắng về Mỹ hơn là về châu Âu.

Điều đó bởi vì mặc dù một số quốc gia châu Âu đã hứa các gói chi tiêu khổng lồ, bao gồm cả Đức, nhưng phản ứng của nhiều chính phủ lại thiếu những gì cần thiết để chống lại một cuộc khủng hoảng toàn diện. Có những lo ngại rằng trừ khi Liên minh châu Âu có những hành động táo bạo như đồng ý cho vay nợ lẫn nhau, hoặc phát hành coronabonds, để giảm bớt gánh nặng nợ cho các thành viên đang gặp khó khăn trong khi bảo vệ nền kinh tế của họ, tác động của virus sẽ còn tồn tại rất lâu dài.

Động lực của đồng đô la đang được kiểm tra

Nhưng có những lo ngại cho ngay cả những quốc gia đã hành động. Nhật Bản kích thích tài chính 20% GDP là rất ấn tượng nhưng tỷ lệ nợ trên GDP khổng lồ (238%) và thiếu hỏa lực từ chính sách tiền tệ. Tại Vương quốc Anh, thủ tướng, ông Borris Johnson, đã phải nhập viện vì coronavirus, làm dấy lên nghi ngờ về việc ai sẽ dẫn dắt đất nước thoát khỏi cuộc khủng hoảng, trong khi ngay sau cơn khủng hoảng virus sẽ là Brexit.

Vì vậy, khi thế giới đã đánh bại thành công đại dịch này, rất có thể là động lực của đồng đô la sẽ không thay đổi nhiều.

Rủi ro ngắn hạn USD giảm giá

Tuy nhiên, trong tương lai gần hơn, lực cầu đô la sẽ được quyết định bởi số liệu thống kê virus hàng ngày. Với việc Mỹ đứng sau châu Âu về mức độ bùng phát, những rủi ro trước mắt đối với đồng tiền của Mỹ đang nghiêng về phía giảm giá.

Số lượng các ca nhiễm mới ở châu Âu dường như chững lại, có nghĩa chỉ là vấn đề thời gian trước khi các doanh nghiệp đóng cửa mở cửa trở lại, trong khi Hoa Kỳ có lẽ còn ít nhất hai tuần nữa trước khi điều đó bắt đầu xảy ra và điều này đã gây áp lực cho đồng bạc xanh. Chỉ số đô la đã bắt đầu giảm và có thể xuống quanh mức trung bình động 50 ngày ngay dưới mức 99. Mức thoái lui Fibo 50% của đợt tăng giá tháng 3 cũng nằm ở khu vực này. Phá vỡ dưới mức nó sẽ khiến chỉ số đồng đô la tiếp xúc với đợt bán tháo mạnh hơn về phía đáy tháng ba là 94.65.

Chênh lệch lãi suất xác định triển vọng dài hạn

Tuy nhiên, cần có một sự thận trọng nếu đặt cược vào bất kỳ đà sụt giảm kéo dài nào của đồng đô la vì thành phần lớn nhất của chỉ số - đồng euro - có thể sẽ chịu áp lực bởi những lo ngại kinh tế và chính trị ngoài đại dịch, hạn chế đà tăng của EUR. Tuy nhiên, sự gia tăng về mức $ 1.15 có vẻ hợp lý nếu các thành viên Eurozone có thể tìm thấy điểm chung cho một coronabond, điều này sẽ hỗ trợ rất nhiều cho sự phục hồi kinh tế.

Trong trung hạn và dài hạn, nó khó có thể tưởng tượng chỉ số đô la bị kéo quá xa dưới hoặc trên mốc 100, trừ khi chênh lệch lãi suất sẽ xuất hiện trở lại, và điều đó sẽ phụ thuộc vào sự thay đổi đáng kể trong triển vọng của nền kinh tế Mỹ hoặc của các nước khác.