Động thái của các nhà đầu tư cá nhân đang nói lên điều gì về bức tranh thị trường tài chính?

Trà Giang

Junior Editor

Trong những năm gần đây, một trong những thay đổi lớn nhất trên thị trường tài chính toàn cầu chính là sự trỗi dậy mạnh mẽ của nhà đầu tư cá nhân.

Từ một nhóm từng bị coi là nhỏ lẻ, thiếu kinh nghiệm và dễ hoảng loạn, họ đã trở thành một lực lượng quan trọng có khả năng tác động đến cả thị trường chứng khoán lẫn chính sách kinh tế. Hiện nay, sự bùng nổ của nhà đầu tư cá nhân không chỉ thúc đẩy các nền tảng giao dịch mở rộng mà còn khiến các sàn giao dịch lớn phải điều chỉnh mô hình hoạt động để phục vụ tốt hơn nhóm khách hàng mới này.

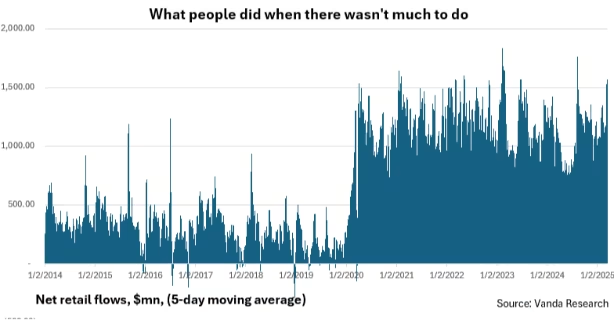

Dòng tiền nhỏ lẻ và xu hướng đầu tư trong thời gian rảnh rỗi

Mới đây, Nasdaq đã chính thức tham gia cuộc đua triển khai giao dịch chứng khoán suốt 24/7, một bước đi nhằm đáp ứng nhu cầu ngày càng lớn của nhà đầu tư cá nhân, những người có xu hướng giao dịch linh hoạt hơn so với các tổ chức chuyên nghiệp. Trong khi đó, hai sàn giao dịch phái sinh hàng đầu của Mỹ là CME Group và Cboe Global Markets—vốn là lãnh địa của các nhà đầu tư tổ chức—cũng đang thay đổi cách tiếp cận. Họ tung ra các hợp đồng tương lai với kích thước nhỏ hơn để thu hút những nhà đầu tư cá nhân, như hợp đồng tương lai "micro" dành cho đậu nành.

Sự phát triển của công nghệ tài chính đã thay đổi hoàn toàn cách tiếp cận thị trường của các nhà đầu tư nhỏ lẻ. Chưa bao giờ họ có thể tiếp cận dữ liệu, thông tin và công cụ giao dịch một cách dễ dàng như hiện tại. Cùng với đó, tâm lý chủ động đầu tư và giao dịch trực tiếp ngày càng trở nên phổ biến, thay vì ủy thác hoàn toàn cho các quỹ đầu tư chuyên nghiệp như trước.

Nếu nhìn lại vài năm qua, bước ngoặt lớn nhất diễn ra vào thời điểm đại dịch COVID-19 bùng phát. Khi nền kinh tế đóng cửa, người dân tìm kiếm những kênh đầu tư mới, và chứng khoán trở thành lựa chọn hàng đầu. Đúng lúc đó, các công ty môi giới lớn cũng bắt đầu áp dụng chính sách giao dịch không hoa hồng, tạo điều kiện cho một lượng lớn nhà đầu tư mới tham gia vào thị trường.

Nhóm này không chỉ góp phần đẩy thanh khoản thị trường lên mức cao kỷ lục, mà còn thể hiện vai trò như một "bức tường chắn" trước những cú sụt giảm mạnh của chứng khoán Mỹ. Mỗi khi thị trường đỏ lửa, lực mua từ nhà đầu tư cá nhân thường giúp kìm hãm đà giảm. Một ví dụ điển hình là đợt bán tháo vào tháng 8 vừa qua do các cổ phiếu công nghệ lao dốc. Khi các quỹ đầu tư rút vốn, nhà đầu tư cá nhân lại đổ tiền vào, tạo ra lực đỡ quan trọng cho thị trường.

Ngay cả trong những biến động gần đây, họ vẫn duy trì niềm tin vào một số cổ phiếu trụ cột. Khi Nvidia giảm mạnh hồi tháng 1 do lo ngại về cạnh tranh từ đối thủ Trung Quốc, nhóm nhà đầu tư cá nhân đã tranh thủ mua vào với khối lượng kỷ lục, bất chấp sự tháo chạy của nhiều nhà đầu tư tổ chức.

Dù vậy, câu hỏi lớn đặt ra là: Liệu nhóm nhà đầu tư nhỏ lẻ này có thể duy trì chiến lược "mua khi giá giảm" (buy-the-dip) khi thị trường thực sự bước vào giai đoạn suy thoái sâu hơn?

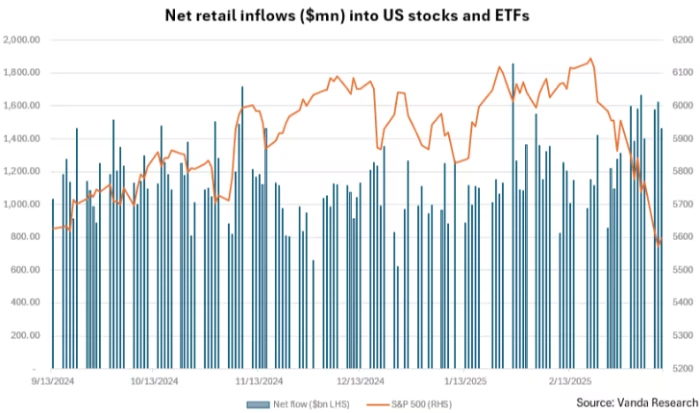

Dòng tiền nhỏ lẻ vào cổ phiếu và các quỹ ETF

Theo dữ liệu từ Vanda Research, đến nay nhà đầu tư cá nhân vẫn đang giữ vững vị thế. Dòng vốn từ nhóm này vẫn tiếp tục đổ vào thị trường ngay cả khi các chỉ số lớn đang giảm điểm. Các công ty môi giới cũng ghi nhận xu hướng tương tự, cho thấy chiến lược "mua khi giá giảm" vẫn đang được áp dụng rộng rãi.

Interactive Brokers—một trong những nền tảng giao dịch lớn nhất—cho biết danh sách các cổ phiếu được giao dịch nhiều nhất trong tuần qua đều có lượng mua ròng. Steve Sosnick, chiến lược gia toàn cầu của công ty, nhận định rằng xu hướng này vẫn tiếp tục trong tuần này.

Ông nhấn mạnh: "Với ngoại lệ một vài thời điểm trong năm 2022, chiến lược mua khi giá giảm luôn mang lại lợi nhuận tốt cho nhóm nhà đầu tư cá nhân năng động. Nhưng câu hỏi đặt ra là: liệu đây có phải sự trung thành với một chiến lược hiệu quả, hay chỉ là sự thiếu linh hoạt trong việc thay đổi chiến thuật khi thị trường không còn như trước? Điều này khiến tôi lo lắng, bởi họ có thể đang áp dụng một chiến lược cũ mà không đánh giá lại điều kiện thị trường hiện tại."

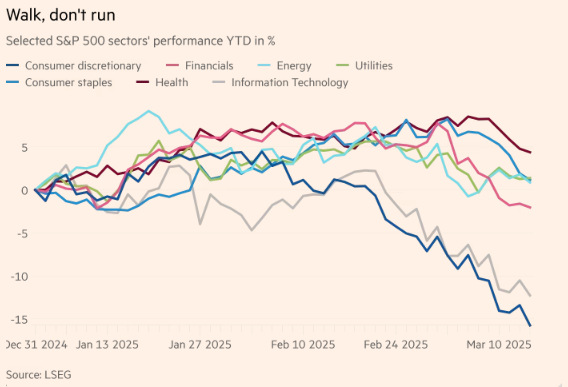

Hiệu suất các ngành trong S&P 500 từ đầu năm 2025

Mặc dù vẫn còn lực mua, nhưng có những dấu hiệu cho thấy sự thận trọng đang gia tăng. Dữ liệu từ Charles Schwab chỉ ra rằng, mặc dù khối lượng giao dịch của nhà đầu tư cá nhân vẫn ở mức cao, nhưng giá trị ròng của giao dịch thực tế lại âm. Điều này đồng nghĩa với việc các lệnh mua đang có quy mô nhỏ hơn, trong khi lệnh bán lại lớn hơn.

Tháng trước, Schwab ghi nhận xu hướng bán ròng (tính theo giá trị giao dịch) ở 9/11 ngành thuộc S&P 500. Chỉ có lĩnh vực tài chính và năng lượng là vẫn thu hút dòng vốn.

Joe Mazzola, chiến lược gia giao dịch của Schwab, nhận xét:

"Nếu nhìn vào sự khác biệt giữa khảo sát tâm lý và hành vi thực tế, bạn sẽ thấy điều thú vị. Dù mọi người nói rằng họ rất bi quan về thị trường, nhưng thực tế họ vẫn chưa bán tháo mạnh. Dường như họ đang ở trong trạng thái lưỡng lự, chưa quyết định rõ ràng."

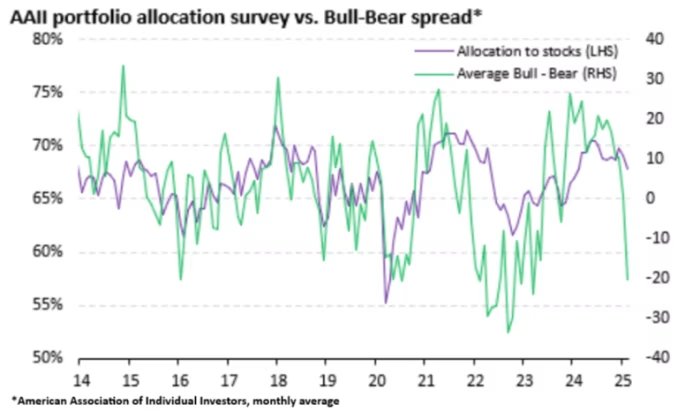

Khảo sát phân bổ danh mục AAII so với chênh lệch Bull-Bear

Dù chưa có làn sóng tháo chạy lớn, nhưng có dấu hiệu cho thấy nhà đầu tư cá nhân đang rút khỏi các tài sản rủi ro cao hơn, như cổ phiếu vốn hóa nhỏ (small-cap). Đặc biệt, nhóm cổ phiếu microcap—thường mang tính đầu cơ cao—đang chứng kiến sự suy giảm thanh khoản.

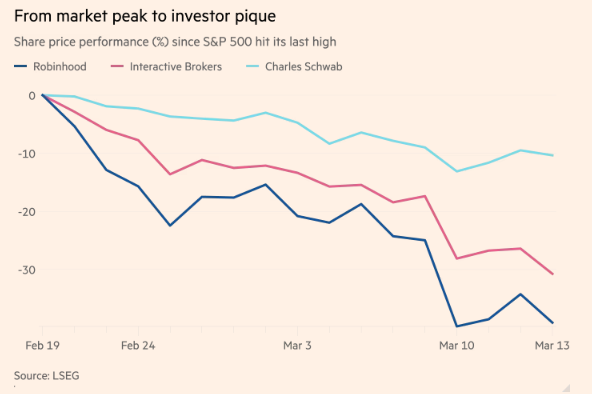

Trong quá khứ, Phố Wall thường coi nhà đầu tư cá nhân là dòng tiền "chạy theo xu hướng"—họ tham gia khi thị trường đã tăng mạnh và rút lui nhanh chóng khi mọi thứ xấu đi. Thực tế, cổ phiếu của các công ty môi giới cũng đã giảm mạnh kể từ đỉnh thị trường, cho thấy các nhà đầu tư tổ chức đang đặt cược vào kịch bản này.

Hiệu suất giá cổ phiếu của các công ty môi giới

Robinhood—nền tảng giao dịch gắn liền với làn sóng nhà đầu tư cá nhân—đã mất gần 40% giá trị từ đỉnh cao gần đây, mặc dù vẫn cao gấp đôi so với một năm trước.

Tuy nhiên, điểm khác biệt lần này là mức độ ảnh hưởng của nhà đầu tư cá nhân đã vượt xa quá khứ. Với sự phát triển không ngừng của công nghệ giao dịch và dữ liệu thị trường, họ đang ngày càng tiệm cận với cách hoạt động của các quỹ đầu tư chuyên nghiệp. Nếu xu hướng này tiếp diễn, nhà đầu tư cá nhân có thể không còn là những "tay mơ" bị dẫn dắt nữa, mà sẽ trở thành một thế lực thực sự trên thị trường tài chính toàn cầu.

Financial Times