Đường cong lợi suất Hoa Kỳ đảo ngược sâu nhất từ năm 1981

Đinh Nguyễn Trường Giang

Junior Analyst

Kỳ vọng về một lần tăng lãi suất khác từ Cục Dự trữ Liên bang Mỹ để kiềm chế lạm phát đang cao kéo một phần của đường cong lợi suất Trái phiếu Chính phủ Mỹ đến mức đảo ngược sâu nhất kể từ năm 1981 vào thứ Hai, một lần nữa khiến các nhà đầu tư coi là một tín hiệu truyền thống cho sự suy thoái.

Fed đã tăng lãi suất trong suốt năm qua để chiến đấu với lạm phát kỷ lục 40 năm.

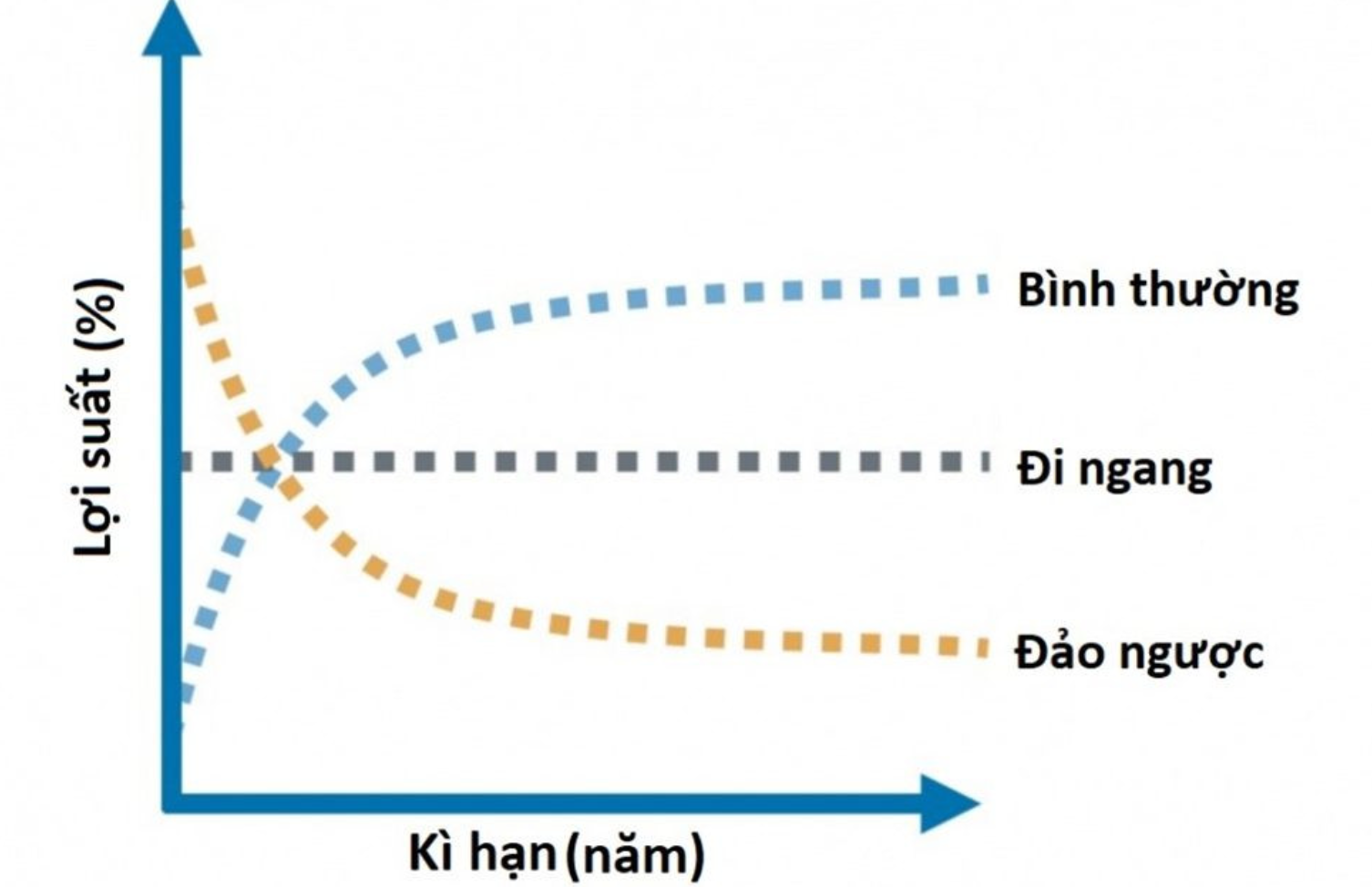

Đường cong lợi suất bị đảo ngược khi trái phiếu kỳ hạn ngắn có lợi suất cao hơn trái phiếu kỳ hạn dài. Điều này cho thấy trong khi nhà đầu tư mong đợi lãi suất tăng trong tương lai gần, họ tin rằng chi phí vay cao hơn sẽ gây tổn hại cho nền kinh tế, buộc Cục Dự trữ Liên bang sau này phải nới lỏng chính sách tiền tệ.

Hiện tượng này được theo dõi một cách kỹ lưỡng vì từng xuất hiện trước các cuộc suy thoái trong quá khứ.

Đường cong lợi suất chạm mức đảo ngược sâu nhất trong 42 năm vào thứ Hai khi nhà đầu tư ngày càng kỳ vọng Fed sẽ tiếp tục tăng lãi suất của mình để kiểm soát lạm phát. HĐTL lãi suất định giá 80% khả năng lãi suất tăng 25bp vào cuối tháng này, nhưng sau cuộc họp đó vẫn chưa rõ ràng, dù các quan chức cho biết sẽ có thêm 1 lần thắt chặt nữa vào cuối năm.

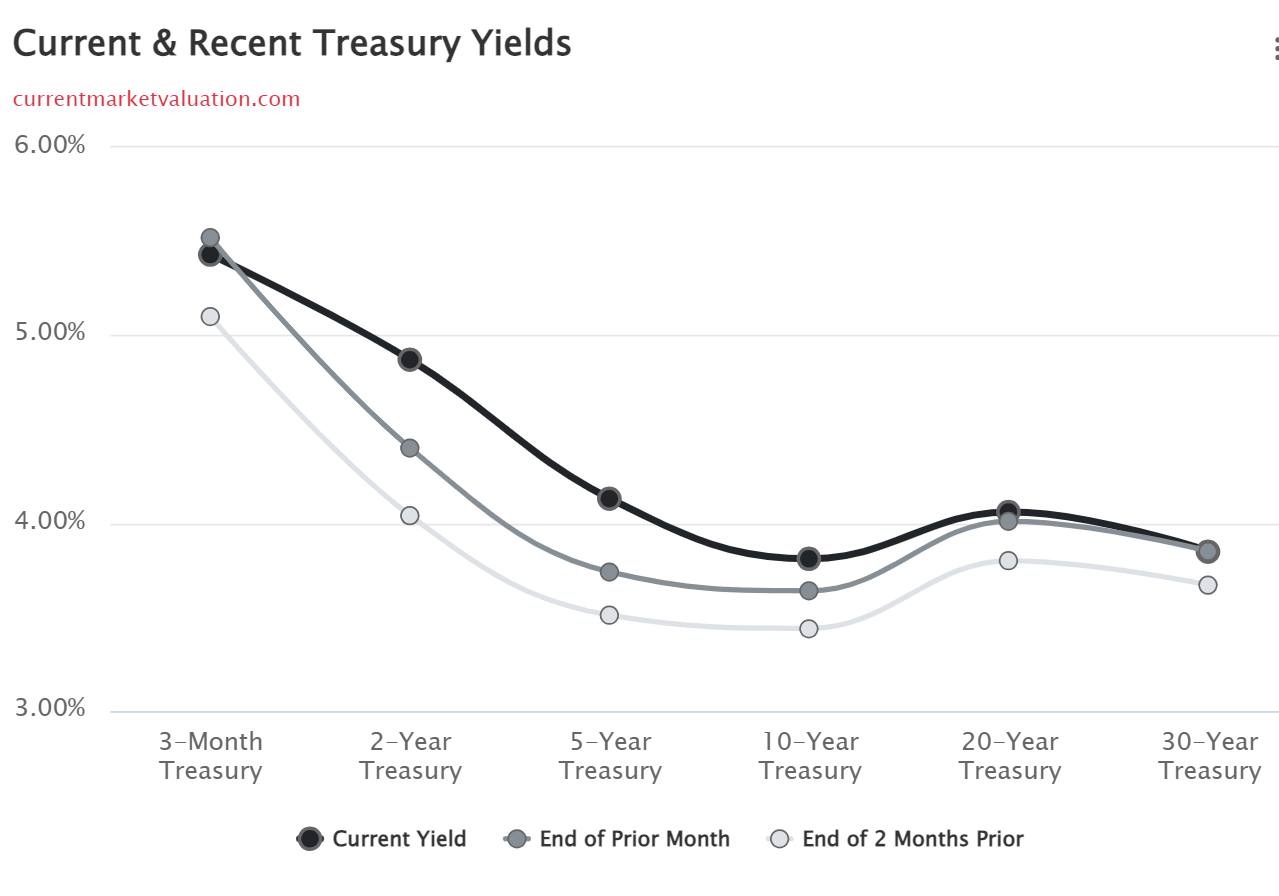

Lợi suất trái phiếu Mỹ 2 năm, thường di chuyển cùng với kỳ vọng lãi suất, hiện ở mức hơn 4.9. Lợi suất trái phiếu 10 năm hiện ở mức 3.85%.

ĐƯỜNG CONG LỢI SUẤT TRÔNG NHƯ THẾ NÀO?

Đường cong lợi suất thể hiện trái phiếu có cùng chất lượng tín dụng (như trái phiếu chính phủ của 1 quốc gia) nhưng khác thời gian đáo hạn. Thông thường, đường cong lợi suất sẽ dốc lên.

Một đường cong lợi suất dốc lên cho thấy kỳ vọng về hoạt động kinh tế mạnh mẽ hơn, lạm phát và lãi suất cao hơn. Một đường ngang có thể là nhà đầu tư kỳ vọng lãi suất sẽ tăng trong tương lai gần và bi quan về tăng trưởng kinh tế.

ĐƯỜNG CONG HIỆN TẠI TRÔNG NHƯ THẾ NÀO?

Nhà đầu tư sẽ thường theo dõi một số kỳ hạn nhất định để đánh giá khả năng suy thoái, với chênh lệch 3 tháng/10 năm và 2/10 năm được theo dõi nhiều nhất.

Lợi suất trái phiếu 2 năm đã vượt lợi suất trái phiếu 10 năm từ tháng 7 năm ngoái.

Mức chênh lệch đạt 109.50 điểm cơ bản vào thứ Hai khi lợi suất ngắn hạn giảm ít hơn lợi suất dài hạn, mức lớn nhất từ năm 1981. Vào thời điểm đó, nền kinh tế đang trong những tháng đầu của một cuộc suy thoái kéo dài cho đến tháng 11 năm 1982, trở thành cuộc suy thoái kinh tế tồi tệ nhất kể từ Đại suy thoái.

"Đường cong lợi suất đảo ngược không hiếm, nhưng hiếm khi đảo ngược sâu như thế này," Brian Jacobsen, chuyên gia đầu tư cấp cao tại Allspring Global Investments, nói.

Lo ngại về độ trễ của việc thắt chặt lên tác động kinh tế đã khiến đường cong lợi suất đảo ngược hơn một năm. Tuy nhiên, tình hình thị trường gần đây có thể đến từ các vị thế đầu cơ do Bộ Tài chính phát hành trái phiếu.

Jacobsen cho biết, đường cong đảo ngược sâu không nhất thiết có nghĩa là suy thoái sâu và kéo dài hơn.

Chênh lệch trái phiếu 3 tháng/10 năm đã bắt đầu đảo ngược intraday từ tháng 7, và đóng cửa đảo ngược từ tháng 10, lần đầu tiên kể từ đầu năm 2020.

Ý NGHĨA

Đường cong lợi suất đảo ngược cho thấy trong khi nhà đầu tư kỳ vọng lãi suất ngắn hạn cao hơn, họ có thể đang trở nên lo lắng về khả năng của Fed kiểm soát lạm phát mà không gây tổn hại đáng kể cho tăng trưởng. Fed đã tăng lãi suất 500 điểm cơ bản kể từ khi bắt đầu chu kỳ thắt chặt vào tháng 3/2022.

Đường cong lợi suất 2/10 năm đã đảo ngược 6 đến 24 tháng trước mỗi cuộc suy thoái từ năm 1955, một báo cáo năm 2018 của các nhà nghiên cứu tại Fed San Francisco cho biết.

Tuy nhiên, các nhà phân tích cũng nhấn mạnh rằng đường cong lợi suất đảo ngược không phải lúc nào cũng là một chỉ báo chính xác cho suy thoái. Nó chỉ đề cập đến một yếu tố trong việc đánh giá tình hình kinh tế, và cần phải xem xét các yếu tố khác để đưa ra dự đoán chính xác hơn về tương lai của nền kinh tế.

Reuters