ECB có thể phải "nối gót" các quyết định chính sách của Fed

Đặng Thùy Linh

Junior Analyst

Câu chuyện của châu Âu đã bước sang một chương mới. Tại cuộc họp gần đây nhất, Ngân hàng Trung ương châu Âu (ECB) dường như không vội cắt giảm lãi suất sâu hơn. Tuy nhiên giờ đây, thị trường lại gần như chắc chắn rằng ECB sắp hạ lãi suất.

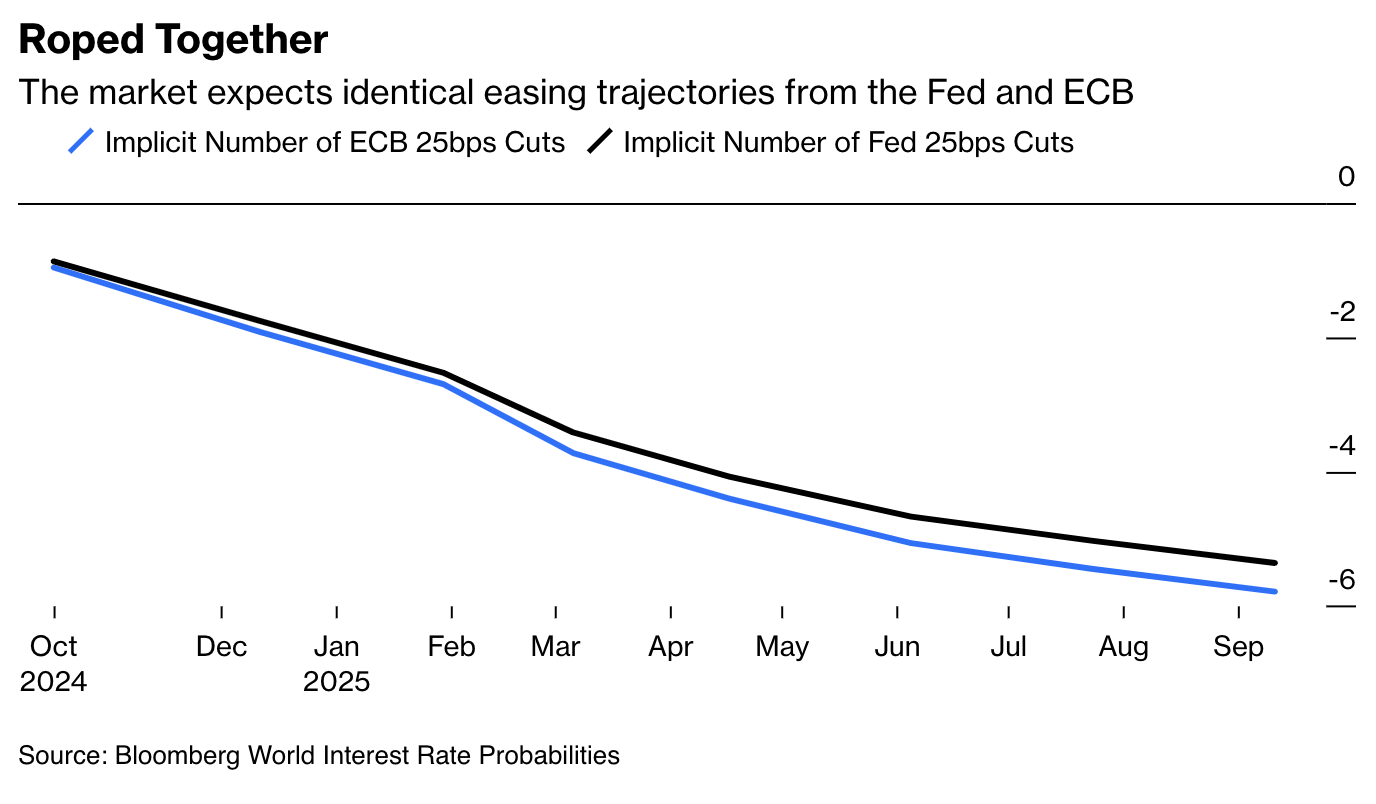

Thực tế, những người tham gia thị trường kỳ vọng ECB sẽ cắt giảm lãi suất gần như đồng thời với Fed. Điều này được dự đoán bởi Bloomberg World Interest Rate Probabilities, dựa trên các giao dịch hợp đồng swaps và hợp đồng tương lai lãi suất quỹ liên bang:

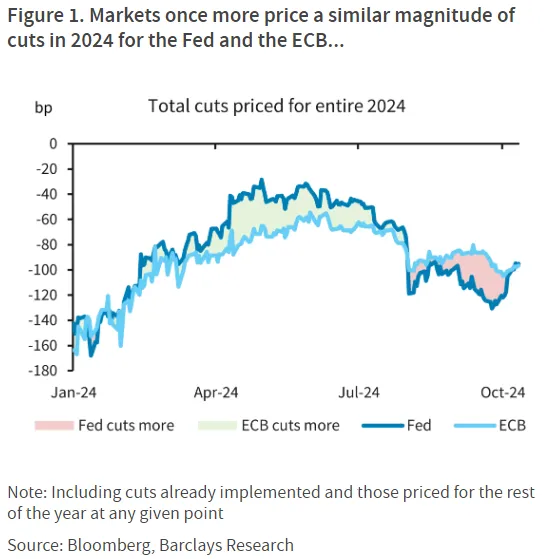

Nhưng trước đó không phải lúc nào cũng vậy. Trong phần lớn năm nay, thị trường cho rằng ECB sẽ cần giảm lãi suất sâu hơn, bởi kinh tế châu Âu ngày càng suy yếu hơn. Có một thời gian ngắn thị trường lo ngại rằng Mỹ cần những đợt giảm lãi suất lớn, nhưng giờ tình hình đã thay đổi.

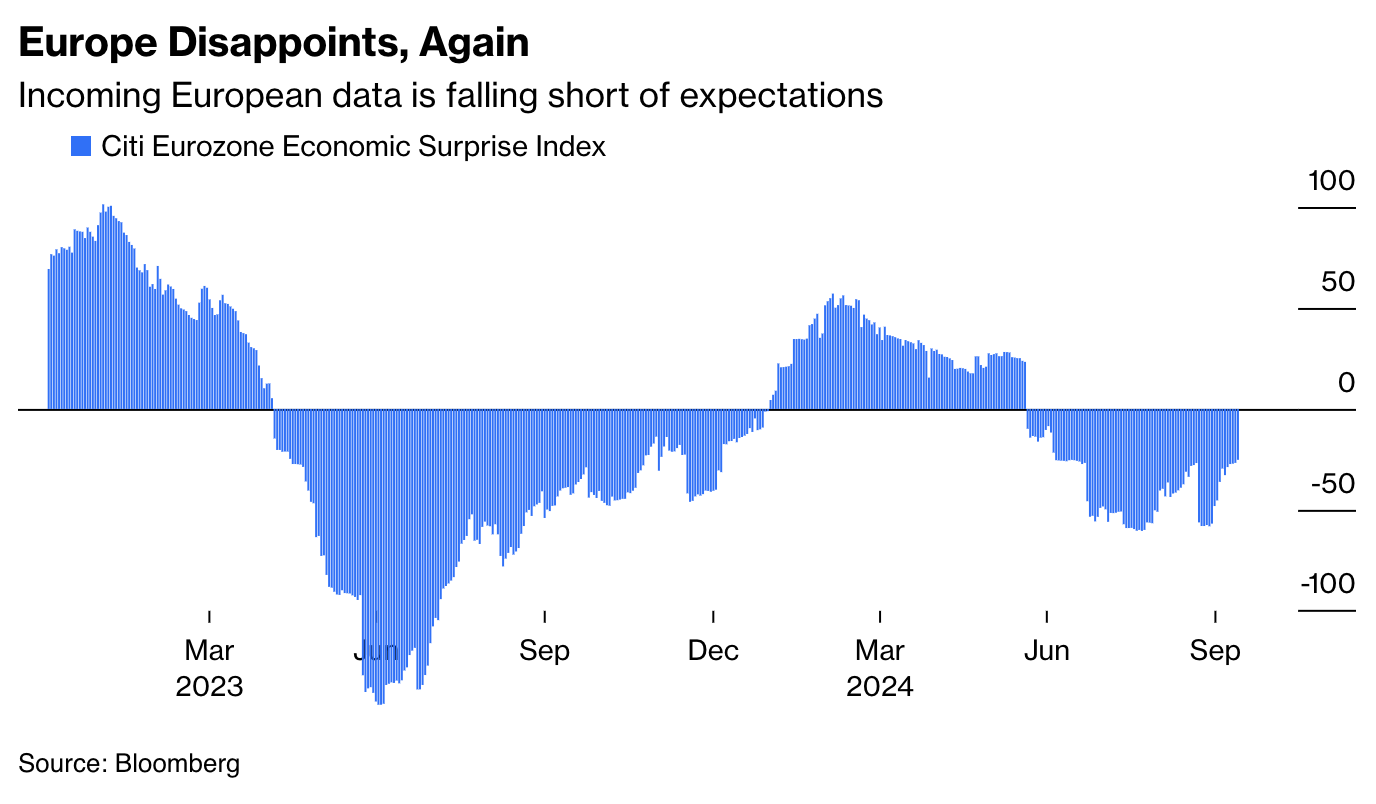

Điều này có hợp lý không? Tâm lý lo lắng hiện tại về tình trạng "Nhật hóa" đối với EU cho thấy điều ngược lại. Không giống như Hoa Kỳ, dữ liệu của châu Âu gần đây đã gây thất vọng. Chỉ số bất ngờ kinh tế của Citi cho thấy kỳ vọng hạ lãi suất lớn hơn rất nhiều:

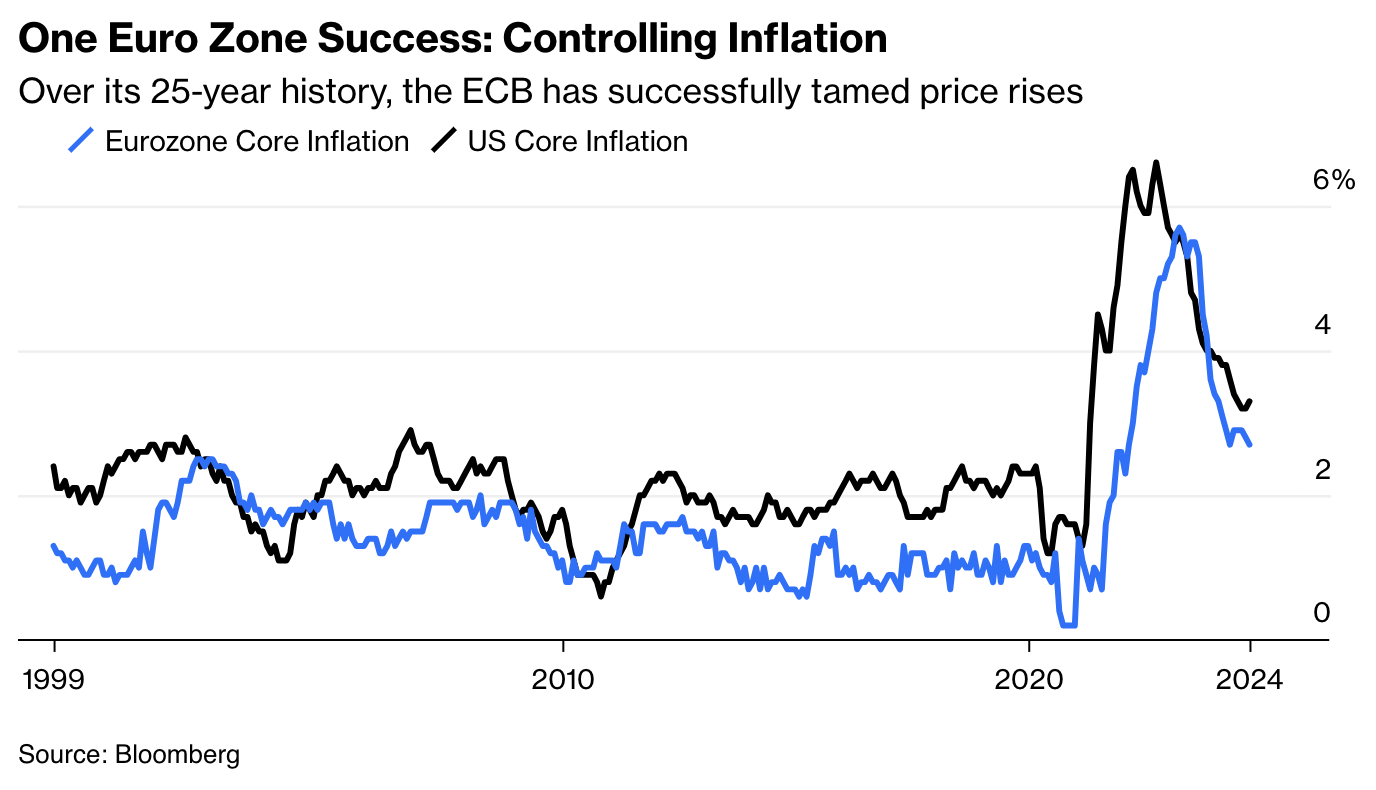

Mặc dù vậy, lạm phát tại châu Âu có vẻ được kiểm soát tốt hơn so với Hoa Kỳ khi ECB được thừa hưởng cách chống lạm phát của Ngân hàng Trung ương Đức (Bundesbank). Châu Âu cũng nghiêng về việc thắt chặt chi tiêu nhiều hơn Mỹ, vì vậy tốc độ tăng trưởng kinh tế của châu Âu chậm hơn. Điều này khiến lạm phát của châu Âu thường thấp hơn so với Mỹ kể từ khi đồng Euro ra đời năm 1999.

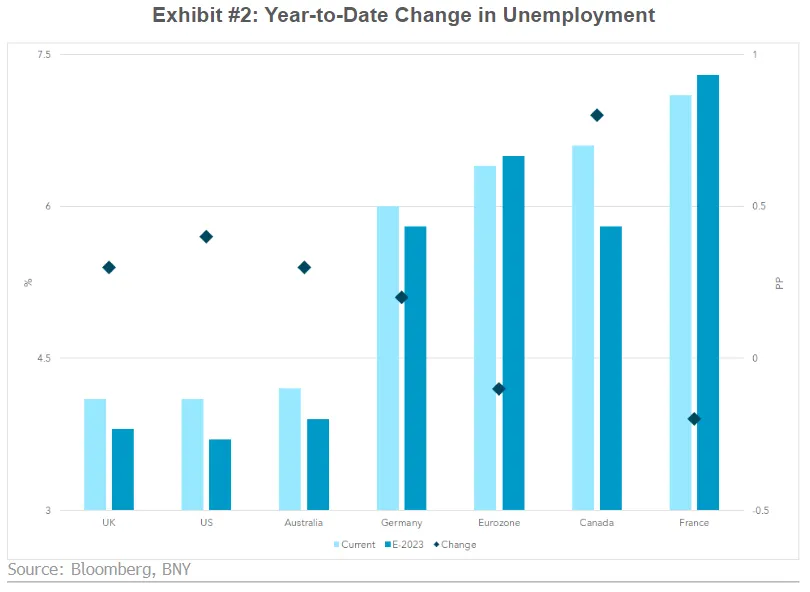

Nhưng biểu đồ từ BNY Mellon cho thấy, tỷ lệ thất nghiệp ở châu Âu cao hơn đáng kể so với Mỹ. ECB không đặt mục tiêu tạo việc làm đầy đủ như Fed, nhưng tình trạng thất nghiệp cao dai dẳng đã thúc đẩy ECB nới lỏng chính sách. Mặc dù vậy, tình trạng việc làm trong khu vực đồng Euro đã cải thiện đôi chút trong năm nay:

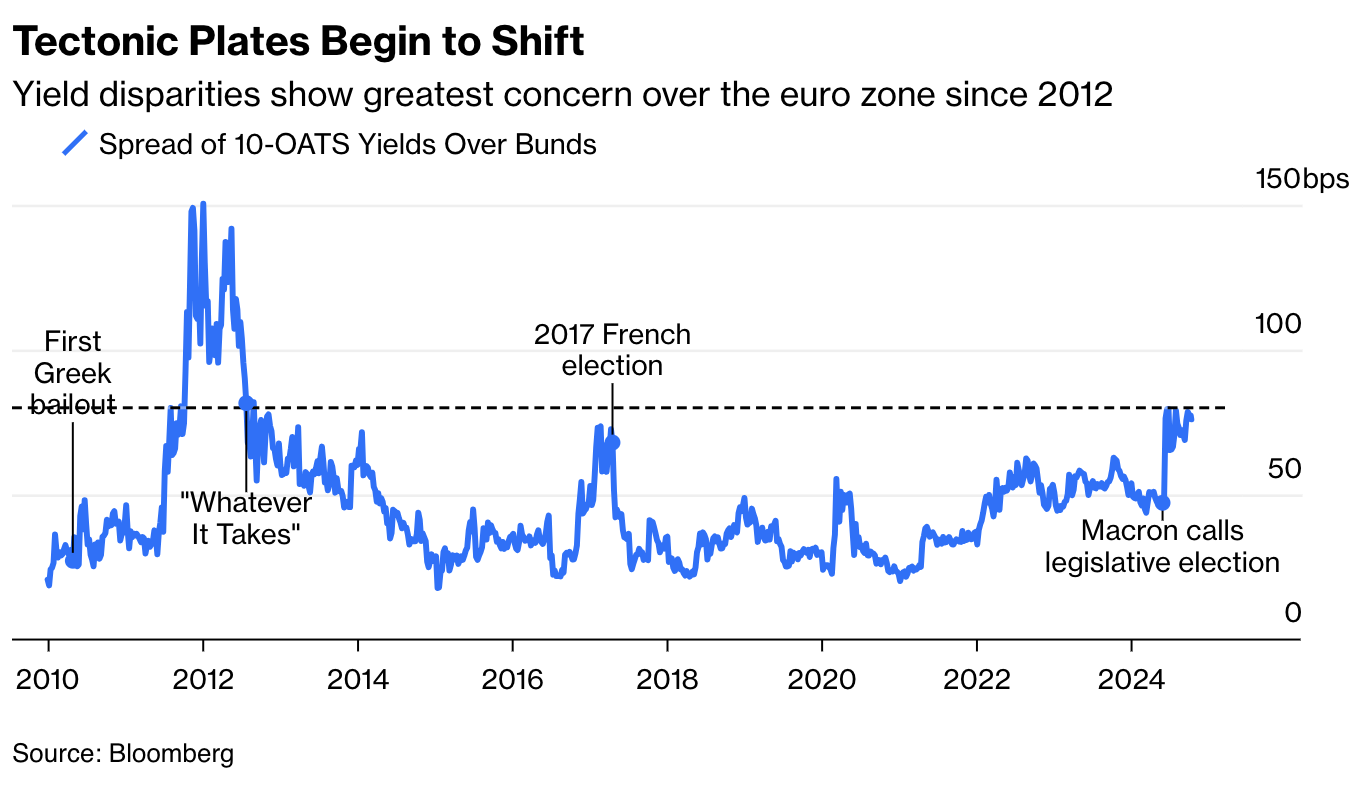

Nhưng vấn đề của châu Âu không chỉ nằm ở lạm phát và thất nghiệp. Diễn biến chính trị phức tạp của châu Âu cũng khiến ECB khó có thể "diều hâu" hơn. Cấu trúc kinh tế của khu vực đồng Euro – yếu tố từng khiến Mario Draghi cam kết sẽ làm “bất cứ điều gì cần thiết” để cứu đồng tiền này khỏi cuộc khủng hoảng nợ công 12 năm trước – lại đang bị đặt câu hỏi một lần nữa. Vấn đề chính trị của Pháp vẫn tồn tại. Thủ tướng mới Michel Barnier đã đệ trình một bản ngân sách lên Quốc hội, nhưng tình hình tài chính của Pháp vẫn đang gặp khó khăn. Đảng cực hữu Tập hợp Quốc gia đang thúc đẩy bỏ phiếu nhằm hủy bỏ cải cách gây tranh cãi khi tăng tuổi nghỉ hưu từ 62 lên 64. Việc này được lòng người dân nhưng lại không được các cơ quan xếp hạng tín nhiệm ủng hộ. Thực tế, Fitch đã xếp hạng triển vọng nợ công của Pháp vào diện “tiêu cực,” có nghĩa là có thể bị hạ bậc xếp hạng tín nhiệm.

Fitch cho biết họ đã nâng dự báo thâm hụt ngân sách của Pháp cho năm 2025 và 2026 lên 5.4% GDP và không mong đợi chính phủ sẽ đạt được mục tiêu đưa mức thâm hụt xuống dưới 3% GDP vào năm 2029 (muộn hơn 2 năm so với kế hoạch trước đó). Các biện pháp "thắt lưng buộc bụng" được đề xuất có thể chỉ mang tính tạm thời, trong khi các chi phí bổ sung cho quốc phòng, đầu tư vào năng lượng tái tạo và chi phí lãi suất tăng đang gây áp lực lên ngân sách. Tỷ lệ chi tiêu/GDP của Pháp luôn ở mức cao nhất trong số các quốc gia mà Fitch đánh giá, trong khi thuế đã ở mức rất cao.

Do đó, chênh lệch lợi suất trái phiếu chính phủ Pháp so với Đức hiện gần bằng thời điểm Mario Draghi cam kết làm "bất cứ điều gì cần thiết" vào năm 2012. Việc bổ nhiệm Barnier chưa làm giảm mức chênh lệch này.

Ý cũng đang phải đối mặt với các đợt đánh giá xếp hạng tín nhiệm từ Fitch trong vài ngày tới. Ngoài ra còn có những mối đe dọa khác đối với khu vực đồng Euro. Thủ tướng Ba Lan Donald Tusk - cựu Chủ tịch Hội đồng châu Âu - đã gây chấn động vào cuối tuần trước khi tuyên bố rằng đất nước của ông đang "tạm thời đình chỉ quyền tị nạn". Điều đó xảy ra sau khi Đức, quốc gia thành viên quan trọng nhất của EU, tuyên bố các biện pháp kiểm soát mới đối với biên giới chung với chín quốc gia. Điều này cực kỳ quan trọng, vì quyền tự do đi lại được coi là nguyên tắc nền tảng, thậm chí quan trọng hơn cả đồng tiền chung. Trớ trêu thay, vào năm 2016, Thủ tướng Anh David Cameron đã cố gắng và thất bại với yêu cầu nhượng bộ về quyền tự do đi lại từ Tusk khi ông chuẩn bị cho cuộc trưng cầu dân ý về Brexit.

Từ góc độ này, đây có vẻ là thời điểm không thích hợp để ECB cố tỏ ra cứng rắn và thể hiện sự kỷ luật, trong khi những rủi ro chính trị ở Mỹ lại khiến Fed có thể sớm phải làm điều đó. Những rủi ro đối với đồng Euro đang có xu hướng giảm.

Đồng Yên cũng đang suy yếu

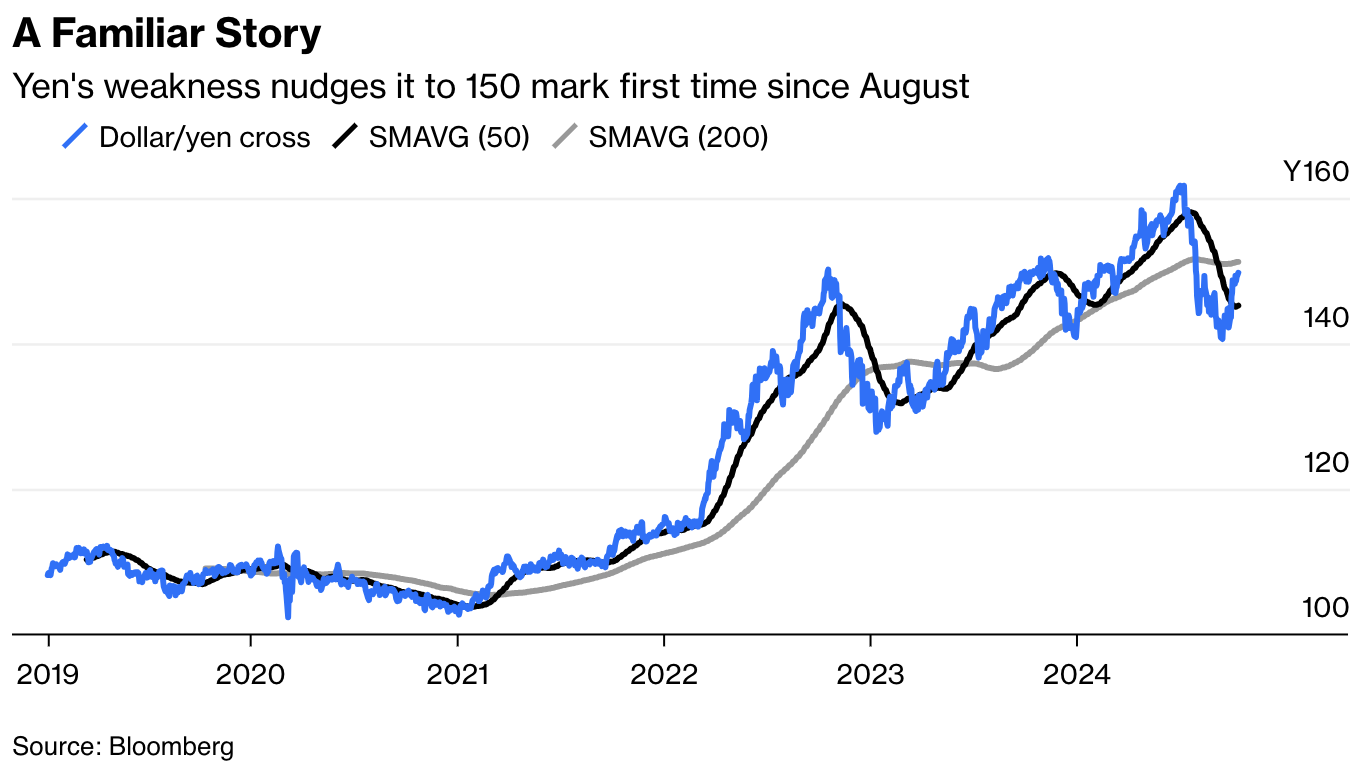

Động Yên lại một lần nữa chứng kiến hiệu suất không ổn định sau khi được thúc đẩy bởi đợt tăng lãi suất bất ngờ của BoJ vào tháng 7, khiến các vị thế carry trade bị thanh lý. Đồng Yên đã leo lên mức đỉnh so với đồng USD trong 14 tháng, nhưng hiện tại hiệu suất đang suy yếu so với đồng bạc xanh, ngay cả sau khi Cục Dự trữ Liên bang bắt đầu nới lỏng chính sách bằng một đợt cắt giảm lãi suất lớn. Nếu xét đến kỳ vọng thay đổi lãi suất gần đây ở Mỹ, có vẻ Fed sẽ khó có khả năng giảm áp lực lên đồng Yên. Các nhà đầu tư hiện đang tự hỏi liệu Fed có cắt giảm lãi suất vào tháng tới hay không, và điều này đã khiến đồng USD tăng mạnh, đè nặng lên các đồng tiền khác.

USD/JPY có khả năng break lên trên mốc 150 - một ngưỡng từng được cho là ranh giới mà dường như đã bị bỏ lại vào tháng 8. Theo Rania Gule của XS.com, việc USD/JPY vượt qua mốc này một lần nữa có thể kích hoạt làn sóng bán tháo đồng Yên, điều này sẽ khiến lạm phát của Nhật Bản tăng cao. Như biểu đồ cho thấy, USD/JPY đang chuẩn bị break lên trên đường MA200 ngày một lần nữa:

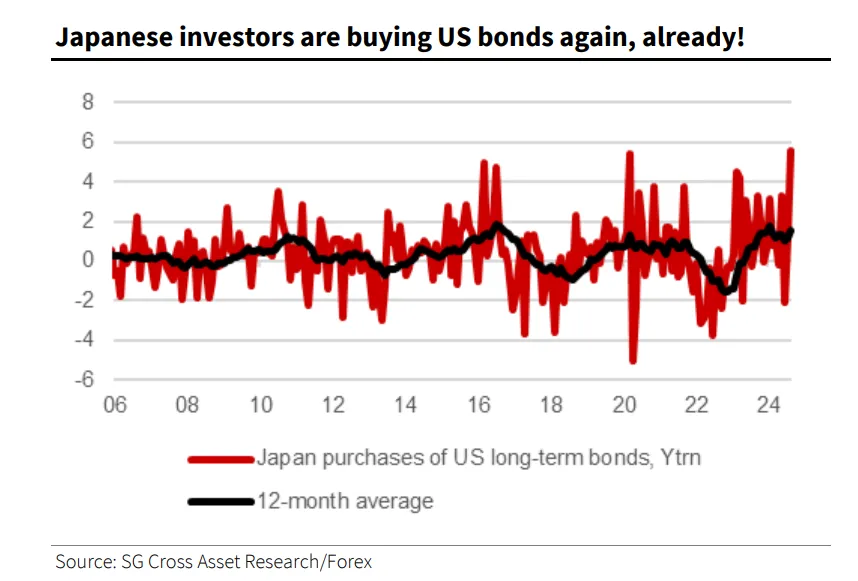

Sự suy yếu của đồng Yên đến từ nhiều nguyên nhân, một số nằm ngoài tầm kiểm soát của Nhật Bản. Theo chuyên gia Kit Juckes từ Societe Generale, lý do đơn giản là các nhà đầu tư đang mua vào khi USD/JPY giảm. Các chu kỳ cắt giảm lãi suất của Fed trước đây thường gây áp lục lên đồng USD, nhưng lần này lại chỉ gây ra tác động nhỏ, và các nhà đầu tư đang quay lại đầu tư vào tài sản bằng USD. Lượng tài sản Mỹ mà nhà đầu tư nước ngoài nắm giữ đã tăng lên mức 40 nghìn tỷ USD kể từ năm 2020, khi đồng USD vẫn ở mức đỉnh trong nhiều thập kỷ. Điều này cho thấy sự ưa chuộng đối với đồng USD của các nhà đầu tư tại Nhật Bản vẫn rất lớn.

Đồng USD mạnh lên cũng tiềm ẩn nhiều rủi ro với Mỹ. Juckes lập luận rằng Mỹ cần phải phá giá đồng USD để khôi phục vị thế cạnh tranh của ngành công nghiệp, và đó cũng là quan điểm của ứng cử viên tổng thống Donald Trump. Tuy nhiên, dòng vốn đổ vào Mỹ khiến điều này khó thực hiện hơn. Liệu có giải pháp lâu dài nào không?

Juckes cho rằng ngay cả một sự điều chỉnh nhỏ đối với đồng USD, giống như những năm 1985 hay 2001, khi nhà đầu tư phòng ngừa rủi ro với tài sản bằng USD, cũng tốt hơn so với các lựa chọn khác. Nhưng giống như "một con vịt không biết bay", điều này chưa hẳn là sự điều chỉnh cần thiết. Và ít nhất, chưa phải lúc này. Tất cả những yếu tố này càng củng cố nỗi lo ngại rằng quý cuối cùng của năm sẽ gặp nhiều khó khăn, khi các thách thức địa chính trị cũng góp phần làm tình hình trở nên phức tạp hơn.

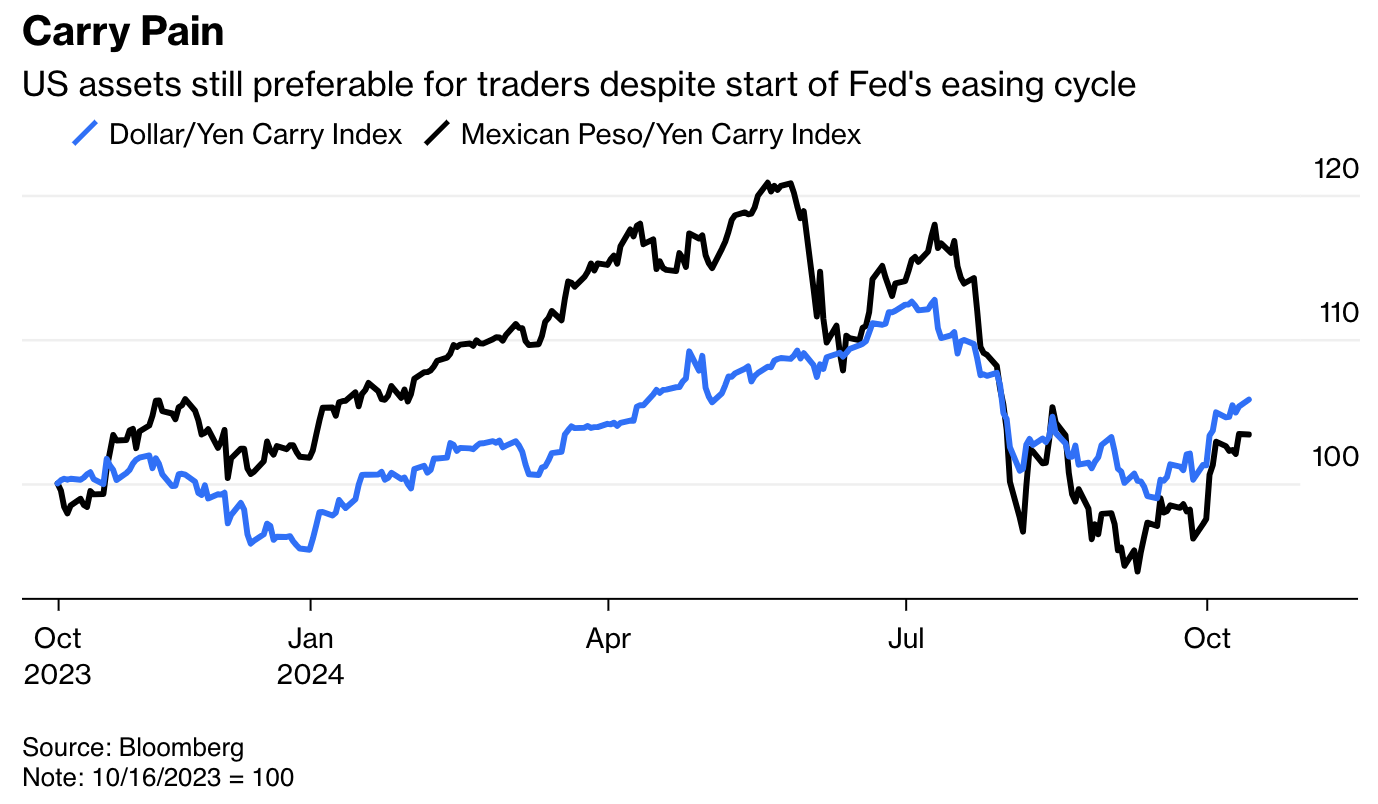

Đợt phục hồi yếu ớt của giao dịch carry trade cho thấy sự sụt giảm mạnh mẽ trong tháng 8 vừa qua, khi các nhà đầu tư cố gắng thoát khỏi vị thế giao dịch arbitrage giữa đồng peso Mexico và đồng Yên để kiếm lời. Một phần nguyên nhân đến từ Mexico, nơi các nhà đầu tư hoài nghi về Tổng thống mới Claudia Sheinbaum và lo ngại về kết quả bầu cử tại Mỹ. Nhưng điều đáng chú ý là trong 12 tháng qua, đồng USD, chứ không phải đồng peso, mới là đồng tiền mang lại nhiều lợi nhuận nhất so với đồng Yên.

Sau khi can thiệp hai đợt để hỗ trợ đồng Yên trong năm nay, các quan chức Nhật Bản đang rất thận trọng. Gần đây, Thủ tướng mới Ishiba Shigeru đã có những phát biểu "ôn hòa" hơn, điều này mâu thuẫn với thông điệp từ Ngân hàng Trung ương Nhật Bản (BoJ) và với chính lập trường trước đó của ông, khiến thị trường mất niềm tin.

Cuộc họp của BoJ vào ngày 31 tháng 10 (dịp lễ Halloween) sẽ làm rõ liệu lập trường "ôn hòa" của ông Ishiba có được giữ vững hay không. Nhưng Nhật Bản cũng cần chú ý đến các sự kiện khác, chẳng hạn như cuộc bầu cử tại Mỹ và cuộc họp của Fed diễn ra sau đó một tuần. Theo các nhà phân tích của Barclays, thị trường có thể đang đánh giá thấp khả năng BoJ tăng lãi suất. Nếu điều đó xảy ra, đồng Yên có thể mạnh lên và cổ phiếu ngân hàng tại Nhật Bản sẽ có cơ hội tăng trưởng tốt, với điều kiện đảng Dân chủ Tự do của ông Ishiba và các liên minh của đảng này chiếm được đa số trong cuộc bầu cử vào ngày 27 tháng 10.

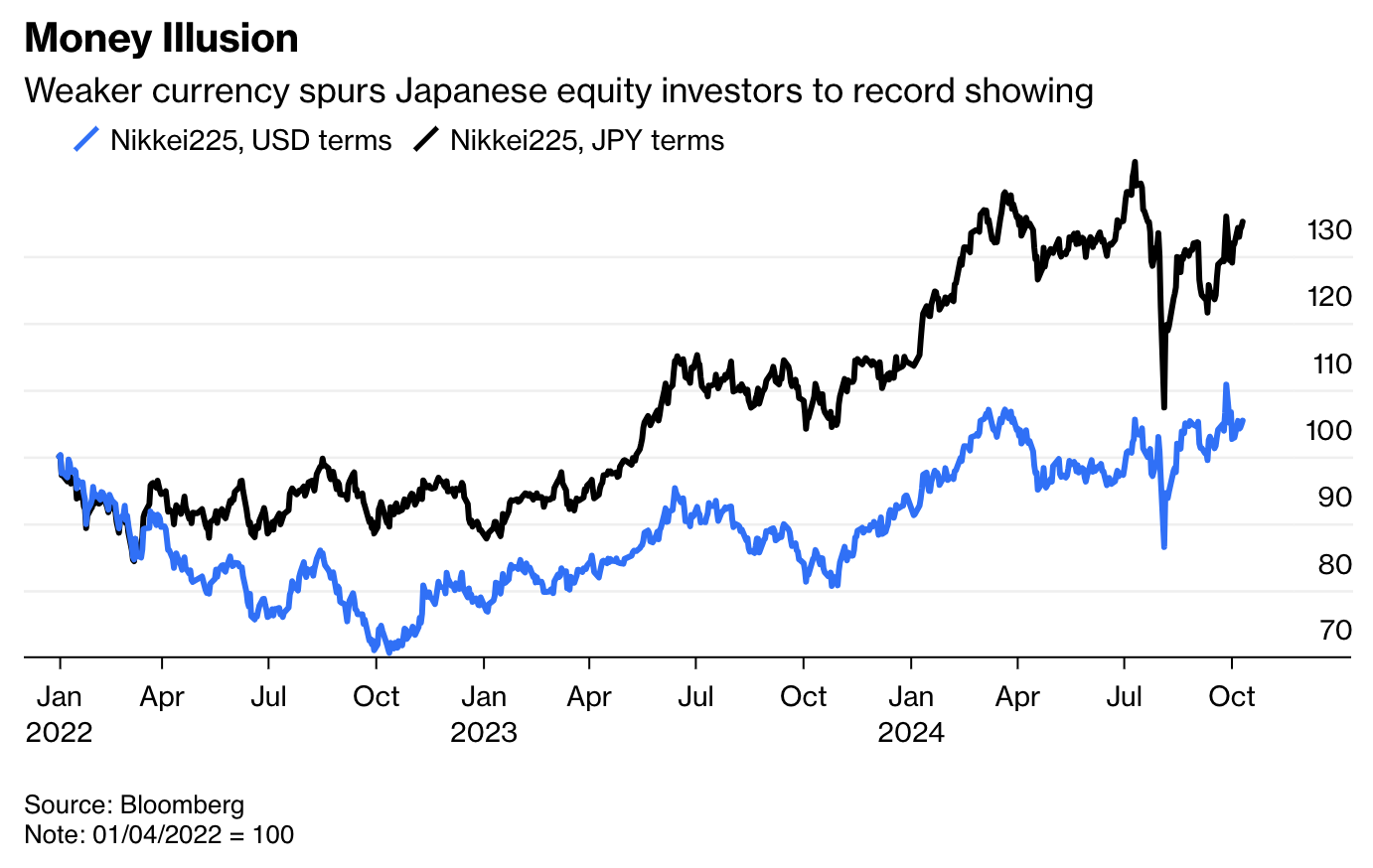

Một tín hiệu tích cực cho những nhà đầu tư trong nước là hiệu suất của Nikkei 225 thực sự ấn tượng, nhưng điều đó phần lớn là do tác động của đồng Yên yếu:

Điều này minh họa cho khái niệm "ảo giác tiền tệ" - tức là khi bạn nhìn vào tài sản và thu nhập mà không tính đến tác động của lạm phát. Nếu không tính đến việc đồng Yên mất giá, bức tranh tổng thể sẽ khác, theo Richard Abbey.

Bloomberg