Fed đối mặt với quyết định quan trọng: Liệu có "hạ cánh mềm" cho kinh tế Mỹ?

Nguyễn Tuấn Đạt

Junior Analyst

Ngân hàng Trung ương Mỹ chuẩn bị cắt giảm lãi suất lần đầu tiên sau hơn bốn năm vào ngày thứ Tư, nhằm hỗ trợ nền kinh tế trong bối cảnh lạm phát được kiểm soát và thị trường lao động yếu đi. Quyết định này có thể đánh dấu bước ngoặt quan trọng, nhưng sự bất định vẫn còn khi các nhà đầu tư chờ đợi phản ứng của Chủ tịch Fed Jerome Powell.

Đây là lần đầu tiên trong hơn bốn năm qua, Fed quyết định cắt giảm lãi suất. Điều này đánh dấu một thay đổi lớn trong chính sách tiền tệ của ngân hàng trung ương. Mục tiêu của Fed là làm giảm lãi suất mà không làm nền kinh tế rơi vào suy thoái. Họ hy vọng có thể làm giảm áp lực lạm phát trong khi duy trì sự tăng trưởng kinh tế ổn định. Lạm phát không còn là vấn đề nghiêm trọng như trước, nên Fed có thể có không gian để giảm lãi suất. Đồng thời, thị trường lao động đang có những dấu hiệu của sự suy yếu. Fed được dự báo chắc chắn sẽ cắt giảm lãi suất ít nhất 25 bps.JPMorgan dự đoán rằng Fed có thể thực hiện một đợt cắt giảm lãi suất lớn hơn, lên đến 0,5 điểm phần trăm (50 bps).

Đây sẽ là một bước ngoặt quan trọng đối với nền kinh tế Mỹ khi Fed quyết định giảm lãi suất. Điều này nhằm giúp nền kinh tế thoát khỏi một giai đoạn dài phải chịu mức lãi suất vay mượn cao, làm giảm bớt áp lực tài chính lên các doanh nghiệp và hộ gia đình. Fed có thể sẽ đưa ra tín hiệu sẵn sàng cung cấp thêm hỗ trợ cho nền kinh tế trong thời gian tới. Điều này có nghĩa là ngoài việc giảm lãi suất, Fed có thể thực hiện các biện pháp khác để giúp đỡ các doanh nghiệp và người tiêu dùng Mỹ. Việc giảm lãi suất và tín hiệu hỗ trợ từ Fed sẽ thúc đẩy quá trình định giá lại các tài sản trên thị trường toàn cầu. Đây là sự điều chỉnh giá trị của các tài sản tài chính như cổ phiếu, trái phiếu, và các loại hình đầu tư khác dựa trên chính sách mới của Fed.

Mark Zandi, nhà kinh tế trưởng tại Moody’s Analytics cho biết quyết định của Fed là một bước tiến quan trọng và có lợi cho cả người dân Mỹ và nền kinh tế toàn cầu. Với lãi suất thấp hơn, doanh nghiệp và người tiêu dùng có thể vay mượn và chi tiêu nhiều hơn, từ đó thúc đẩy sự tăng trưởng kinh tế. Điều này đã thúc đẩy giá cổ phiếu tăng, vì khi lãi suất giảm, chi phí vay mượn giảm, các doanh nghiệp có nhiều khả năng tăng trưởng và sinh lợi hơn, điều này làm tăng giá trị cổ phiếu. Nếu Fed không giảm lãi suất, giá cổ phiếu có thể không cao như hiện tại, vì áp lực tài chính cao hơn có thể làm giảm lợi nhuận của doanh nghiệp và ảnh hưởng tiêu cực đến thị trường chứng khoán.

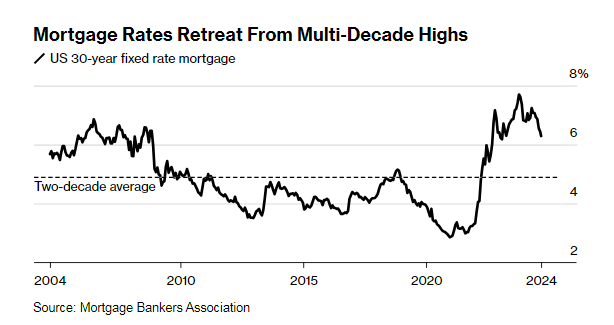

Lãi suất thế chấp ở Mỹ cũng đã giảm

Mặc dù Fed sẽ hạ lãi suất vào cuộc họp tới, còn nhiều yếu tố không chắc chắn có thể ảnh hưởng đến nền kinh tế và cách mà Fed điều chỉnh chính sách. Một số nhà đầu tư và nhà kinh tế cho rằng Fed đã không hành động kịp thời khi lạm phát và các vấn đề kinh tế khác bắt đầu xuất hiện. Việc trì hoãn cắt giảm lãi suất có thể đã làm tình hình trở nên nghiêm trọng hơn. Sự chậm trễ trong việc giảm lãi suất có thể đã làm cho thị trường lao động yếu đi và ảnh hưởng xấu đến tăng trưởng kinh tế. Kỳ vọng vào việc Fed cắt giảm lãi suất 50 bps đã tăng vọt sau khi sự chậm trễ trong các hành động chính sách đã làm tăng sự bất ổn trên thị trường.

Cuộc bầu cử tổng thống sắp tới đã làm cho quyết định của Fed về lãi suất trở nên khó khăn hơn. Donald Trump lo ngại rằng giảm lãi suất gần thời điểm bầu cử có thể bị coi là động thái chính trị, trong khi Elizabeth Warren thúc giục Fed thực hiện một đợt giảm lãi suất mạnh hơn (75 bps) để hỗ trợ nền kinh tế.

Priya Misra, nhà quản lý danh mục đầu tư tại JPMorgan Asset Management đánh giá rằng việc Fed giảm lãi suất với mục tiêu “hạ cánh mềm” là một hành động quan trọng nhưng rất khó đạt được. Việc này nhằm giúp nền kinh tế điều chỉnh mà không rơi vào suy thoái, và những trường hợp thành công trong việc này là rất hiếm.

JPMorgan, một trong những ngân hàng lớn nhất và quan trọng nhất của Mỹ, vẫn duy trì dự đoán rằng Fed sẽ thực hiện một đợt cắt giảm lãi suất lớn hơn, cụ thể là 50 điểm cơ bản. Michael Feroli, nhà kinh tế trưởng tại JPMorgan, tin rằng điều này sẽ lựa chọn đúng đắn, và ông cũng đã nhấn mạnh quan điểm này trong ghi chú gửi khách hàng. Priya Misra từ JPMorgan Asset Management cũng ủng hộ động thái này. Tuy nhiên, Misra cho rằng khả năng Fed cắt giảm lãi suất 25 bps vẫn có khả năng cao hơn do các quan chức Fed có thể còn lo ngại về lạm phát, khiến họ chọn phương án cẩn trọng hơn. Phản ứng của thị trường sẽ rất phụ thuộc vào cách mà Fed giải thích quyết định của mình nếu họ chỉ hạ 25 bps lãi suất.

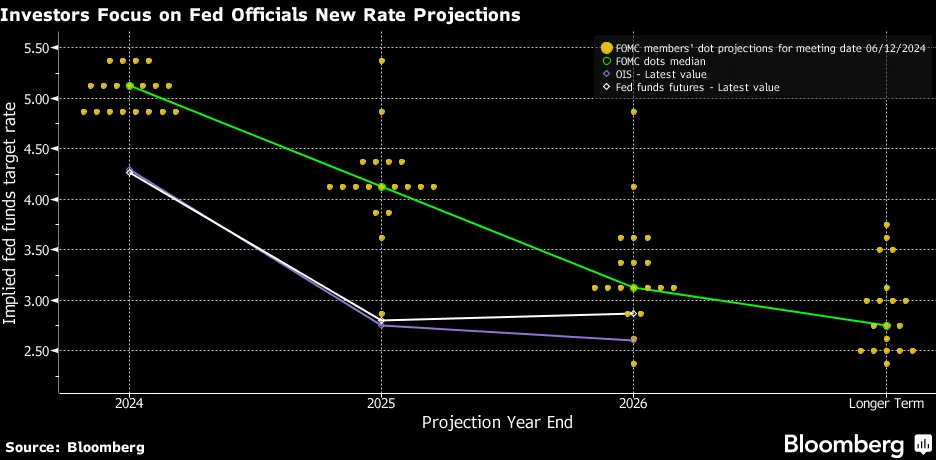

Vì vậy, ngay sau khi Fed công bố quyết định chính thức về việc giảm lãi suất, các nhà đầu tư và nhà phân tích sẽ chú ý vào các thông tin tiếp theo để hiểu rõ hơn về chính sách tiền tệ của Fed. Đầu tiên là dot plot, đây là một công cụ mà Fed sử dụng để minh họa dự đoán của từng thành viên trong FOMC về lãi suất trong tương lai. Biểu đồ này sẽ được công bố cùng lúc với các dự báo quý mới của Fed về nền kinh tế, bao gồm dự đoán về tăng trưởng, lạm phát và tỷ lệ thất nghiệp. Thông tin tiếp theo cần chú ý sẽ là cuộc họp báo của Chủ tịch Powell. Cuộc họp báo này rất quan trọng vì Powell sẽ cung cấp thông tin chi tiết và lý do đằng sau các quyết định của Fed, cũng như hướng dẫn về các bước tiếp theo trong chính sách tiền tệ.

Dot plot sẽ là tâm điểm của sự chú ý sau cuộc họp FOMC

Các dự báo của Fed sẽ cho thấy kỳ vọng của từng thành viên về lãi suất từ bây giờ đến năm 2027, đặc biệt là những kỳ vọng về lãi suất đến cuối năm 2024. Trong thời điểm chuyển tiếp chính sách, việc công khai các dự đoán này là cần thiết để đảm bảo minh bạch và giúp các bên liên quan hiểu rõ hơn về chính sách tương lai của Fed.

David Wilcox, người từng dẫn dắt Phòng Nghiên cứu và Thống kê của Fed và hiện là giám đốc nghiên cứu kinh tế Mỹ tại Bloomberg Economics cho biết Fed đang chuẩn bị bước vào giai đoạn giảm lãi suất, đây là sự chuyển tiếp quan trọng trong chính sách tiền tệ. Vì vậy, các dự đoán trên đồ thị chấm về lãi suất sẽ rất quan trọng để hiểu rõ hơn về các bước tiếp theo của Fed trong chu kỳ này. Do bối cảnh hiện tại của việc bắt đầu một chu kỳ cắt giảm lãi suất, dot plot không chỉ cung cấp thông tin về mức lãi suất dự kiến mà còn cho thấy cách các thành viên Fed điều chỉnh dự đoán của mình trong tình hình mới này. Điều này làm cho việc phân tích dot plot càng trở nên quan trọng và đáng chú ý hơn.

Cụ thể hơn, biểu đồ này sẽ cho thấy số lượng thành viên của FOMC dự đoán rằng Fed sẽ tiếp tục giảm lãi suất trong hai tháng cuối năm, tháng 11 và tháng 12. Các nhà kinh tế dự đoán rằng sẽ có một đa số thành viên FOMC ủng hộ việc giảm lãi suất trong thời gian này, cũng như mức độ giảm lãi suất mà họ kỳ vọng. Nếu nhiều thành viên ủng hộ giảm lãi suất 50 bps, điều này cho thấy FOMC có thể nghiêng về việc thực hiện các cắt giảm mạnh hơn trong tương lai.

Dự báo hiện tại về việc giảm lãi suất của Fed sẽ khác biệt rõ rệt so với những gì đã được dự đoán vào tháng 6 trước đó. Vào thời điểm đó, các thành viên FOMC không dự đoán sẽ có nhiều hơn hai lần giảm lãi suất trong năm nay. Các nhà giao dịch trên thị trường tài chính hiện nay có xu hướng lạc quan hơn về khả năng Fed sẽ tiếp tục giảm lãi suất trong tương lai. Họ kỳ vọng vào việc giảm lãi suất mạnh mẽ hơn so với trước đây. Họ dự đoán rằng Fed có thể giảm lãi suất tổng cộng khoảng 114 bps vào cuối năm 2024 và tiếp tục giảm lãi suất xuống dưới mức 3% vào cuối năm 2025. Sự thay đổi này phản ánh sự lạc quan hơn về khả năng giảm lãi suất trong tương lai sau các báo cáo kinh tế yếu kém.

Sau khi công bố quyết định về lãi suất, Jerome Powell sẽ phải giải thích chính sách và dự định của Fed trong buổi họp báo. Nếu Fed chỉ giảm lãi suất 0,25 điểm phần trăm, những người lo ngại về sự suy yếu trong thị trường lao động sẽ muốn biết Fed sẵn sàng thực hiện các hành động mạnh mẽ hơn trong tương lai nếu cần. Powell cũng sẽ cố gắng giữ các tùy chọn mở cho các quyết định chính sách trong tương lai, bất kể mức giảm lãi suất hiện tại là bao nhiêu.

Jerome Powell đã thông báo rằng Fed không mong muốn việc thị trường lao động trở nên yếu hơn, tức là không muốn chứng kiến tình trạng tăng tỷ lệ thất nghiệp. Ông cho biết Fed sẵn sàng phản ứng nếu có dấu hiệu gia tăng thất nghiệp để đảm bảo rằng thị trường lao động không bị ảnh hưởng nghiêm trọng.

Thống đốc Fed Christopher Waller vào ngày 6/9 đã đưa ra những tuyên bố cụ thể hơn. Waller đã tuyên bố rằng Fed nên bắt đầu giảm lãi suất, nghĩa là việc hạ lãi suất là cần thiết và nên thực hiện ngay bây giờ.Waller nhấn mạnh rằng nếu tình trạng thị trường lao động trở nên xấu đi hơn nữa, tức là tỷ lệ thất nghiệp tăng hoặc tình hình việc làm trở nên tồi tệ hơn, thì đây sẽ là lý do để Fed hành động. Nếu thị trường lao động tiếp tục suy yếu, Fed sẽ cần phải có phản ứng quyết liệt và nhanh chóng, có thể là bằng cách cắt giảm lãi suất một cách mạnh mẽ để hỗ trợ nền kinh tế và cải thiện điều kiện lao động.

Hậu quả của việc không hành động kịp thời rất nghiêm trọng. Nếu Fed không phản ứng kịp thời, điều này có thể dẫn đến những tác động tiêu cực nghiêm trọng đối với nền kinh tế, chẳng hạn như suy thoái kinh tế hoặc gia tăng tỷ lệ thất nghiệp. Chỉ có một lần trong lịch sử của Fed, vào giữa những năm 1990, Fed đã thành công trong việc "hạ cánh mềm", giảm lạm phát mà không gây ra suy thoái nặng nề. Trong những lần khác, Fed thường gây ra suy thoái kinh tế. Trong lịch sử, sáu cuộc suy thoái trong 50 năm qua đã làm tỷ lệ thất nghiệp tăng lên mức trung bình 8.6%. Nếu tiếp tục xảy ra một cuộc suy thoái nghiêm trọng, hàng triệu người có thể sẽ mất việc làm.

Tỷ lệ thất nghiệp hiện tại là 4.2%, đã cao hơn đáng kể so với mức trung bình trong suốt ba năm qua. Tỷ lệ thất nghiệp đã giảm xuống 3.4% vào tháng 4/2023. Sự tăng lên của tỷ lệ thất nghiệp đã tạo ra một tín hiệu cảnh báo nghiêm trọng. Quy tắc Sahm gợi ý rằng khi tỷ lệ thất nghiệp tăng như vậy, có thể nền kinh tế đang rơi vào tình trạng suy thoái, tức là sự suy giảm tổng thể trong hoạt động kinh tế.

Michael Kelly, trưởng bộ phận đa tài sản toàn cầu tại PineBridge Investments, cho rằng nền kinh tế sẽ không rơi vào suy thoái. Tuy nhiên, vẫn có những lo lắng nhất định về sức khỏe của nền kinh tế. Ông đã chọn đầu tư vào trái phiếu kho bạc dài hạn của Mỹ như một cách để bảo vệ tài sản của mình trước những rủi ro tiềm ẩn. Ông cảnh báo rằng khi thị trường lao động bắt đầu gặp khó khăn, nó có xu hướng lao dốc nhanh hơn. Ông so sánh tình trạng này với việc đá lăn xuống dốc, cho thấy một khi tình hình đã xấu đi, rất khó để ngăn chặn hoặc kiểm soát sự lan rộng của vấn đề đó.

Jerome Powell và các đồng sự của ông gần như đã đạt được mục tiêu của mình, mặc dù nhiều nhà kinh tế từng cho rằng điều này rất khó khăn. Sau một giai đoạn lạm phát cao do đại dịch làm tê liệt chuỗi cung ứng toàn cầu, lạm phát đã giảm xuống 2.5% tính đến tháng 7 và tỷ lệ thất nghiệp vẫn thấp. Ban đầu, Fed tăng nhẹ lãi suất vào tháng 3/2022, và nhiều nhà kinh tế không tin rằng Fed có thể thành công. Tuy nhiên, họ đã tăng lãi suất nhanh chóng và hiện tại mức lãi suất điều hành đã đạt từ 5.25% đến 5.5%.

Trong suốt quá trình tăng lãi suất của Fed, nền kinh tế Mỹ đã cho thấy sự kiên cường bất ngờ. Tỷ lệ thất nghiệp giảm nhẹ, cơ hội việc làm vẫn cao, lạm phát cũng từng bước giảm.

Tuy nhiên trong thời gian gần đây, nền kinh tế Mỹ cũng đã có những dấu hiệu hạ nhiệt. Số lượng sa thải thấp nhưng việc tuyển dụng gặp khó khăn, khiến người thất nghiệp khó tìm việc. Số lượng việc làm hiện có đã giảm xuống mức thấp nhất kể từ năm 2021. Đồng thời, lãi suất thế chấp cao và giá nhà tăng mạnh đã làm giảm khả năng chi trả nhà ở, dẫn đến doanh số bán nhà hàng năm giảm xuống mức thấp nhất trong gần 30 năm.

Chủ tịch Fed và các nhà hoạch định chính sách của Fed cho rằng tình trạng hiện tại của thị trường lao động và nền kinh tế vẫn ổn định và mạnh mẽ như trước khi đại dịch xảy ra. Họ cũng tin rằng các rủi ro đối với thị trường lao động hiện đã gần tương đương với các rủi ro liên quan đến lạm phát.

Trong khi một số thành viên của FOMC lo ngại về tình hình thị trường lao động và những rủi ro liên quan, một số thành viên khác lại lo ngại về khả năng lạm phát có thể gia tăng. Điều này phản ánh sự không đồng nhất trong quan điểm và cách tiếp cận chính sách của các thành viên FOMC.

Vì vậy, những sự kiện sắp tới của FOMC sẽ vô cùng quan trọng. Các nhà đầu tư sẽ đặc biệt chú ý đến tín hiệu từ các quan chức. Họ muốn biết liệu Fed có tiếp tục đi đúng hướng trong việc điều chỉnh chính sách tiền tệ hay không.

Tóm lại, việc cắt giảm lãi suất của Fed là một động thái quan trọng nhằm hỗ trợ nền kinh tế Mỹ, và các quyết định và dự báo sắp tới sẽ được theo dõi chặt chẽ để đánh giá tác động của chúng đến thị trường lao động và lạm phát.

Bloomberg