Fed ngăn chặn hoạt động arbitrage trong bối cảnh dòng tiền rút khỏi các quỹ thị trường tiền tệ

Đặng Thùy Linh

Junior Analyst

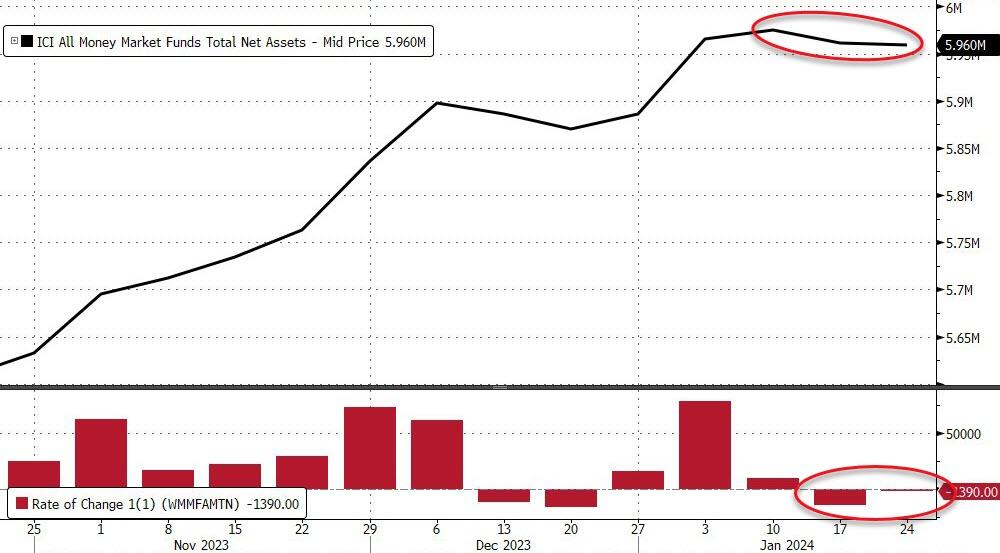

Tài sản của quỹ thị trường tiền tệ giảm tuần thứ 2 liên tiếp, khi dòng vốn rút khỏi các quỹ tăng lên do nhà đầu tư tái cơ cấu danh mục đầu tư trong năm mới.

Dòng vốn rút ròng ở mức khiêm tốn hơn là 1.38 tỷ USD vào tuần trước.

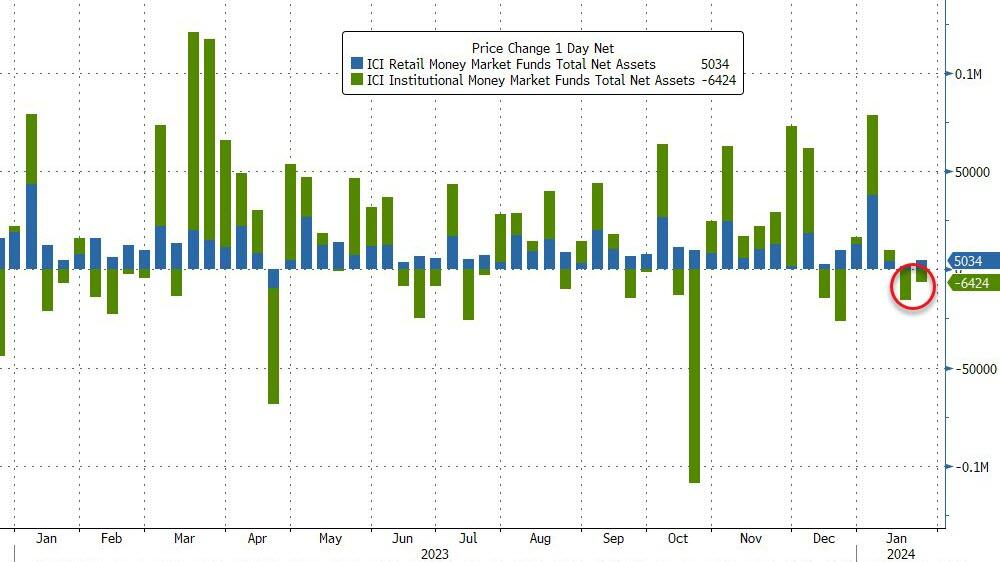

Dòng vốn chảy vào các quỹ nhỏ lẻ đạt 5 tỷ USD, trong khi dòng vốn chảy ra khỏi các quỹ lớn gần 6.4 tỷ USD.

Dữ liệu theo tuần tính đến ngày 24/01 cho thấy tài sản của các quỹ có xu hướng đầu tư vào chứng khoán như tín phiếu Kho bạc, hợp đồng repo và trái phiếu được Chính phủ bảo lãnh, đã giảm 5.03 tỷ USD xuống còn 4,857 tỷ USD.

Trong khi đó, tài sản của các quỹ thị trường tiền tệ - đầu tư chủ yếu vào các tài sản rủi ro hơn như thương phiếu, đã tăng 8.1 tỷ USD lên mức 986.38 tỷ USD.

Bảng cân đối kế toán của Fed đã mở rộng hơn vào tuần trước khi tăng 3.5 tỷ USD.

Dự trữ bắt buộc của ngân hàng tại Fed đã giảm vào tuần trước.

Dự trữ bắt buộc của ngân hàng tại Fed đã giảm vào tuần trước.

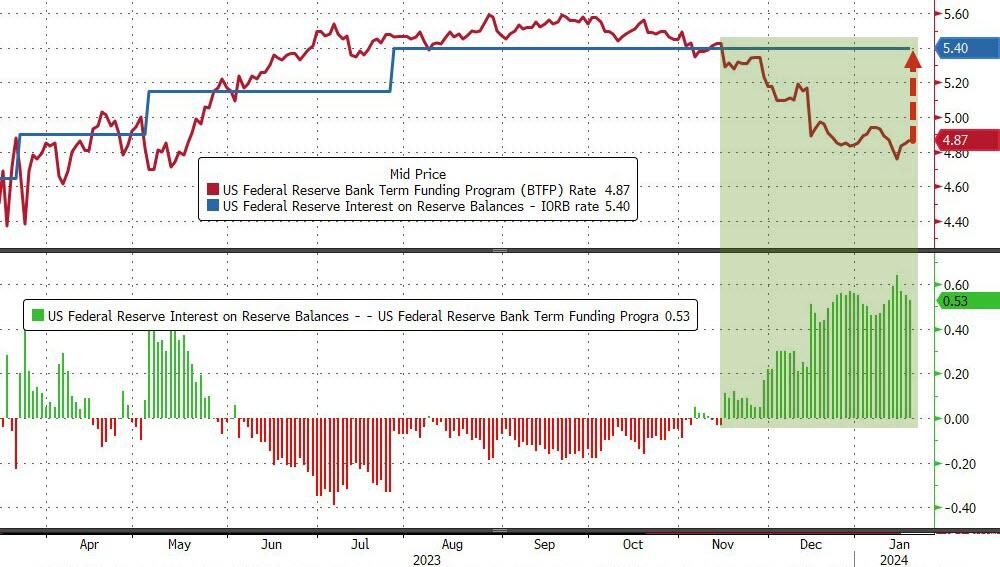

Gói cứu trợ của Fed đã tiếp tục tăng thêm 6.3 tỷ USD vào tuần trước, và tăng hơn 54 tỷ đô la tính từ khi chương trình BTFP bắt đầu vào đầu tháng 12.

Tuy nhiên, cần lưu ý rằng vào tháng 3 sắp tới, Fed sẽ thay đổi các điều khoản của cơ sở cho vay BTFP để hạn chế hoạt động arbitrage.

Lãi suất áp dụng cho các khoản vay BTFP mới từ nay đến khi kết thúc chương trình sẽ được điều chỉnh sao cho không thấp hơn lãi suất tiền gửi dự trữ bắt buộc vào ngày khoản vay được thực hiện.

Việc điều chỉnh lãi suất này nhằm đảm bảo rằng BTFP tiếp tục hỗ trợ các mục tiêu của chương trình trong bối cảnh lãi suất hiện hành.

Cục Dự trữ Liên bang hôm thứ Tư (24/01) đã thông báo rằng chương trình BTFP sẽ ngừng cung cấp các khoản vay mới đúng như dự kiến vào ngày 11/03. Chương trình vẫn sẽ tiếp tục cấp các khoản vay cho đến thời điểm đó nhằm đáp ứng nguồn thanh khoản cho các tổ chức đủ điều kiện.

Fed cũng cho biết thêm: “Trong giai đoạn căng thẳng vào mùa xuân năm ngoái, chương trình BTFP đã giúp đảm bảo sự ổn định của hệ thống ngân hàng và hỗ trợ cho nền kinh tế. Sau ngày 11/3, các ngân hàng và tổ chức tín dụng khác sẽ quay về cơ chế cho vay với lãi suất chiết khấu”.

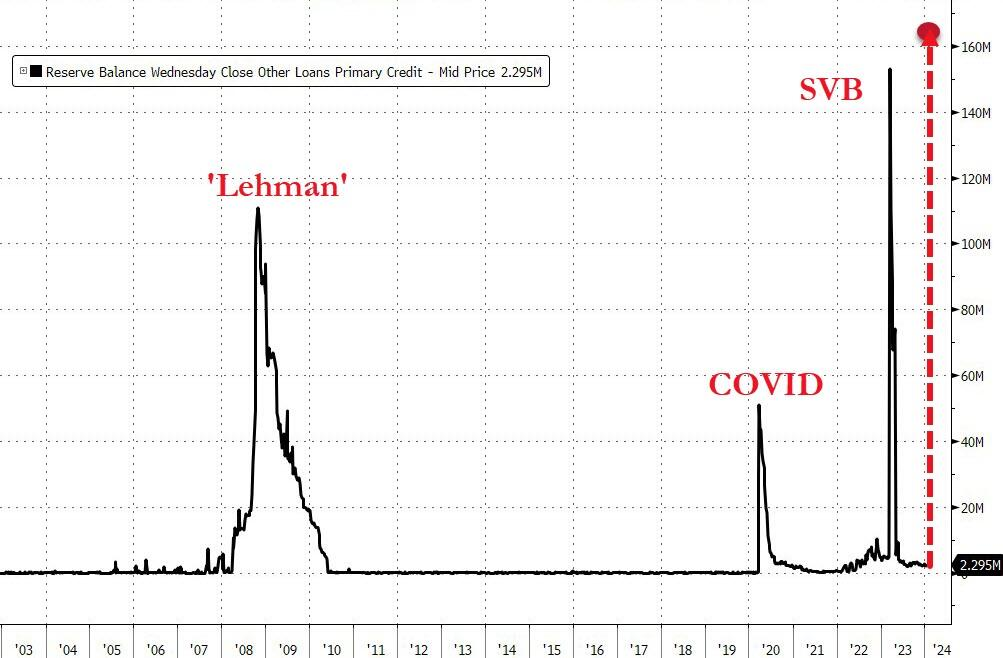

Nhưng liệu cơ chế này có thể đáp ứng được nhu cầu lên tới hơn 147 tỷ USD?

Nguồn vốn vay chiết khấu trong tuần trước đã tăng 189 triệu USD lên 2.29 tỷ USD.

Sự kết thúc của chương trình BTFP vào tháng 3 sẽ kéo theo nhiều nguy cơ khủng hoảng tiềm ẩn khác đối với hệ thống ngân hàng, khi dự trữ giảm mạnh, khiến tiền gửi bị rút ra lớn, từ đó khởi động lại cuộc khủng hoảng ngân hàng, bơm thêm thanh khoản, cắt giảm lãi suất, ngừng thắt chặt định lượng, v.v.

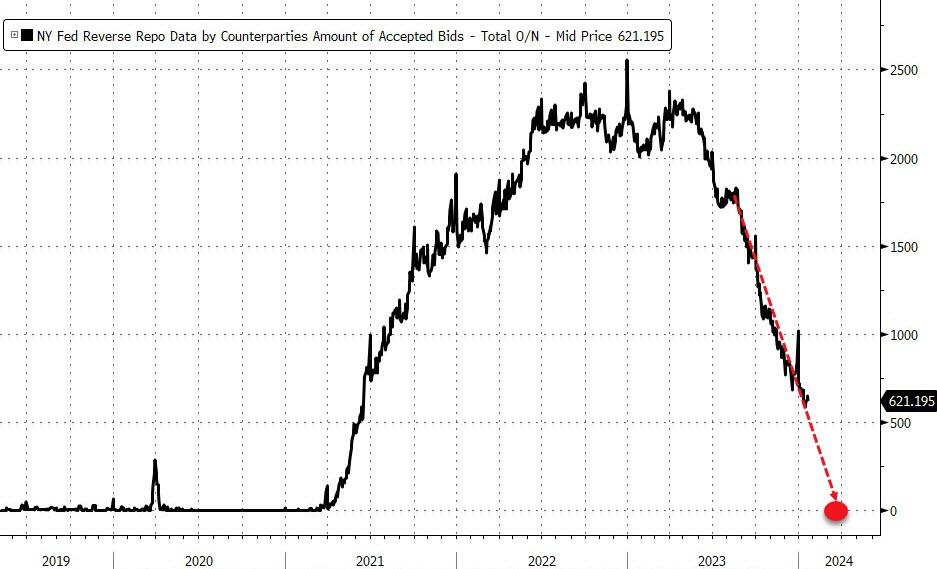

Hợp đồng Repo đảo ngược của Fed bị rút xuống mức 0 khi giảm tới 81 tỷ USD chỉ tính riêng ngày hôm nay.

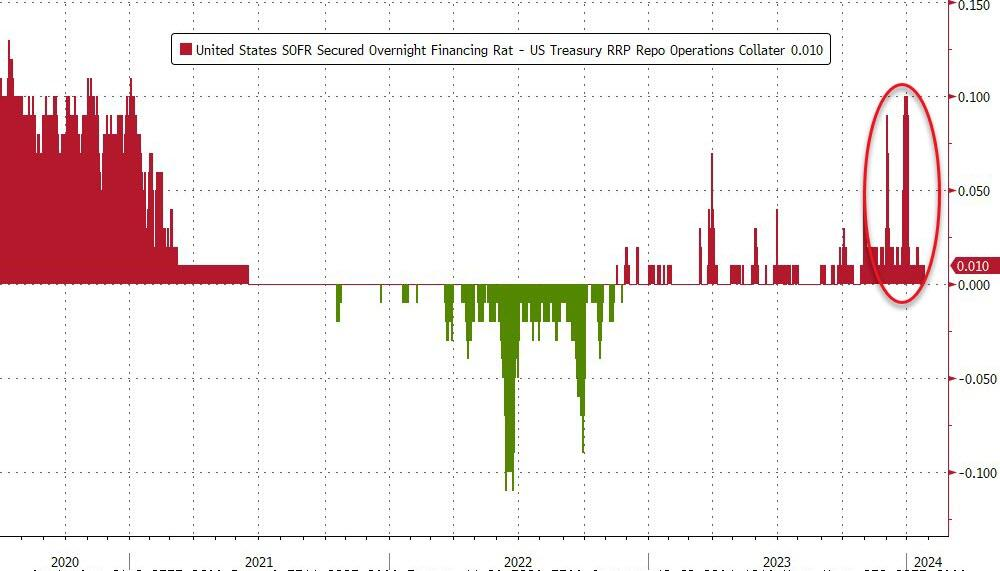

Nhà đầu tư có thể theo dõi chênh lệch lãi suất qua đêm có bảo đảm (SOFR-ON) và lãi suất RRP để nhận biết các dấu hiệu bất ổn.

Zerohedge