Giảm phát: Cuộc chạy đua với thời gian

Quỳnh Chi

Junior Editor

Phân tích định giá các nhà sản xuất thuốc giảm cân bùng nổ!

Lạm phát

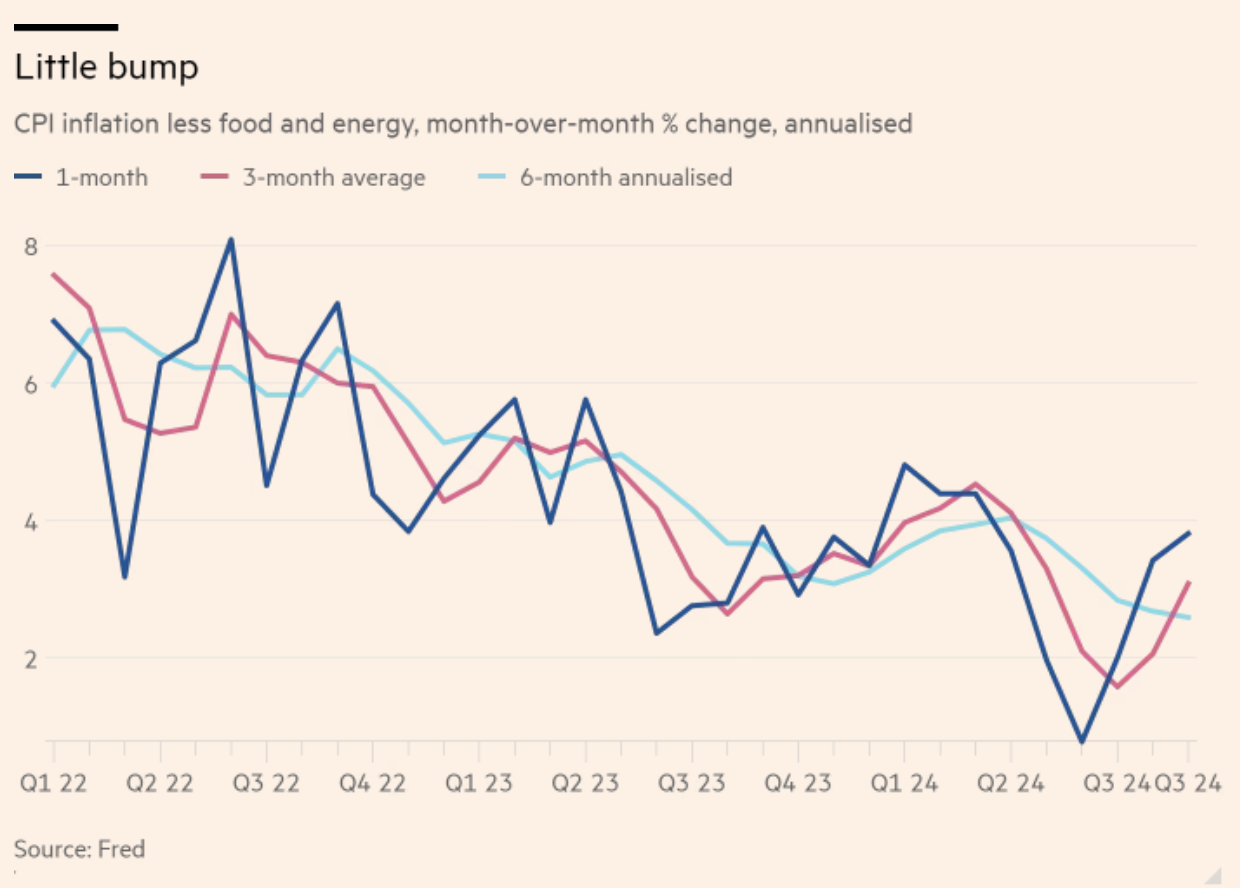

Báo cáo CPI tháng 9 mang đến tín hiệu tích cực. Lạm phát toàn phần giảm nhẹ xuống 2.4% từ mức 2.5% của tháng 8 - một diễn biến khả quan.

Tuy nhiên, CPI lõi (loại trừ thực phẩm và năng lượng) lại kém khả quan hơn: tăng 3.3% so với cùng kỳ năm trước, tăng nhẹ so với tháng 8 và tháng 7. Chỉ số lạm phát được ưa chuộng của Unhedged - tốc độ thay đổi CPI lõi theo tháng được quy đổi theo năm - thậm chí còn tăng mạnh hơn.

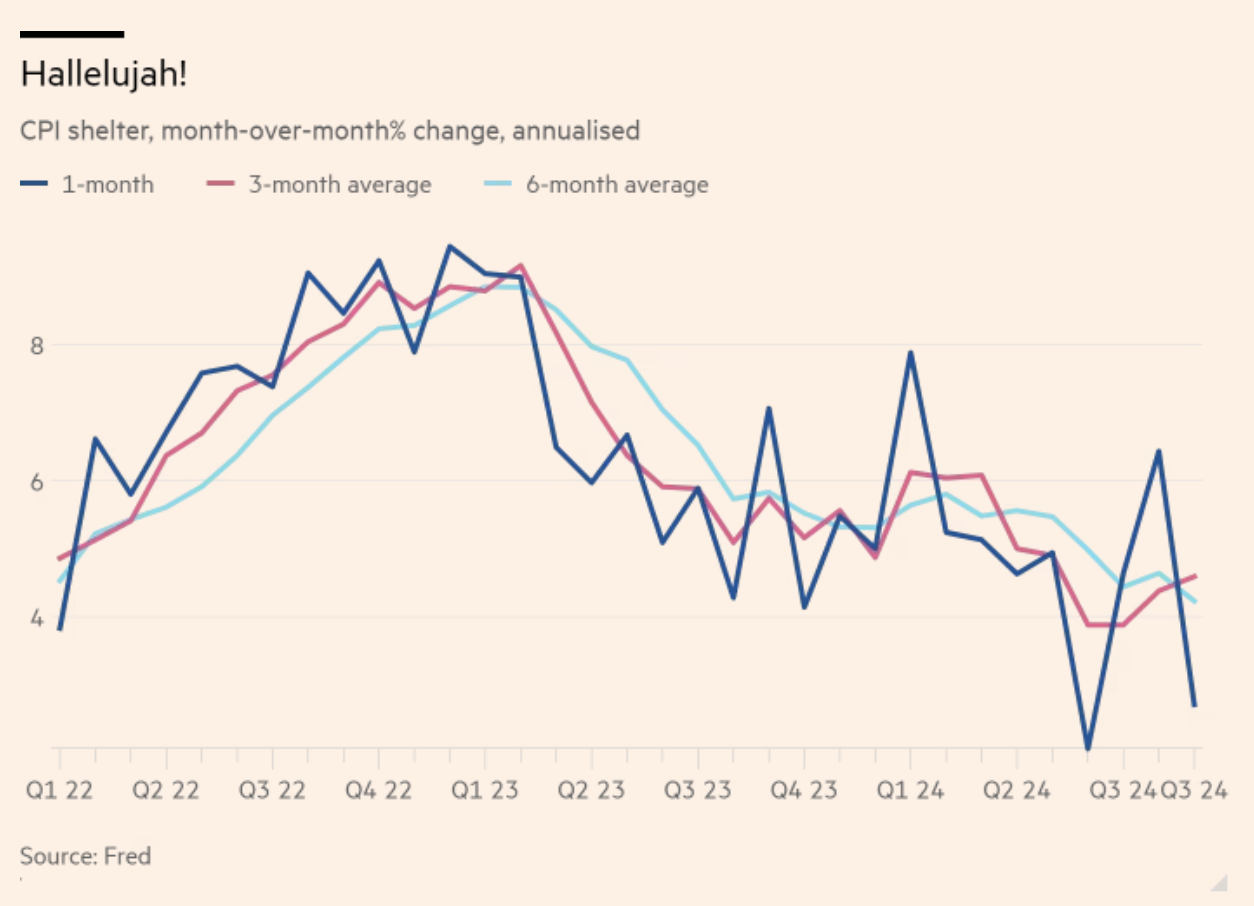

Điều này chưa đến mức đáng báo động. Nguyên nhân chính gây ra đà tăng trong tháng 8 rõ ràng là chi phí nhà ở. Đáng mừng là chi phí này đã giảm mạnh trong tháng 9, từ 6.3% xuống 2.7%. Các chỉ số đo lường riêng về lạm phát giá thuê nhà đã dự đoán được xu hướng này.

Đà tăng trong tháng 9 có vẻ diễn ra trên diện rộng hơn. Giá vé máy bay và bảo hiểm ô tô tăng đáng kể, cùng với đó là những mức tăng nhỏ trải rộng trên nhiều mặt hàng và dịch vụ, từ chi phí y tế đến ô tô mới và sách.

Khi nền kinh tế hạ nhiệt dần và Fed nới lỏng chính sách, những bất ngờ nhỏ theo chiều hướng tăng là điều khó tránh khỏi. Nếu có thêm một hoặc hai tháng nữa với mức lạm phát lõi tương tự, chúng ta sẽ bắt đầu lo ngại. Với tăng trưởng vẫn trên xu hướng và tiền lương tăng 4%, kịch bản này hoàn toàn có thể xảy ra. Tuy nhiên, đó không phải là dự báo cơ sở của các chuyên gia. Tăng trưởng toàn cầu yếu, tiết kiệm hộ gia đình suy giảm, lãi suất vẫn trên mức trung lập (theo ước tính), và giá nhà ở vẫn còn dư địa để giảm.

Thị trường hầu như không phản ứng với báo cáo này. Đáng chú ý là lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm thực tế đã giảm trong ngày, cho thấy thị trường không kỳ vọng chính sách thắt chặt hơn từ báo cáo này:

Thị trường hợp đồng tương lai vẫn dự đoán một đợt cắt giảm 25 điểm cơ bản vào tháng 11, thay vì giữ nguyên lãi suất:

Báo cáo việc làm tháng 9 mạnh mẽ đã làm dấy lên lo ngại (không có cơ sở) về biến động lớn trong lạm phát, khiến nhà đầu tư rút khỏi trái phiếu kho bạc 2 năm và giảm kỳ vọng cắt giảm 50 điểm cơ bản. Trong bối cảnh đó, chỉ số CPI hôm qua lại trấn an các nhà đầu tư.

Eli Lilly và Novo Nordisk có phải là cổ phiếu đắt đỏ?

Liệu khả năng tồn tại bong bóng GLP-1? Phần lớn vấn đề xoay quanh câu hỏi liệu hai công ty đang sản xuất thuốc giảm cân thuộc nhóm này, Eli Lilly và Novo Nordisk, có bị định giá quá cao hay không. Tuy nhiên, các chuyên gia chủ yếu tập trung vào khả năng doanh thu GLP-1 của các công ty này có thể đạt được như kỳ vọng hiện tại của thị trường hay không. Các chuyên gia chưa đi sâu vào phân tích định giá, tức là câu hỏi về mức giá mà nhà đầu tư đang trả cho những doanh thu và dòng tiền dự kiến đó.

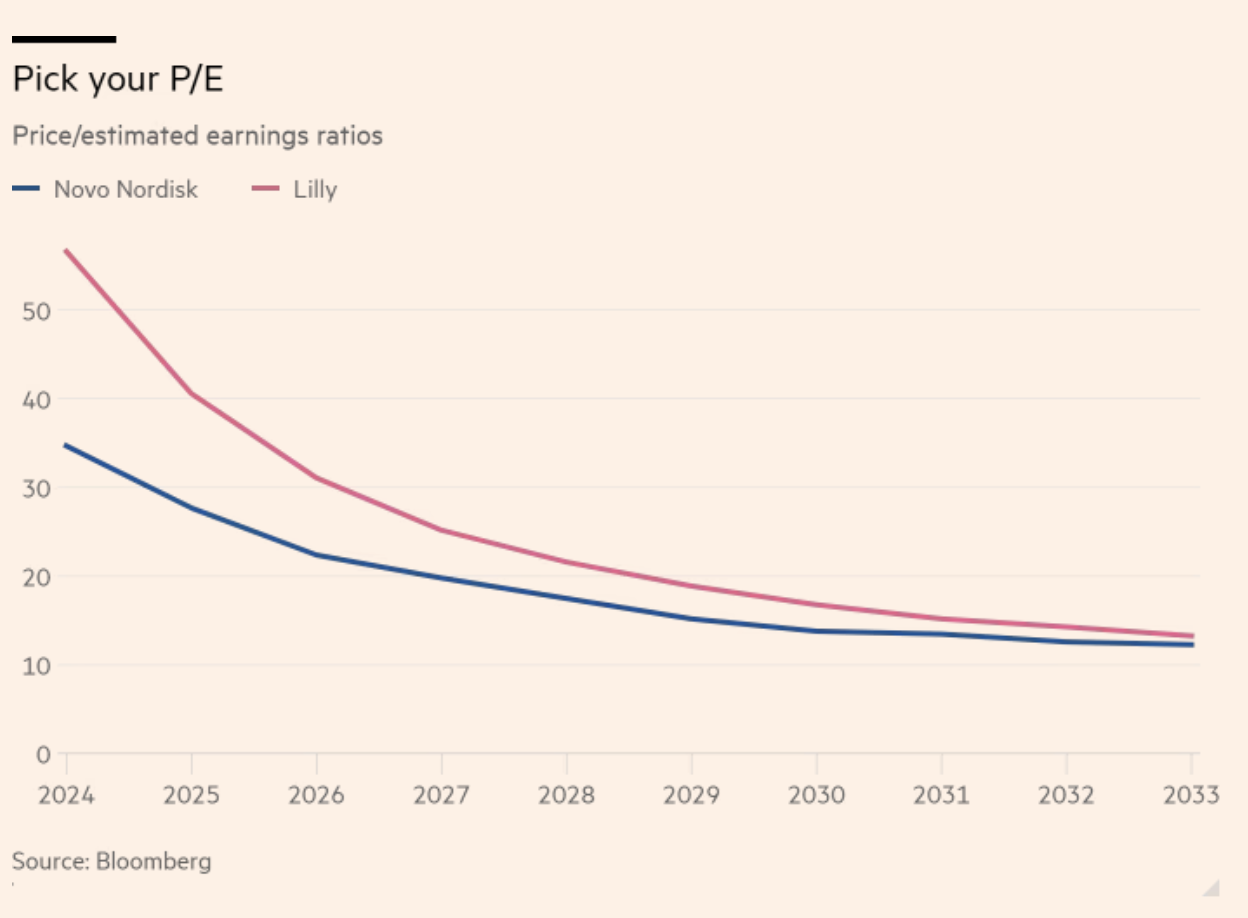

Đối với các doanh nghiệp có triển vọng tăng trưởng vừa phải, hệ số P/E thường được sử dụng để đánh giá định giá tương đối - cho phép so sánh giá trị dòng tiền của một công ty với các đối thủ trong ngành (tỷ lệ E/P hay lợi suất thu nhập cũng có chức năng tương tự). Tuy nhiên, với các công ty tăng trưởng nhanh, P/E ít có ý nghĩa bởi lợi nhuận hiện tại không phản ánh chính xác tiềm năng dòng tiền tương lai. Dưới đây là hệ số P/E dự phóng của Lilly và Novo dựa trên ước tính lợi nhuận đồng thuận trong 10 năm tới:

Liệu Eli Lilly với P/E 55 lần cho năm tới là đắt đỏ, hay P/E 13 lần cho năm 2032 là hấp dẫn? Câu hỏi này không dễ có lời giải đáp.

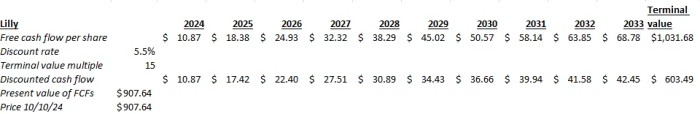

Một phương pháp toàn diện hơn để nắm bắt kỳ vọng thị trường là chiết khấu toàn bộ dòng tiền tương lai dự kiến về giá trị hiện tại tương đương với giá cổ phiếu. Tỷ lệ chiết khấu cao thể hiện biên an toàn lớn - tức là giá đã phản ánh rủi ro thất vọng cao. Ngược lại, tỷ lệ chiết khấu thấp phản ánh niềm tin mạnh mẽ của thị trường vào các dự báo dòng tiền. (Lưu ý: Phân tích này có thể quá cơ bản đối với chuyên gia tài chính nhưng lại quá trừu tượng với người ngoài ngành; độc giả thông thường có thể sẽ chấp nhận).

Áp dụng ước tính đồng thuận về dòng tiền tự do trên mỗi cổ phiếu giai đoạn 2024 - 2033 cho Lilly và Novo, các chuyên gia tính được tỷ lệ chiết khấu lần lượt là 5.5% và 6.9%. Con số này phản ánh kỳ vọng rất cao của thị trường về khả năng đạt được các dự báo dòng tiền. So với lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm ở mức 4.1%, phần bù rủi ro cho Lilly và Novo chỉ là 1.4% và 2.8%. Trong khi đó, phần bù rủi ro của S&P 500, theo ước tính của Aswath Damodaran tại NYU Stern, là gần 4%.

Đáng lưu ý, các dự báo dòng tiền này khá tham vọng. Dựa trên doanh số thuốc giảm cân, dòng tiền tự do dự kiến sẽ tăng trưởng 23%/năm trong thập kỷ tới đối với Lilly và 16% đối với Novo - những con số rất ấn tượng. Do đó, có thể kết luận rằng đây là những cổ phiếu được định giá cao.

Dưới đây là chi tiết số liệu về Lilly cho những ai muốn kiểm chứng tính toán:

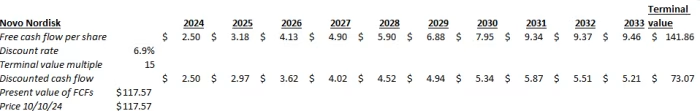

Và đây là số liệu của Novo:

Phương pháp định giá này có một hạn chế đáng kể: phần lớn giá trị nằm ở giá trị cuối cùng - giá trị ước tính của tất cả dòng tiền sau năm cuối cùng có dự báo cụ thể. Trong trường hợp này, phần lớn giá trị trong mô hình đến từ giai đoạn sau 2033. Thông thường, giá trị cuối cùng được tính bằng cách áp dụng một hệ số nhân cho ước tính dòng tiền của năm cuối, sau đó chiết khấu về hiện tại. Chuyên gia đã sử dụng hệ số 15, nhưng có thể lập luận rằng các công ty dược phẩm hàng đầu xứng đáng có hệ số cao hơn. Tuy nhiên, quan điểm của chuyên gia là sau 10 năm, các thuốc GLP-1 sẽ đối mặt với nhiều đối thủ cạnh tranh và hết hạn bằng sáng chế. Lịch sử cho thấy các công ty dược phẩm trong tình huống này thường được giao dịch ở mức định giá thấp.

Nếu tăng hệ số nhân cuối cùng từ 15 lên 20, với giả định Lilly và Novo sẽ tái đầu tư lợi nhuận vào nghiên cứu và phát triển thuốc mới, phần bù rủi ro của hai cổ phiếu này sẽ gần với S&P 500. Tuy nhiên, dựa trên kinh nghiệm theo dõi ngành dược phẩm trong một hai thập kỷ qua, các chuyên gia có xu hướng không đồng tình với kịch bản lạc quan này.

Financial Times