Giới chuyên gia Phố Wall: Thị trường chứng khoán có thể tiếp tục tăng trưởng ngay cả khi kịch bản hạ lãi suất của Fed không trở thành hiện thực

Ngọc Lan

Junior Editor

Sự tăng trưởng mạnh mẽ của nền kinh tế toàn cầu có thể hỗ trợ đủ cho thị trường chứng khoán để tiếp tục đà tăng phá vỡ kỷ lục, ngay cả khi các dự đoán về kịch bản Fed cắt giảm lãi suất trong năm nay hoàn toàn bị loại bỏ.

Sau tuần tăng điểm mạnh nhất của chỉ số S&P 500 kể từ tháng 11, đưa chỉ số chứng khoán Mỹ quay trở lại gần với mức kỷ lục của tháng 3, các nhà đầu tư đang phải đối mặt với câu hỏi liệu sự suy giảm được thấy đầu tháng này chỉ là nhất thời hay việc nới lỏng chính sách tiền tệ bị trì hoãn sẽ kéo thị trường đi xuống lần nữa.

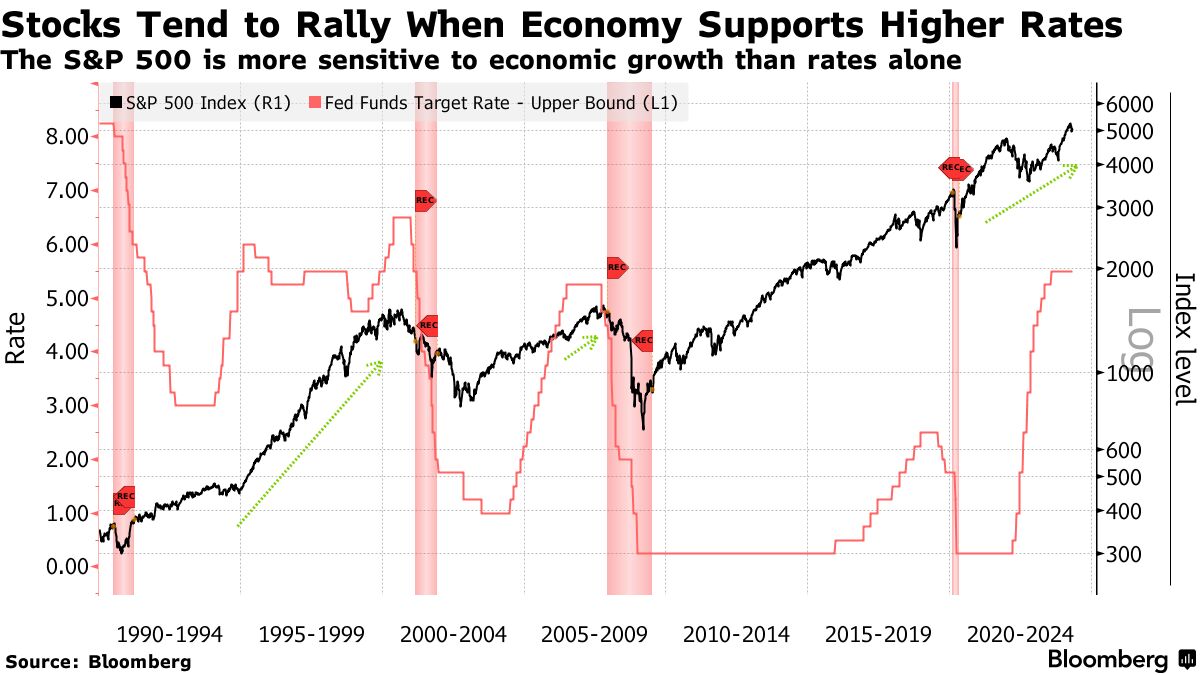

Câu trả lời, theo một số nhà đầu tư, nằm ở cách thức hoạt động của thị trường những năm 1990 khi giá trị cổ phiếu tăng hơn gấp ba lần mặc dù lãi suất duy trì quanh mức hiện tại trong nhiều năm. Lúc bấy giờ, tăng trưởng kinh tế mạnh mẽ đã tạo nền tảng cho thị trường chứng khoán bứt phá và mặc dù triển vọng toàn cầu hiện tại không chắc chắn nhưng vẫn còn đủ động lực để đẩy thị trường chứng khoán đi lên.

“Bạn cần đánh giá lý do tại sao chúng ta có thể rơi vào tình huống ít cắt giảm lãi suất hơn trong năm nay,” Zehrid Osmani, quản lý quỹ Martin Currie, cho biết trong một cuộc phỏng vấn. "Nếu điều đó liên quan đến việc nền kinh tế tăng trưởng mạnh hơn dự kiến thì điều này có thể hỗ trợ cho đà tăng của thị trường chứng khoán ngay cả sau những biến động mạnh ban đầu."

Cổ phiếu có xu hướng tăng giá khi nền kinh tế hỗ trợ lãi suất cao hơn

Trước những mức tăng của tuần qua, thị trường chứng khoán ở giai đoạn tạm lắng trong suốt tháng Tư sau khi những dự đoán ban đầu về việc nới lỏng lãi suất kích hoạt các đợt tăng giá phá vỡ kỷ lục trên thị trường chứng khoán Mỹ và châu Âu vào những tháng cuối năm 2023.

Kỳ vọng của các nhà giao dịch về việc Fed cắt giảm lãi suất ít nhất 6 lần, mỗi lần 25 bps trong năm nay, đã giảm xuống chỉ còn một lần kể từ đầu tháng 1 do lạm phát ở Mỹ vẫn ở mức cao gây lo ngại rằng chính sách hạn chế kéo dài sẽ ảnh hưởng đến nền kinh tế và tiềm năng lợi nhuận của các công ty.

Các rủi ro địa chính trị gia tăng và bất ổn về kết quả của các cuộc bầu cử toàn cầu cũng khiến biến động tăng vọt, thúc đẩy nhu cầu tìm kiếm các công cụ phòng ngừa để bảo vệ trong trường hợp thị trường chứng khoán lao dốc mạnh hơn.

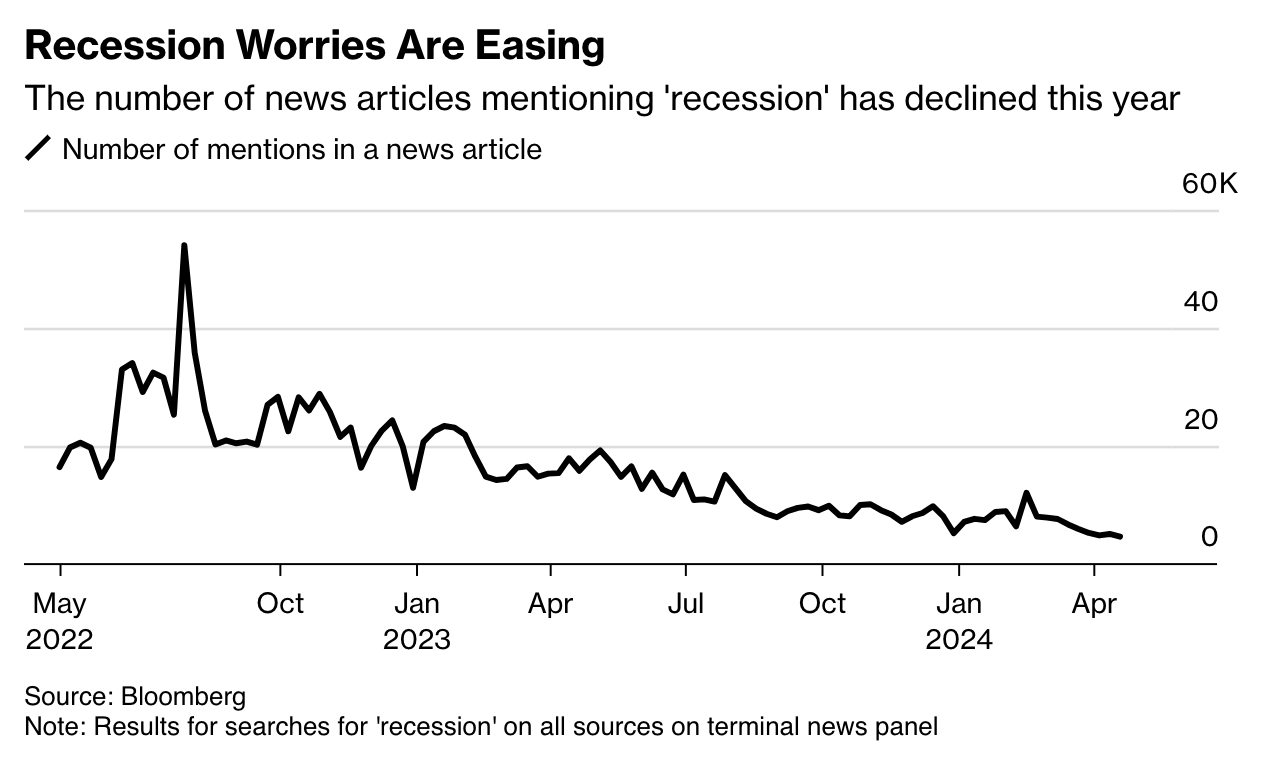

Tuy nhiên, niềm tin vào nền kinh tế toàn cầu đã được củng cố trong năm nay, chủ yếu nhờ vào sự tăng trưởng của Mỹ và những dấu hiệu gần đây về sự phục hồi của Trung Quốc. Tương tự, IMF trong tháng này đã nâng dự báo về tăng trưởng kinh tế toàn cầu trong khi một cuộc khảo sát của Bloomberg cho thấy tăng trưởng của khu vực Eurozone dự kiến sẽ tăng tốc từ năm 2025.

Mặc dù dữ liệu kinh tế gần đây phản ánh sự giảm tốc mạnh của tăng trưởng kinh tế Mỹ trong quý trước nhưng những con số này nên được xem nhẹ vì chúng không phản ánh nhu cầu tiêu dùng vốn vẫn ở mức cao và ổn định, theo David Mazza, Giám đốc điều hành tại Roundhill Investments.

Ông Mazza nói: "Nhìn chung, tôi vẫn tin rằng chúng ta không cần cắt giảm lãi suất để có tâm lý lạc quan hơn nhưng tôi nghĩ quá trình phục hồi sẽ khó khăn hơn."

Lo ngại suy thoái giảm bớt

Sau đà tăng lên mức cao kỷ lục trong quý đầu tiên, một số nhà phân tích cho rằng chỉ số S&P 500 có thể sẽ có những điều chỉnh giảm nhẹ trong ngắn hạn. Theo dữ liệu của Bloomberg, trong giai đoạn từ 1991 đến 1998, chỉ số này đã có vài lần giảm đến 5% trước khi tiếp tục đà tăng nhưng chưa bao giờ giảm hơn 10%.

Tuy nhiên, có một điểm hạn chế khi so sánh với giai đoạn những năm 1990. Hiện nay, chỉ số S&P 500 phụ thuộc nhiều hơn vào một nhóm cổ phiếu so với trước đây.

Năm công ty hàng đầu hiện nay của chỉ số này là Microsoft, Apple, Nvidia, Amazon và Meta Platforms - tất cả đều thuộc lĩnh vực công nghệ và chiếm gần một phần tư tổng giá trị thị trường. Điều này khiến cho chỉ số dễ bị biến động mạnh hơn.

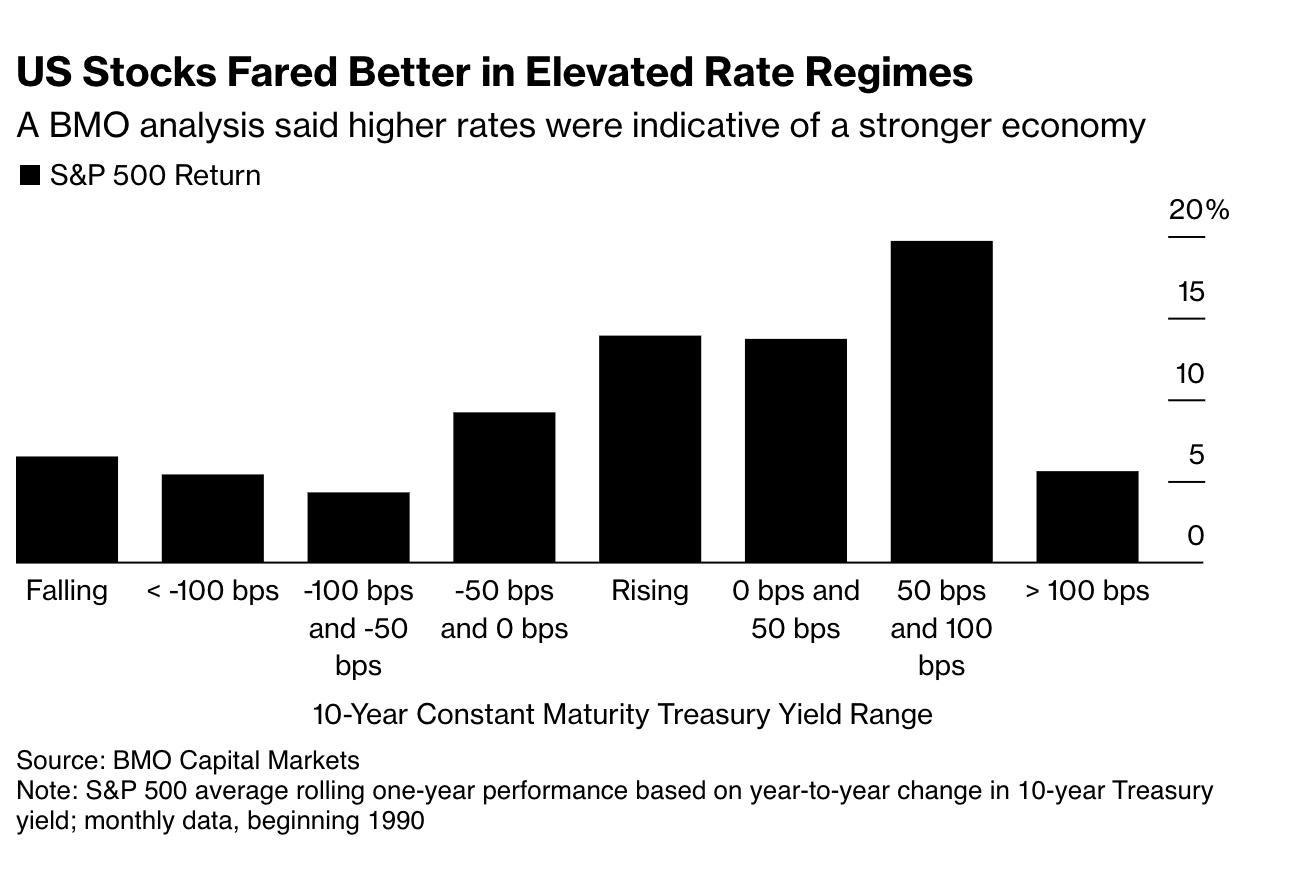

Một phân tích của BMO Capital Markets cho thấy lợi nhuận của S&P 500 có xu hướng đi kèm với lãi suất cao hơn. Kể từ năm 1990, phân tích cho thấy chỉ số này đạt được mức tăng trung bình hàng năm gần 15% khi lợi suất trái phiếu chính phủ 10 năm vượt quá 6%, so với mức lợi nhuận 7.7% khi lợi suất thấp hơn 4%.

Brian Belski, chiến lược gia đầu tư trưởng của BMO, viết trong một lưu ý gửi khách hàng: "Điều này hợp lý với chúng tôi vì lãi suất thấp hơn có thể phản ánh tăng trưởng kinh tế chậm chạp và ngược lại."

Lãi suất cao, cổ phiếu Mỹ "thích nghi" tốt

Trong tuần qua, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đã chạm mức cao nhất trong năm là 4.74% do triển vọng nới lỏng chính sách tiền tệ hạn chế.

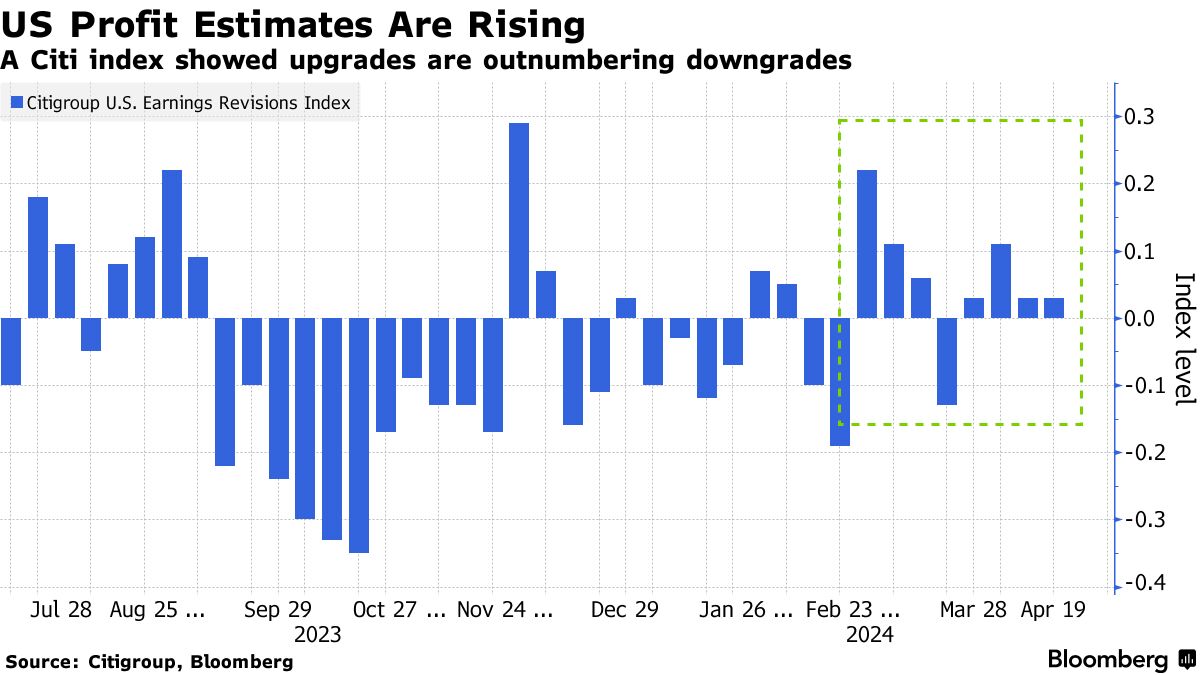

Kết quả ban đầu từ mùa báo cáo tài chính hiện tại cho thấy khoảng 81% các công ty Mỹ đang vượt trội so với kỳ vọng, ngay cả trong bối cảnh lãi suất tăng cao. Theo dữ liệu tổng hợp từ Bloomberg Intelligence, lợi nhuận quý đầu tiên đang trên đà tăng 4.7% so với cùng kỳ năm ngoái, cao hơn so với ước tính trước mùa báo cáo là 3.8%.

Các nhà phân tích dự báo lợi nhuận của S&P 500 sẽ tăng 8% trong năm 2024 và 14% trong năm 2025 sau mức tăng trưởng không quá cao vào năm ngoái, theo dữ liệu tổng hợp từ BI.

Dự báo lợi nhuận doanh nghiệp Mỹ tăng

Andrew Slimmon, nhà quản lý danh mục đầu tư tại Morgan Stanley Investment Management, cho biết dự báo lợi nhuận có thể còn cao hơn nữa vào năm tới nếu không có bất kỳ đợt hạ lãi suất nào trong năm 2024.

Trong một cuộc phỏng vấn với Bloomberg Television đầu tháng này, ông nói rằng điều này xác nhận tiềm năng tăng giá của cổ phiếu vì thị trường sẽ hướng tới những dự báo đó.

Ohsung Kwon, chiến lược gia của BoA cho biết ngay cả khi không có việc hạ lãi suất, nền kinh tế bùng nổ vẫn sẽ hỗ trợ cho thị trường chứng khoán. Ông cho rằng nguy cơ lớn nhất đối với giả định này là nền kinh tế chậm lại trong khi lạm phát vẫn ở mức cao.

Ông Kwon nói: "Nếu lạm phát duy trì dai dẳng do đà tăng trưởng của nền kinh tế, thì điều đó không hẳn là diễn biến xấu đối với cổ phiếu. Nhưng nếu là tình trạng trì trệ kèm lạm phát thì lại là vấn đề khác."

Bloomberg