Goldman Trader: Sáu nghìn tỷ USD trong quỹ thị trường tiền tệ sắp tràn vào thị trường chứng khoán

Nguyễn Tuấn Đạt

Junior Analyst

Trưởng phòng phụ trách quỹ đầu cơ của Goldman Sachs đã có một số chia sẻ

Tôi nói điều này vì hai lý do: (1) bối cảnh vĩ mô, về cơ bản Fed vẫn theo sát tăng trưởng kinh tế (2) các yếu tố kỹ thuật ngắn hạn gồm tính thời vụ và dòng tiền, vẫn đang ủng hộ phe bullish.

Tỷ lệ risk/reward đã thay đổi kể từ sau khi thị trường bật lên từ đáy tháng Mười, diễn biến hôm nay cho thấy nhu cầu đang tăng cao hơn.

Do đó, tôi cho rằng động lượng giá tăng từ đây sẽ chậm hơn so với hai tháng qua.

Tôi nghĩ dòng tiền sẽ tiếp tục nghiêng về bên mua. Tôi sẽ đặc biệt theo dõi nhà đầu tư nhỏ lẻ Hoa Kỳ và cộng đồng quỹ phòng hộ tùy ý.

Về phía Fed, tôi cho rằng có vẻ như họ đang dần muốn hạ cánh vào năm 2023 và trong năm 2024. Điều cần nhấn mạnh trong cuộc họp tuần này là điều kiện tài chính của Mỹ. Như đã đề cập vài tuần trước, FCI của Mỹ vào tháng 11 đạt mức giảm mạnh nhất theo tháng trong bốn thập kỷ qua. Có lẽ xu hướng đó chỉ tiếp tục trong tháng 12. Trong suốt hai năm qua, FCI đều diễn biến đối lập với những gì Fed làm. Nhưng điều đó có vẻ đã kết thúc.

Đà tăng của cổ phiếu gần đây chưa hẳn báo hiệu sự phục hồi các điều kiện tài chính. Ý tôi là: Các điều kiện tài chính dễ dàng hơn sẽ hỗ trợ tăng trưởng kinh tế trong tương lai, điều này sẽ tạo cơ sở cho các tài sản rủi ro như cổ phiếu.

Một câu hỏi cần đặt ra: điều gì sẽ xảy ra nếu thị trường vượt lên trước kỳ vọng về những đợt cắt giảm ngụ ý vào năm 2024? Tôi cần nhắc lại điều này: nếu Fed không hạ lãi suất vì tăng trưởng GDP mạnh hơn dự báo 1.4%, tôi nghĩ điều đó tốt cho cổ phiếu. Tuy nhiên nếu PCE lõi không giảm xuống 2.4% vào năm tới, thì đó sẽ là một điều tiêu cực.

Tôi nghĩ bạn cần đặt ra câu hỏi này: bạn muốn đặt tiền của mình vào đâu trong 12 tháng tới? Nếu phải lựa chọn, tôi sẽ không bỏ lỡ cổ phiếu công nghệ Hoa Kỳ. Điều này là bởi: cổ phiếu công nghệ sẽ tạo ra mức tăng trưởng EPS 10% trong năm tới - gấp đôi S&P và là mức cao nhất so với bất kỳ lĩnh vực nào. Và, nếu bạn tin rằng đường cong lãi suất sẽ bull steepening, thì công nghệ sẽ là nơi tốt nhất để tìm đến.

Nói cách khác: NDX đại diện cho các công ty tốt nhất trên Trái đất. Tôi không sẵn sàng bỏ tiền để mua RTY(1 trong 3 công ty được kỳ vọng không có lãi trong năm tới). Nếu bạn muốn có một khoản đầu tư có tốc độ cao hơn, thì thị trường quyền chọn đang giúp bạn thực hiện điều đó rất dễ dàng. Biến động ngụ ý dường như biến mất, do đó chi phí sẽ thấp và tối ưu.

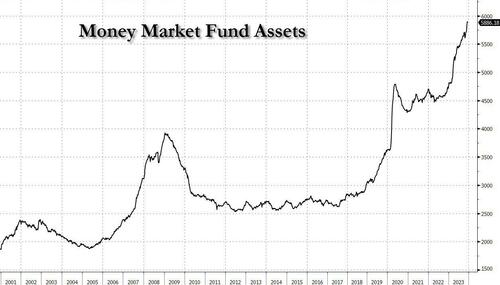

Một điểm nữa cần chú ý: gần 6 nghìn tỷ USD đang nằm trong các quỹ thị trường tiền tệ của Hoa Kỳ. Giá trị tài sản ròng hộ gia đình ở Mỹ là khoảng 150 nghìn tỷ USD. Mức tăng lương tiếp tục vượt xa so với lạm phát. Vì vậy, các hộ gia đình Hoa Kỳ sẽ muốn thêm một số cổ phiếu giá trị vào danh mục của mình.

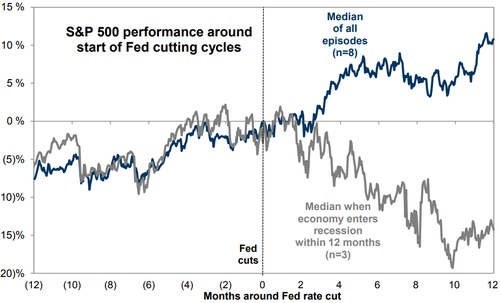

Tôi tự đặt câu hỏi rằng: bạn có mong đợi một cuộc suy thoái hay không? Trong 40 năm qua, đã có 8 chu kỳ nới lỏng được thực hiện. Nếu quan sát hiệu suất của S&P từ lần cắt giảm đầu tiên cho đến 12 tháng sau, thị trường đã cao hơn 5 trong 8 chu kỳ. Tại sao? Không có suy thoái kinh tế. Thế còn ba lần thị trường tiêu cực thì sao? Đã xảy ra suy thoái. Mặc dù mọi chuyện không bao giờ đơn giản như vậy nhưng tôi sẽ không bỏ qua lịch sử, cần lưu ý rằng chúng tôi KHÔNG dự báo về một cuộc suy thoái ở Mỹ vào năm tới.

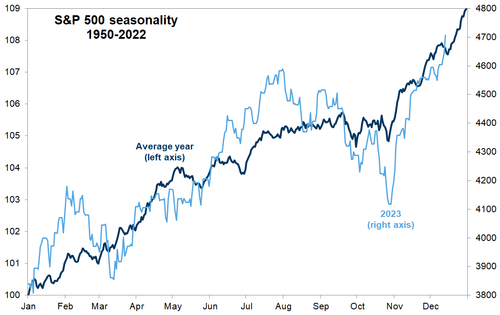

Quay lại đầu tháng Một. Chúng ta sắp kết thúc một năm mà các tài sản rủi ro đã bị đánh bại. Fed đã cắt giảm thêm bốn lần và thu hẹp bảng cân đối kế toán một cách mạnh mẽ. Các ngân hàng khu vực bùng nổ, bối cảnh địa chính trị ngày càng đen tối hơn. Tuy nhiên, bất chấp tất cả những điều đó, NDX vẫn tăng hơn 50% và các tài sản rủi ro đang tăng lên. Câu chuyện đáng kể nhất vào năm 2023 là câu chuyện về sức mạnh kinh tế và sự đổi mới của Mỹ. Mặc dù hiện tại điều đó được cho là phù hợp với định giá thị trường, nhưng tôi nghi ngờ rằng câu chuyện trong năm 2024 sẽ nghiêng về bullish.

Bảng dưới đây nói lên mọi thứ.

Bài viết thể hiện quan điểm của tác giả.

- Tony Pasquariello, trưởng bộ phận Quỹ phòng hộ của Goldman Sachs

Zerohedge