Hơn 60,000 tin tức về phát biểu của các quan chức Fed cho thấy điều gì?

Trần Phương Thảo

Junior Analyst

Các phát biểu dovish vào tháng 12 của Chủ tịch Fed Jerome Powell đã cứu Mỹ khỏi suy thoái. Tuy nhiên, việc kiểm soát lạm phát dai dẳng hiện nay đòi hỏi Fed phải hawkish hơn.

Lời nói có sức ảnh hưởng mạnh mẽ. Đối với nền kinh tế Mỹ, không quan chức nào có những tuyên bố gây tác động lơn hơn Chủ tịch Fed Jerome Powell.

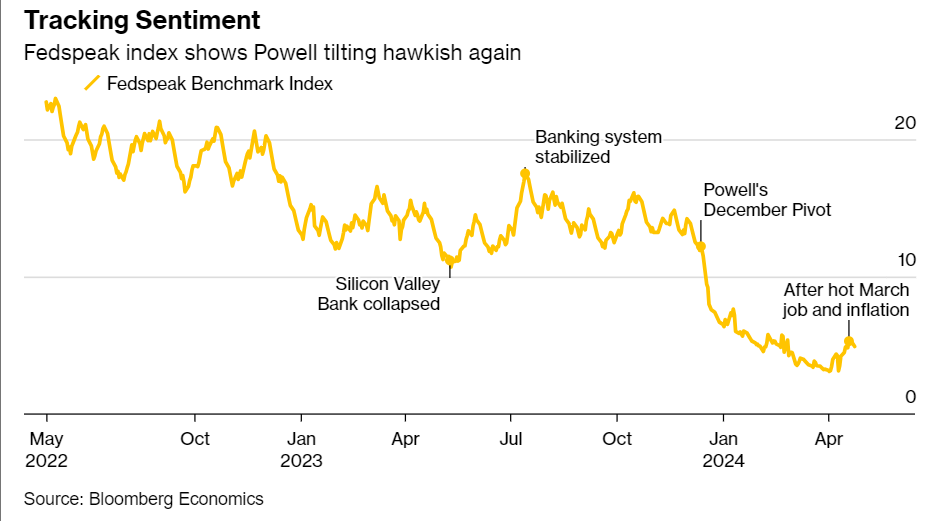

Chỉ số Fedspeak của Bloomberg Economics – được hỗ trợ bởi thuật toán xử lý ngôn ngữ tự nhiên dựa trên hơn 60,000 tin tức về các phát biểu của quan chức Fed – cho thấy rằng vào tháng 12, Powell đã tạo ra một bước ngoặt lớn. Bằng cách gợi ý về việc sớm cắt giảm lãi suất, ông đã tạo động lực cho thị trường và giúp nền kinh tế tránh được suy thoái.

Cho đến nay, mọi thứ rất tốt - nhưng có một nhược điểm. Bốn tháng của năm 2024 đã trôi qua, với nhu cầu tăng mạnh và lạm phát vượt mục tiêu, Powell buộc phải trở nên hawkish hơn. Điều đó bắt đầu từ các phát biểu bên lề cuộc họp tháng 4 của Quỹ Tiền tệ Quốc tế, khi ông nói “việc cho phép chính sách thắt chặt có thêm thời gian để phát huy tác dụng là điều phù hợp” - đẩy lùi kỳ vọng Fed sớm cắt giảm lãi suất.

Đó là một bước đi đúng. Nhưng chỉ số tâm lý Fed cho thấy sự xoay trục quan điểm này chỉ làm giảm một phần nhỏ kích thích được tạo ra bởi những tuyên bố dovish vào tháng 12. Điều đó có nghĩa là còn nhiều việc phải làm để đưa lạm phát trở lại tầm kiểm soát. Do đó, có thể sẽ có nhiều lời tuyên bố diều hâu hơn, thậm chí là ủng hộ động thái tăng lãi suất - ngay sau cuộc họp của Fed vào tuần này.

Chỉ số Fedspeak cho thấy Powell sẽ lại có các phát biểu diều hâu

Lý thuyết giải thích cho sự phục hồi kinh tế

Một năm trước, quan điểm của Bloomberg Economics - với sự đồng thuận cao trên thị trường - là cái giá phải trả để kiểm soát lạm phát sẽ là một cuộc suy thoái, có thể bắt đầu trước cuối năm 2023. Tuy nhiên, mọi chuyện đã không diễn ra như vậy.

Tăng trưởng trong nửa cuối năm 2023 vẫn rất mạnh. Ngay cả khi GDP quý đầu tiên không đạt kỳ vọng, doanh số bán hàng cho các công ty và hộ gia đình Hoa Kỳ tăng 3.1% cho thấy nền kinh tế vẫn tiếp tục phát triển vào đầu năm 2024.

Jason Furman, cựu lãnh đạo Hội đồng Cố vấn Kinh tế Nhà Trắng “xác nhận rằng nền kinh tế thực tế vẫn rất lành mạnh nhưng nền kinh tế danh nghĩa lại quá nóng”.

Có ba cách giải thích cho hiện tượng trên.

Đầu tiên là lý thuyết tiền tệ hiện đại. Thuyết này chỉ ra rằng lãi suất ở mức cao hơn đang thúc đẩy thu nhập người tiêu dùng. Do đó, việc tăng lãi suất của Fed là động lực tăng trưởng chứ không phải là lực cản và điều gây ra mức lạm phát cao là các đợt giảm lãi suất.

Lý thuyết này không được củng cố bởi các số liệu thực tế. Dữ liệu đã chỉ ra rằng lãi suất cao là lực cản đối với sức chi tiêu của người tiêu dùng.

Khả năng thứ hai là tiềm năng tăng trưởng của Mỹ - và cả mức lãi suất cần thiết để hạ nhiệt lạm phát - đã tăng lên. Chủ tịch Fed Cleveland Loretta Mester cho biết: “Có thể chúng ta cần có lãi suất quỹ trung lập cao hơn”. Nếu đúng như vậy thì mức tăng lãi suất 525 bps mà Fed đã thực hiện kể từ tháng 3 năm 2022 không đủ để kiềm chế lạm phát. Và có thể cần nhiều đợt tăng lãi suất hơn nữa.

Về mặt lý thuyết, các lập luận trên có thể đúng. Trong ba năm qua, hàng triệu người nhập cư đã đến Mỹ - hứa hẹn sẽ thúc đẩy quy mô lực lượng lao động. Chính sách công nghiệp của Tổng thống Joe Biden hướng tới sự phục hưng của ngành sản xuất tại Hoa Kỳ. Các công nghệ mới như trí tuệ nhân tạo dấy lên triển vọng tăng năng suất.

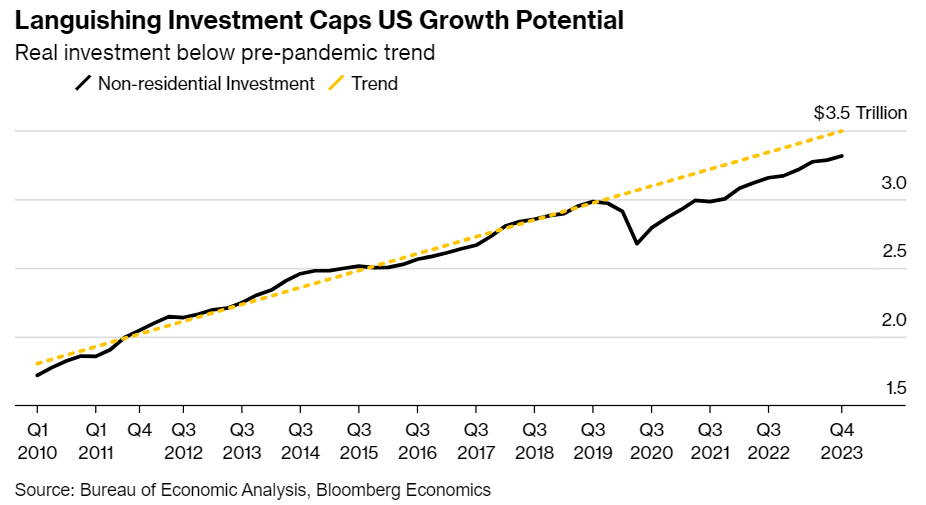

Trong thực tế, ý tưởng đó cũng nhận được rất ít sự hỗ trợ từ dữ liệu. Người di cư cần có thời gian để hòa nhập vào lực lượng lao động. Tăng trưởng đầu tư đang ở dưới xu hướng. Sự gia tăng năng suất do AI thúc đẩy vẫn mang tính dự đoán hơn là thực tế.

Đầu tư suy yếu hạn chế tiềm năng tăng trưởng của Hoa Kỳ

Lời giải thích thứ ba và theo quan điểm của chúng tôi, là hợp lý nhất. Đó là các tuyên bố dovish tháng 12 của Powell.

Tại cuộc họp báo sau cuộc họp tháng 12 của Ủy ban Thị trường mở Liên bang, Powell đã có giọng điệu ôn hòa rõ rệt. Làm thị trường ngạc nhiên, ông thừa nhận Ủy ban đã thảo luận về các điều kiện cắt giảm lãi suất và sẽ không phải đợi cho đến khi lạm phát ở mức 2% mới hành động.

Fed đã không thay đổi chính sách - lãi suất được giữ nguyên - nhưng ngôn ngữ của Powell đã thay đổi và điều đó đã gửi đi một tín hiệu quan trọng.

Ellen Meade - giáo sư tại Duke và cựu chuyên gia kinh tế của Fed - là người tiên phong đầu tiên trong việc sử dụng những tiến bộ trong khoa học dữ liệu để phân tích các tín hiệu chính sách tiền tệ. “Phân tích của chúng tôi cho thấy rằng việc phân tích ngôn ngữ tự nhiên có thể loại bỏ những ấn tượng sai lầm và khám phá những sự thật ẩn giấu về các hoạt động liên lạc phức tạp như của Fed” bà viết trong một bài báo nghiên cứu năm 2015, đồng tác giả với Miguel Acosta.

Lấy cảm hứng từ cái nhìn sâu sắc ban đầu của Meade, Bloomberg Economics đã xây dựng chỉ số tâm lý Fed. Nó dựa trên một thuật toán nhằm phân tích tin tức trong các bài phát biểu và cuộc họp báo của Fed, đồng thời chấm điểm chúng theo thang điểm từ cực kỳ diều hâu đến cực kỳ ôn hòa. Sau cuộc họp báo của Powell, chỉ số này có xu hướng ôn hòa - cho thấy Fed đã tiến gần hơn rõ rệt tới việc thực hiện đợt cắt giảm đầu tiên.

Tác động của các phát biểu dovish

Đối với thị trường – và nền kinh tế – lời nói của Powell rất quan trọng. Với dự đoán việc cắt giảm lãi suất sớm hơn dự kiến, lợi suất trái phiếu kho bạc kỳ hạn 2 năm đã giảm từ 4;7% một ngày trước cuộc họp báo của Powell xuống 4.1%. Tác động của lãi suất thấp hơn và sự phục hồi mới trên thị trường chứng khoán đã lan truyền khắp nền kinh tế - tạo ra động lực tăng trưởng mới.

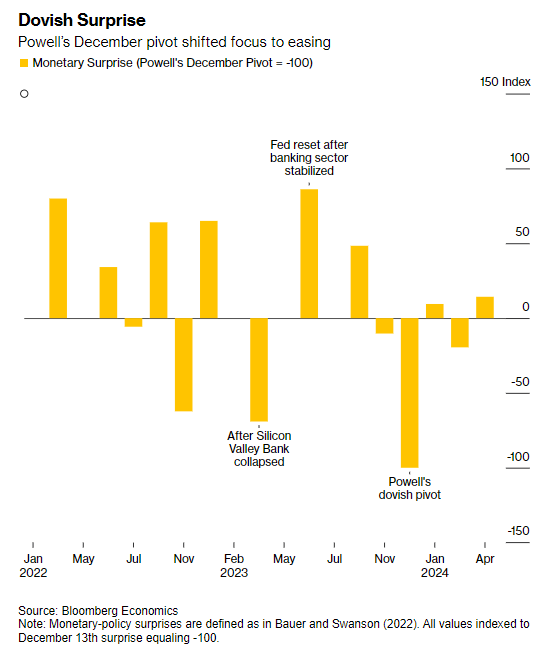

Tác động lớn đến mức nào? Dựa trên mô hình được phát triển bởi Michael Bauer và Eric Swanson – lần lượt là các nhà kinh tế tại Fed San Francisco và Đại học California, Irvine – chúng tôi nhận thấy đây là cú sốc chính sách tiền tệ lớn nhất trong chu kỳ hiện tại. Động lực kích thích thậm chí còn lớn hơn những phát biểu ôn hòa của Powell sau sự sụp đổ của Ngân hàng Thung lũng Silicon vào tháng 3 năm 2023.

Các phát biểu dovish của Powell vào tháng 12 chuyển trọng tâm thị trường sang việc Fed nới lỏng chính sách

Điều gì sẽ xảy ra nếu Powell không đưa ra các phát biểu gây bất ngờ vào tháng 12? Không thể nói chắc chắn được điều gì. Tuy nhiên, quan điểm của chúng tôi là khi đó, Mỹ đang hướng tới một cuộc suy thoái.

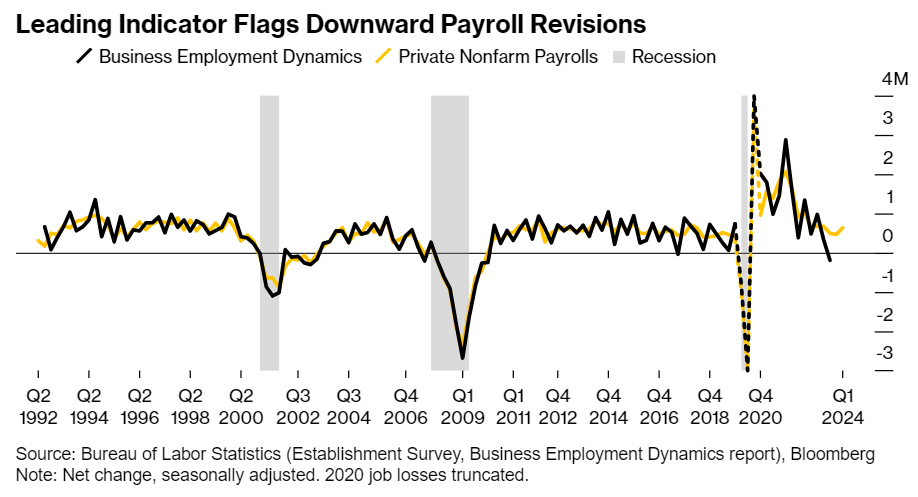

Dữ liệu vào thời điểm đó cho thấy tỷ lệ thất nghiệp trung bình di chuyển trong ba tháng tăng từ mức thấp 3.5% vào đầu năm 2023 lên 3.8% vào tháng 10. Mức tăng 0.5ppt thường báo hiệu sự bắt đầu suy thoái. Beige book - một tập hợp các báo cáo về tình trạng nền kinh tế - đã xác nhận bức tranh ảm đạm. Số liệu về bảng lương có vẻ mạnh mẽ, nhưng dữ liệu điều tra dân số từ Cục Thống kê Lao động cho thấy các bản sửa đổi cuối cùng được công bố vào năm 2025 sẽ thấp hơn.

Dữ liệu bảng lương sẽ được sửa đổi xuống mức thấp hơn vào năm 2025

Các phát biểu của Powell xuất hiện vào thời điểm hoàn hảo và tác động với một lực vừa đủ để ngăn chặn một cuộc suy thoái. Thật không may, bây giờ có một cái giá phải trả. Tạo động lực mới cho tăng trưởng cũng có tác dụng tương tự đối với lạm phát. Chúng tôi ước tính sự xoay trục vào tháng 12 của Powell có thể đã làm tăng thêm khoảng 0.5% lạm phát trong năm.

Theo quan điểm của chúng tôi, đó là lý do tại sao số liệu lạm phát tính đến thời điểm hiện tại trong năm nay đã vượt trên mức kỳ vọng. Thật vậy, lạm phát dai dẳng bất ngờ chịu một phần tác động không nhỏ đến từ lĩnh vực tài chính - bộ phận của nền kinh tế phản ứng nhanh nhất với các tín hiệu của Fed. Đó cũng là lý do tại sao chúng tôi dự báo lạm phát cơ bản sẽ ở mức trên 3% vào cuối năm 2024 - tăng từ mức 2.8% trong tháng 3 và cao hơn mục tiêu 2% của Fed.

Chơi dao sắc có ngày đứt tay

Đối với những chủ tịch Fed luôn quan tâm đến phán quyết của lịch sử, ví dụ cần tránh là Arthur Burns - người bị phỉ báng vì thất bại trong việc kiềm chế lạm phát phi mã trong những năm 1970. Người nên noi theo là Paul Volcker - người đã tiếp quản Fed với mức lạm phát hai con số và đã làm những gì cần thiết để đưa nó trở lại tầm kiểm soát - ngay cả khi phải trả giá bằng một cuộc suy thoái.

Đối với Powell, lợi ích của việc xoay trục tháng 12 là nó giữ cho nền kinh tế Mỹ đi đúng hướng và có thể có một cuộc hạ cánh mềm. Rủi ro khi ông đạp lên bàn đạp tăng trưởng và kích hoạt lại xung lực lạm phát là danh tiếng của ông sẽ bị ảnh hưởng.

Có lẽ đó là lý do tại sao Powell đã bắt đầu quay lại với quan điểm hawkish. Phát biểu tại hội thảo tháng 4 bên lề cuộc họp của IMF, ông thừa nhận rằng “dữ liệu gần đây rõ ràng không mang lại cho chúng tôi niềm tin lớn hơn về tình trạng giảm phát. Fed có thể giữ lãi suất ổn định, miễn là cần thiết, để đưa lạm phát trở lại mục tiêu."

Chỉ số Fedspeak của chúng tôi đã nhận thấy sự thay đổi trong quan điểm, báo hiệu rằng đợt cắt giảm lãi suất đầu tiên đã lùi xa hơn. Đồng thời, chỉ số cũng cho thấy cơn mưa rào tháng 4 của Powell chỉ làm dịu đi một phần động lực ôn hòa được giải phóng từ chính sách xoay trục tháng 12 của ông.

Điều đó đặt ra câu hỏi, liệu Fed có phải đưa ra sự diều hâu bất ngờ hơn để thắt chặt các điều kiện thị trường tài chính và đưa tình trạng giảm phát trở lại đúng hướng? Theo quan điểm của chúng tôi, câu trả lời là có. Và quá trình đó có thể bắt đầu ngay sau cuộc họp báo vào thứ Tư tuần này.

Điều đó sẽ lặp lại mô hình từ đầu năm 2023 khi ngay sau chính sách xoay trục ôn hòa sau sự sụp đổ của Ngân hàng Thung lũng là các quan điểm diều hâu. Các cuộc họp của FOMC vào tháng 6 và tháng 7, cũng như hội nghị chuyên đề thường niên tại Jackson Hole vào tháng 8 là những cơ hội để các quan chức Fed cho thấy sự diều hâu cần thiết.

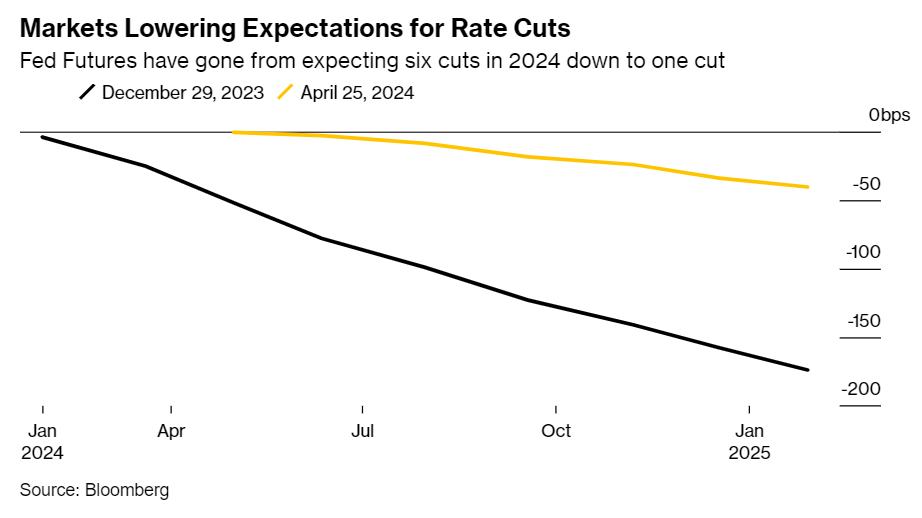

Thị trường đã chuyển kỳ vọng về việc cắt giảm lãi suất của Fed trong năm nay từ 160 bps trong dự báo vào cuối năm 2023 xuống 35 bps vào cuối tháng 4. Điều đó là hợp lý – những hiệu ứng thống kê thuận lợi cho thấy lạm phát sẽ giảm dần vào mùa hè. Việc cắt giảm vào tháng 7 có thể vẫn sẽ diễn ra.

Thị trường hạ kỳ vọng Fed cắt giảm lãi suất

Mặc dù vậy, giữa năm nay có thể sẽ đánh dấu mức lạm phát cơ bản ở mức thấp trước khi nó bắt đầu tăng trở lại vào cuối năm. Dự đoán được điều đó, Fed có thể sẽ tránh hành động vào cuộc họp tháng 7. Vào thời điểm đó, với việc lạm phát dai dẳng và cuộc bầu cử Tổng thống sắp diễn ra, cánh cửa cắt giảm lãi suất có thể đóng lại cho đến cuối năm.

Những năm gần đây cho thấy sự khó khăn trong việc đưa ra các dự báo. Vào năm 2021, ít ai dự kiến sự gia tăng lạm phát sau đại dịch. Vào năm 2022, ngay cả khi giá cả tăng cao, ít người dự đoán Fed sẽ tăng lãi suất trên 5%. Vào đầu năm 2023, mọi người đều nhất trí rằng cái giá phải trả cho việc đưa lạm phát trở lại mức mục tiêu sẽ là một cuộc suy thoái.

Theo quan điểm của chúng tôi, chính các phát biểu xoay trục tháng 12 của Powell đã giúp Hoa Kỳ thoát khỏi một cuộc hạ cánh cứng. Trong những tháng tới, việc Fed phải hawkish hơn có thể có nghĩa là việc hạ cánh mềm sẽ khó khăn và gập ghềnh hơn thị trường mong đợi.

Bloomberg