Trump trở lại Nhà Trắng: Liệu đồng USD có bùng nổ hay sụp đổ?

Huyền Trần

Junior Analyst

Sự trở lại của Trump có thể khiến đồng USD bùng nổ mạnh mẽ, nhờ vào các chính sách thuế quan và tài khóa quyết liệt. Tuy nhiên, chính trị bất ổn và các quyết định đối ngoại có thể đẩy đồng USD vào con đường suy yếu khủng khiếp trong những năm tới.

Trong vài quý tới, sự thay đổi tổng thống có thể sẽ khiến đồng euro giảm xuống gần mức ngang giá với USD, trong khi đồng RMB có thể rơi từ mức 7.16 hiện tại xuống gần mức 7.50, mức chưa từng thấy kể từ trước cuộc khủng hoảng tài chính 2008. Nếu chiến tranh thương mại toàn diện bùng nổ vào năm 2025, euro và RMB có thể giảm xuống dưới mức thấp nhất mọi thời đại, lần lượt là 0.82 và 8.73, được ghi nhận vào năm 2000 và 1994.

Tuy nhiên, trong suốt nhiệm kỳ thứ hai của Trump, các rủi ro chính trị, tài chính, ngoại giao và các cuộc khủng hoảng của ngân hàng trung ương có thể làm suy yếu sức mạnh hiện tại của đồng USD. Do đó, các nhà đầu tư không nên loại trừ khả năng đồng USD có thể giảm xuống mức thấp mới trong bốn năm tới.

Chính phủ mới của Mỹ sẽ bắt đầu nhiệm kỳ vào tháng 1. Ban đầu, đồng USD sẽ tiếp tục tăng giá so với các đồng tiền lớn khác, nhờ vào một số yếu tố sau:

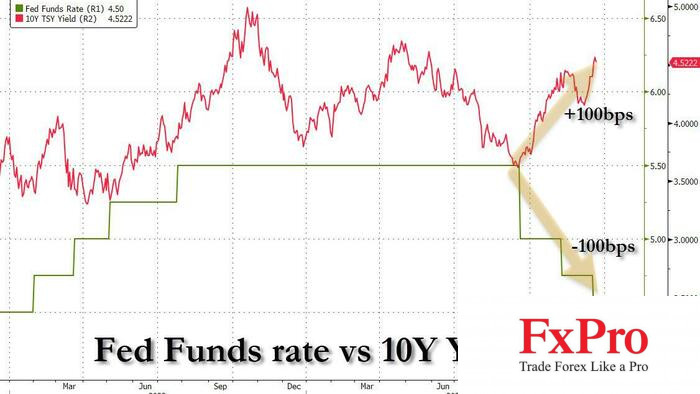

Thâm hụt tài khóa gia tăng: Thâm hụt tài khóa của Mỹ hiện đã ở mức 6.5% GDP và dự kiến sẽ tiếp tục tăng. Điều này sẽ tạo thêm áp lực tăng lãi suất trái phiếu chính phủ. Trump muốn gia hạn các cắt giảm thuế trong Đạo luật Cắt giảm Thuế và Việc làm 2017, dự kiến hết hạn vào cuối năm 2025. Nếu đảng Cộng hòa không giành được kiểm soát toàn bộ Quốc hội, khả năng Quốc hội chia rẽ vẫn có thể gia hạn các cắt giảm thuế này. Nếu đảng Dân chủ không giành lại Hạ viện, chính quyền Trump sẽ dễ dàng giảm thuế hơn.

Tăng thuế quan: Các mức thuế cao dự kiến sẽ giảm nhu cầu của Mỹ đối với hàng hóa và dịch vụ nhập khẩu. Tổng thống có thể quyết định áp thuế thông qua các lệnh hành pháp mà không cần sự chấp thuận của Quốc hội. Trump đã đề xuất mức thuế 10% đối với tất cả hàng hóa nhập khẩu vào Mỹ và 60% đối với hàng xuất khẩu của Trung Quốc. Mặc dù ông có thể sẵn sàng đàm phán giảm mức thuế này, nhưng mối đe dọa áp thuế cao sẽ giúp đồng USD mạnh lên, vì điều này có thể giảm thâm hụt thương mại của Mỹ và làm tăng lạm phát, khiến Fed ít có khả năng tiếp tục cắt giảm lãi suất trong năm 2025.

Chính sách hạn chế nhập cư: Các kế hoạch hạn chế nhập cư của Trump có thể làm thắt chặt thị trường lao động Mỹ và tạo ra áp lực lạm phát, từ đó giảm khả năng Fed tiếp tục cắt giảm lãi suất trong năm tới.

Cắt giảm thuế và nới lỏng quy định: Các chính sách giảm thuế và nới lỏng quy định có thể tiếp tục hỗ trợ thị trường chứng khoán Mỹ. Điều này sẽ giúp thị trường chứng khoán Mỹ thu hút dòng vốn từ các nhà đầu tư quốc tế.

Dưới tác động của các vấn đề thâm hụt ngân sách lớn, thuế quan tăng mạnh, chính sách nhập cư nghiêm ngặt và thị trường chứng khoán vững mạnh, đồng USD dự kiến sẽ tiếp tục tăng giá trong năm 2025. Chúng tôi dự báo Fed sẽ chỉ có thể giảm lãi suất xuống mức 3.75% đến 4% vào năm sau, khi đối mặt với nguy cơ lạm phát tăng trở lại. Ngược lại, ECB có thể phải giảm lãi suất xuống dưới 2% nếu chiến tranh thương mại khiến khu vực đồng euro suy yếu.

Tuy nhiên, sức mạnh của đồng USD không chắc sẽ duy trì suốt cả nhiệm kỳ của Tổng thống Trump. Những rủi ro dài hạn đối với đồng USD không thể loại trừ. Trump có thể sẽ gây áp lực buộc Fed tiếp tục giảm lãi suất bất chấp sự phục hồi của lạm phát, và ông cũng sẽ có cơ hội thay thế Chủ tịch Fed Jay Powell vào năm 2026. Một người kế nhiệm dễ bị ảnh hưởng có thể khiến đồng USD suy yếu vì lo ngại về sự độc lập của Fed.

Bên cạnh đó, thâm hụt ngân sách gia tăng có thể khiến nhà đầu tư ngần ngại rót tiền vào thị trường Mỹ, ảnh hưởng đến đồng USD. Vị thế đồng USD là đồng tiền dự trữ của thế giới dựa vào sự ổn định của trái phiếu chính phủ Mỹ. Nếu các nhà đầu tư từ chối mua trái phiếu chính phủ Mỹ, đồng USD có thể suy yếu đáng kể.

Chính sách đối ngoại của Trump cũng có thể tạo ra rủi ro cho USD. Nếu chính quyền của ông làm suy yếu nguyên tắc pháp trị trong nước hoặc có các hành động không thể đoán trước trên trường quốc tế, như rút khỏi các cam kết với Ukraine, đối đầu với Trung Quốc về Đài Loan hay rời khỏi NATO, các quốc gia có thể tìm cách giảm sự phụ thuộc vào đồng USD.

Cuối cùng, chính quyền Trump có thể thay đổi thái độ đối với đồng USD mạnh, giống như những gì đã xảy ra vào năm 1985 dưới thời Reagan khi đồng bị làm mất giá qua Thỏa thuận Plaza. Vì vậy, các nhà đầu tư không nên kỳ vọng đồng USD sẽ duy trì sự mạnh mẽ lâu dài. Tương tự, mặc dù đồng USD mạnh trong thời kỳ đầu của Tổng thống George W. Bush, nhưng sau khi đạt mức cao nhất so với euro vào năm 2000, đã giảm mạnh vào cuối nhiệm kỳ của Bush vào năm 2008.

Financial Times