Kịch bản lạm phát cho thập niên 2020s: Bức tranh pha trộn giữa sự "tươi sáng" và "u ám"

Trần Quốc Khải

Junior Editor

Thập niên 2020s chứng kiến ba viễn cảnh lạm phát rõ ràng: lạc quan, thách thức và tiềm ẩn nguy cơ khủng hoảng. Hãy cùng khám phá những kịch bản này để hiểu rõ các yếu tố thúc đẩy và rủi ro mà nền kinh tế toàn cầu phải đối mặt trong thập kỷ này.

bài viết dựa trên quan điểm cá nhân của Edward Yardeni từ Yardeni Research

A. Kịch bản lạm phát I: Tích cực

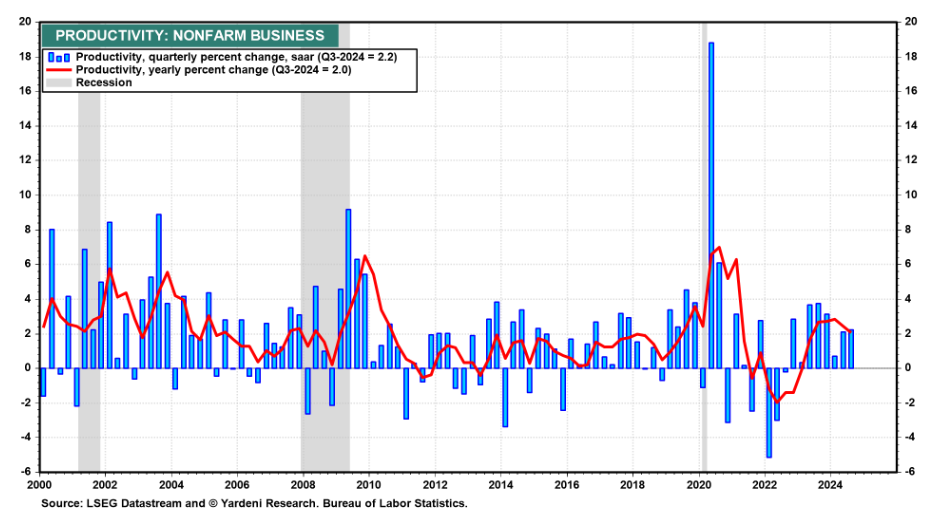

Trong kịch bản “2020s bùng nổ”, tăng trưởng năng suất mạnh mẽ thúc đẩy tăng trưởng GDP thực, kiềm chế lạm phát, thúc đẩy tiền lương lao động thực tế và mở rộng biên lợi nhuận. “Báo cáo Năng suất và Chi phí” tuần trước do Cục Thống kê Lao động (BLS) biên soạn chủ yếu bao gồm dữ liệu đã điều chỉnh cho Quý 3 năm 2024, phần lớn hỗ trợ cho triển vọng lạc quan này.

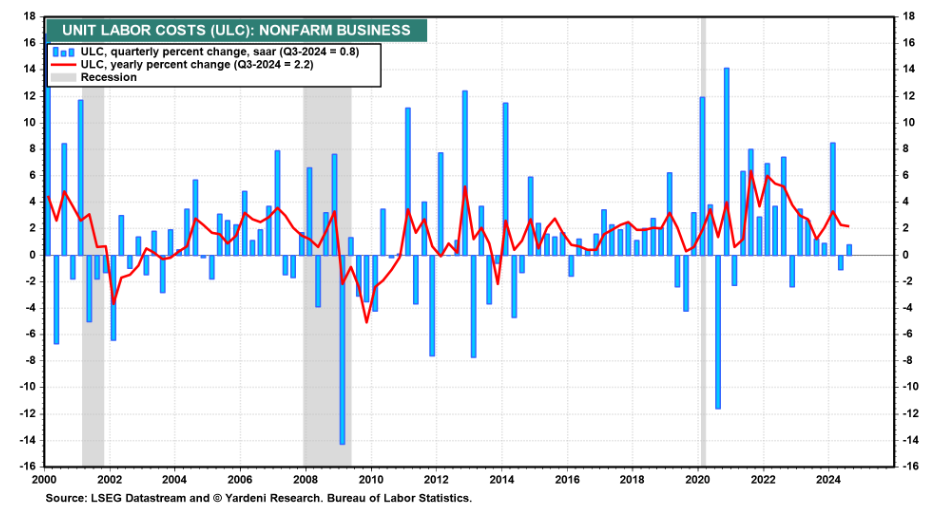

Điều chỉnh quan trọng nhất là chi phí lao động trên mỗi đơn vị sản phẩm (ULC), xác định tỷ lệ lạm phát cơ bản trên thị trường lao động. BLS tính toán bằng cách chia tiền lương theo giờ cho năng suất. ULC của quý 3 trong lĩnh vực kinh doanh phi nông nghiệp đã được điều chỉnh giảm 1.1 điểm phần trăm xuống mức 0.8% (saar), phản ánh mức điều chỉnh giảm tương đương trong tiền lương theo giờ xuống mức 3.1%. ULC tăng 2.2% so với cùng kỳ năm trước, giảm so với ước tính sơ bộ trước đó là 3.4%.

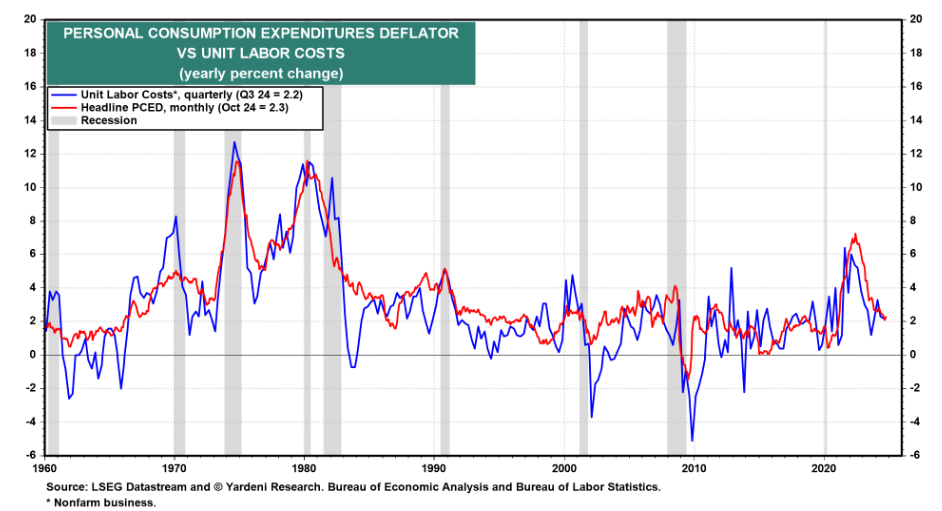

Tỷ lệ lạm phát PCED cơ bản so với cùng kỳ năm trước bám sát tỷ lệ lạm phát ULC. Tỷ lệ lạm phát PCED chỉ tăng 2.3% tính đến tháng 10, trong khi tỷ lệ lạm phát ULC tăng 2.2%. Cả hai đều giảm so với mức tăng hơn 6.0% vào năm 2022. Nói cách khác, sự suy giảm trong tỷ lệ lạm phát ULC là lý do chính khiến lạm phát giá tiêu dùng đã giảm nhẹ kể từ mức đỉnh vào mùa hè năm 2022.

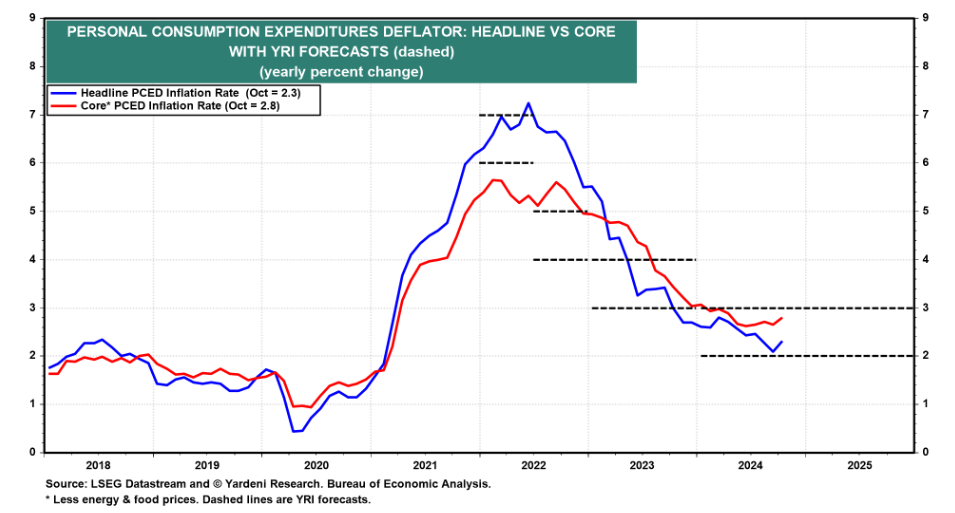

Vào mùa hè năm 2022, Debbie và tôi đã dự đoán tỷ lệ lạm phát PCED sẽ giảm nhẹ. Chúng tôi kỳ vọng tỷ lệ này sẽ duy trì trong phạm vi hiện tại là 2.0%-3.0% cho đến cuối năm 2025 và có thể là đến cuối thập kỷ. Tuy nhiên, chúng tôi có một số lo ngại rằng chiến dịch nới lỏng tiền tệ hiện tại của Fed có thể làm gia tăng áp lực lạm phát trong những tháng tới bằng cách thúc đẩy nhu cầu đối với hàng hóa và dịch vụ trong khi chính sách tài khóa vẫn rất kích thích.

Về chính sách tài khóa, tác động của Trump 2.0 đối với lạm phát là một "ẩn số đã được xác định". Việc cắt giảm thuế cũng sẽ thúc đẩy nhu cầu đối với hàng hóa và dịch vụ. Thuế quan có thể gây ra một lần tăng tỷ lệ lạm phát trừ khi chúng được bù đắp bằng đồng USD mạnh hơn.

Việc bãi bỏ quy định chủ yếu sẽ có tác dụng hạ nhiệt lạm phát. Việc cắt giảm chi tiêu của chính phủ liên bang cũng sẽ có tác dụng tương tự, nhưng chúng không đủ đáng kể để ảnh hưởng nhiều đến lạm phát theo cả hai cách. Sản xuất nhiều năng lượng hơn có thể giúp kiềm chế không chỉ giá năng lượng mà còn giá cả nói chung.

Tất cả những luồng chảy ngược này có thể tạo nên một câu chuyện lạm phát khó hiểu và bất ổn vào năm tới. Tuy nhiên, chúng tôi đang đặt cược rằng mức tăng năng suất sẽ kiềm chế lạm phát ULC và do đó là lạm phát nói chung vào năm 2025, và đến cuối thập kỷ, và có thể là đến những năm 2030. Bây giờ chúng ta hãy tập trung vào dữ liệu năng suất và ULC mới nhất trong bối cảnh kịch bản “2020s bùng nổ” của chúng tôi:

Tăng trưởng năng suất bùng nổ

Tăng trưởng năng suất rất bất ổn theo từng quý.

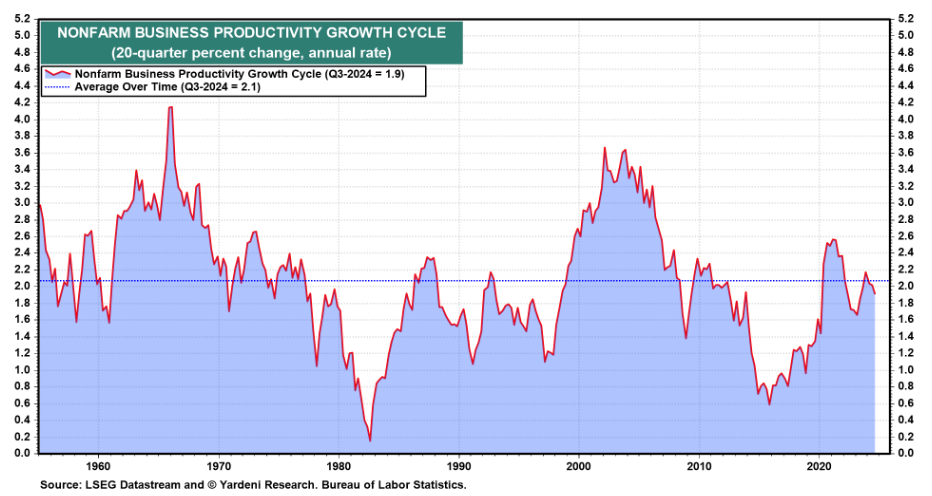

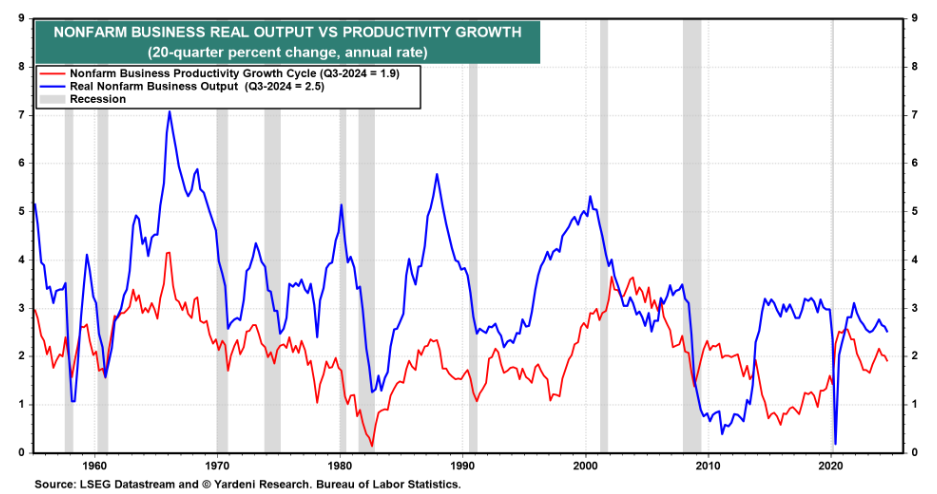

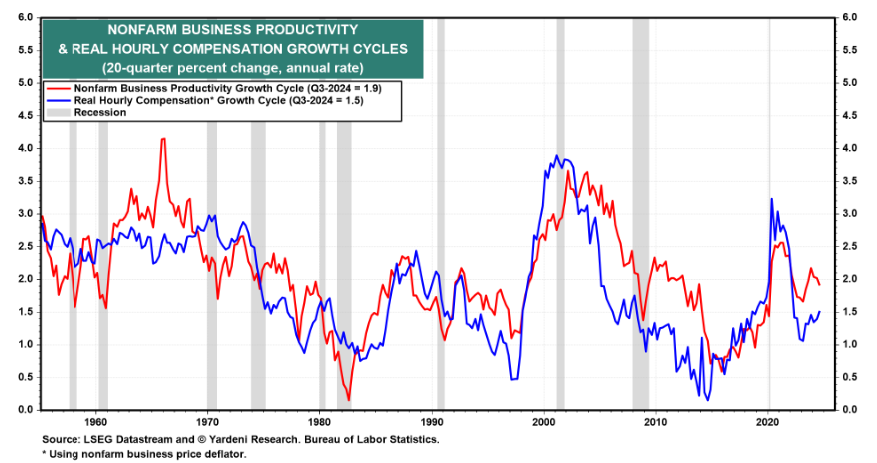

Tăng trưởng theo từng năm ít bất ổn hơn. Tuy nhiên, sẽ dễ dàng hơn để thấy các chu kỳ tăng trưởng chính của năng suất bằng cách tập trung vào mức thay đổi phần trăm của 20 quý theo tỷ lệ hàng năm trong chuỗi số liệu do BLS cung cấp cho khu vực kinh doanh phi nông nghiệp.

Dựa trên dữ liệu có sẵn, đã có hai đợt suy thoái tăng trưởng năng suất lớn - trong thời kỳ “Đại lạm phát” những năm 1970 và trong nửa đầu những năm 2010 sau cuộc “Đại khủng hoảng tài chính”. Đã có ba đợt bùng nổ tăng trưởng năng suất riêng biệt bao gồm một đợt vào cuối những năm 1950, một đợt khác trong hầu hết những năm 1960 và một đợt vào nửa sau những năm 1990. Chúng tôi cho rằng đợt thứ tư bắt đầu vào quý 4 năm 2015 khi tỷ lệ tăng trưởng theo sau chỉ là 0.6%. Tỷ lệ này đã tăng lên 1.9% vào quý 3 năm 2024.

Đó là mức tăng gần gấp bốn lần. Tuy nhiên, ở mức 1.9%, tỷ lệ này chỉ trở lại mức thấp hơn một chút so với mức trung bình lịch sử là 2.1% - cho đến nay. Như chúng tôi đã giải thích trước đây, chúng tôi kỳ vọng giai đoạn hiện tại của Cách mạng số sẽ thúc đẩy mức tăng trưởng năng suất trung bình mà chúng tôi sử dụng lên 3.5%, cộng hoặc trừ 0.5%, vào cuối thập kỷ này. Dự báo này có vẻ hoang đường, nhưng phù hợp với các đợt bùng nổ trước đó.

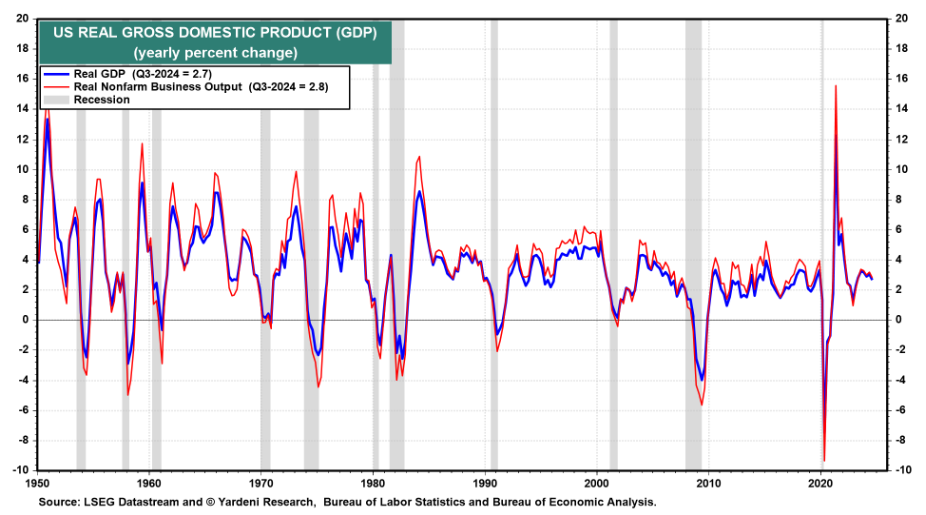

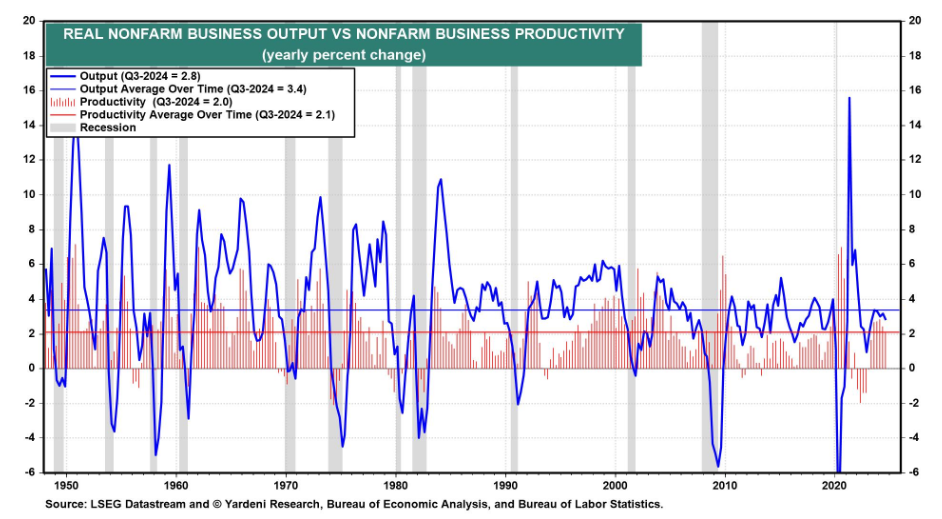

Năng suất và GDP thực

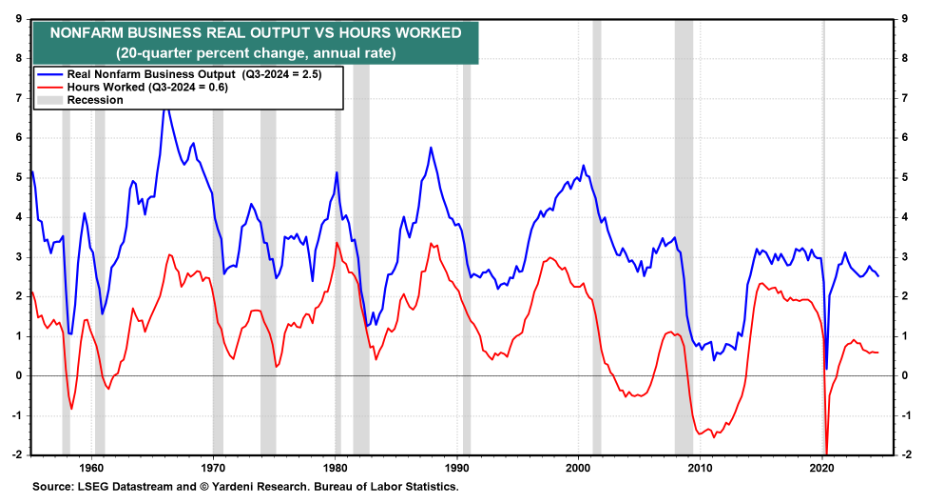

Năng suất được định nghĩa là sản lượng kinh doanh phi nông nghiệp thực tế chia cho số giờ làm việc trong lĩnh vực kinh doanh phi nông nghiệp. Tốc độ tăng trưởng của thước đo sản lượng này theo sát tốc độ tăng trưởng của GDP thực tế. Trong quý 3 năm 2024, chúng lần lượt tăng 2.8% và 2.7% so với cùng kỳ năm trước.

Phép tính GDP thực rất đơn giản: Tốc độ tăng trưởng của GDP thực là tổng tốc độ tăng trưởng của năng suất và giờ làm việc. Trung bình, kể từ khi dữ liệu bắt đầu vào năm 1948, sản lượng tăng 3.4%, trong khi năng suất tăng 2.1% và giờ làm việc chỉ tăng 1.3%.

Tăng trưởng năng suất là yếu tố chính đóng góp vào tốc độ tăng trưởng của nền kinh tế. Nếu năng suất tăng 3.5% với giờ làm việc tăng 1.0%, GDP thực sẽ tăng 4,5%. Điều đó có thể tưởng tượng được không? Trong kịch bản “2020s bùng nổ” của chúng ta thì có. Như đã lưu ý ở trên, GDP thực tế đã đạt được kỳ vọng (và vượt mức) trong thời kỳ bùng nổ tăng trưởng năng suất trước đó!

Năng suất và giờ làm việc

Tốc độ tăng trưởng trung bình hàng năm của giờ làm việc đã chậm lại đáng kể, chỉ còn 0.6% trong 5 năm qua. Chúng tôi cho rằng điều này phản ánh tình trạng thiếu hụt lao động có cấu trúc, đặc biệt là lao động có tay nghề, đây là một trong những lý do chính khiến chúng tôi tin rằng nền kinh tế đang trong giai đoạn đầu của một đợt bùng nổ tăng trưởng năng suất khác. Mô hình này có nhiều ưu điểm, đặc biệt là nhiều cải tiến công nghệ có thể tăng năng suất của lực lượng lao động sẵn có trong hầu hết mọi doanh nghiệp có thể hình dung được.

Năng suất và lạm phát

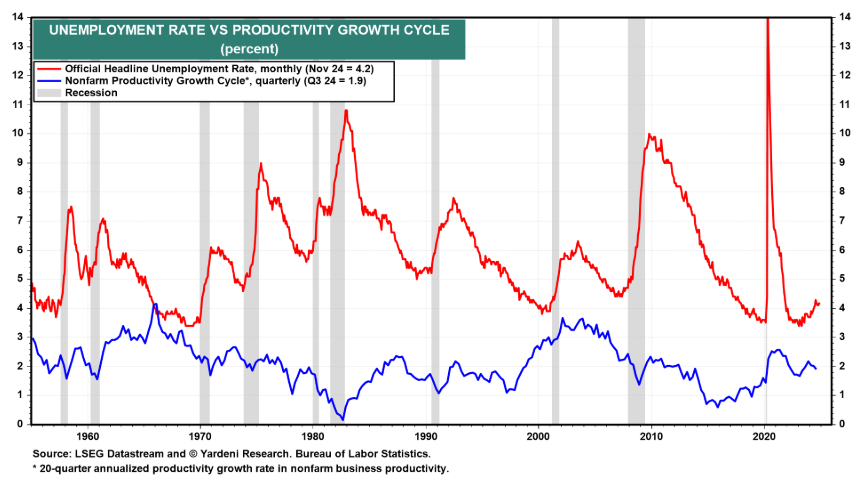

Trước đây, chúng tôi đã quan sát thấy một trong những sai sót lớn của mô hình “Đường cong Phillips” về lạm phát là việc bỏ qua năng suất. Mô hình này đưa ra mối tương quan ngược chiều giữa tỷ lệ thất nghiệp và tỷ lệ lạm phát. Đây là “quan điểm rất Keynes”, cho rằng nhu cầu về hàng hóa và dịch vụ thúc đẩy nền kinh tế và lạm phát. Khi nhu cầu mạnh (yếu), tỷ lệ thất nghiệp thấp (cao), thúc đẩy lạm phát tiền lương tăng (giảm) và lạm phát giá cả.

Trên thực tế, có mối tương quan nghịch giữa tăng trưởng năng suất và tỷ lệ thất nghiệp. Thị trường lao động thắt chặt (nới lỏng) sẽ thúc đẩy lạm phát tiền lương tăng (giảm), nhưng áp lực lên giá cả đó có xu hướng được bù đắp bằng năng suất tăng (giảm). Trong đợt bùng nổ tăng trưởng năng suất hiện tại, chúng tôi kỳ vọng rằng thị trường lao động thắt chặt sẽ kích thích tăng trưởng năng suất nhiều hơn.

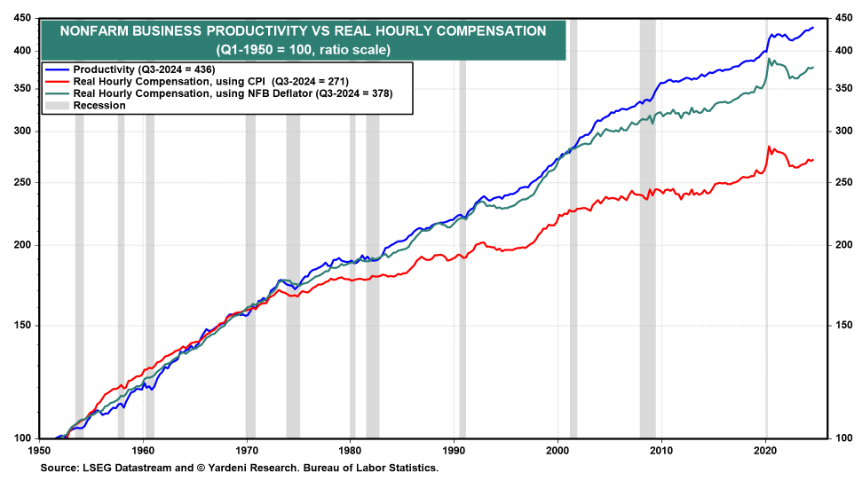

Năng suất và chi phí lao động

Như đã lưu ý ở trên, ULC bằng mức lương theo giờ chia cho năng suất. Trong một thị trường lao động cạnh tranh, mức lương theo giờ điều chỉnh theo lạm phát có xu hướng được xác định bởi năng suất. Khoảng cách giữa năng suất-tiền lương gần như biến mất khi chỉ số lạm phát giá được sử dụng là chỉ số lạm phát giá của doanh nghiệp phi nông nghiệp thay vì CPI. Điều đó có lý vì quyết định về mức lương của người sử dụng lao động dựa trên giá họ nhận được cho sản lượng của mình, chứ không phải dựa trên tổng chi phí sinh hoạt của người tiêu dùng.

Không có gì ngạc nhiên khi mức thay đổi phần trăm trong 20 quý theo tỷ lệ hàng năm của mức lương theo giờ thực tế theo sát tốc độ tăng trưởng năng suất tương đương. Nói cách khác, sự bùng nổ tăng trưởng năng suất hiện tại bắt đầu vào cuối năm 2015 đã được phản ánh trong mức lương theo giờ thực tế được cải thiện kể từ đó và mức lương thực tế là một trong những thước đo tốt nhất về sức mua và mức sống.

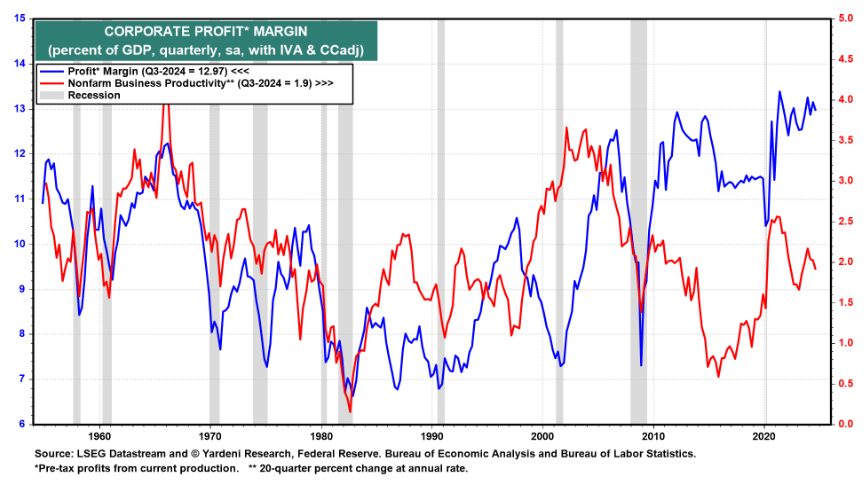

Năng suất và biên lợi nhuận

Phải có mối tương quan chặt chẽ giữa tốc độ tăng trưởng năng suất (sử dụng chuỗi số liệu theo dõi của chúng tôi) và mức biên lợi nhuận, được định nghĩa là lợi nhuận trước thuế từ sản lượng hiện tại tính theo phần trăm GDP danh nghĩa. Có sự phù hợp rất chặt chẽ giữa hai yếu tố này từ những năm 1950 đến những năm 1980.

Sự phù hợp ít chặt chẽ hơn trong những năm 1990 và 2000. Đó là mối tương quan ngược chiều kể từ năm 2010. Chúng tôi không biết lý do tại sao. Chúng tôi biết rằng biên lợi nhuận vẫn có xu hướng tăng mặc dù năng suất yếu trong 5 năm sau năm 2010. Điều này sẽ vẫn tiếp tục xu hướng đó khi tăng trưởng năng suất cũng đang có dấu hiệu tăng kể từ cuối năm 2015.

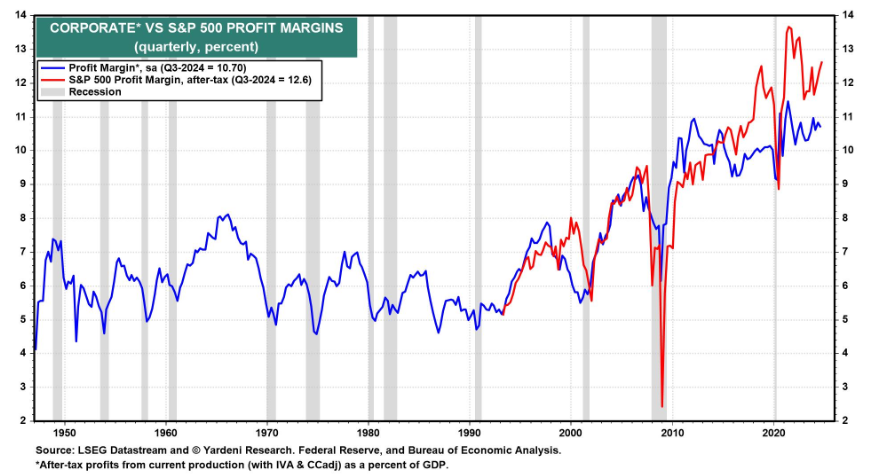

Thước đo GDP của biên lợi nhuận sau thuế theo sát biên lợi nhuận của S&P 500.

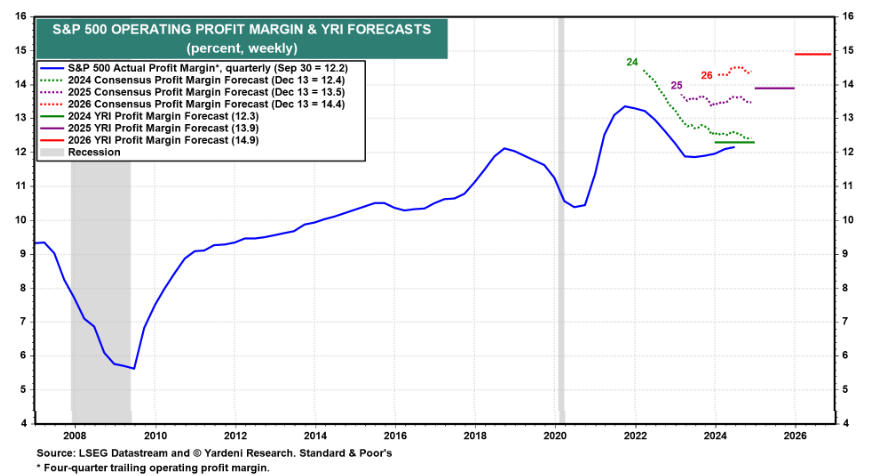

Cả hai đều duy trì xu hướng tăng kể từ đầu những năm 1990. Cả hai đều cho thấy rằng tăng trưởng năng suất có thể mạnh hơn kể từ năm 2010, khi nó phân kỳ khỏi các thước đo biên lợi nhuận này. Trong tất cả các trường hợp, kịch bản “2020s bùng nổ” của chúng tôi sẽ là lạc quan đối với biên lợi nhuận của S&P 500, mà chúng tôi dự kiến sẽ thấy ở mức đỉnh mới trong vài năm tới.

Kết luận

Năng suất giống như “bụi tiên”, làm cho mọi thứ tốt hơn. Khi tăng trưởng tăng, điều này thúc đẩy tốc độ tăng trưởng GDP thực, điều tiết lạm phát, cho phép tiền lương theo giờ thực tế tăng nhanh hơn và nâng cao biên lợi nhuận. Đó chính là những gì kịch bản “2020s bùng nổ” hướng đến.

B. Kịch bản lạm phát II: Tiêu cực

Vậy, điều gì có thể xảy ra, đi chệch hướng so với kịch bản cơ sở lạc quan của chúng ta? Kịch bản này có thể bị phá vỡ bởi một trong những kịch bản khác mà chúng ta có thể thấy nhưng xem là ít có khả năng xảy ra hơn.

Chúng tôi vẫn đang gán xác suất chủ quan 55% cho kịch bản “2020s bùng nổ”, 25% cho sự “tiêu cực” theo kiểu những năm 1990 và 20% cho một sự “khủng hoảng” bao gồm một thảm họa địa chính trị - với sự thừa nhận rằng các cuộc khủng hoảng địa chính trị dường như không còn làm xáo trộn nền kinh tế Hoa Kỳ hoặc thị trường chứng khoán nữa.

Còn rắc rối nào khác đang âm ỉ trong cái kịch bản “khủng hoảng” này? Một cuộc chiến thuế quan và tiền tệ đang chờ đợi. Cũng như một cuộc khủng hoảng trái phiếu của Bộ Tài chính Hoa Kỳ. Cũng trong cái kịch bản này là khả năng lạm phát tăng trở lại sẽ buộc Fed phải ngừng nới lỏng chính sách tiền tệ hoặc có thể thắt chặt chính sách tiền tệ một lần nữa.

Vậy còn lạm phát trong kịch bản “tiêu cực” thì sao? Fed đã thúc đẩy điều này bằng việc cắt giảm 75 bps không cần thiết đối với lãi suất liên bang kể từ ngày 18 tháng 9. Việc cắt giảm sẽ “đổ thêm dầu vào lửa”. Hiệu ứng tích cực về tài sản do giá cổ phiếu, nhà ở, bất động sản, bitcoin và vàng tăng cao mới cũng có thể thúc đẩy lạm phát giá tiêu dùng. Điều đó sẽ buộc Fed phải tăng lãi suất, biến sự “tiêu cực” thành “khủng hoảng”. Hiện tại, dữ liệu lạm phát mới nhất cho thấy lạm phát có thể đang bị kẹt ở phía trên mục tiêu 2.0% của Fed:

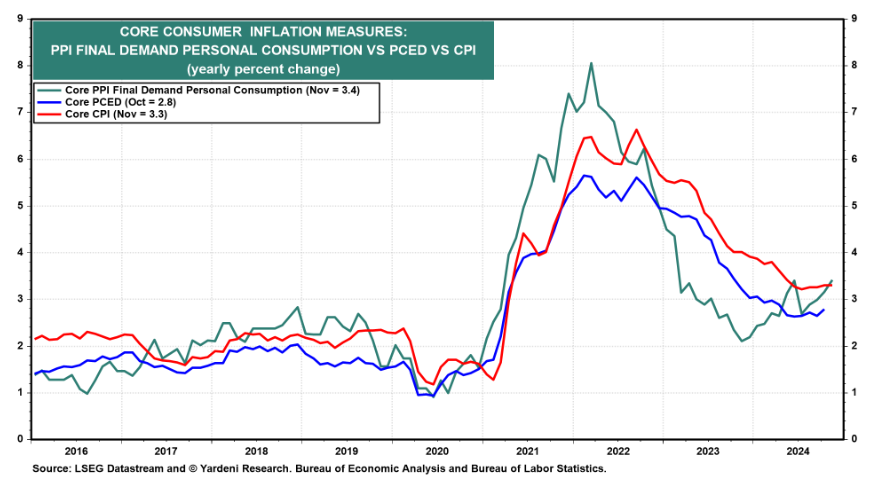

Lạm phát giá tiêu dùng lõi mới nhất được đo bằng CPI cho tháng 11 và PCED cho tháng 10 cho thấy mức tăng lần lượt là 3.3% và 2.8%. Chỉ số PPI tương đương cho thấy giá tiêu dùng tăng 3.4% trong tháng 11. Khi được báo cáo vào tuần trước, đã có những điều chỉnh tăng đáng kể trong chỉ số lạm phát PPI, không giống như hai chỉ số kia, không bao gồm tiền thuê nhà do người tiêu dùng trả.

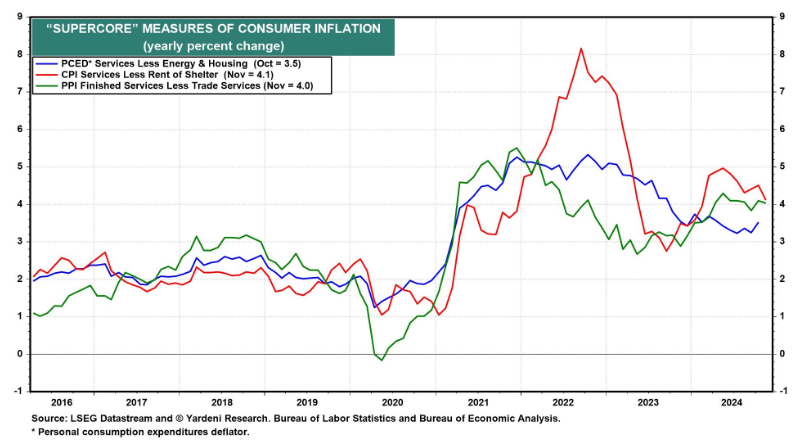

Các thành phần siêu lõi, của ba thước đo, về lạm phát dịch vụ vẫn tương đối “nóng” trong vài tháng qua ở mức 4.1% (CPI), 4.0% (PPI) và 3.5% (PCED).

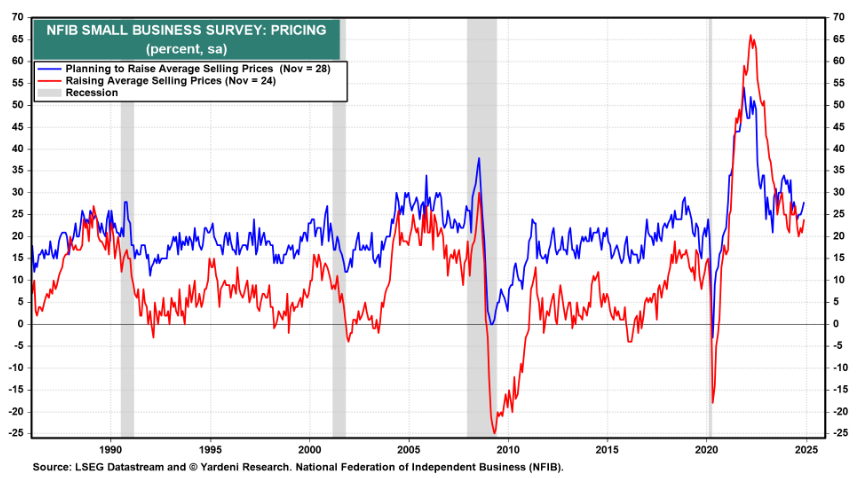

Cuộc khảo sát của Liên đoàn Doanh nghiệp Độc lập Quốc gia vào tháng 11 đối với các chủ doanh nghiệp nhỏ, cho thấy 24% các doanh nghiệp đang tăng giá và 28% đang có kế hoạch làm như vậy. Đó là những chỉ số thấp so với mức tăng đột biến vào năm 2022. Nhưng chúng vẫn tương đối cao so với lịch sử trước đại dịch.

C. Kịch bản lạm phát III: Khủng hoảng

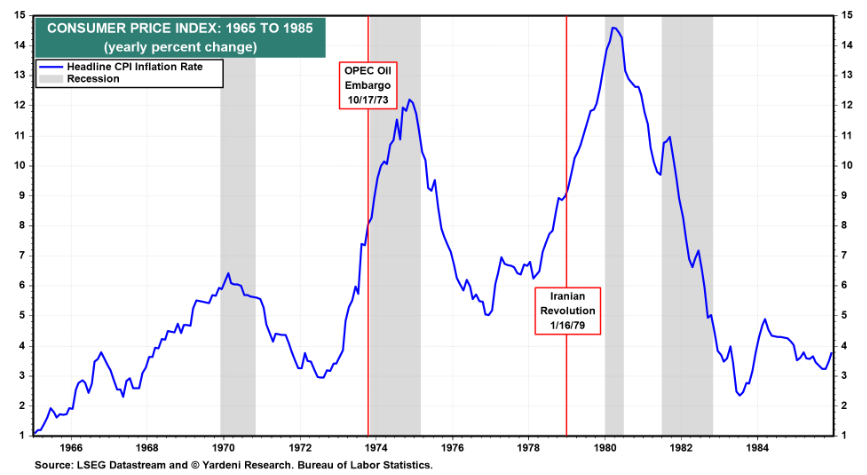

Những người theo chủ nghĩa lạm phát đã quan sát thấy rằng lạm phát trong nửa đầu những năm 2020 đã theo một mô hình tương tự như nửa đầu những năm 1970, khi cũng tăng vọt và sau đó hạ nhiệt. Họ cảnh báo rằng xu hướng tiếp theo có thể tương tự một làn sóng lạm phát thứ hai như đã xảy ra trong nửa cuối những năm 1970. Kịch bản này là một trong những thành phần trong cái kịch bản “khủng hoảng” của chúng ta. Trong những năm 1970, hai cuộc khủng hoảng địa chính trị ở Trung Đông đã khiến giá dầu tăng vọt, dẫn đến “Đại lạm phát” những năm 1970.

Thập kỷ hiện tại đã có hai cuộc khủng hoảng địa chính trị có khả năng đẩy giá dầu lên cao, nhưng giá dầu vẫn ở mức thấp. Đó là vì nguồn cung dầu toàn cầu vẫn dồi dào, trong khi nhu cầu dầu toàn cầu vẫn ở mức thấp.

Investing