KAIKO Reseach – Báo cáo chuyên sâu về thị trường crypto tháng 11/2021

Tùng Trịnh

CEO

Thị trường tài chính toàn cầu rơi vào trạng thái hoảng loạn trong tháng 11 khi số liệu lạm phát cao và biến thể Covid mới mang tên Omicron làm dấy lên tâm lý lo ngại rủi ro. Trong lịch sử, Bitcoin có mối tương quan khá yếu đối với thị trường chứng khoán, ngoại trừ những thời điểm xảy ra bất ổn vĩ mô toàn cầu, và chính nhân tố này đã khiến Bitcoin giảm 6% trong tháng 11. Tuy nhiên, các công ty hoạt động trong lĩnh vực crypto vẫn huy động được số vốn đầu tư kỷ lục lên tới 3.2 tỷ đô la, cho thấy các nhà đầu tư vẫn đang lạc quan về tương lai của thị trường gaming phi tập trung, cũng như NFT và các dự án hạ tầng, những mảng chiếm cấu phần lớn trong tổng số vốn được huy động.

Đa phần các token Metaverse và Layer 1 sống sót sau đợt bán tháo gần đây. Nhìn chung, các thị trường vẫn đang trong trạng thái tích nếu tính riêng trong năm 2021, và khối lượng giao dịch đang lớn hơn so với trước chu kỳ tăng giá năm 2020.

1. Bitcoin giảm mạnh trong tháng 11

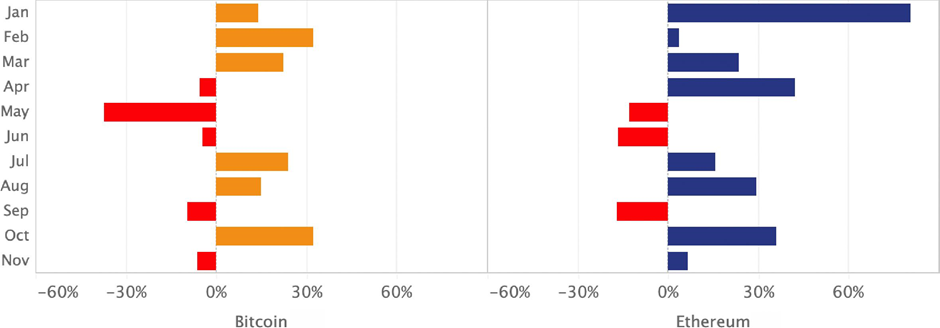

Các tài sản tiền điện tử đã có nửa cuối tháng 11 không mấy thuận lợi khi Bitcoin kết thúc phiên cuối tháng trong sắc đỏ, sau khi dữ liệu lạm phát nóng hơn dự kiến cùng nỗi lo sợ biến chủng Covid mới làm dấy lên tâm lý lo ngại rủi ro. Bitcoin được giao dịch giống như một tài sản rủi ro hơn là một tài sản phòng hộ lạm phát, giảm 6% vào tháng 11, trái ngược hoàn toàn với mức tăng 32% của tháng 10. Hầu hết các altcoin đều nối gót theo sau và đóng nến giảm trong tháng 11. Ngoại trừ Ethereum phá qua mức $4.5k và đánh dấu mức tăng 7%.

Monthly return của Bitcoin và Ether năm 2021

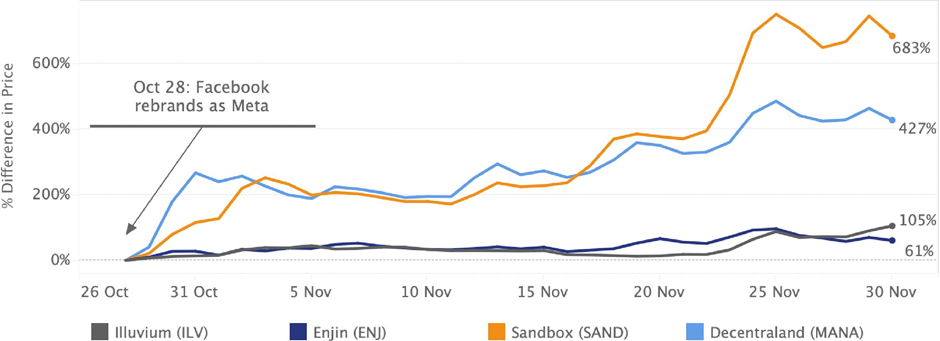

Bất chấp sự suy thoái chung của thị trường, các nhà đầu tư vẫn tiếp tục đặt cược lớn vào tương lai của ngành gaming phi tập trung và NFT. Các token có từ khóa "metaverse" đã có hiệu suất tốt hơn kể từ khi Facebook công bố đổi tên thành Meta vào ngày 28 tháng 10. Decentraland (MANA) và Sandbox (SAND) là những mã dẫn đầu đà tăng, lần lượt đạt được 427% và 683%. Illuvium (ILV) và Enjin (ENJ) cũng tăng hai chữ số mặc dù với tốc độ chậm hơn.

Return của các token Metaverse sau khi Facebook đổi tên thương hiệu thành Meta

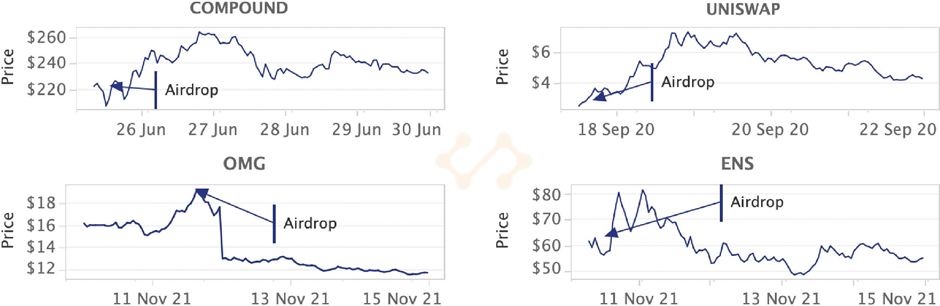

2. Sự phổ biến của Airdrop và những hiệu ứng gây tranh cãi

Airdrop là cơ chế thưởng token của dự án cho những người biết tới dự án đó và đăng ký sớm nhất, một phương pháp thu hút người dùng mới và nâng cao nhận thức cho thị trường về dự án. Trong năm qua, ngày càng nhiều dự án sử dụng airdrop và đạt được các kết quả khác nhau. Vào tháng 11, ENS và OMG đã thưởng cho các user ban đầu của mình bằng airdrop. Giá token OMG ngay lập tức giảm 33%, ENS cũng chịu áp lực giảm nhưng cuối cùng đã đóng cửa tháng trong sắc xanh. Các giao thức DeFi là một số dự án đầu tiên sử dụng airdrops, Uniswap (UNI) là token hưởng lợi và tăng sau khi công bố airdrop kể từ tháng 9 năm 2020. Vẫn còn nhiều tranh cãi về hiệu quả của airdrop trong việc thu hút người dùng mới nhưng mức độ phổ biến của chúng khá rõ ràng.

Phản ứng của giá sau các đợt airdrop

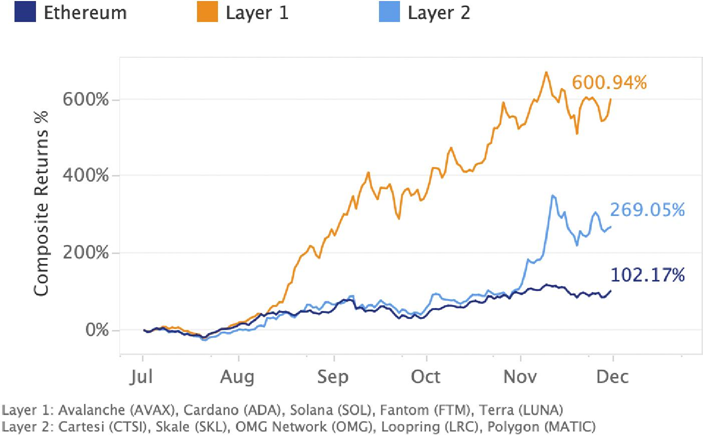

3. Sự trỗi dậy của các token Layer 1 và Layer 2

Thời gian giao dịch chậm và phí cao trên mạng Ethereum đang thúc đẩy nhu cầu của nhà đầu tư đối với các giao thức Layer 1 và Layer 2. Các giao thức L1 là các mạng blockchain thay thế trong khi các giao thức L2 là các dịch vụ mở rộng quy mô cho chuỗi khối Ethereum, được thiết kế để xử lý các giao dịch off-chain. Trong hình dưới, 5 token top đầu của nhóm L1 đã tăng hơn 600% và L2 tăng 269% kể từ đầu quý 3, vượt xa đà tăng 102% của Ethereums. Điều này cho thấy rằng các nhà đầu tư đang lạc quan vào tương lai của L1, nhưng L2 có thể là một giải pháp đầy hứa hẹn cho những rắc rối về khả năng mở rộng của Ethereum.

Hiệu suất của các token Layer 1 và Layer 2 kể từ quý 3

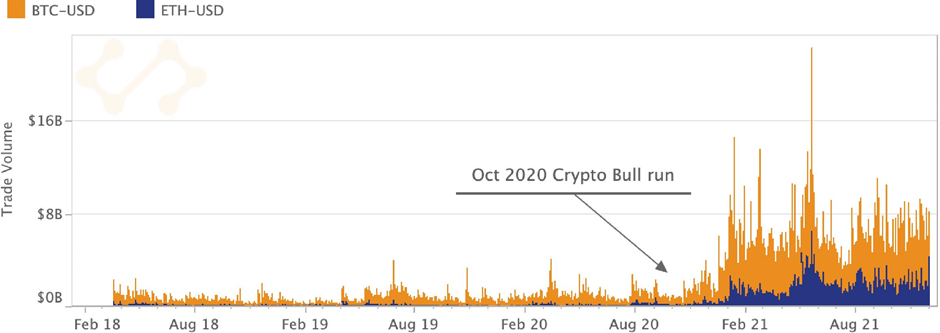

4. Khối lượng giao dịch toàn thị trường vượt xa năm 2020

Trong vài tháng qua, khối lượng giao dịch trên thị trường vẫn thấp hơn nhiều so với đỉnh điểm của tháng 5 mặc dù Bitcoin đã phá vỡ các kỷ lục mới, nhưng quan trọng hơn cả, cần quan sát bối cảnh tăng trưởng của khối lượng trong quãng thời gian 1 năm. Theo đó, cả khối lượng giao dịch hàng ngày của BTC-USD và ETH-USD trong năm 2021 đều cao hơn đáng kể so với dữ liệu trước tháng 10 năm 2020. Khối lượng giao dịch hàng ngày BTC-USD đã tăng gấp 5 lần, từ khoảng 0.7 tỷ đô la lên 4 tỷ đô la, khi giá BTC tăng từ 10 nghìn đô la lên 60 nghìn đô la. Ethereum cũng đã ghi nhận sự tăng trưởng đáng kinh ngạc với khối lượng hàng ngày của ETH-USD tăng từ mức trung bình 0.2 tỷ đô la lên gần 3 tỷ đô la vào tháng 11 năm 2021, khi giá tăng lên 10 lần từ 350 đô la lên 4k đô la.

Khối lượng giao dịch theo ngày của Bitcoin và Ethereum

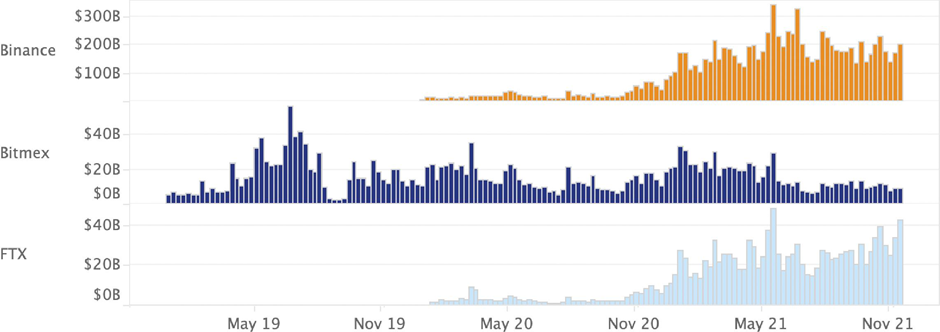

Các sản phẩm phái sinh cũng tăng khối lượng giao dịch lên gấp 5 lần. Biểu đồ bên dưới tổng hợp khối lượng giao dịch của hợp đồng tương lai vĩnh cửu BTC trên 3 sàn giao dịch phái sinh chính: Binance, FTX và Bitmex. Binance là công ty dẫn đầu thị trường với khối lượng hàng tuần vượt qua 200 tỷ USD. Trong khi đó, chỉ có 42 tỷ USD Bitcoin spot được giao dịch hàng tuần trên các sàn giao dịch tiền điện tử lớn. Bitmex, sàn giao dịch đi đầu về các hợp đồng tương lai vĩnh cửu, lại đang mất thị phần và khối lượng giao dịch sụt giảm đáng kể.

Khối lượng giao dịch các sản phẩm phái sinh Bitcoin theo tuần

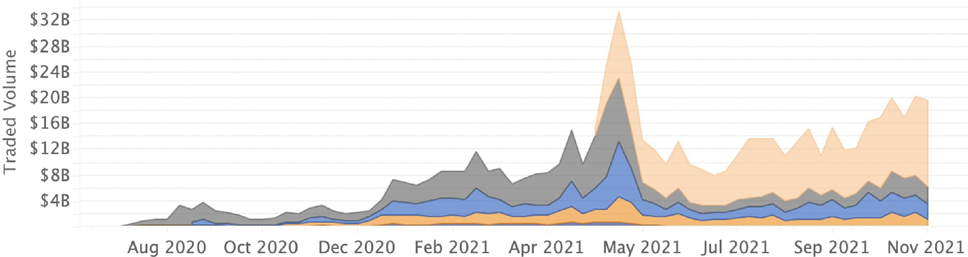

5. Sự phát triển của các sàn phi tập trung (DEX)

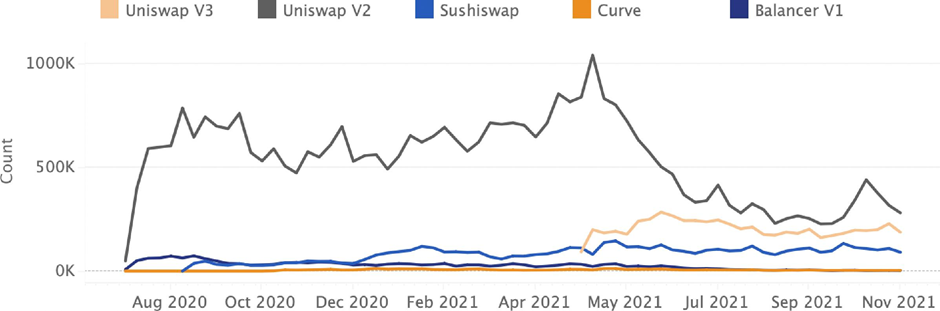

Các sàn giao dịch phi tập trung đóng một vai trò quan trọng trong nền kinh tế DeFi, với hàng nghìn tài sản kỹ thuật số được list và hơn 600 tỷ đô la về khối lượng giao dịch lũy kế được ghi nhận kể từ tháng 8 năm 2020. Hiện nay, Uniswap V3 chiếm thị phần lớn nhất về khối lượng, từ 10 đến 13 tỷ đô la mỗi tuần. Uniswap V3 là phiên bản nâng cấp của V2 cho phép hiệu quả sử dụng vốn tốt hơn và cơ cấu phí linh hoạt, mặc dù một số nhà giao dịch vẫn thích sử dụng V2. Nhìn chung, khối lượng giao dịch trên 5 sàn DEX đang tăng trở lại sau khi đạt đỉnh vào tháng Năm. DEX lần đầu tiên trở nên phổ biến vào tháng 8 năm 2020 và kể từ đó, khối lượng trên các sàn này đã tăng từ 4 tỷ đô la/tuần lên 20 tỷ đô la.

Khối lượng giao dịch trên các sàn DEX (theo tuần)

Rào cản lớn nhất mà DEX phải đối mặt là phí giao dịch cao trên Ethereum blockchain. Các nhà giao dịch trên DEX phải trả phí giao dịch Ethereum rất cao, thường vượt quá 100 đô la, do các vấn đề về tắc nghẽn. Khi nhìn vào số lượng các giao dịch, chúng ta có thể thấy rằng chúng hầu như không thay đổi trong năm qua, mặc dù khối lượng giao dịch tăng nhẹ. Nguyên nhân là do volume trung bình của mỗi giao dịch tăng lên. Các sàn DEX thích các nhà giao dịch cá voi nhiều hơn, do phí giao dịch cao và quy mô giao dịch trung bình lớn hơn so với các sàn tập trung (CEX).

Số lượng các giao dịch trên các sàn DEX (theo tuần)

6. Market depth đang giảm dần

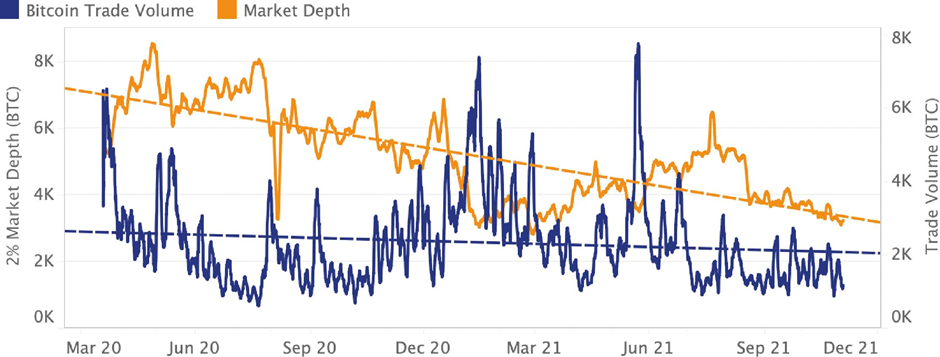

Độ sâu thị trường (Market depth) của Bitcoin và Ethereum, có xu hướng giảm dần kể từ tháng 3 năm 2020. Biểu đồ dưới đây thể hiện độ sâu thị trường 2% của BTC-USD và khối lượng giao dịch được tổng hợp trên 8 sàn khác nhau. Market depth 2% là tổng khối lượng của các lệnh chờ mua và bán trong khoảng 2% tính từ giá hiện tại. Độ sâu đại diện cho tính thanh khoản của nhà tạo lập thị trường trong khi khối lượng giao dịch đại diện cho tính thanh khoản của người giao dịch, so sánh hai thước đo này sẽ cho ta thấy liệu nguồn cung Bitcoin có khớp với nhu cầu hay không. Trong biểu đồ bên dưới, chúng ta có thể quan sát thấy sự sụt giảm rõ ràng về độ sâu thị trường của BTC trong khi khối lượng giao dịch, được đo bằng BTC, hầu như không thay đổi, ngoại trừ một số đợt tăng trong các thời điểm thị trường biến động.

Market depth 2% và khối lượng giao dịch của Bitcoin

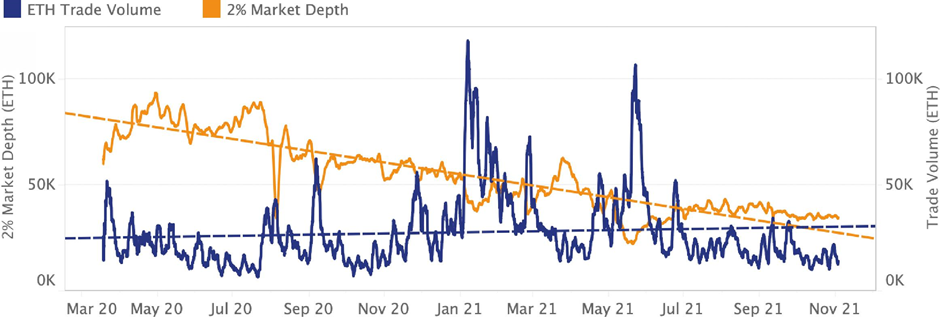

Ethereum cũng trải qua hiện tượng tương tự. Độ sâu thị trường giảm không nhất thiết có nghĩa là thanh khoản kém hơn - giá đã tăng trong suốt 1 năm rưỡi vừa qua, đồng nghĩa giá trị đô la Mỹ của Bitcoin và Ethereum trên sổ lệnh nhìn chung đang cao hơn. Tuy nhiên, sự phân hóa về độ sâu và khối lượng cho thấy có sự mất cân bằng nào đó trong hoạt động giao dịch.

Market depth 2% và khối lượng giao dịch của Ether

7. Nhu cầu thị trường lắng xuống

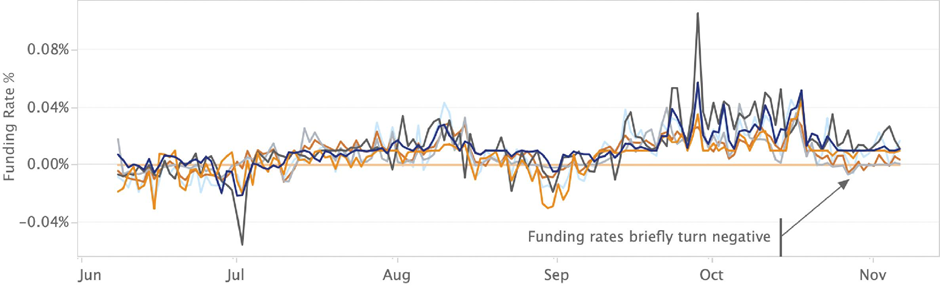

Sau đợt điều chỉnh của Bitcoin từ mức cao nhất mọi thời đại, lãi suất funding của các hợp đồng tương lai vĩnh cửu Bitcoin âm sâu và sau đó quay trở lại vùng trung lập, khi thị trường loại bỏ số lượng lớn các vị thế sử dụng đòn bẩy. Theo dữ liệu của hãng Block, có tổng cộng 580 triệu đô la các vị thế Long Bitcoin bị thanh lý từ ngày 15 đến ngày 18 tháng 11 khi giá Bitcoin giảm 10%. Lãi suất funding, đại diện cho chi phí nắm giữ các vị thế long khi nó ở vùng giá trị dương, được coi là thước đo tâm lý thị trường và đòn bẩy. Lãi suất funding đã phục hồi và hiện đang dao động trong lãnh thổ trung lập trên hầu hết các sàn giao dịch, cho thấy tâm lý tích cực về Bitcoin hiện đã tạm lắng.

Lãi suất funding của hợp đồng tương lai vĩnh cửu Bitcoin

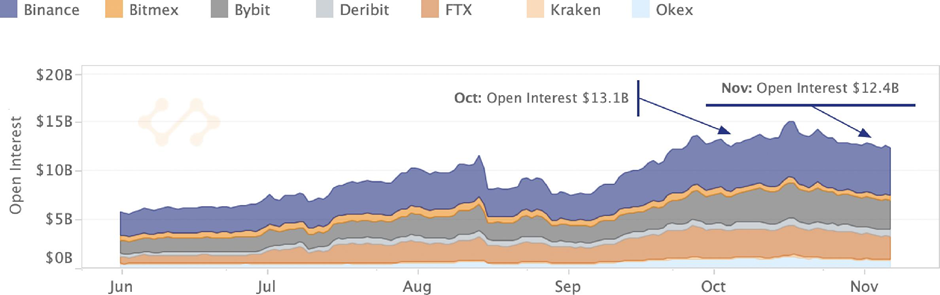

Tổng số vị thế mở của các hợp đồng tương lai vĩnh cửu Bitcoin đã giảm nhẹ 5.3% trong tháng 11, từ 13.1 tỷ đô la xuống 12.4 tỷ đô la, khi đợt điều chỉnh đã loại bỏ khá nhiều vị thế sử dụng đòn bẩy trên thị trường phái sinh. Thị phần của các hợp đồng USD/stablecoin margin đã tăng đều đặn từ 55% lên 60% kể từ đầu quý 3. Kết hợp với giới hạn đòn bẩy thấp hơn trên các sàn giao dịch lớn, điều này có thể giải thích tại sao sự biến động giá không tàn phá nhiều trong thị trường tiền điện tử trong vài tháng qua.

Open interest của HĐTL vĩnh cửu Bitcoin

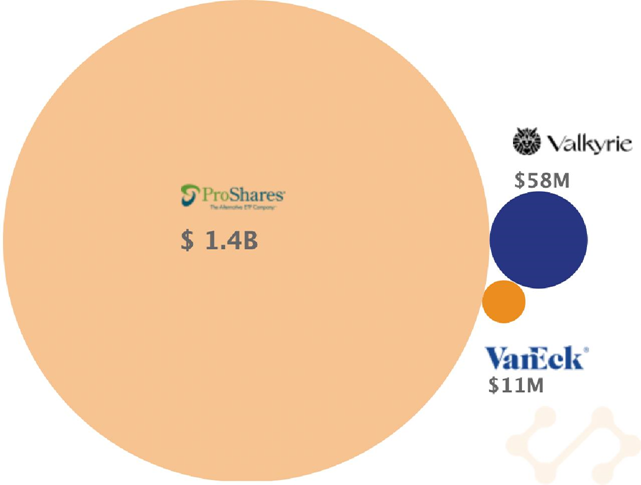

8. Lợi thế đi đầu của ProShares

Kể từ khi SEC phê duyệt ETF hợp đồng tương lai Bitcoin đầu tiên vào tháng 10, các nhà đầu tư hiện có thể tiếp cận với tiền điện tử thông qua 3 ETF hợp đồng tương lai được niêm yết trên sàn NYSE. Tuy nhiên, ProShares rõ ràng đang có lợi thế đi đầu khi nhìn vào NAV (giá trị tài sản thuần) của cả 3 quỹ. ProShares chiếm hơn 95% thị phần với NAV vượt qua 1.4 tỷ đô la. Quỹ ETF của VanEck, bắt đầu giao dịch vào tháng 11, đã không thu hút được sự chú ý của nhà đầu tư mặc dù phí giao dịch thấp hơn ProShares. Quỹ ETF của Valkyrie đang hoạt động tốt hơn một chút, với NAV 58 triệu đô la. Cạnh tranh có thể sẽ nóng lên khi SEC chấp thuận nhiều quỹ hơn.

NAV của các ETF Bitcoin tại Mỹ

Mặc dù việc phê duyệt ETF hợp đồng tương lai là một cột mốc quan trọng đối với ngành công nghiệp tiền điện tử, nhưng ETF spot có thể sẽ hoạt động hiệu quả hơn. Các quỹ ETF hợp đồng tương lai cần định kỳ roll các hợp đồng sắp hết hạn sang hợp đồng kỳ hạn dài hơn và điều này sẽ ảnh hưởng đến hiệu suất của quỹ, đặc biệt nếu giá tương lai cao hơn giá giao ngay (hay còn gọi là hiện tượng "contango"). ProShares sau khi roll các hợp đồng tương lai của mình vào ngày 19/11, đã chứng kiến hiệu suất kém hơn so với Bitcoin spot 1.4%, trong khi VanEck ra mắt gần đây hiện đang có hiệu suất tốt hơn Bitcoin spot 1%.

Hiệu suất của ETF Bitcoin và Bitcoin spot

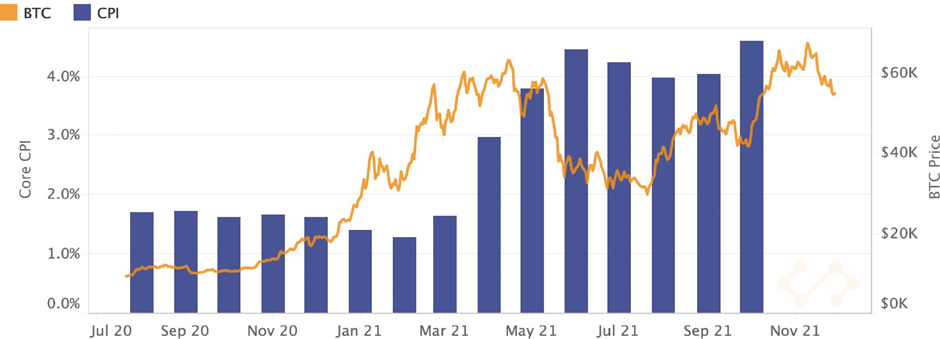

9. Lạm phát rung lắc toàn thị trường

Chỉ số giá tiêu dùng của Mỹ đã tăng với tốc độ nhanh nhất trong vòng 30 năm vào tháng trước, khi tắc nghẽn về nguồn cung tiếp tục đẩy giá lên. CPI lõi (không bao gồm giá thực phẩm và năng lượng) biến động và thường được coi là thước đo lạm phát dài hạn - đã tăng 46% trong tháng 10. Bitcoin đã tăng lên mức cao nhất mọi thời đại sau thông báo vào giữa tháng 11, nhưng đã giảm ngay sau đó vài giờ khi tâm lý lo ngại rủi ro tràn vào thị trường tiền điện tử. Biểu đồ bên dưới thể hiện tương qua của CPI lõi cùng với giá Bitcoin kể từ đầu năm và cho thấy chúng có nhiều tương đồng trong những tháng vừa qua. Tuy nhiên, sự xuất hiện của biến chủng Covid mới vào cuối tháng 11 đã đè nặng lên các tài sản rủi ro bao gồm cả tiền điện tử, khiến Bitcoin giảm xuống dưới 50 nghìn đô la lần đầu tiên kể từ đầu tháng 10.

Bitcoin và lạm phát tại Mỹ

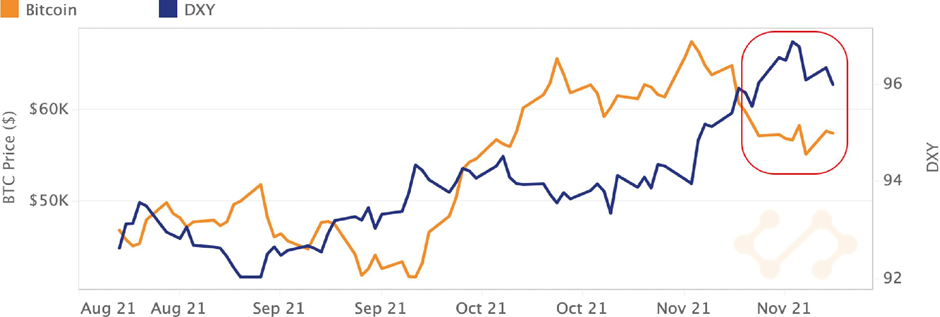

DXY, chỉ số đo lường sức mạnh của đồng đô la Mỹ đạt mức cao nhất 17 tháng trong tháng 11 khi các nhà đầu tư tìm kiếm nơi trú ẩn an toàn trước những lo lắng lạm phát và

lo ngại về các đợt phong tỏa ở châu Âu. Chỉ số này đã tăng lên 96, mức cao nhất kể từ tháng 7/2020. Điều này đã gây áp lực lên các lớp tài sản có tính rủi ro cao hơn, như tiền điện tử và các loại tiền tệ của thị trường mới nổi. Biểu đồ phía dưới thể hiện tương quan của Bitcoin và DXY kể từ tháng 9 và có thể quan sát thấy chúng hầu như đã di chuyển ngược chiều nhau.

Tương quan giữa Bitcoin và chỉ số đô la Mỹ DXY

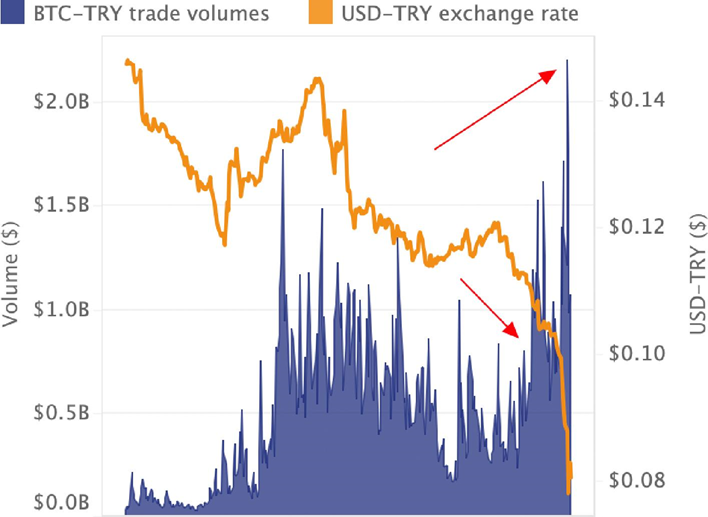

10. Sự sụp đổ của Lira thúc đẩy sự chấp nhận Bitcoin

Đồng Lira của Thổ Nhĩ Kỳ (TRY) đạt mức thấp kỷ lục so với Đô la Mỹ, mất 5% giá trị kể từ đầu tháng 9. Biểu đồ phía dưới thể hiện khối lượng giao dịch Bitcoin-TRY cùng với tỷ giá USD-TRY, có thể thấy sự mất giá của đồng lira trái ngược hoàn toàn với sự tăng trưởng mạnh mẽ của khối lượng giao dịch BTC-TRY. Bất chấp lạm phát gần 20%, ngân hàng trung ương Thổ Nhĩ Kỳ đã cắt giảm 100 điểm cơ bản lãi suất điều hành, góp phần tiếp tục gây ra cuộc khủng hoảng lịch sử của đồng Lira. Điều này có thể có lợi cho các tài sản tiền điện tử vốn được coi là nơi trú ẩn an toàn. Theo dữ liệu trực tuyến từ Chainalysis, phá giá tiền tệ là một trong những động lực chính dẫn đến xu hướng chấp nhận sử dụng tiền điện tử tại Thổ Nhĩ Kỳ.

Khối lượng giao dịch BTC-TRY và tỷ giá TRY-USD

KAIKO

![[Niêm yết đầu tiên] Bitget niêm yết Morpho (MORPHO) tại Innovation Zone và DeFi Zone [Niêm yết đầu tiên] Bitget niêm yết Morpho (MORPHO) tại Innovation Zone và DeFi Zone](/uploads/2024/11/21/picture1-da50a2eaf982820f15a7413ffbc2ccdf.png14-da50a2eaf982820f15a7413ffbc2ccdf.png)

![[Niêm yết đầu tiên] Bitget niêm yết SuiNS (NS), tham gia và chia sẻ 1,554,000 NS! [Niêm yết đầu tiên] Bitget niêm yết SuiNS (NS), tham gia và chia sẻ 1,554,000 NS!](/uploads/2024/11/21/picture1-154e476746a8f51b59772cebffc3335b.png13-154e476746a8f51b59772cebffc3335b.png)