Kiến thức Trader phải biết trước khi giao dịch phiên Tokyo

Một trong những điều hấp dẫn về thị trường ngoại hối đó là thị trường mở cửa giao dịch 24 giờ. 24h này được chia làm 3 phiên giao dịch: phiên Á, phiên Âu và phiên Mỹ hay còn gọi là phiên Tokyo, London và New York.

Phiên giao dịch châu Á hay còn được gọi là phiên Tokyo, là một trong những thời điểm tốt nhất trong ngày để giao dịch ngoại hối. Phiên giao dịch này thường bị bỏ qua vì thanh khoản trong phiên này thường thấp hơn so với các phiên giao dịch chính khác. Nhưng chính đặc điểm này đã tạo nên sức hấp dẫn của phiên giao dịch châu Á đối với những người biết cách giao dịch.

Bài viết sẽ đi chi tiết vào đặc điểm trong phiên giao dịch châu Á, khung thời gian và cung cấp các ý tưởng, chiến lược để các nhà giao dịch cân nhắc khi tham gia thị trường ngoại hối phiên giao dịch Tokyo.

Phiên giao dịch Tokyo mở và đóng cửa khi nào?

Phiên giao dịch ngoại hối châu Á bắt đầu giao dịch vào sáng thứ Hai lúc 9h00 và đóng cửa lúc 18h00 theo giờ Nhật Bản (JST). Như vậy, tại London các nhà giao dịch sẽ phải thức dậy lúc 0h00 và giao dịch cho đến 9h00 (theo giờ GMT) nếu họ muốn theo dõi và giao dịch trong phiên giao dịch châu Á. Thời gian này trùng với thời điểm các trader Việt Nam thức dậy, từ 7h sáng đến 16h chiều.

Có một điều cần nhớ rằng, thị trường ngoại hối giao dịch 24 giờ một ngày, thông thường các nhà giao dịch chấp nhận rằng phiên giao dịch châu Á bắt đầu khi các ngân hàng tại Tokyo bắt đầu làm việc, vì khối lượng giao dịch chủ yếu là do họ thực hiện. Về cơ bản, New Zealand và Sydney, Úc là những trung tâm tài chính giao dịch đầu tiên, có quy mô giao dịch hợp lý, họ bắt đầu ngày giao dịch đầu tiên.

Bảng dưới là tóm tắt về các khung thời gian khác nhau mà các nhà giao dịch có thể giao dịch phiên châu Á theo múi giờ tương ứng:

*Thời gian giao dịch này có thể thay đổi theo mùa

Các trung tâm kinh tế lớn ở châu Âu và Mỹ không hoạt động trong phần lớn thời gian giao dịch của phiên Tokyo, do vậy khối lượng giao dịch trong phiên này giảm tương đối nhiều so với phiên London và New York.

5 điều cần biết về phiên giao dịch Tokyo.

Phiên giao dịch ngoại hối Tokyo thường được biết đến với việc tuân theo các mức hỗ trợ và kháng cự quan trọng, do tính thanh khoản và biến động ở mức thấp. 5 đặc trưng cơ bản của phiên giao dịch châu Á:

- Tính thanh khoản thấp

- Tính biến động thấp

- Các điểm tham gia và thoát khỏi thị trường rõ ràng.

- Lý tưởng cho việc quản lý rủi ro.

- Sử dụng chiến lược giao dịch Breakout vào cuối phiên.

1. Tính thanh khoản thấp

Đặc trưng đầu tiên của thị trường ngoại hối phiên Tokyo chính là thanh khoản thấp. Do vậy các đồng tiền ngoài khu vực châu Á như cặp tỷ giá EUR/USD, GBP/USD và EUR/GBP ít có khả năng thực hiện các biến động lớn ngoài phạm vị giao dịch được theo dõi.

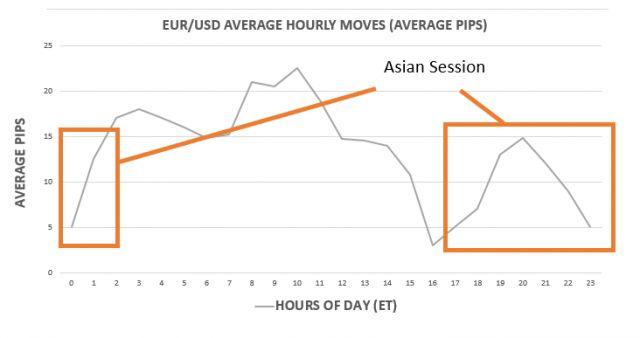

2. Tính biến động thấp

Thanh khoản chính của thị trường ngoại hối trong phiên châu Tokyo chính là từ các nhà giao dịch tại châu Á, các chuyển động giá trong phiên này có thể nhỏ hơn so với những biến động giá trong phiên London và New York.

Qua biểu đồ, ta thấy rằng các khung thời gian biến động nhiều hơn chủ yếu ngoài phạm vi phiên giao dịch châu Á.

3. Các điểm tham gia và thoát khỏi thị trường rõ ràng.

Các ngưỡng hỗ trợ và kháng cực giúp các nhà giao dịch có cơ hội tham gia hoặc thoát khỏi vị thế giao dịch. Khi kết hợp cùng với cá tín hiệu từ các chỉ báo sẽ làm tăng thêm xác suất để tham gia vào một vị thế giao dịch hiệu quả.

4. Lý tưởng cho việc quản lý rủi ro

Tính chất “yên tĩnh” của phiên giao dịch châu Á có thể cho phép các nhà giao dịch quản lý giao dịch hiệu quả hơn. Đặc trưng biến động ít, thanh khoản thấp của thị trường trong phiên châu Á có thể cho phép các nhà giao dịch phân tích kỹ lưỡng hơn về rủi ro có thể chấp nhận và lợi nhuận có thể đạt được. Về cơ bản, các nhà giao dịch trong phiên châu Á sẽ dễ dàng xác định mức hỗ trợ và kháng cự hơn, vì các mức này thường được xác định rõ và trùng khớp với phạm vi giao dịch.

5. Sử dụng chiến lược giao dịch Breakout vào cuối phiên

Khi phiên giao dịch châu Á gần kết thúc, có khoảng thời gian trùng với thời điểm bắt đầu phiên giao dịch tại London. Thanh khoản khi này sẽ tích cực hơn so với thời gian đầu phiên Tokyo, các nhà giao dịch thường chứng kiến các điểm Breakout từ các phạm vi đã thiết lập trước đó.

Cặp tiền tệ nào thích hợp nhất để giao dịch trong phiên Tokyo?

Các cặp tiền thích hợp nhất để giao dịch trong phiên Tokyo sẽ phụ thuộc vào từng nhà giao dịch và chiến lược được sử dụng. Các nhà giao dịch tìm kiếm sự biến động sẽ có xu hướng giao dịch đồng Yên Nhật, dollar Singapore, dollar Úc và dollar New Zealand.

Các nhà giao dịch đang tìm kiếm các loại tiền tệ ít biến động bao gồm các loại tiền tệ không phải tiền tệ trong khu vực châu Á, chủ yếu là: EUR/USD, GBP/USD và EUR/GBP

Chiến lược giao dịch Range Trading được sử dụng chủ yếu trong phiên Tokyo

Chiến lược giao dịch Range Trading đặc biệt phù hợp với phần lớn khung thời gian trong phiên giao dịch châu Á vì nhà giao dịch sẽ gặp các mức hỗ trợ và kháng cự thường xuyên hơn so với phiên giao dịch London và New York do đặc tính của hai phiên giao dịch này có tính thanh khoản cao hơn.

Trong phiên giao dịch Tokyo, hai chiến lược giao dịch phổ biến nhất là chiến lược giao dịch Breakout và chiến lược giao dịch Range Trading.

Ví dụ dưới sẽ mô tả vị thế bán khi thực hiện chiến lược giao dịch Range trading (có thể áp dụng logic tương tự cho vị thế mua).

- Thiết lập giao dịch: Khi sử dụng chiến lược giao dịch Range trading, nhà giao dịch sẽ đi tìm kiếm tín hiệu bán khi tỷ giá vận động gần ngưỡng kháng cự, đồng thời thiết lập mức chốt lời ban đầu gần với đáy của phạm vi giao dịch. Sử dụng kết hợp cùng với các chỉ báo như RSI và Stochastic để hỗ trợ tìm kiếm các tín hiệu mua và bán hiệu quả. (Phiên giao dịch Châu Á diễn ra trong các phần màu xanh lam trên biểu đồ.)

- Điểm vào: Khi sử dụng chiến lược này, các nhà giao dịch nên tìm kiếm các tín hiệu mua khi giá tiệm cận ngưỡng hỗ trợ và bán khi giá tiệm cận ngưỡng kháng cự. Chỉ báo Stochastic sẽ hiển thị các vùng quá mua, cung cấp tín hiệu bán (khoanh tròn màu xanh lam). Để có thêm xác nhận, giá đã đi vào vùng kháng cự và điều này tạo cơ hội để tham gia vào vị thế bán (short)

- Cắt lỗ (Stop loss): Các điểm stoploss có thể đặt trên mức kháng cự vì trong lịch sử dữ liệu giao dịch cho thấy vùng trên mức kháng cự là dấu hiệu của việc bật ra khỏi phạm vi giao dịch.

- Chốt lời (take profit): Các nhà giao dịch chuyên nghiệp luôn tìm kiếm lợi nhuận có lợi cho họ, so với những gì họ có thể mất nếu giao dịch đi ngược lại với họ. Đây được coi là tỷ lệ rủi ro trên lợi nhuận và ít nhất phải là 1: 1.

Với điều này đã nói, nếu thị trường di chuyển từ đỉnh của phạm vi xuống dưới cùng của phạm vi, nhà giao dịch đang có mục tiêu 80 pips trong khi mạo hiểm 30 pips, đại diện cho tỷ lệ rủi ro trên lợi nhuận là 1: 2.67.

Chiến lược giao dịch Range trading có thể sẽ kém hiệu quả hơn khi phiên London và phiên New York mở cửa, vì thanh khoản ở hai thị trường này ở mức cao và dễ xảy ra breakout.

Từ biểu đồ ta thấy, khi mức giá Breakout khỏi ngưỡng hỗ trợ trước khi hồi phục trở lại trong phạm vi giao dịch. Các nhà giao dịch sử dụng chiến lược này cần sử dụng các điểm dừng và điểm giới hạn để quản lý rủi ro khi sử dụng chiến lược.

Chiến lược giao dịch Breakout cuối phiên

Chiến lược Breakout trong phiên giao dịch châu Á được sử dụng với mục đích tận dụng những biến động mạnh về giá khi phiên giao dịch London mở cửa lúc 00h00 theo giờ GMT (04h00 theo giờ ET).

Thanh khoản tăng cao có thể dẫn đến các điểm Breakout mà các nhà giao dịch có thể dự đoán.

Trên một khung thời gian nhỏ (biểu đồ 5 - 30 phút), các nhà giao dịch có thể quan sát để thấy một cây nến đóng cửa trên hoặc dưới phạm vi giao dịch đã diễn ra trong phiên Châu Á. Nếu giá phá vỡ dưới phạm vi, các nhà giao dịch có thể tham gia giao dịch bằng cách đặt một điểm dừng chặt chẽ ở mức cao gần nhất. Khi đặt mức chốt lời mục tiêu, nhà giao dịch có thể sử dụng chiều rộng của phạm vi giao dịch để làm target cho giá.

Happy trading !!