Lãi suất cao đang bóp nghẹt niềm tin người tiêu dùng Mỹ

Đặng Thùy Linh

Junior Analyst

Mặc dù nền kinh tế Mỹ đang tăng trưởng tốt, người tiêu dùng Mỹ lại có tâm lý tiêu cực, điều này khiến nhiều nhà kinh tế bối rối. Tuy nhiên, một báo cáo của các nhà nghiên cứu từ IMF và Đại học Harvard, bao gồm cả cựu Bộ trưởng Tài chính Mỹ Lawrence Summers, cho rằng chi phí vay nợ tăng cao có thể lý giải điều này.

Nghiên cứu lập luận rằng chi phí sinh hoạt tăng do chi phí lãi vay cao hơn (không tính vào lạm phát) là lý do khiến tâm lý người tiêu dùng và dữ liệu lạm phát mâu thuẫn. Nói cách khác, người tiêu dùng coi cả chi phí vay vốn là một phần khi đánh giá tình hình tài chính của họ, trong khi các chuyên gia kinh tế thì không.

Nghiên cứu kết luận: "Phương pháp hiện tại bỏ qua một yếu tố quan trọng ảnh hưởng đến tình hình tài chính của người tiêu dùng."

Mặc dù nền kinh tế Mỹ đang rất sôi động với tỷ lệ thất nghiệp thấp kỷ lục và số lượng việc làm tăng liên tục kể từ tháng 12/2020, lạm phát vẫn đang hạ nhiệt và nền kinh tế tăng trưởng vượt trội so với nhiều quốc gia lớn khác, nhưng tâm lý tiêu dùng của người dân Mỹ vẫn thấp hơn đáng kể so với trước đại dịch.

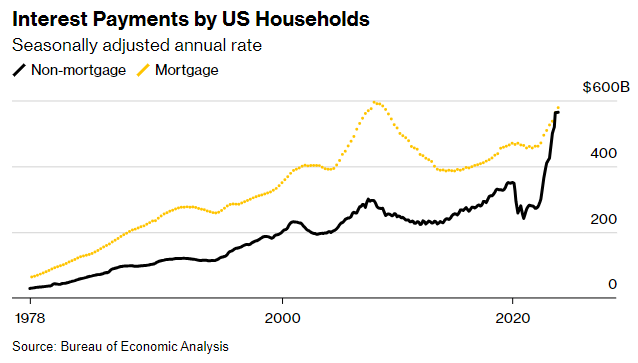

Các chuyên gia cho rằng mâu thuẫn này có thể được giải thích bởi chi phí đi vay tăng cao do Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất từ tháng 3/2022 để kiềm chế lạm phát. Điều này khiến người tiêu dùng phải trả nhiều tiền hơn để chi trả các khoản nợ hiện có. Ví dụ, chỉ số giá tiêu dùng (CPI) chỉ tính đến giá mua một chiếc xe ô tô, chứ không tính đến chi phí đi vay để mua chiếc xe đó. Bài nghiên cứu đề xuất phương pháp đo lạm phát thay thế, "tính toàn diện cả chi phí vay tiền".

Theo nghiên cứu, chi phí đi vay cũng ảnh hưởng đến tâm lý người tiêu dùng thông qua việc sử dụng thẻ tín dụng và các hình thức tài trợ khác. Người tiêu dùng ngày càng phụ thuộc nhiều hơn vào thẻ tín dụng cho các khoản mua sắm kể từ đại dịch, và nhiều người đang cảm thấy áp lực khi số dư chưa thanh toán ngày càng tăng cao. Chi phí để trang trải khoản nợ này là một yếu tố ảnh hưởng đáng kể đến chi phí sinh hoạt của nhiều người tiêu dùng.

Việc tính thêm chi phí đi vay vào một thước đo thay thế cho lạm phát CPI giúp thu hẹp đáng kể khoảng cách giữa dự báo và thực tế về tâm lý người tiêu dùng. Theo các tác giả, hơn 70% khoảng cách về tâm lý kinh tế năm ngoái có thể được giải thích bằng thước đo lạm phát thay thế này.

Lạm phát tăng trở lại có thể buộc các nhà hoạch định chính sách phải đánh giá lại mối quan hệ giữa lãi suất, lạm phát và tâm lý người tiêu dùng. Tuy nhiên, theo các nhà nghiên cứu, cần có thêm thời gian để khẳng định điều này.

Bloomberg