Lãi suất thế chấp thấp chưa phải là giải pháp toàn diện cho người mua nhà lần đầu ở Anh

Nguyễn Tuấn Đạt

Junior Analyst

Dù lãi suất thế chấp thấp được kỳ vọng sẽ giúp người mua nhà lần đầu dễ dàng hơn, nhưng với các tiêu chí cho vay khắt khe của BoE, thực tế lại không hề đơn giản. Những sản phẩm thế chấp mới này có thể mang lại hy vọng, nhưng liệu chúng có đủ sức giúp người mua vượt qua rào cản tài chính và sở hữu ngôi nhà đầu tiên, hay chỉ tiềm ẩn thêm rủi ro trong dài hạn?

Đây là thời điểm khó khăn đối với người mua nhà lần đầu ở Anh: bạn cần thu nhập lớn, khoản tiền gửi lớn và khoản thế chấp kéo dài hơn 35 năm. Tuy nhiên, ngay cả khi đã đáp ứng đủ các yêu cầu này, người mua nhà lần đầu có thể không hưởng lợi từ sự tăng giá nhà như các thế hệ trước đây đã từng làm. Điều này có thể do giá nhà đã quá cao hoặc tốc độ tăng giá hiện tại không đủ để bù đắp cho những khó khăn về tài chính và lãi suất mà người mua phải gánh chịu.

Trong vài tuần qua, nhiều tổ chức cho vay đã công bố các chính sách mới với hy vọng giải quyết khó khăn trong việc tiếp cận các khoản vay thế chấp. Cụ thể, họ cho phép người vay có thể vay đến 5.5 lần thu nhập của mình, cao hơn so với giới hạn thông thường là 4.5 lần. Nationwide, một tổ chức tài chính lớn, thậm chí còn mạnh dạn hơn khi cho phép vay lên đến 6 lần thu nhập, và khoản vay này có thể lên tới 95% giá trị căn nhà. Những thay đổi này nhằm giúp người mua nhà lần đầu có thêm cơ hội tiếp cận các khoản vay phù hợp để sở hữu nhà, bất chấp các khó khăn hiện tại về lãi suất và giá nhà.

Mọi việc dường như đã được giải quyết. Nhưng liệu có phải vậy không? Vì, dù các sản phẩm này có vẻ như là điều mà người mua nhà lần đầu cần, nhưng thực tế, với các tiêu chí cho vay của BoE, chúng có thể sẽ không mang lại nhiều hiệu quả — và thậm chí có thể tiềm ẩn rủi ro nghiêm trọng về lâu dài.

Trong quá khứ, mỗi khi tiêu chí cho vay được nới lỏng, tỷ lệ mua nhà thường tăng lên. Chẳng hạn, vào thập niên 1980, các khoản vay thế chấp với tỷ lệ giá trị tài sản (LTV) lên đến 100% đã giúp tỷ lệ sở hữu nhà tăng cao. Tương tự, vào những năm 2000, người ta có thể tự chứng nhận thu nhập của mình để vay thế chấp, dẫn đến tỷ lệ sở hữu nhà đạt đỉnh ở mức 71% số hộ gia đình. Điều này cho thấy khi các tiêu chí được nới lỏng, số lượng người mua nhà tăng lên đáng kể, nhưng cũng đồng nghĩa với việc gia tăng rủi ro cho hệ thống tài chính.

Kể từ sau cuộc khủng hoảng tài chính, tỷ lệ sở hữu nhà đã giảm vì các quy định cho vay trở nên nghiêm ngặt hơn. Trước đây, mọi người có thể tự chứng nhận thu nhập của mình khi xin vay thế chấp, nhưng điều này giờ đây được coi là quá rủi ro và không hợp lý. BoE đã chuyển hướng tập trung sang việc đảm bảo sự ổn định tài chính. Do đó, các khoản vay với tỷ lệ giá trị tài sản (LTV) cao bị hạn chế, và các ngân hàng phải kiểm tra kỹ lưỡng tài khoản của khách hàng tiềm năng để đảm bảo họ có khả năng thanh toán khoản vay.

Các tổ chức cho vay đang bị hạn chế bởi quy định khi cấp các khoản vay thế chấp có tỷ lệ thu nhập cao. Cụ thể, quy định chỉ cho phép tối đa 15% tổng số các khoản vay mới của ngân hàng có tỷ lệ vượt quá 4.5 lần thu nhập của người vay. Tuy nhiên, vì việc quản lý số lượng khoản vay này gặp nhiều thách thức và phải tuân thủ quy định chặt chẽ, nên trong thực tế, tỷ lệ các khoản vay vượt quá giới hạn 4.5 lần thu nhập chỉ đạt khoảng 10%.

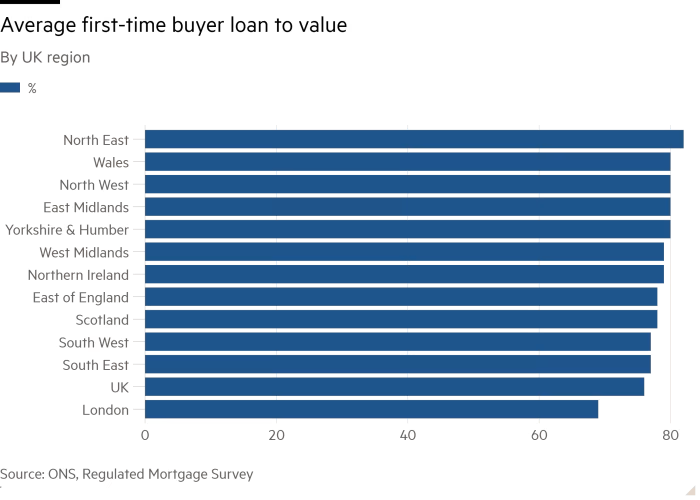

Do đó, các khoản vay có tỷ lệ thu nhập và giá trị tài sản cao (LTV và LTI) làm cho người vay rơi vào một phân khúc thị trường mà khả năng tiếp cận các khoản thế chấp bị hạn chế nghiêm trọng. Do quy định chặt chẽ và rủi ro cao, những khoản vay này thường đi kèm với lãi suất cao hơn. Điều này có nghĩa là, dù người mua nhà lần đầu phải đối mặt với yêu cầu đặt cọc lớn nhất, nhưng họ lại có tỷ lệ giá trị tài sản trung bình (LTV) thấp nhất, đặc biệt ở London. Nguyên nhân là vì họ không đủ khả năng thanh toán các khoản vay lớn hơn khi mức trả nợ hàng tháng vượt quá khả năng tài chính của họ.

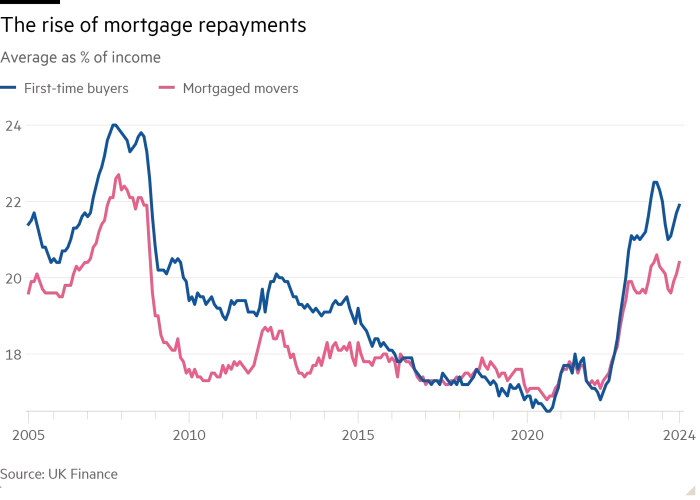

Vì vậy, mặc dù có nhu cầu lớn từ phía người mua nhà lần đầu đối với các khoản vay thế chấp mới này, vấn đề nằm ở chỗ lãi suất hiện tại đang ở mức quá cao. Điều này khiến nhiều người dân không đủ khả năng chi trả các khoản vay, bất kể việc các tổ chức cho vay đang mở rộng các tiêu chí cho vay với tỷ lệ thu nhập cao hơn. Nói cách khác, mặc dù các sản phẩm vay thế chấp mới được thiết kế để thu hút người mua, nhưng khi lãi suất vẫn cao, khả năng trả nợ hàng tháng vượt ngoài tầm với của nhiều người mua nhà lần đầu.

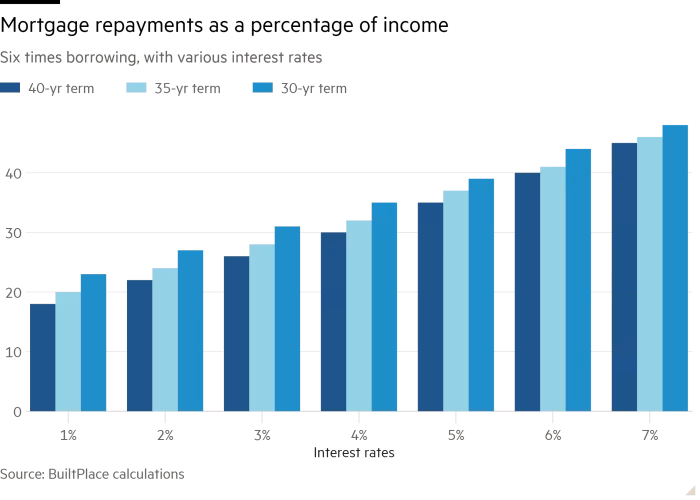

Khả năng chi trả nợ phụ thuộc vào lãi suất thế chấp, tỷ lệ cho vay trên thu nhập và thời hạn. Mặc dù các khoản thế chấp 40 năm ngày càng phổ biến trong những năm gần đây, nhưng người vay vẫn phải đối mặt với khó khăn lớn vì lãi suất cao khiến họ không thể vay được số tiền mong muốn dựa trên thu nhập của mình.

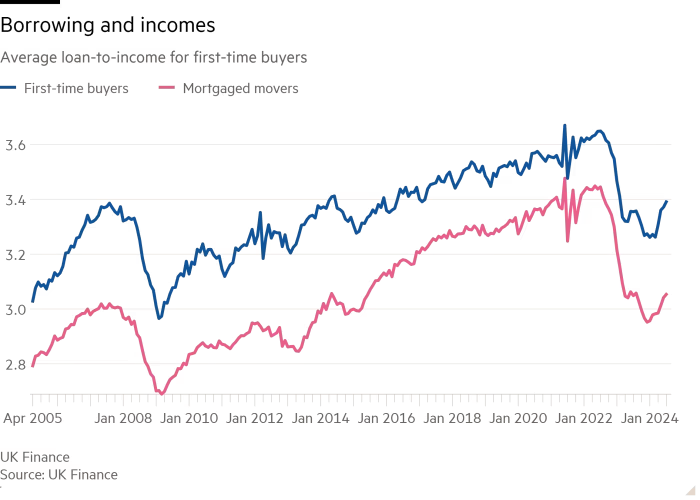

Tỷ lệ cho vay trên thu nhập trung bình đối với cả người mua nhà lần đầu và người chuyển nhà thế chấp đã giảm kể từ năm 2022. Trong ba tháng đầu năm, chỉ có 5% các khoản vay vượt quá 4.5 lần thu nhập, thấp hơn nhiều so với mức thông thường là 10%. Ngay cả với lãi suất 4.99% và thời hạn thế chấp là 40 năm, khoản thế chấp gấp sáu lần thu nhập sẽ tốn 35% tổng thu nhập — gấp đôi số tiền mà người mua nhà lần đầu trung bình phải trả vào giữa năm 2022 và đắt đỏ ngay cả đối với hầu hết người thuê nhà.

Việc trả hơn 30% tổng thu nhập cho các khoản hoàn trả thường được coi là "vùng nguy hiểm" khi nợ quá hạn tăng mạnh, nhưng nghiên cứu gần đây cảnh báo rằng ngay cả trên 15%, nguy cơ thiếu hụt thanh toán cũng tăng đáng kể.

Do các rủi ro cao và quy định nghiêm ngặt liên quan đến các khoản vay có tỷ lệ thu nhập trên khoản vay cao (LTI), việc tiếp cận những khoản vay này gần như là không thể đối với hầu hết người mua nhà lần đầu. Mặc dù các tổ chức cho vay đã đưa ra những sản phẩm mới với tỷ lệ LTI cao hơn, nhưng lãi suất thế chấp hiện tại vẫn là một rào cản lớn. Để các khoản vay có tỷ lệ lên đến 6 lần thu nhập trở nên khả thi, lãi suất thế chấp cần giảm xuống mức 2% nhằm đảm bảo tỷ lệ thanh toán hàng tháng của khoản vay ngang bằng với mức trung bình hiện tại mà người mua nhà lần đầu đang trả. Tuy nhiên, với mức lãi suất cao như hiện tại, các sản phẩm thế chấp này có thể chỉ tạo ra sự chú ý trên thị trường thay vì thực sự giúp tăng số lượng người mua nhà mới.

Bất kể những khoản thế chấp này hiện thành công như thế nào, chúng là một tín hiệu rõ ràng về hướng đi mà các bên cho vay đang vạch ra. Họ đang để mắt đến việc giảm lãi suất thế chấp trong tương lai, với nhiều bên đã cung cấp lãi suất dưới 4%. Một số bên cho vay có nguồn vốn từ tiền gửi tiết kiệm của khách hàng có thể đang tận dụng cơ hội để cạnh tranh với các tổ chức phụ thuộc vào lãi suất thị trường tài chính.

Khi lãi suất thế chấp giảm, tỷ lệ thu nhập trên khoản vay trung bình (LTI) đã có sự hồi phục nhẹ so với mức thấp đầu năm. Các tổ chức cho vay dường như rất muốn tăng tỷ lệ LTI vượt mức 4.5 lần thu nhập khi lãi suất cho phép, vì điều này sẽ giúp họ mở rộng quy mô cho vay và tăng lượng khách hàng. Họ tập trung vào nhóm người mua nhà lần đầu, hy vọng rằng việc hỗ trợ nhóm này sẽ thuyết phục được các nhà quản lý rằng đây là quyết định hợp lý, nhằm thúc đẩy tỷ lệ sở hữu nhà và đáp ứng nhu cầu của thị trường.

Các tổ chức cho vay cảm thấy lạc quan hơn về cơ hội của mình. Đầu tiên là người mua trẻ có thể có khả năng cao hơn trong việc tăng thu nhập nhờ thăng tiến trong sự nghiệp. Điều đó có thể nhanh chóng giảm tỷ lệ thu nhập trên khoản vay từ mức cao ban đầu khi kỳ hạn lãi suất cố định kết thúc. Thứ hai là tác động từ lãi suất cao đã được kiềm chế tương đối tốt trong hai năm qua: nợ xấu và tịch thu tài sản đã tăng, nhưng vẫn thấp hơn nhiều so với năm 2009.

Điều này cho thấy có thể sự cân bằng giữa mục tiêu tăng tỷ lệ sở hữu nhà và việc thực thi các quy định tài chính đã nghiêng quá mức về phía quy định, làm hạn chế khả năng mua nhà của người dân. Với việc chính phủ mới đặt mục tiêu tăng tỷ lệ sở hữu nhà, việc nới lỏng các quy định cho vay trở thành một cơ hội hấp dẫn để đạt được kết quả nhanh chóng và thúc đẩy thị trường nhà ở. Chính phủ có thể xem xét điều chỉnh các quy định để dễ dàng tiếp cận khoản vay hơn, giúp nhiều người dân, đặc biệt là người mua nhà lần đầu, có khả năng sở hữu nhà.

Nếu các rào cản quy định này được nới lỏng và lãi suất thế chấp tiếp tục giảm trong những năm tới, người mua nhà lần đầu có thể chào đón việc tiếp cận những khoản vay có tỷ lệ thu nhập cao hơn này. Tuy nhiên, vẫn còn một câu hỏi lớn hơn. Nếu thị trường này bùng nổ, liệu nó có ảnh hưởng đến triển vọng của các thế hệ tương lai khi tiếp tục đẩy giá nhà cao hơn nữa?

Dù thị trường nhà đất có đang bùng nổ hay suy thoái, người mua nhà lần đầu luôn là nhóm động lực lớn nhất để mua nhà, đặc biệt khi xét đến tình trạng đáng thất vọng của thị trường thuê tư nhân. Họ có động lực để tối đa hóa giá mua bằng cách vay càng nhiều càng tốt, và với thực trạng hiện tại, khi việc chuyển nhà khó hơn bao giờ hết, họ có thể quyết định kéo căng tài chính hết mức để sở hữu căn nhà đầu tiên. Nếu các sản phẩm vay có tỷ lệ thu nhập cao này trở nên phổ biến mà người mua không sử dụng — hoặc không đủ thu nhập để tiếp cận — thì họ có nguy cơ bị tụt lại phía sau và mất cơ hội sở hữu nhà.

Giá nhà cao hơn sẽ rõ ràng được củng cố bởi sự cạnh tranh và các khoản vay lớn hơn trong một thị trường cung khan hiếm. Các khoản vay có tỷ lệ thu nhập cao đi kèm với nhiều rủi ro hơn và thời hạn vay dài hơn — dẫn đến chi phí lãi vay cao hơn và hạn chế tiếp cận của những người vay lớn tuổi hơn bị loại khỏi các gói vay 40 năm. Và một điểm quan trọng hơn là các khoản thanh toán cao hơn đó có thể được sử dụng ở nơi khác trong nền kinh tế.

Rất khó để tìm ra sự cân bằng hợp lý giữa rủi ro và khả năng sở hữu nhà, nhưng chắc chắn đây là vấn đề mà chính phủ mới và các cơ quan quản lý cần phải giải quyết.

Financial Times