Lạm phát đình trệ: Dấu chấm hết cho danh mục đầu tư 60/40?

Đức Nguyễn

FX Strategist

“Sự suy tàn của danh mục 60/40 đã được dự báo từ trước, và giờ nó đang thực sự xảy ra,” John Silvia, chuyên gia từ Dynamic Economic Strategy cho biết.

Rủi ro lạm phát đình trệ gia tăng tại Mỹ và châu Âu khiến đây có thể là một thập kỷ mất mát của danh mục 60/40 (60% cổ phiếu, 40% trái phiếu), vốn là lựa chọn hàng đầu cho những nhà đầu tư khẩu vị rủi ro trung bình.

Theo Goldman Sachs, thập kỷ mất mát là một quãng thời gian dài với tỷ suất sinh lời thực rất thấp. Kể từ năm 2022, tỷ suất sinh lời thực của danh mục 60/40 tại Mỹ và châu Âu đã giảm hơn 10%, theo đội nghiên cứu từ Goldman Sachs gồm chiến lược gia Christian Mueller-Glissmann cùng các đồng nghiệp Cecilia Mariotti và Andrea Ferrario.

Rủi ro tăng trưởng trì trệ cùng lạm phát nóng đang bị khuếch đại bởi chiến sự tại Ukraine, và đang khiến nhiều nhà đầu tư chịu hậu quả. Ba chỉ số chính của Mỹ đang giảm trong khoảng 5-12% từ đầu năm, với Nasdaq giảm sâu nhất. Trong khi đó, trái phiếu cũng đang chật vật với trái phiếu 10 năm đang có năm tệ nhất kể từ 2013, khi lợi suất vượt 2.1%.

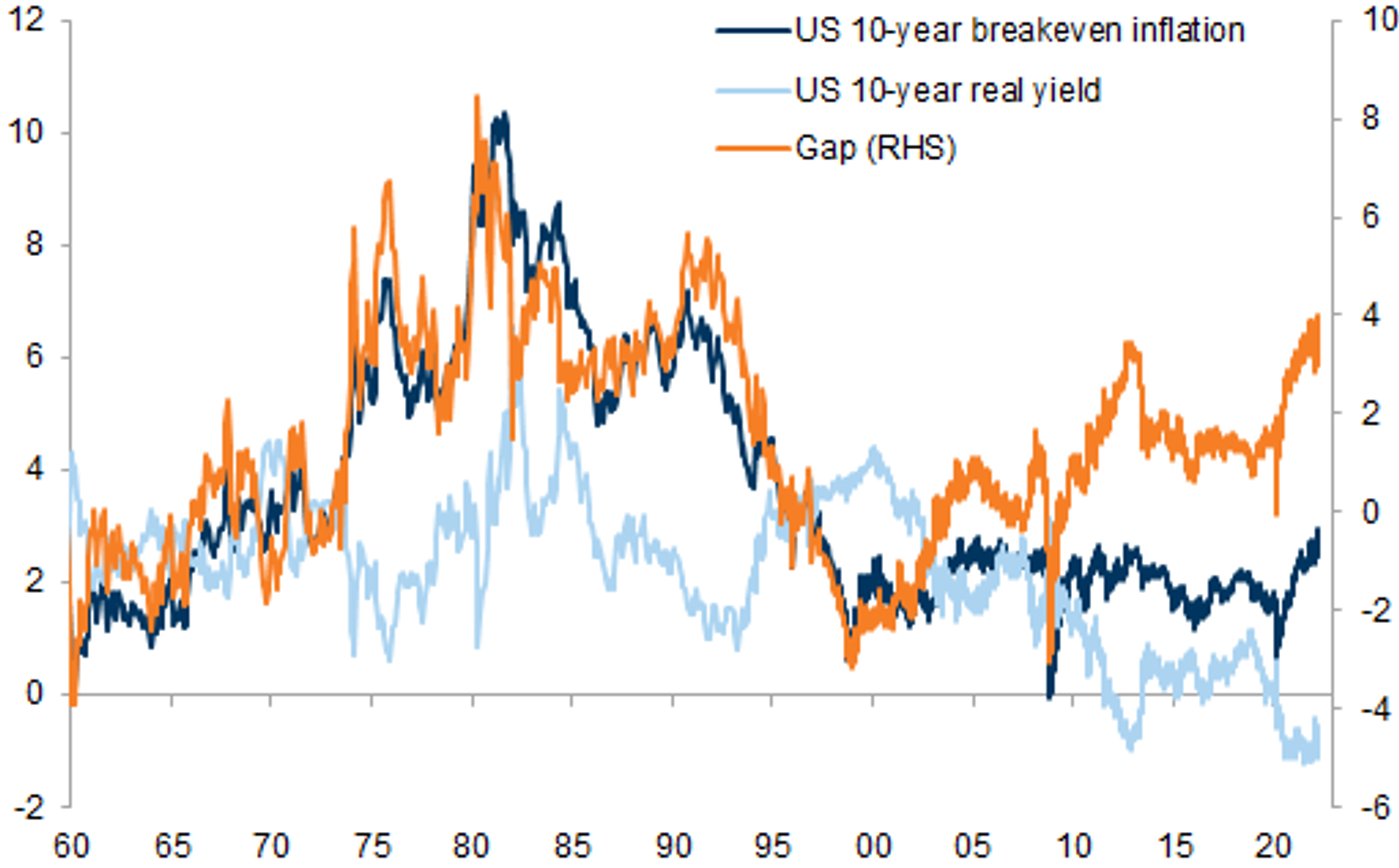

Dấu hiệu của nỗi lo lạm phát đình trệ đang hiện rất rõ trên thị trường trái phiếu. Kỳ vọng lạm phát 10 năm đã chạm mức cao nhất kể từ những năm 1990. Trong khi đó, lợi suất thực điều chỉnh theo lạm phát cũng đang gần đáy nhiều thập kỷ, phản ánh sự bi quan về tăng trưởng. Chênh lệch lợi suất 2-10 năm cũng đang tiến gần tới đảo ngược, một tín hiệu của suy thoái.

“Vấn đề số 1 của danh mục 60/40 là với lạm phát hiện tại, tỷ suất sinh lời thực của trái phiếu là âm,” theo John Silvia, chuyên gia từ Dynamic Economic Strategy. “Và tăng trưởng kinh tế chậm lại cũng đồng nghĩa với tăng trưởng lợi nhuận chậm lại, nên triển vọng của cổ phiếu cũng không tốt hơn là bao.”

“Do đó, danh mục sẽ không cho ra hiệu suất tốt như những năm trước, và điều này có thể kéo dài cả thập kỷ. Lý do là ta đã có lãi suất thấp khoảng 5 năm nay, và hoạt động đầu cơ trên thị trường rất mạnh. Sự suy tàn của danh mục 60/40 đã được dự báo từ trước, và giờ nó đang thực sự xảy ra.”

Thập kỷ mất mát này sẽ đánh dấu sự quay đầu từ chu kỳ cũ, khi lạm phát và lãi suất thực thấp đẩy cao định giá và tăng trưởng lợi nhuận, bất chấp nền kinh tế không được mạnh. Cả cổ phiếu và trái phiếu đều ổn cả - với tỷ suất sinh lời của danh mục 60/40 rơi vào khoảng 7-8% mỗi năm, so với mức trung bình dài hạn là 5%, nhóm của Mueller-Glissmann cho biết.

Lý do cho sự tồn tại của danh mục này là trái phiếu có thể hạn chế rủi ro của cổ phiếu. Các quỹ hưu trí là một bộ phận tiếp tục gắn bó với danh mục 60/40, và “hiếm khi nào rời xa,” theo các chuyên gia từ Deutsche Bank.

Nhưng thập kỷ mất mát không hiếm như nhiều người nghĩ, nhóm của Mueller-Glissmann cho biết. Nó đã xảy ra vào 2 thế chiến, và những năm 1970, sau giai đoạn thị trường tăng do định giá cao. Và khả năng thập kỷ mất mát còn cao hơn trước bối cảnh lạm phát đình trệ.

Nhóm cũng nói thêm rằng đa dạng hoá có thể hạn chế mất mát của danh mục 60/40. Họ khuyến khích đầu tư sang hàng hoá, bất động sản & hạ tầng, đồng thời đầu tư ra thị trường nước ngoài. Giới đầu tư cũng nên cân nhắc cổ phiếu giá trị và cổ tức, cùng trái phiếu chuyển đổi.

Không phải ai cũng đồng thuận với quan điểm tỷ suất sinh lời danh mục 60/40 thấp. Thomas Salopek, chiến lược gia JPMorgan, người từng cảnh báo danh mục 60/40 đang gặp nguy hiểm, cho biết Mỹ sẽ tránh được lạm phát đình trệ, và thập kỷ mất mát sẽ không đến với danh mục.

Ít nhất là tới hiện tại, môi trường vẫn đang là tăng trưởng cao và lạm phát cao. Lợi suất thường tăng cùng chu kỳ tăng lãi suất, một phần bù rủi ro cao giữa cổ phiếu và trái phiếu có thể được thu về khi hoạt động phòng tránh rủi ro giảm dần. Nên cổ phiếu mạnh sẽ đủ sức để bù cho trái phiếu yếu, một khi khẩu vị rủi ro trở lại.

Market Watch