Lạm phát do cơ cấu: Canh bạc tỷ USD của Fed có thể làm rung chuyển nền kinh tế?

Quỳnh Chi

Junior Editor

Cuộc họp tiếp theo của Fed và quyết định về lãi suất được lên lịch vào ngày 18 tháng 9. Các nhà phân tích trong cộng đồng đầu tư vàng và đầu tư chính thống đều cho rằng việc cắt giảm lãi suất đáng lẽ đã phải diễn ra từ lâu, và NHTW này đang "chậm chân" so với thị trường.

Trái lại, có chuyên gia cho rằng Fed nên tăng lãi suất tại cuộc họp này để hỗ trợ tiết kiệm cho người cao tuổi, đối phó với lạm phát do cơ cấu, và quan trọng nhất là buộc chính phủ Mỹ phải giảm mạnh thói quen chi tiêu và nợ nần quá mức.

Mặc dù các chuyên gia phân tích của Ngân hàng Bank of America không ủng hộ việc tăng lãi suất, họ nhận thấy có dấu hiệu của lạm phát do cơ cấu. Vì vậy, giá cả hàng hóa có khả năng sẽ duy trì ở mức cao trong thời gian dài.

Nếu nhìn sâu hơn vào đánh giá của họ về tình hình hiện tại, ta có thể đặt câu hỏi: Liệu có khả năng Chủ tịch Fed Jerome Powell sẽ hào hứng công bố việc cắt giảm lãi suất... đúng vào thời điểm một đợt lạm phát mới sắp bắt đầu?

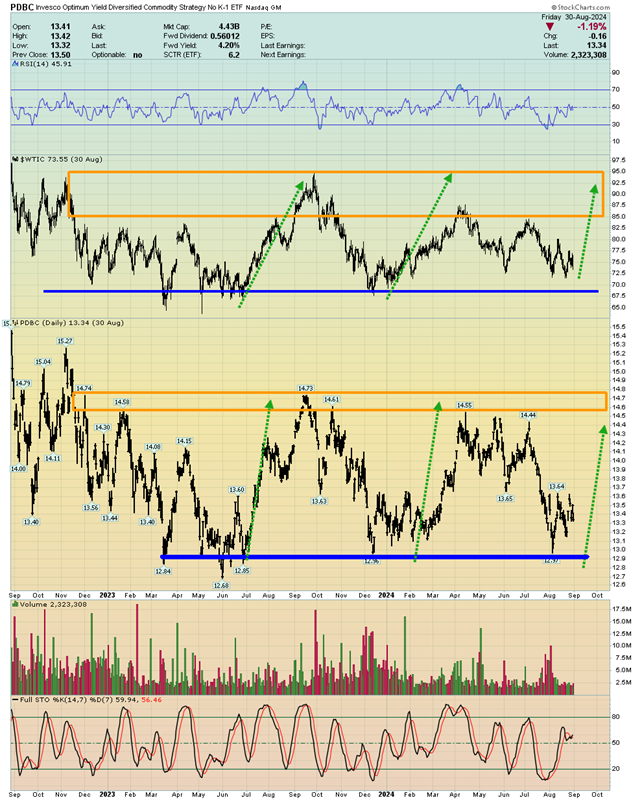

Danh mục của quỹ ETF Invesco Optimum Yield Diversified Commodity Strategy No K-1 (mã giao dịch NASDAQ: PDBC) có dấu hiệu tạo đáy. Quỹ ETF này đầu tư vào nhiều loại hàng hóa khác nhau. Đáng chú ý là hiệu suất của quỹ có mối tương quan cao với giá dầu, vốn là thành phần chiếm tỷ trọng lớn nhất trong hầu hết các chỉ số hàng hóa. Nếu giá chứng chỉ quỹ ETF của PDBC vượt qua mức 15 USD, rất có thể điều này sẽ xảy ra cùng lúc với việc giá dầu quay trở lại mức trên 100 USD/thùng.

Điều này có thể xảy ra ngay khi Fed bắt đầu đợt cắt giảm lãi suất mạnh mẽ, gây ra một làn sóng lạm phát mới lớn hơn... và khiến hầu hết người thu nhập thấp và trung bình ở Mỹ (chiếm phần lớn dân số) tức giận.

Hãy xem xét giá đồng, một loại hàng hóa quan trọng trong nền kinh tế. Có dấu hiệu cho thấy giá đồng cũng có thể đang chạm đáy.

Một cái nhìn về biểu đồ lãi suất quan trọng của Mỹ. Mô hình vai đầu vai đã hình thành rõ ràng. Hơn nữa, đường cổ của mô hình này đã bị phá vỡ.

Nếu lãi suất giảm mạnh xuống mức 2.5%, rất có thể sẽ đi kèm với sự tăng vọt của giá hàng hóa. Ngày càng có nhiều dấu hiệu cho thấy cuộc họp của Fed vào ngày 18/9 sẽ là một điểm chuyển hướng quan trọng cho nhiều thị trường tài chính.

Hãy chú ý đến biểu đồ của Quỹ ETF Breakwave Dry Bulk Shipping (mã NYSE: BDRY), một chỉ báo thú vị về "lạm phát vận chuyển". Biểu đồ này đang cho thấy sự bứt phá khỏi mô hình cái nêm đang diễn ra.

Mức giá 10 USD của chứng chỉ ETF của quỹ BDRY là một con số quan trọng và đang hỗ trợ giá. Có vẻ như đợt điều chỉnh giảm giá bắt đầu từ tháng 3 có thể đang kết thúc.

Mô hình vai đầu vai ngược với vai phải cao dường như sắp hoàn thành.

Giá của chứng chỉ quỹ ETF Breakwave Dry Bulk Shipping (BDRY) có thể tăng lên vùng 17 - 20 USD, tương đương với mức tăng gần 100% so với giá hiện tại, thậm chí cuối cùng có thể đẩy lên tới 30 USD.

Kết luận: Thay vì tranh luận về việc Fed có nên cắt giảm lãi suất 25 bps hay 50 bps, lạm phát do cơ cấu và nợ chính phủ đang ở mức đáng lo ngại nên là trọng tâm của chuỗi phát biểu vô tận của các quan chức Fed.

Chỉ số Dow Jones Industrial Average đã đạt mức đỉnh mới trong xu hướng trung hạn, nhưng chỉ số Dow Jones Transportation Average thì chưa. Đó là một mối lo ngại nhỏ, nhưng nếu chỉ số Dow Jones Transportation Average không sớm đạt được mức cao mới, điều này có thể trở thành một vấn đề lớn hơn.

Ngày 18 tháng 9 được đánh dấu mốc như một điểm chuyển hướng lớn trên thị trường. Các nhà đầu tư nên chuẩn bị cho hai kịch bản có thể xảy ra: thị trường chứng khoán Mỹ đạt đỉnh và giá hàng hóa chạm đáy.

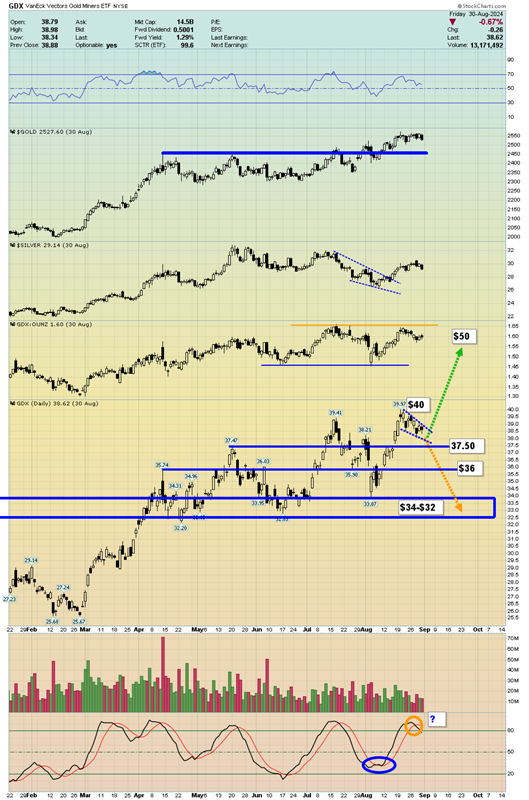

Còn vàng thì sao? Mặc dù giá vàng có thể giảm nhẹ vào khoảng ngày 18/9, do lãi suất kỳ vọng đã được phản ánh vào giá, đây vẫn là tài sản và tiền tệ lớn nhất thế giới.

Vì vậy, trọng tâm luôn tập trung vào các vùng giá để mua thêm. Trên biểu đồ hợp đồng tương lai này, các vùng 2,450 USD và 2,300 USD là nơi nhà đầu tư có thể mua. Đồng thời, có thể cân nhắc chiến lược phân bổ: 50% vàng, 25% bạc và 25% cổ phiếu ngành khai thác để mua khi giá giảm.

Mỗi nhà đầu tư nên đảm bảo chiến lược đầu tư của họ phù hợp với phong cách đầu tư và tính cách cá nhân, thay vì chỉ mua bất cứ thứ gì dường như mang lại lợi nhuận lớn nhất.

Về các công ty khai thác, biểu đồ ngày của GDX (NYSE:GDX) cho thấy một mô hình nêm nhỏ đang diễn ra, phù hợp với kịch bản về một đợt tăng lớn diễn ra trước thông báo của Fed vào ngày 18 tháng 9.

GDX có thể đạt 43 USD hoặc thậm chí 50 USD trước đợt điều chỉnh, và vàng có thể ở mức trên 2,600 USD. Nhà đầu tư có thể tập trung vào các vùng hỗ trợ 36 USD và 34 - 32 USD cho GDX, tương ứng với vàng ở mức 2,450 USD.

Lạm phát do cơ cấu của Mỹ được dự đoán sẽ tạo ra một thập kỷ 2020 bùng nổ cho thị trường hàng hóa, tương tự như sự phát triển mạnh mẽ của thị trường chứng khoán trong những năm 1920, và cuộc vui có thể chỉ còn cách 2 tuần nữa!

Investing