Lạm phát Đức: Đừng vội mừng quá sớm!

Nguyễn Vũ Phương Nam

Junior Analyst

Dữ liệu CPI tháng 11 của Đức đã giảm từ 10.4% trong tháng 10 xuống còn 10.0%. Tuy nhiên, vẫn còn quá sớm để khẳng định chắc chắn

Áp lực lạm phát tiềm ẩn vẫn còn cao, đặc biệt là khi các cuộc khảo sát cho thấy nhiều công ty vẫn có ý định chuyển đổi chi phí sản xuất lên giá cả của người tiêu dùng. Đối với năm 2023, chúng tôi kỳ vọng lạm phát sẽ ở mức trung bình 6.5%.

Tỷ lệ lạm phát ở Đức đã giảm xuống 10.0% trong tháng 11, sau khi ở mức 10.4% trong tháng 10. Đây sẽ là tin tốt, vì nhiều người không kỳ vọng lạm phát giảm (ước tính: 10.4%; Commerzbank: 9.9%). Tuy nhiên, điều này là do giá năng lượng trong tháng 11 tăng ít hơn so với tháng 10 mặc dù giá thực phẩm có tăng nhẹ. Tất cả các nhóm hàng hóa khác vẫn đắt hơn trung bình 5.0% (chỉ số lạm phát lõi).

Do đó, còn quá sớm để khẳng định tình hình đã ổn định. Thay vào đó, thị trường dự đoán tỷ lệ lạm phát hai con số cho đến đầu năm sau. Sau đó lạm phát toàn phần giảm dần, vì giá năng lượng không tăng mạnh như mấy tháng gần đây. Tuy nhiên, chỉ số CPI lõi vẫn sẽ ở mức cao. Các tổ chức công đoàn có thể tăng lương cao hơn đáng kể so với đầu năm. Ngoài ra, các công ty còn phải chịu áp lực do chi phí nguyên vật liệu cao và nguồn cung tắc nghẽn, v.v.

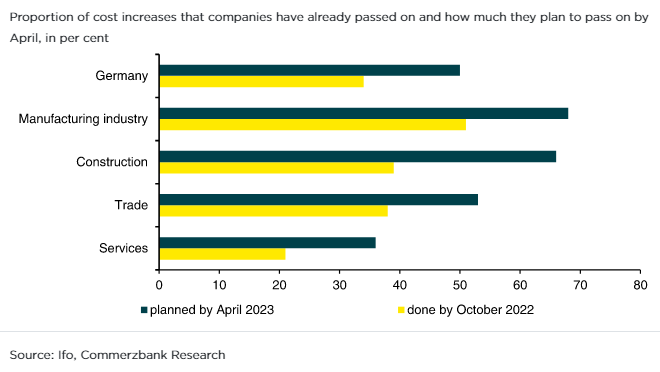

Theo một cuộc khảo sát của Viện Ifo, các công ty ở Đức cho đến nay chỉ phản ánh khoảng một phần ba chi phí năng lượng, nguyên liệu thô và sản phẩm trung gian gia tăng lên khách hàng của họ; đến tháng 4 năm sau họ muốn tăng tỷ lệ này lên khoảng 50%. Hơn nữa, tình trạng phi toàn cầu hóa, phi carbon hóa và thay đổi nhân khẩu học đã nói lên áp lực lạm phát chung. Trong bối cảnh đó, chúng tôi dự đoán tỷ lệ lạm phát trung bình là 6.5% vào năm 2023.

Với việc công bố dữ liệu lạm phát ngày hôm nay, bao gồm cả từ Đức, thị trường kỳ vọng tỷ lệ CPI của eurozone hiện là 10.4% (tháng 10: 10.6%) có khả năng giảm nhẹ.

Commerzbank