Liệu bong bóng A.I đã vỡ, điều gì sẽ xảy ra tiếp theo?

Trần Phương Thảo

Junior Analyst

Cổ phiếu nhóm Mag 7 cắm đầu giảm trong khi cổ phiếu vốn hóa nhỏ vọt tăng. Liệu cơn sốt A.I đã chấm dứt khi cổ phiếu công nghệ hiện ghi nhận mức giảm lớn nhất kể từ tháng 10 năm 2022, một tháng trước khi chatGPT ra mắt

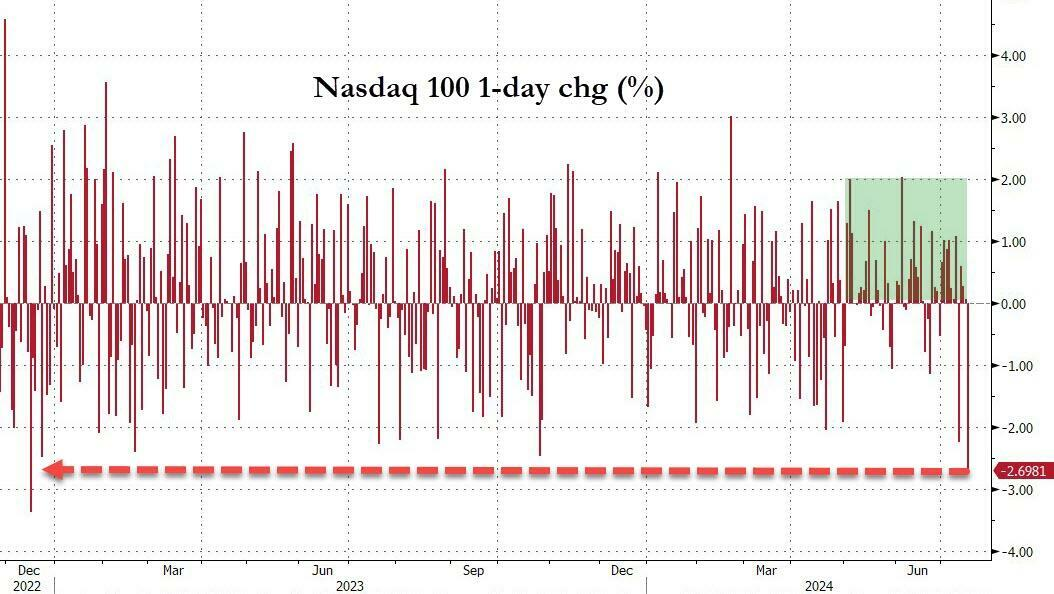

Chỉ số Russell 2000 tăng 3.57% và có ngày tốt nhất kể từ tháng 11 năm 2023 vào thứ Năm. Trong khi đó, S&P 500 giảm 0.88 %, đây là khoảng cách lớn nhất giữa hiệu suất tổng thể của S&P 500 và Russel 2000 kể từ khi công bố vắc xin Pfizer vào tháng 11 năm 2020. Tất nhiên, động lực cho sự cách biệt này là mức giảm 4.26% của các cổ phiếu thuộc nhóm Magnificent 7. Cổ phiếu Mag 7 đã ở mức cao ngất ngưởng, và đây là kết quả của điều mà ngay cả người đứng đầu bộ phận nghiên cứu của Goldman Sachs cũng thừa nhận là bong bóng AI. Các cổ phiếu AI hiện ghi nhận mức giảm lớn nhất kể từ tháng 10 năm 2022, một tháng trước khi chatGPT ra mắt.

Nhóm Mag 7 đã mất hơn 1 nghìn tỷ USD vốn hóa thị trường chỉ trong 5 ngày qua

Nasdaq ghi nhận mức giảm trong một ngày lớn nhất kể từ năm 2022

Khi cổ phiếu vốn hóa nhỏ vọt tăng và cổ phiếu công nghệ lao dốc, câu hỏi được đặt ra nhiều nhất là liệu có phải bong bóng A.I đã vỡ?

Câu trả lời là "chỉ những người rất dũng cảm hoặc có lẽ ngu ngốc mới có thể tin tưởng vào khả năng như vậy tại thời điểm hiện tại. Nhưng những gì đang diễn ra gợi nhớ về xu hướng của năm 2000 khi sự bùng nổ của công nghệ đánh dấu một bước chuyển mình lớn của thị trường."

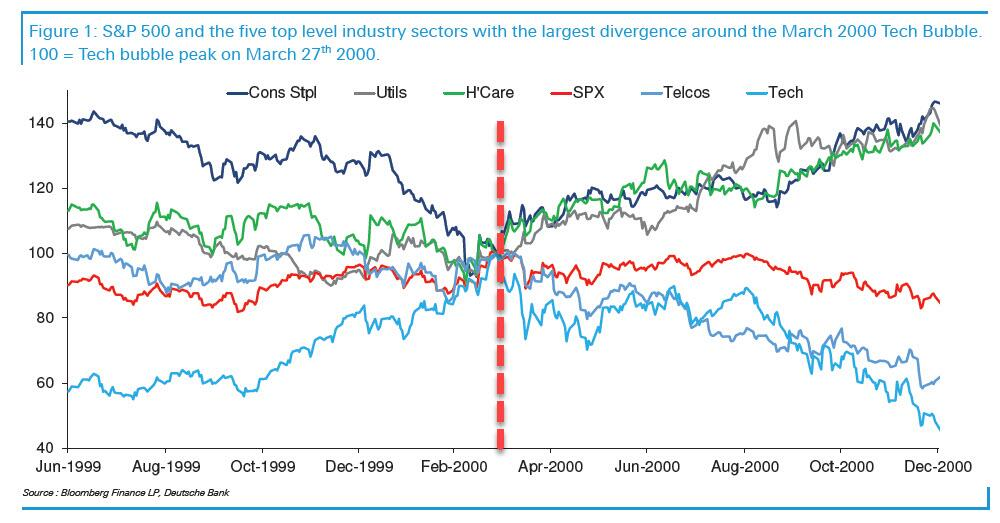

Xem xét biến động của cổ phiếu 5 lĩnh vực trong số 10 lĩnh vực chính nhất của S&P 500 xung quanh sự bùng nổ của bong bóng công nghệ vào tháng 3 năm 2000. Trong biểu đồ, tất cả các chỉ số đều được lấy điểm chuẩn là 100 vào ngày 27 tháng 3 năm 2000 khi bong bóng công nghệ vỡ tan. Trước thời kỳ đỉnh cao công nghệ, các lĩnh vực như hàng tiêu dùng thiết yếu, chăm sóc sức khỏe và tiện ích đã giảm mạnh, điều này cho thấy sự luân chuyển khẩu vị từ các loại cổ phiếu ổn định sang các loại có tính rủi ro cao hơn. Trên thực tế, tại thời điểm đó, nhiều nhà đầu tư đang bán khống cổ phiếu thuộc những lĩnh vực "nhàm chán" này để đầu tư vào các cổ phiếu công nghệ. Cần lưu ý rằng sau khi bong bóng công nghệ vỡ vào tháng 3, đến cuối năm, cổ phiếu công nghệ đã tăng 35-45%!

S&P500 trong thời kỳ bong bóng công nghệ

Điều thú vị đối với S&P 500 là mặc dù chỉ số này đã giảm 10% trong vòng ba tuần kể từ khi bong bóng vỡ, nhưng đến tháng 9, chỉ số đã quay trở lại quanh mức đỉnh của thời kỳ bong bóng công nghệ bất chấp chỉ số công nghệ và viễn thông giảm lần lượt khoảng 10% và 25%. Sau thời điểm này, cổ phiếu ở hai lĩnh vực này giảm nhanh hơn, dẫn đến S&P 500 giảm mạnh hơn, nhưng ba lĩnh vực phòng hộ vẫn tiếp tục tăng. Phải đến năm 2001 và 2002, thị trường mới có sự sụt giảm mạnh, trùng với cuộc suy thoái cuối kinh tế và các vụ bê bối gian lận doanh nghiệp vào thời điểm đó (ví dụ như Enron và WorldCom). Các doanh nghiệp đã gian lận nhờ vào cơn sốt công nghệ đầu tiên. Điều này khiến người ta tự hỏi doanh nghiệp lớn nào sẽ là cái tên xuất hiện trên mặt báo sau khi bong bóng AI vỡ.

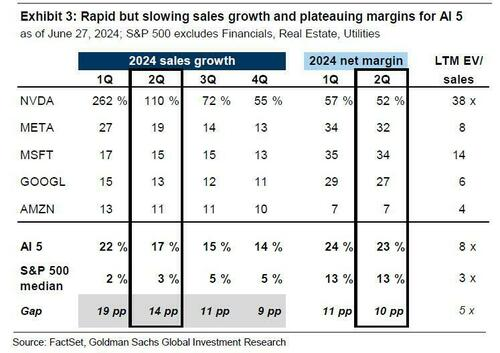

Quá nhiều bài học từ lịch sử nhưng những nhà đầu cơ sẽ ngay lập tức nói rằng bong bóng dot com không giống bong bóng AI trên thị trường hiện tại bởi vì hồi đó (hầu như) không có công ty công nghệ nào có mô hình kinh doanh khả thi và dòng tiền dương . Thật vậy, tình hình lần này có vẻ khác, Mag 7 phần lớn đều tạo ra hàng chục tỷ tiền mặt mỗi quý và quan trọng hơn là tăng cả doanh thu lẫn lợi nhuận rất nhanh,

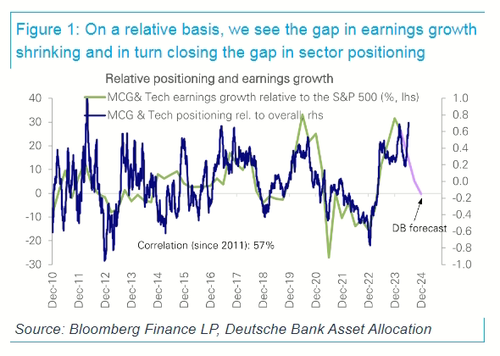

Mặc dù vị thế tổng thể trong S&P 500 là rất cao, nhưng điều này được thúc đẩy bởi đà tăng trưởng cực đoan của cổ phiếu megacap và công nghệ. Hầu hết các lĩnh vực khác đều có vị thế trung bình hoặc dưới mức trung bình. Sự khác biệt này phản ánh mức tăng trưởng thu nhập thực tế gần đây khi các cổ phiếu công nghệ tăng 38% so với cùng kỳ năm trước trong quý 1 trong khi phần còn lại chỉ tăng 2.5% so với cùng kỳ năm trước.

Tuy nhiên, các chiến lược gia của DB nhận thấy khoảng cách lớn này sẽ thu hẹp từ cả hai phía trong quý 2 và cho đến cuối năm, các cổ phiếu công nghệ được dự đoán tăng 30% so với cùng kỳ năm trước trong khi phần còn lại sẽ tăng 7.5% so với cùng kỳ năm trước.

Khoảng cách giữa cổ phiếu công nghệ và cổ phiếu các lĩnh vực khác trong S&P500 sẽ được thu hẹp

Đến cuối năm, các chuyên gia nhận thấy khoảng cách vị thế giữa cổ phiếu công nghệ và cổ phiếu các lĩnh vực khác sẽ được loại bỏ với cả hai nhóm nằm trong phạm vi tăng trưởng theo năm từ thấp đến trung bình. Do đó, hầu hết các cổ phiếu đều có thể tăng vào cuối năm nhưng thị trường nhìn chung sẽ giảm.

Khoảng cách vị thế giữa cổ phiếu công nghệ và cổ phiếu các lĩnh vực khác sẽ được loại bỏ

Zerohedge