Liệu các nhà quản lý quỹ đang bán khống AUD sai thời điểm?

Nguyễn Tuấn Đạt

Junior Analyst

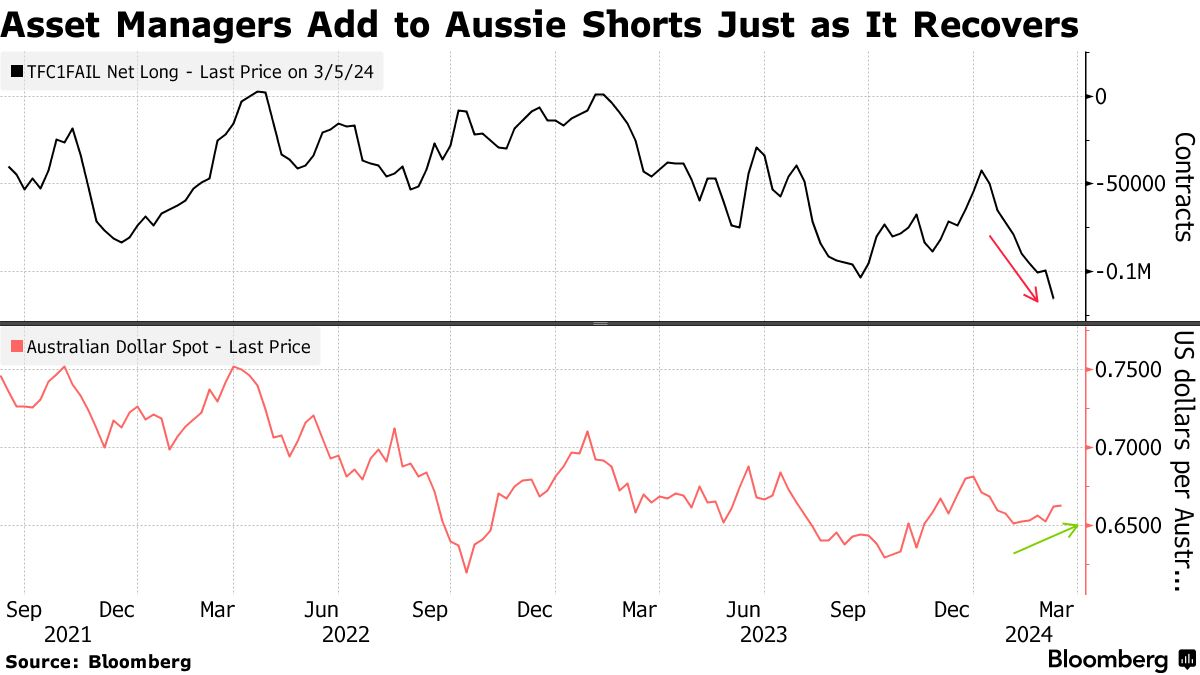

Các nhà quản lý quỹ dường như đã rơi vào bẫy giảm giá (bear trap) qua việc tăng các vị thế bán khống đối với đồng AUD ngay khi đồng tiền này bắt đầu phục hồi.

Số vị thế bán khống AUD của các nhà quản lý tài sản đã tăng 16,129 lên mức 115,495 trong tuần tính đến ngày 5 tháng 3, mức cao kỷ lục theo dữ liệu từ Ủy ban Giao dịch Hàng hóa Tương lai bắt đầu từ năm 2006.

Các quỹ tăng vị thế đặt cược bearish AUD sau khi dữ liệu lạm phát nhẹ hơn dự kiến của Úc vào ngày 28 tháng 2 thúc đẩy suy đoán rằng RBA đã kết thúc việc tăng lãi suất. Tuy nhiên, điều đó đã được cân bằng trong những ngày tiếp theo bởi các dấu hiệu cho thấy Fed đang tiến gần hơn đến việc cắt giảm lãi suất. AUD cũng được hỗ trợ thông qua việc JPY mạnh hơn đã kéo USD xuống. Peter Dragicevich, chiến lược gia tại Corpay Solutions, viết trong một báo cáo nghiên cứu: “Đồng USD yếu hơn và JPY mạnh hơn làm bước đệm cho sự hồi sinh của đồng AUD”.

Dragicevich cho biết có một số điểm tích cực trong trung hạn đối với người Úc, bao gồm một đợt cắt giảm thuế thu nhập và sự cải thiện nền kinh tế Trung Quốc nhờ các biện pháp kích thích.

USDAUD ổn định vào thứ Hai ở mức 1.5099, sau khi tăng khoảng 3% so với mức thấp nhất của năm nay vào ngày 13 tháng 2.

Bloomberg