Liệu dữ liệu việc làm tuần qua có thực sự hỗ trợ cho việc cắt giảm lãi suất của Fed?

Ngọc Lan

Junior Editor

Tuần giao dịch vừa qua diễn ra khá biến động, chịu ảnh hưởng mạnh bởi các dòng tiền phòng ngừa rủi ro. Điều này được thể hiện qua những biến động mạnh của các chỉ số đo lường biến động hàm ý, chẳng hạn như VIX. Chính vì vậy, việc nắm bắt ''xu hướng ngầm'' của thị trường trở nên khó khăn.

Thứ Sáu là một ngày giao dịch khá phức tạp. Tôi cảm thấy hơi thất vọng, không phải vì thị trường chứng khoán tăng 1% - điều này đã được dự báo trước dựa trên mức độ biến động hàm ý ngắn hạn - mà do lãi suất không tăng cao hơn và đồng USD lại yếu đi.

Đây không phải là diễn biến mà tôi mong đợi. Tuy nhiên, khi xem lại một số biểu đồ vào cuối tuần, tôi nhận thấy một vài mô hình thú vị. Đầu tiên, tôi nhận thấy mô hình cờ tăng giá (bull flag) trong chỉ số DXY đã bị phá vỡ và DXY chạm vào đường MA50 rồi ngay lập tức bật trở lại.

DXY-Daily Chart

Cùng diễn biến tương tự như vậy với cặp USDCAD, tỷ giá này cũng giảm xuống dưới đường MA50 nhưng sau đó bật lên và đóng phiên ở mức cao hơn.

USD/CAD-Daily Chart

Biến động này cũng được thấy rõ trên cặp USDJPY, một điều khá bất ngờ vì tỷ giá này thường chịu ảnh hưởng mạnh mẽ từ các can thiệp của Bộ Tài chính Nhật Bản và BoJ.

USD/JPY-Daily Chart

Biểu đồ TPCP Mỹ kỳ hạn 2 năm cũng cho thấy điều tương tự. Trong vài lần tăng giá gần đây của trái phiếu này, đường MA50 đóng vai trò hỗ trợ và thường thiết lập đỉnh cao mới. Mặc dù không nhất thiết phải lặp lại lần này, nhưng đó là diễn biến thường thấy trong quá khứ.

Lợi suất TPCP Mỹ kỳ hạn 2 năm

Đà tăng của NASDAQ 100 đã chững lại khi chạm tới đường MA50 vào phiên giao dịch thứ Sáu.

US 100 Index-Daily Chart

S&P 500 cũng gặp lực cản tại đường MA50 trong phiên giao dịch này.

SPX-Daily Chart

Tương tự, chỉ số Dow Jones cũng gặp phải lực cản tại đường MA50 trong phiên giao dịch thứ Sáu.

DJIA-Daily Chart

Phân tích thị trường sau phát biểu của Fed và những diễn biến đáng chú ý trong tuần tới

Những biến động mạnh của thị trường vào cuối tuần qua có thể được lý giải bởi cách thức các nhà đầu tư sắp xếp các khoản danh mục đầu tư. Điều này đặc biệt đúng nếu họ kỳ vọng Fed sẽ có lập trường hawkish hơn dự kiến và báo cáo việc làm khả quan.

Theo kinh nghiệm của tôi, các thuật toán và chương trình giao dịch thường sử dụng đường trung bình động làm tín hiệu quan trọng. Mặc dù Chủ tịch Fed Jerome Powell đã đưa ra những tuyên bố phần lớn theo kỳ vọng, nhưng ông ấy có thể đã cứng rắn hơn, và thực tế thì không.

Điểm đáng chú ý là Chủ tịch Powell có xu hướng dung hòa các quan điểm trong thời gian gần đây. Với việc các thành viên Fed thường xuyên phát biểu công khai, ông Powell không cần phải quá thẳng thắn nữa.

Ông ấy không cần phải là người "phá vỡ" thị trường. Chủ tịch Powell để các thành viên khác lên tiếng và để dữ liệu kinh tế dẫn dắt diễn biến thị trường. Tuy nhiên, những thông tin từ các cuộc họp này đóng vai trò then chốt, và điểm xoay chuyển quan trọng là Fed đã chính thức thừa nhận quá trình lạm phát đang trì trệ và việc cắt giảm lãi suất sẽ cần nhiều thời gian hơn dự kiến.

Do đó, tôi rất tò mò về cách các thành viên Fed sẽ trình bày quan điểm về việc cắt giảm lãi suất trong tuần này. Tôi dự đoán sẽ có nhiều thành viên ủng hộ việc cắt giảm ít hơn dự kiến, thậm chí một số thành viên có thể phản đối việc cắt giảm lãi suất. Điều này ngầm cho thấy biểu đồ dự báo lãi suất của Fed (dot plot) trong cuộc họp tháng 6 có thể sẽ được điều chỉnh tăng.

Dữ liệu kinh tế tuần trước không ủng hộ việc cắt giảm lãi suất, và báo cáo việc làm tháng 4 có thể bị sai lệch phần nào. Tôi dự đoán nhiều thành viên Fed sẽ đề cập đến việc cắt giảm ít hơn dự kiến, thậm chí một số có thể phản đối việc cắt giảm. Điều này ngầm chỉ rằng biểu đồ dự báo lãi suất (dot plot) trong cuộc họp tháng 6 của Fed có thể được điều chỉnh tăng.

Báo cáo việc làm tháng 4: Liệu có bị “sai lệch” theo mùa?

Một số nhà phân tích cho rằng do lễ Phục Sinh rơi vào tháng 3 năm nay, hoạt động tuyển dụng theo mùa thường diễn ra vào tháng 4 đã được dồn sang tháng 3, dẫn đến việc số lượng việc làm tăng vọt trong tháng 3 và giảm trong tháng 4.

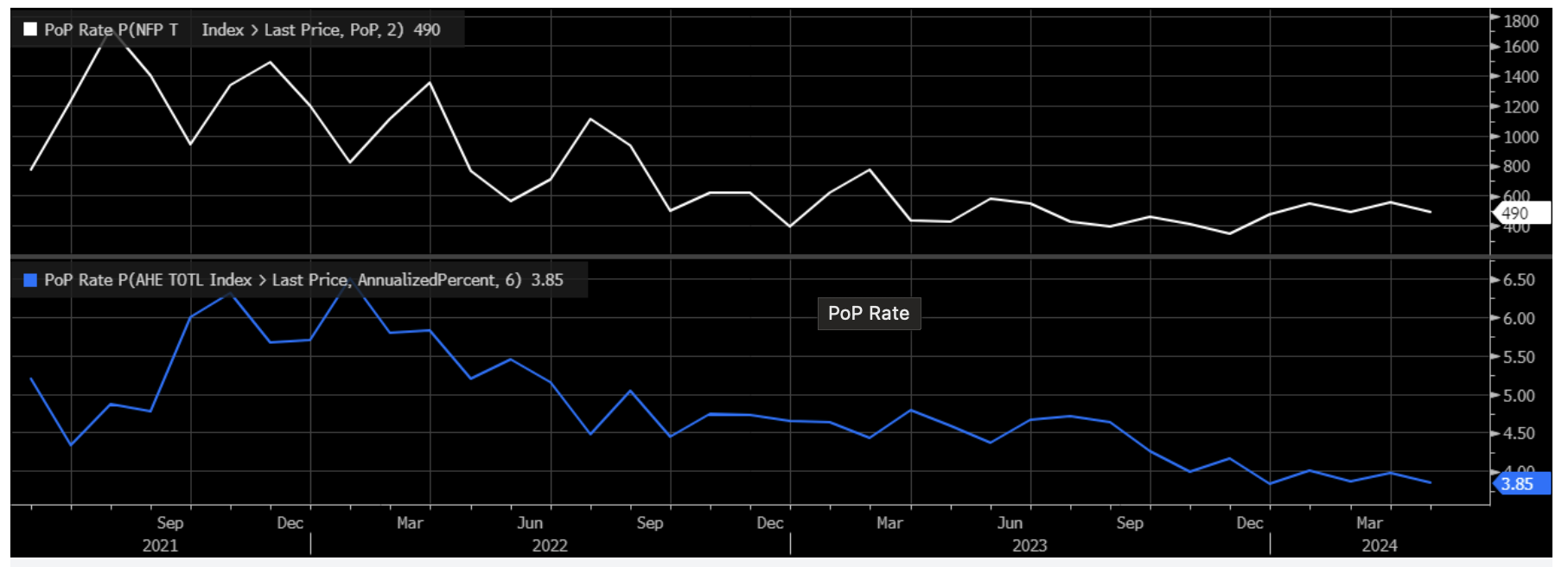

Nếu xét đến tỷ lệ thay đổi lao động phi nông nghiệp trong 2 tháng, con số này giảm so với giá trị trước đó, nhưng vẫn nằm trong cùng phạm vi kể từ tháng 12.

Trong khi đó, mức tăng lương hàng năm được tính toán theo tỷ lệ 6 tháng gần như không đổi so với mức từ tháng 12. Điều này có thể củng cố giả thuyết rằng kỳ nghỉ lễ Phục Sinh đến sớm hơn thông thường đã ảnh hưởng đến dữ liệu việc làm.

Tỷ lệ thanh toán xác nhận

Apple giữ vững đà tăng

Đối với Apple (NASDAQ:AAPL), tôi khá bất ngờ khi thấy cổ phiếu này giữ được mức tăng vào thứ Sáu. Mặc dù giá đóng cửa thấp hơn mức cao nhất trong phiên, tôi rất tò mò liệu nó có quay trở lại dưới 180 USD không, vì đó là mức giá có gamma cao nhất trước phiên giao dịch thứ Sáu. Dự báo tương tự có thể áp dụng cho tuần này, với mức kháng cự là 185 do đây là vùng tập trung nhiều lệnh mua.

Biểu đồ cổ phiếu Apple

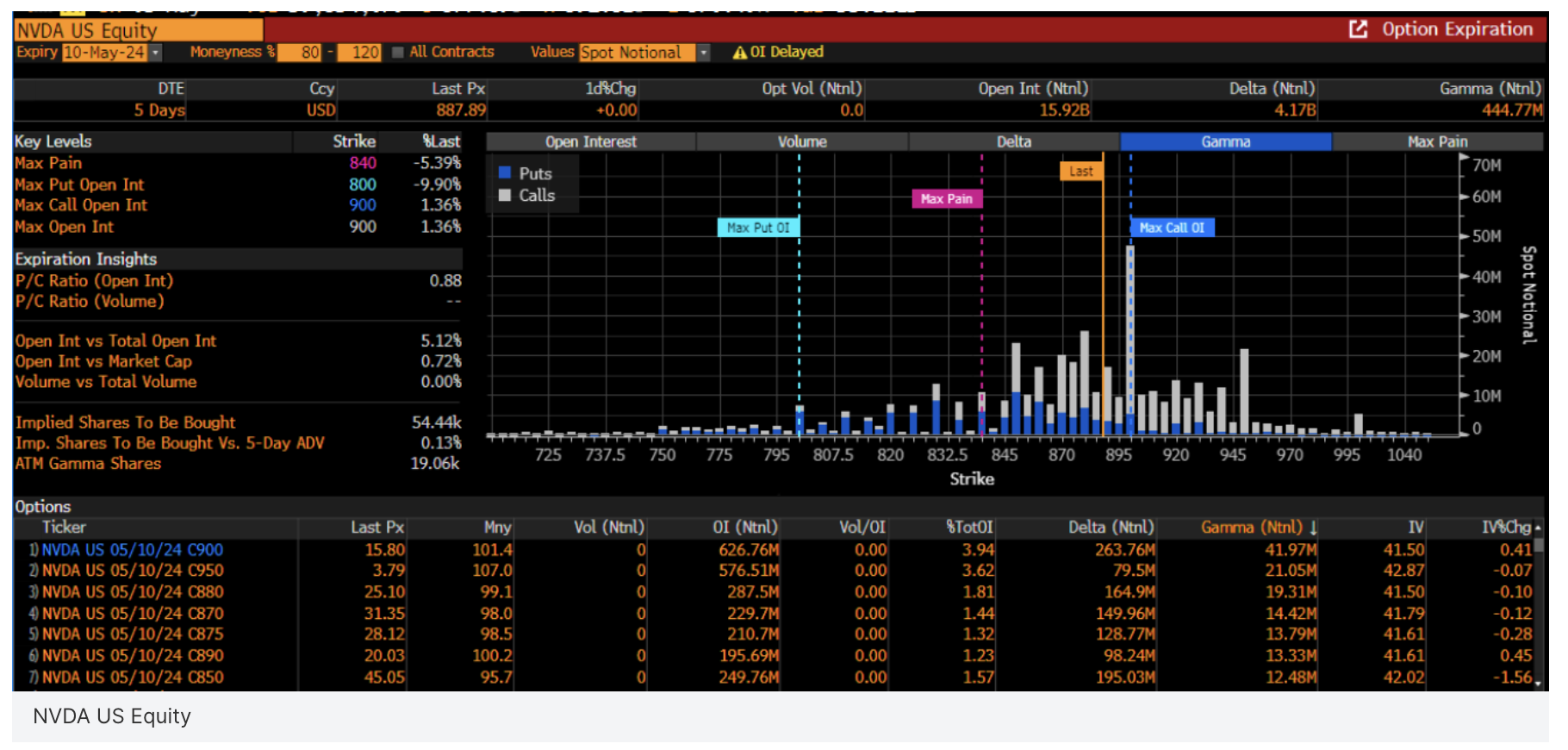

Nvidia: Tuần đầy thách thức ở phía trước

Đối với Nvidia (NASDAQ:NVDA), mức kháng cự mạnh dường như nằm ở mức 900. Bứt phá thành công có thể hướng tới mức 950, dựa trên phân tích gamma.

Biểu đồ cổ phiếu NVIDIA

Investing