Liệu nhóm cổ phiếu "Magnificent" có đang là bất khả chiến bại?

Đặng Thùy Linh

Junior Analyst

Các công ty lớn tại Mỹ đang bỏ xa các đối thủ nhỏ hơn về lợi nhuận, đầu tư, dự trữ tiền mặt và lượng cổ phiếu quỹ. Điều này có thể dẫn đến thị trường chứng khoán kém sôi động hơn so với lịch sử vì các công ty nhỏ tiếp tục tụt hậu so với những công ty lớn.

Những "ông lớn" thống trị thị trường phải nhắc đến "Magnificent Seven" - nhóm 7 công ty có giá trị vốn hóa lớn nhất thế giới như Nvidia, Apple và Amazon.

Không chỉ hưởng lợi thế về độc quyền hoặc độc quyền nhóm trong một số ngành, các công ty lớn này còn không ngừng cải thiện tình hình tài chính và đầu tư mạnh mẽ cho tương lai, bỏ xa các đối thủ nhỏ hơn, khiến vị trí dẫn đầu của họ trở nên "bất khả xâm phạm".

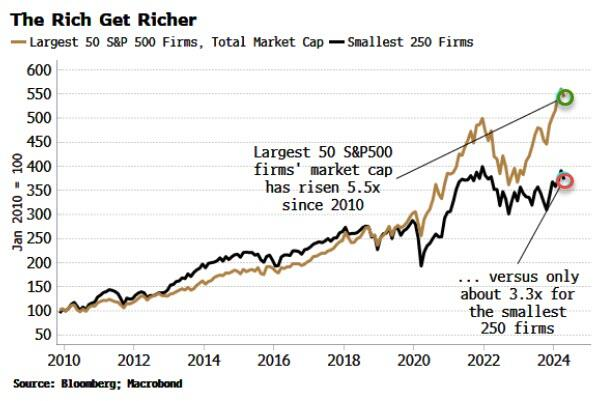

Các chỉ số large cap tại Mỹ chưa bao giờ tập trung nhiều đến thế, với Magnificent Seven chiếm 27% vốn hóa thị trường của S&P 500, sự vượt trội này bắt đầu rõ rệt hơn trong thời kỳ đại dịch. 50 cổ phiếu lớn nhất trong S&P 500 bắt đầu vượt xa đáng kể so với 250 cổ phiếu nhỏ nhất sau năm 2020.

Vốn hóa thị trường của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

5 lý do khiến các công ty lớn ở Mỹ thống trị thị trường:

- Nới lỏng chính sách tiền tệ mạnh mẽ trong đại dịch

- Thâm hụt ngân sách kỷ lục tại Mỹ

- Lợi thế của các công ty công nghệ khi ồ ạt làm việc tại nhà trong thời kỳ Covid

- Nhiều công ty lớn đã tận dụng tình hình rối loạn của thị trường trong đại dịch để tăng lợi nhuận lên mức kỷ lục, đặc biệt là các công ty độc quyền có thể dễ dàng tăng giá.

- Sự bùng nổ AI sau dự xuất hiện của ChatGPT

Những lợi thế này giúp các công ty lớn củng cố vị thế và đẩy các công ty nhỏ hơn vào thế khó. Điều này có thể dẫn đến thị trường chứng khoán kém sôi động và tăng trưởng chậm hơn so với các giai đoạn trước.

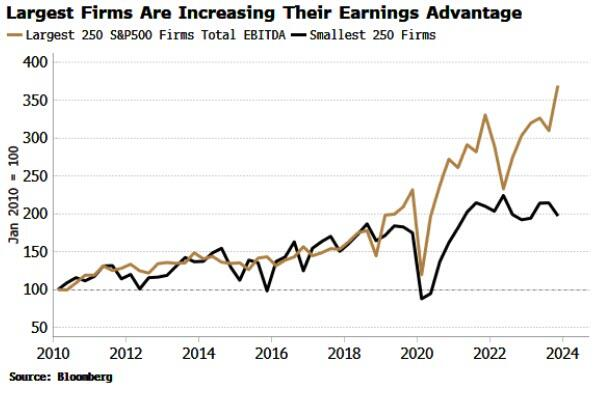

Sự tập trung của thị trường cũng có thể được thể hiện qua lợi nhuận, 50 công ty lớn nhất chiếm tới 35% tổng EBITDA của S&P. Kể từ đại dịch, lợi nhuận của các công ty lớn tăng trưởng nhanh hơn đáng kể so với các công ty nhỏ. EBITDA của top 50 đã tăng hơn 3.5 lần kể từ năm 2020, trong khi 250 công ty nhỏ nhất trong S&P chỉ tăng gấp đôi.

EBITDA của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

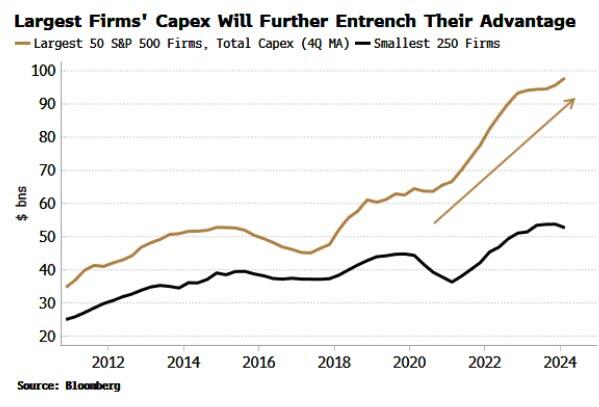

Khoản lợi nhuận đó ngày càng củng cố vị thế thống trị của các công ty lớn. Họ đang chi tiêu nhiều hơn đáng kể so với các đối thủ nhỏ hơn cho các khoản đầu tư trong tương lai. Đặc biệt, các công ty công nghệ đang rót tiền vào chip GPU, trung tâm dữ liệu và sản xuất năng lượng ở quy mô lớn, khiến các đối thủ khác khó có thể bắt kịp - không chỉ về công nghệ mà còn trên toàn bộ nền kinh tế khi AI ngày càng thay thế nhiều công việc.

Capex của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

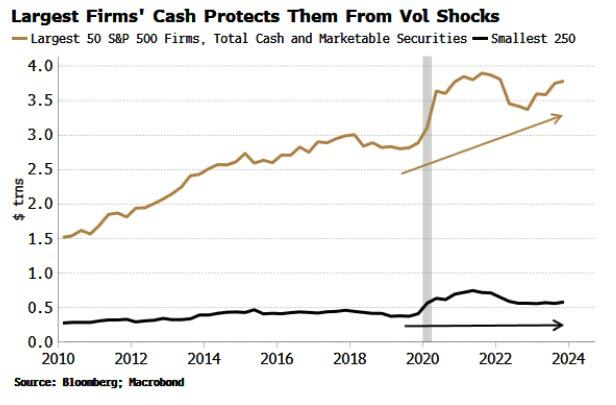

Các công ty lớn cũng đang củng cố nguồn tiền mặt của họ. Trong khi tiền mặt và các chứng khoán thị trường của các công ty nhỏ chỉ tăng nhẹ kể từ đại dịch, thì lượng tiền mặt của các công ty lớn ngày càng dồi dào. 50 công ty lớn nhất trong S&P nắm giữ 53% tổng tiền mặt của các doanh nghiệp niêm yết trong chỉ số này, so với chỉ 8% của 250 công ty nhỏ nhất.

Tiền mặt và các chứng khoán thị trường của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

Dự trữ tiền mặt giúp các công ty lớn ứng phó tốt hơn với biến động thị trường. Ví dụ, nếu lợi nhuận giảm do phát sinh chi phí bất ngờ, họ có thể sử dụng tiền mặt để bù đắp. Hoặc nếu một đối thủ cạnh tranh phá sản, họ có thể mua lại với giá rẻ. Ngược lại, các công ty nhỏ ngày càng thiếu hụt tiền mặt và dễ bị "lung lay" trước những cú sốc bất ngờ.

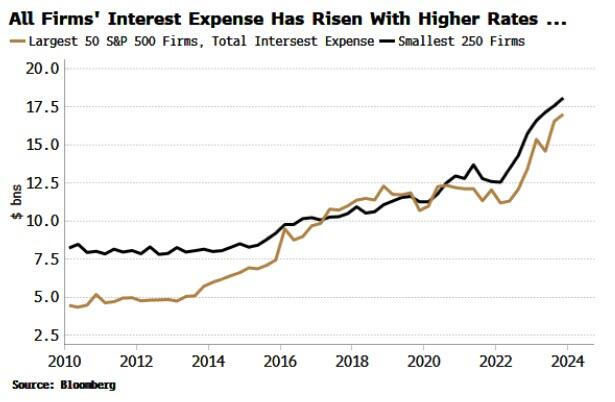

Điều này bị chi phối bởi lãi suất tăng, vì vậy không có gì ngạc nhiên khi chi phí lãi vay tăng lên trên diện rộng. Các công ty lớn nhất và nhỏ nhất đã chứng kiến chi phí lãi vay hàng quý của họ tăng khoảng 7-8 tỷ USD kể từ đại dịch.

Chi phí lãi vay của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

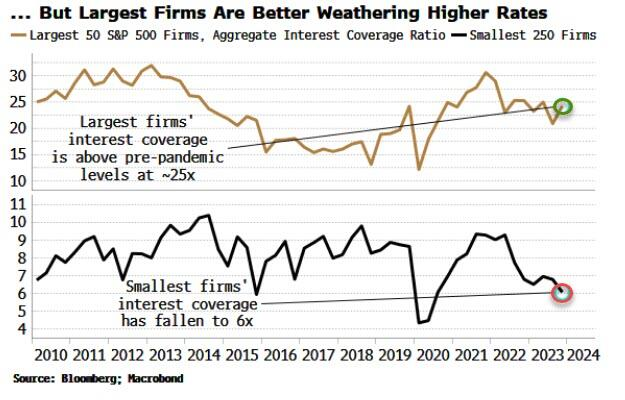

Mặc dù chi phí lãi vay tăng lên ở tất cả các công ty do lãi suất tăng, nhưng các công ty lớn vẫn có lợi thế. Khả năng thanh toán lãi vay của các công ty lớn ổn định, trong khi tỷ lệ này của các công ty nhỏ đang giảm. Về mặt con số, sự khác biệt thậm chí còn rõ ràng hơn: lợi nhuận của các công ty lớn đủ để trang trải lãi vay gấp 25 lần, trong khi các công ty nhỏ chỉ 6 lần. Ngay cả khi tính đến khoản lãi mà các doanh nghiệp nhận được, các công ty lớn vẫn vượt trội.

Khả năng thanh toán lãi vay của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

Hơn nữa, mặc dù cả hai loại hình doanh nghiệp đều vay nợ nhiều hơn trong những năm gần đây, nhưng khả năng các công ty lớn bị hạ xếp hạng tín dụng thấp hơn do lượng tiền mặt của họ tăng lên đáng kể.

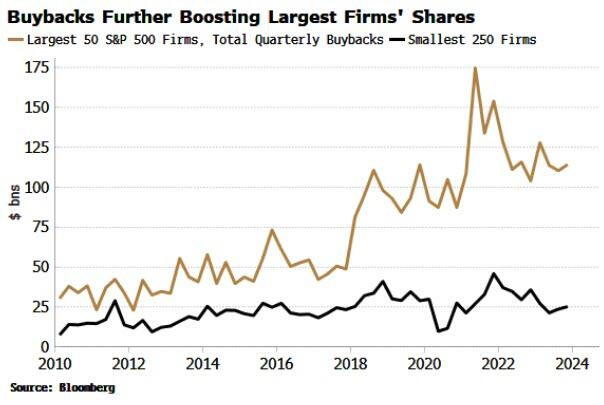

Ngoài ra, các công ty lớn đang sử dụng nhiều lợi nhuận hơn để mua lại cổ phiếu của chính mình, giúp tăng giá cổ phiếu do giảm số lượng cổ phiếu lưu hành. Các công ty nhỏ không có đủ nguồn lực để cạnh tranh trong lĩnh vực này, mặc dù trước đại dịch, tổng số cổ phiếu quỹ của các công ty lớn và nhỏ là tương đương.

Lượng cổ phiếu quỹ của 50 công ty lớn nhất và 250 công ty nhỏ nhất trong S&P500

Điều này dẫn đến tình trạng các công ty nhỏ giống như những con lạc đà tụt hậu trong đoàn. Hệ quả là thị trường chứng khoán tăng trưởng chậm chạp hơn so với các giai đoạn trước.

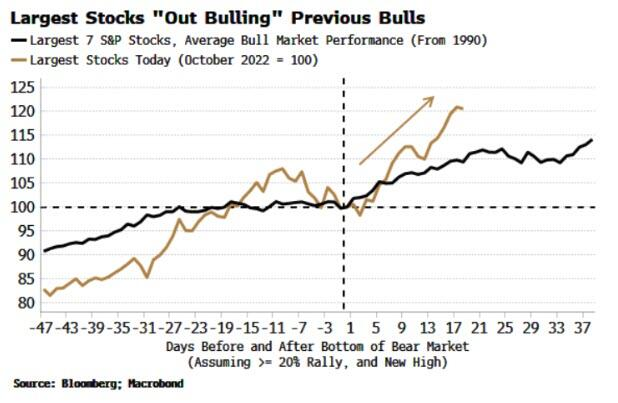

Phân tích chi tiết cho thấy cổ phiếu của các công ty lớn đang vượt trội so với mức tăng trung bình của thị trường.

Hiệu suất của nhóm cổ phiếu vốn hóa lớn

Tuy nhiên, cổ phiếu của các công ty nhỏ trong S&P lại tụt hậu đáng kể so với hiệu suất tăng trung bình của thị trường.

Hiệu suất của nhóm cổ phiếu vốn hóa nhỏ

Nếu không có thay đổi đáng kể, thị trường chứng khoán có thể sẽ tiếp tục kém sôi động so với các giai đoạn trước. Mặc dù các công ty lớn cũng có thể gặp điều chỉnh hoặc giai đoạn hoạt động kém hiệu quả, nhưng nhìn chung vị thế thống trị của họ khó bị lung lay.

Tương quan về sự sôi động của các nhóm tài sản khác nhau trong giai đoạn từ tháng 2/2024 đến tháng 5/2024

Khó có thể dự đoán các công ty nhỏ có thể bắt kịp các đối thủ lớn hơn như thế nào, trừ khi họ tự mắc sai lầm hoặc có sự thay đổi hoàn toàn trong cách đánh giá triển vọng của AI và các công nghệ mới khác trong tương lai gần. Xu hướng "cá lớn nuốt cá bé" đang diễn ra và có thể sẽ tiếp tục.

Zerohedge