Liệu vị thế bán ròng USD đã đạt đỉnh?

Trần Linh Phương

FX Trader

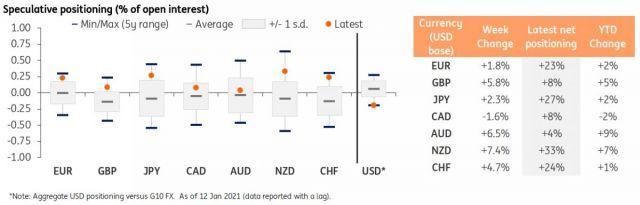

Trong tuần kết thúc vào ngày 12 tháng 1, vị thế ròng của USD đã giảm so với tất cả nhóm G10 ngoại trừ CAD; Trong khi đó NZD, AUD và GBP có mức tăng lớn nhất. Đây có thể là một trường hợp lệch pha giữa giá và trạng thái hoặc đơn giản là một độ trễ, xuất phát từ việc siết trạng thái bán góp phần vào đà tăng của USD gần đây

Vị thế bán ròng USD ở mức cao mới mặc dù giá giao ngay tốt .

Dữ liệu trạng thái kết thúc vào ngày 12 tháng 1 từ Ủy ban Giao dịch Hàng hóa Tương lai (CFTC) cho thấy vị thế bán ròng USD tăng mạnh trong tuần báo cáo trước. Trung bình vị thế ròng của đồng USD so với các đồng tiền G10 được báo cáo (tức là G9 không bao gồm SEK và NOK) đã giảm từ -16% xuống -19% số lượng hợp đồng mở, xuống dưới mức thấp nhất trong nhiều năm là -18% vào tháng 9 năm ngoái. Khá bất ngờ khi việc vào vùng quá bán kỷ lục lại trùng hợp với việc đà giảm giá của đồng USD chững lại: chỉ số DXY tăng 0.7% trong tuần 7-12 tháng 1. Hình dưới đây tóm tắt các động thái vị thế mới nhất trong G10: mức tăng lớn nhất được tính bằng NZD và AUD, tiếp theo là GBP và sau đó là những đồng tiền có lợi suất thấp. CAD đã chứng kiến mức tăng duy nhất của vị thế bán ròng trong G10 và vẫn là đồng tiền duy nhất có mức vị thế bán ròng có thể so sánh với đồng USD.

Độ trễ hay sự lệch pha?

Sự không khớp giữa trạng thái CFTC và các động thái thị trường đã khá phổ biến kể từ khi bắt đầu đại dịch, và có vẻ như đây lại thêm một lần nữa.

Trong cùng một thời điểm, dữ liệu trạng thái xuất hiện dường như chỉ làm trễ sự biến động của giá trong nhiều trường hợp. Đặc biệt, đây có thể là trường hợp của trạng thái đồng EUR, GBP và AUD, trạng thái các đồng tiền này không thay đổi (như chúng tôi đã lưu ý vào tuần trước) kể từ giữa tháng 12, mặc dù cả ba đồng tiền đều tăng giá đáng kể so với đồng USD.

Hãy xem điều gì xuất hiện trong báo cáo COT tiếp theo - chúng tôi sẽ không ngạc nhiên nếu vị thế bán ròng USD xuất hiện một số độ trễ rõ ràng.

Thực tế là việc ba đợt phát hành báo cáo CFTC gần đây nhất đều đã kết thúc hoặc trong thời gian lễ hội cũng phải được tính đến và do đó một số báo cáo không hiệu quả có thể đã xảy ra. Theo đó, sự gia tăng mạnh mẽ của vị thế bán ròng USD mà chúng tôi thấy trong thời gian từ ngày 7 đến ngày 12 tháng 1 có thể chỉ đơn giản là phản ánh tâm lý 'bearish' của đồng USD tăng lên trong tháng 12. Nếu đúng như vậy, đà tăng của đồng đô la trong vài ngày qua có thể đã được hưởng lợi từ một số đợt siết trạng thái short, và tâm lý giảm giá của đồng đô la có thể đã qua mức đỉnh vào đầu năm 2021.

GBP và AUD cuối cùng cũng tăng trở lại, NZD và CAD phân kỳ.

Nhìn vào các chuyển động của ác đồng tiền, chúng tôi không ngạc nhiên khi thấy GBP và AUD cho thấy những cải tiến đáng kể về trạng thái của hai đồng tiền này. Cả hai đồng tiền đều tăng đáng kể vào cuối năm 2020, do các yếu tố đặc trưng (thỏa thuận Brexit đối với GBP và quặng sắt đối với AUD) đã góp phần trong bối cảnh USD yếu. Tuy nhiên, vị thế mua ròng GBP ở mức 8% hợp đồng mở, AUD vị thế mua ròng là 4% hợp đồng mở, so với phần còn lại của nhóm G10 (không bao gồm CAD) là những con số khá nhỏ. Đặc biệt là AUD (so sánh sự phục hồi lớn của nó và bằng chứng được thể hiện bằng vị thế của NZD), chúng tôi dự báo sẽ sớm xuất hiện nhiều sự tích lũy hơn nữa.

NZD đã chứng kiến một bước nhảy vọt đáng kể trong vị thế mua ròng, hiện đang ở mức + 33% hợp đồng mở, khiến nó trở thành đồng tiền có vị thế long lớn nhất trong nhóm G10 và trái ngược hẳn với phần còn lại của khối hàng hóa. Nhưng vị thế của NZD có xu hướng di chuyển trong phạm vi rộng hơn so với các loại tiền tệ G10 khác, chúng tôi đang cố gắng tìm bất kỳ yếu tố cơ bản nào biện minh cho sự tăng giá như vậy của NZD so với các đồng tiền theo chu kỳ khác. Hoạt động kém hiệu quả tương đối của NZD so với AUD và CAD cho đến nay vào năm 2021 có thể một phần liên quan đến vị thế mua của NZD. CAD khá ngạc nhiên khi có vị thế bán ròng. Chúng tôi tiếp tục nghi ngờ dữ liệu CFTC không phản ánh chính xác tâm lý của CAD, vốn đã có độ trễ so với AUD và NZD trong đợt tăng giá của tài sản rủi ro gần đây.